由于没有足够的税收来满足各项财政支出,近年来,美国多座城市曾接连申请破产,其中比较著名的就是2013年“汽车城”底特律破产案 。

事实上,美国不少大城市也正在面临着同样的财政困境。美国财经网站(零对冲)“Zero Hedge”近日便刊文列出了美国多座信用风险极高的城市,其中就包括洛杉矶、亚特兰大、休斯顿等数座知名大城市,而曾盛传濒临破产引发外界担忧的芝加哥更是“名列前茅”。

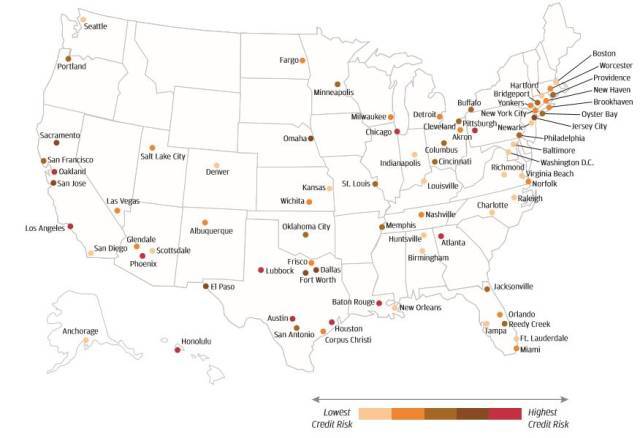

这篇名为《下一个申请破产的美国城市是哪里?》的文章称,“如果你住在这些‘红色’的城市里,那可能是时候要开始寻找另一个家了。”从图上可以看出,这些“红色”的城市包括奥克兰、洛杉矶、菲尼克斯、奥斯汀、休斯顿、亚特兰大和匹兹堡等城市,圣安东尼奥、萨克拉门托、达拉斯等城市的级别也仅次于“红色”。

▲美国各大主要城市信用风险级别(图片来源:摩根大通)

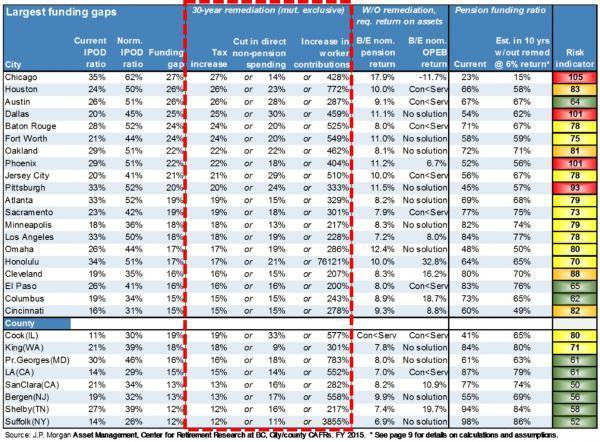

记者注意到,下图是摩根大通根据美国每座主要城市年支付债务、养老金以及退休金占全年预算的比例来进行排名的。而这一排名的最终结果也让人大跌眼镜——知名城市芝加哥的风险指标最高。

摩根大通在一份报告中写道:

作为700亿美元美国市政债券的管理者,我们非常关注美国市政债券的信用风险。

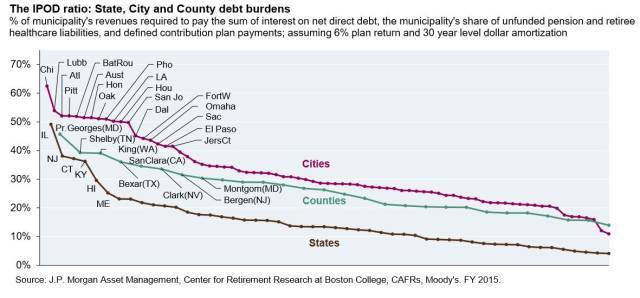

下面的图表显示了美国各州、各市、县的“IPOD”比率。这代表市政财政收入占需要支付直接债务所产生的利息的百分比,并且在30年的时间里,完全摊销养老金和退休人员的医疗保健义务(假设保守的计划资产回报率为6%)。

▲美国各州、市、县的财务负担(图片来源:摩根大通)

从这幅图中可以看出,在“IPOD”比率最高的几个州分别为伊利诺伊、新泽西、康涅狄格、肯塔基和夏威夷;就城市而言,“IPOD”比率最高的则分别是芝加哥、拉拔克(Lubbock,德克萨斯州一市)、亚特兰大和匹兹堡。

记者还注意到,今年6月初,穆迪和标普双双调降伊利诺伊州信用评级至接近垃圾级别,是美国各州史上的最差评级。

▲截自彭博社相关报道

美国第三大城市芝加哥曾靠钢铁行业、制造业起家,上世纪70年代,钢铁行业不景气、制造业企业外迁,芝加哥不断遭遇挑战。

近年来,芝加哥面临着政府财政入不敷出、巨额赤字难以化解的压力,尽管在过去的五年时间内芝加哥市的年收入增长均值为5%,但还是被国际三大评级机构之一的穆迪投资者服务机构(Moody's Investors Service)下调债务评级为“垃圾”级。

令芝加哥市民感到欣慰的是,近日,芝加哥市长拉姆·伊曼纽尔(Rahm Emanuel)提议通过了一种新的债务结构降低借贷成本,目的是使投资者免受金融问题的影响。当地时间本周四周四(10月5日),芝加哥市政委员会的财政委员会批准了这项提议。

破产会给城市带来什么影响?

破产会给城市带来什么影响?或许可以将底特律的变化作为参考。

底特律市政府因负债185亿美元,于2013年7月18日宣布申请破产保护,也成为美国历史上最大的市政府破产事件。

首先,底特律的退休基金来源不足,已经连续数年处于赤字,180亿美元债务中有92亿资金缺口。该城市99.6%退休者的健保债务付不出来,退休基金要负担退休者医疗费用的80-100%。

市政财务中公务员薪资福利占市政收入的36%,应提拨退休基金和福利金的金额又占39%,剩下不到2成多的钱能用来建设和发展经济,导致恶性循环,市政服务恶化引致更多高级产业和人才不愿进驻,贫穷诱发犯罪。