【本周

关键词】:

欧洲9月新能源车销量同比+169%;奔驰推出电动化平台,传统车企加速电动化;光伏平价上网带动白银步入黄金时代

上游锂电原材料:欧洲9月新能源车销量继续超预期,国内动力电池产业链排产环比持续改善,锂钴拐点期不断得到验证:

上行通道依然完整,光伏平价上网带动白银进入黄金时期;

1、

需求底不断确立:

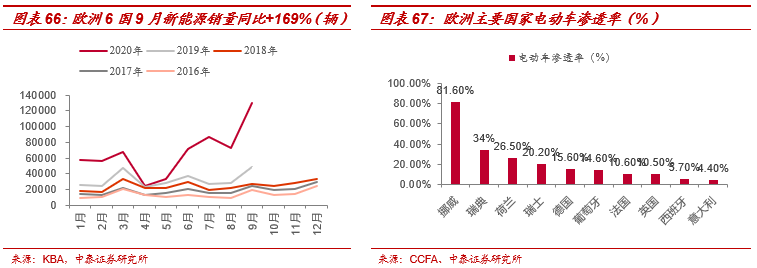

1)国内8月新能源车销量同比增加26%,根据SMM数据,10月产业链排产环比提升30%+,受此带动,三元材料厂商开工率持续提升,2020年8月,国内三元材料有效产能为27.76万吨,产量为1.72万吨,开工率为54.73%,较上月环比提升6.77pcts,仍在持续恢复中;2)在补贴政策、碳排放及优质车型带动下,欧洲新能源车销量维持高增长,9月德法等欧洲6国新能源车销量达到12.97万辆,同比增长169%,环比增长77%;3)5G产业链景气度亦在回升,2020年8月,国内智能手机出货量为2690.7万部,环比增加20.6%,5G手机出货量为1617万部,占同期手机出货量的60.10%

。

2、

“

产能周期+需求周期+库存周期”三周期共振,钴价或将继续上行。

1)8月国内钴中间品进口0.77万金属吨,同比增长1%,环比增加2%,运输问题逐渐得到缓解,但刚果金疫情对矿山的影响仍在持续,企业资本开支的不畅更是对应了中期供给的不畅;2)目前产业链中游材料厂几无库存,冶炼厂库存也高度集中,产业链低库存为价格上涨提供了良好的条件。

3、

碳酸锂价格上涨具有持续性。

1)当前价格已经跌至成本曲线60%分位附近,锂辉石提锂基本处于亏损状态,企业满产动力不足,部分锂盐厂下调开工率,南美盐湖Orocrobre二季

度亦处于亏损状态,全行业的普遍亏损表明底部信号明确,价格上涨具有较强的成本支撑;2)需求端

来看,磷酸铁锂储能订单增量较多,新能源车及3C领域环比将继续改善,需求端整体景气度持续恢复;3)供给端来看,高成本西澳矿山将继续去库,南美低成本盐湖资本开支放缓,扩建项目普遍推迟投产

。

4、

特斯拉电池日落地,量产离不开钴:

1)9月22日,特斯拉召开电池日,推出了“4680”大圆柱电芯电池,是对原有2170电芯的升级,仍为NCA的技术路线,此外Tesla给出了多种电池搭配方案:低续航的采用铁锂电池,高续航里程的车型仍然采用高镍电池;2)钴在电池中主要起到结构稳定的作用,无钴电池的安全性仍受到质疑,Tesla新型电池的技术路线也没有发生颠覆性的转变,“无钴电池”更多停留在设想层面,离真正的产业化应用仍然有很大距离,未来高镍三元电池仍是主流,也就是说“低估化”更能够准确地定义产业发展方向,而非“无钴化”

。

5、

Q4锂钴价格或将上行。

在补贴政策、碳排放及优质车型带动下,欧洲新能源车9月销量继续大幅增长,法国、德国电动车销量分别实现同比300%+、180%+的增速;国内电动车产业链10月排产环比继续增长30%+,5G产业链景气度持续上行,下游消费持续复苏,需求底部正不断确立。而拉美非资源国疫情仍在持续发酵,下半年供给端将继续受到疫情影响,产量下滑及资本开支的放缓或将延续。

6、中长期产业趋势则更为明确:

2019-2020年为起点,钴锂铜箔铝箔磁材等上游材料将进入景气度上行的3年。尤其,随着海外新能源汽车发力,龙头企业产业链地位愈发重要,龙头溢价也会愈发明显。中长期产业趋势则更为明确:2019-2020年为起点,钴锂铜箔铝箔磁材等上游材料将进入景气度上行的3年。尤其,随着海外新能源汽车发力,龙头企业产业链地位愈发重要,龙头溢价也会愈发明显。

贵金属:上行通道依然完整,光伏平价上网带动白银进入黄金时期

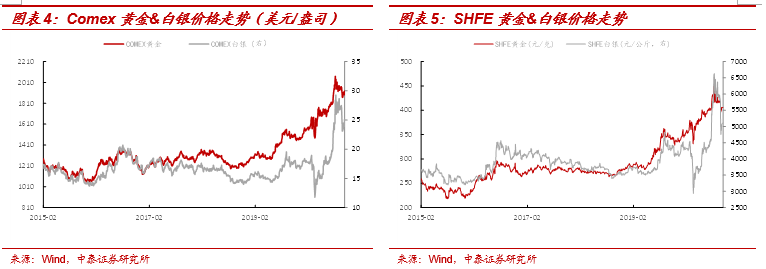

1、十一期间,COMEX黄金收1936.3 美元/盎司,环比上涨1.7%,

COMEX白银收25.3美元/盎司,环比上涨6.0%,

当前货币政策仍旧维持宽松,在疫情二次冲击、经济数据存在再度下行压力,财政等逆周期政策有望发力,对冲经济下行压力,通胀预期趋势性修复的大逻辑并未被破坏,使得黄金上行通道依然完整;

2、

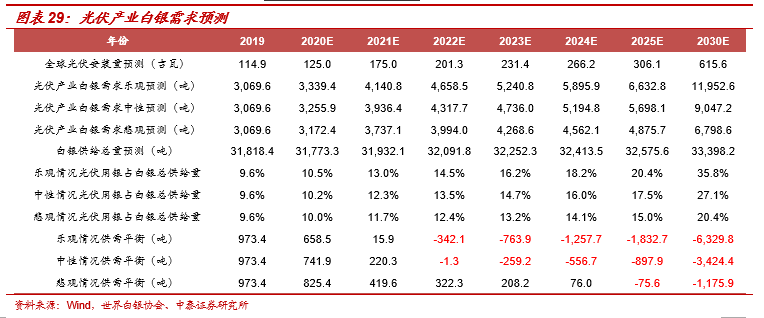

光伏产业链步入景气周期,白银有望开启黄金时代。

1)能源转型已经成为全球共识:

9月14日BP发布《世界能源展望(2020版)》预测能源转型加速、石油需求封顶;9月17日欧盟发布的气候目标,将2030年可再生能源占比目标从32%以上提升至38%-40%。

2)平价上网时代临近,行业驱动力向内生增长转变:

在过去十年,伴随着政策补贴,光伏行业自身成本降低效果明显,以国内为例,2018年单位光伏发电量对应的成本相比2010年降低77%,度电成本已靠近国内火电的平均发电成本,平价上网在部分地区已接近现实。

3)光伏发电渗透率维持低位,成长空间广阔:

2019年全球光伏发电量占比仅2.7%,国内占比3%,随着平价时代到来以及光伏发电成本的进一步降低,光伏发电的渗透率也将进一步提升。

4)光伏用银的持续增加将导致白银供需关系持续趋紧:

经测算,乐观假设下2022年白银供给由过剩转为短缺342吨(占当年总供给的1.07%),中性假设下2022年白银供给短缺1.3吨,悲观假设下2025年白银供给短缺75.6吨(占当年总供给的0.23%),光伏工业属性有望得到激发

;

3、

我们维持前期观点:

真实收益率逻辑框架下,未来贵金属上涨的驱动力也将来自1)美国维持宽松政策,远端利率易跌难涨;2)通缩预期的进一步修复。这些都使的黄金的上涨通道顺畅。

近期历史报告内容如下:

贵金属

1、《

盛达资源:疫情冲击不改成长趋势,龙头优势日益巩固

》-2020-08-24;

2、《

白银:光伏行业对供需关系影响几何?

》-2020-08-12;

3、《

黄金白银:复苏交易下,为何黄金白银也不会缺席?

》-2020-07-22;

4、《

全球大型金矿频现新冠感染病例,黄金5%年产量或受影响

》-2020-05-26;

5、《

黄金:复盘2008的启示

》-2020-03-16。

钴锂

1、《

华友钴业:2020H1业绩大幅改善,产业链布局进一步深化

》-2020-09-01;

2、《

寒锐钴业:钴成本下降明显,下半年高增可期

》

-2020-08-27;

3、《

赣锋锂业:锂价见底,龙头业绩改善进行时

》

-2020-08-26;

4、

《

【Lithium25|中泰有色】Livent:大量交付延至Q4,Q2锂业务营收同比降43%

》-2020-08-14;

5、《

【Lithium25|中泰有色】Altura:Q2锂产量同比增9%,产能扩张不确定性增加

》-2020-08-13;

6、

《

【Lithium25|中泰有色】ALB:关停Silver Peak盐湖和Kings Mountain氢氧化锂工厂,扩建继续放缓

》-2020-08-11;

7、《

【Lithium25|中泰有色】MRL:Wodgina项目继续关停,Q2锂产量环比升32%

》-2020-08-10;

8、《

三周期共振,钴价继续上行

》-2020-08-09;

9、《

嘉能可:2020H1产量同比减少33%,下半年产量或将继续下滑

》-2020-08-06;

10、《

我们对当前及未来钴价的理解:Q3拐点不断确立,钴价继续看高一线

》-2020-08-05;

11、《

锂钴等周期景气度不断提升

》-2020-08-02;

12、《

2020Q2基金持仓:板块持仓环比进一步下降,钴锂增配明显

》-2020-08-01。

基本金属

1、《

云铝股份:新项目陆续投产,水电铝龙头快速成长

》-2020-08-28;

2、《

神火股份:主业盈利大增,布局氧化铝打通上下游

》-2020-08-20;

3、《

预焙阳极:涨价具备持续性,重申索通发展“买入”评级!

》-2020-08-04;

4、《

基本金属:经济景气延续上行,重申“优选格局优化与周期成长标的”

》-2020-07-20;

5、《

铜博士:当前价格隐含的全球经济增长压力如何?

》-2020-03-22。