来源:雪涛宏观笔记(ID:xuetao_macro)

中兴既不能以偏概全为中国制造的代表,也

不是中国制造的个例,中兴的困难

一定程度上代表了中国制造的现状——够大不够强

。做大和做强并不是独立的,不经历市场份额的扩大很难做强,但规模并非是做强的本质,从做大到做强,关键的问题是:是否在技术密集型行业和产业链的高附加值阶段发生了进口替代?是否迈向价值链的中高端?是否掌握了技术能力并能够迭代创新?

上世纪80年代,中国通讯市场用的全是进口设备,当时行业内流传着“七国八制”的说法,因为总共有8种制式的机型,分别来自7个国家:日本NEC和富士通、美国朗讯、瑞典爱立信、德国西门子、法国阿尔卡特、比利时BTM和加拿大北电。

1991年,38岁的郑州解放军信息工程学院院长邬江兴主持研制出了HJD04(简称04机)万门数字程控交换机,忙时处理能力是德国西门子的三倍,一举打破了“七国八制”的技术垄断,奠定了中国通讯设备行业的技术基石。

1985年,43岁的西安航天691厂技术科长侯为贵来到深圳,创办了一家组装话机和电风扇的企业。90年代初,针对农村市场推出了第一代程控交换机,赚到了第一桶金。1993年,这家企业通过改制成为了今天的中兴通讯。

同年,华为自主研发出了C&C08(简称08机)万门交换机,彻底打破“七国八制”的垄断,本土通讯设备厂商开始崛起。研发08机之前,任正非站在5楼会议室的窗边沉静地对全体干部说:“这次研发如果失败了,我只有从楼上跳下去,你们还可以另谋出路。”

凭借着04机打下的技术基础和“创一代”置之死地而后生的拼搏精神,中国通讯设备行业迅速崛起了四家企业——

“巨大中华”

,分别是北京的巨龙、大唐,深圳的中兴、华为,后来家底最厚的巨龙首先被历史辗为尘埃。不到十年的时间,当年的“七国八制”被“巨大中华”以无法企及的速度扫地出门,中国的大型程控交换机实现了从模仿引进到自主研发的跨越。当年靠组装话机和电风扇起家的中兴通讯,如今成为了中国第二、全球第四的通信设备供应商。当年的“七国八制”,如今只剩下朗讯阿尔卡特(16年并入诺基亚)和爱立信。

2018年2月13日,美国情报部门以“国家安全”为由,呼吁美国人不要用中兴手机。2018年4月16日,美国商务部以“中兴未履行和解协定中的部分协议”为由,宣布禁止美国企业向中兴销售元器件至2025年。

30年,历史走了一个轮回。

30年前,中兴在“七国八制”的围剿中起步,在技术封锁中诞生。30年后,中兴又回到了技术封锁的原点。当年的中国制造几乎处处被卡脖子,虽然今非昔比,京东方已经突破了“少屏”,但中兴仍然被美国的芯片、核心零部件以及操作系统卡住了脖子。

说中国在芯片上完全依靠进口,其实是妄自菲薄了,中国在芯片领域已经做出了一些成绩:

华为不计成本投入海思做芯片,消费电子端的海思麒麟系列芯片已进入全球第一梯队;紫光股份收购了展讯、RDA、OmniVision,大力引进核心技术和人才;中芯国际挖来三星和台积电的元老梁孟松加速技术攻关;中国超算神威的CPU是上海国家高性能集成电路设计中心研发的SW26010。

不过,在高端芯片以及精密设备上要突破技术封锁,实现国产替代,中国制造仍然有很长的路要走。

以中兴为例,中兴的三大主营业务:基站、光通信、手机,其中基站的上游芯片、射频基本依赖进口,光通信的高速芯片(DSP)也主要靠进口,手机的高端芯片和存储也是以进口为主。

中兴的困难一定程度上代表了中国制造的现状——够大不够强。

有人说“中国制造参与全球分工,做大依靠的是劳动力廉价的比较优势,做强既无可能也无必要,用政策补贴做强是一种效率损失”,遗憾的是这种简单的经济学想法并不符合现实世界。大而不强的中国制造被颠覆的例子比比皆是,中国的CRT彩电工业一度做到全球市占率第一,但遇到液晶的技术替代时被打得措手不及,原因是中国彩电工业与新技术的演进过程基本绝缘,既不了解液晶技术的进展,也难理解新技术的影响。

可是从做大到做强并不容易,2013年CCTV2拍了一部纪录片叫《大国重器》,第1集的名字叫《国家博弈》,其中有句话是某装备制造厂的厂长说的:“做大容易,有钱就能扩张规模,但是要做强、做到质量完全可控,这不是一年两年的功夫。”

中兴的困难既不是中国制造的个例,也不能以偏概全为中国制造的代表,至少和它的对手华为比,差距不止一个海思——据双方年报显示,2017年华为的销售收入是中兴的近6倍,净利润超过10倍,研发费用约为7倍。

最近十年,中国制造做强的曙光初现,出现了一批领跑者和创新者,比如通讯设备中的华为,智能手机中的华米OV,国产芯片中的海思,视频安防中的海康大华,云计算中的阿里,无人机中的大疆,轨道交通中的中车集团,声学电子元件中的歌尔瑞声,显示面板中的京东方,动力电池中的宁德时代等。

研究过这些企业的历史就会知道做大和做强并不是独立的,不经历市场份额的扩大很难做强,但是规模并非是做强的本质,

从做大到做强,关键的问题是:是否在技术密集型行业和产业链的高附加值阶段发生了进口替代?是否迈向价值链的中高端?是否掌握了技术能力并能够迭代创新?

第一问:中国制造是否在技术密集型行业发生了进口替代?

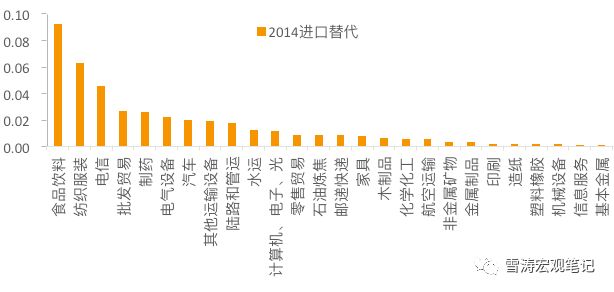

在技术密集型行业里,进口替代率较高的中国制造包括:制药,电气设备,汽车,运输设备,计算机、电子、光学产品,石油炼焦,化学化工等。细分行业中,进口替代率较高的还包括:光电技术、集成电路、计算机通信、航空航天、汽车零部件、仪器仪表、机电设备、环保机械、塑料橡胶、有机化学等。

|

图1:2014年中国各行业进口替代率排名(本国消费驱动的本国总产出比全球总产出)

|

|

|

资料来源:WIND,天风证券研究所

|

然而,

进口替代率高只代表做大,并不代表做强。

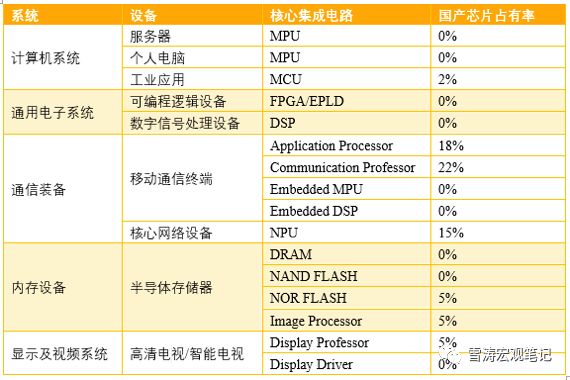

中兴是中国第二、全球第四的通信设备供应商(资料来源:各公司财报),但基站的芯频,通信的高速芯片,手机的高端芯片和存储基本上都靠进口。以

汽车制造

为例,轮胎、玻璃、内饰、车灯、密封条、安全气囊几乎都能完全自主,但是自动变速箱、发动机电控系统、汽车电子等核心零部件的国产化率仍然较低,汽车芯片更是国产的禁区。

|

表1: 当前中国核心集成电路的国产芯片占有率

|

|

|

资料来源:《2017年中国集成电路产业现状分析》,天风证券研究所

|

第二问:中国制造到底在全球价值链的什么位置?

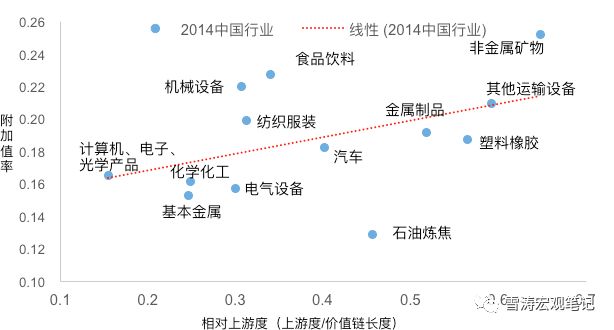

中国制造在全球价值链分工有两个特点:一是中国制造的价值链长,二是中国制造的附加值率低。

一个产业的价值链越长,说明这个产业的全球化程度越高,分工越精细,附加值就越低,这就好比是奥运会,一个项目参加的国家越多,中国夺金的难度就越大,像马术这种少数国家参加的项目,中国努力一下反而可能突破。在《哪些中国制造正在做大》说过:虽然中国在最低端制造占比已经很低,但市占率较高的制造业多数属于中低度技术密集型,处于价值链的中下游,而中高度技术密集型的制造业还不够多。价值链越短,附加值反而越高,意味着产业链的整合程度高,通常技术密集度也高。

|

图2:中国产业价值链长度 vs 附加值率

|

|

|

资料来源:WIND,天风证券研究所

|

所以中国制造主要就是两个方向:

一是往价值链短的行业集聚,比如知识和技术密集的高端制造,然后把价值链长的行业逐渐转移出去;二是往价值链的中高端转移,比如从组装制造升级到设备材料和设计研发。

中国制造里相对上游度较高(大于0.5)的是运输设备、塑料橡胶、金属制品。处在中间(0.3-0.5)的是汽车、电气设备、机械设备。处在末尾(0.1-0.3)的是计算机、电子、光学产品、化学化工、基本金属。

越在末尾的行业,越容易被核心技术和核心零部件卡脖子,也是中国制造越应该努力突破的方向。

|

图3:2014年中国制造相对上游度 vs 附加值率

|

|

|

资料来源:WIND,全球投入产出表数据,可贸易制造部门,天风证券研究所

|

十九大提出“要加快建设制造强国,发展先进制造业,推动互联网、大数据和实体经济深度融合;支持传统制造业优化升级,瞄准国际标准提高水平;

促进产业迈向全球价值链中高端,培育若干世界级先进制造业集群”。

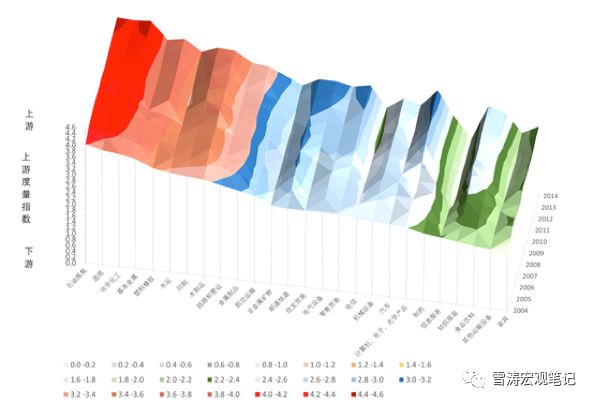

有哪些中国制造正在迈向价值链的中上游呢?2004-2014年,上游度提升最快的技术密集型行业:运输设备,汽车,机械设备,计算机、电子、光学产品、电气设备。

|

图4:2004-2014年,全行业相对上游度变动率

|

|

|

资料来源:WIND,天风证券研究所

|

这些往价值链中高端走的行业,共同的特征是掌握技术,然后迭代。

在技术密集型产业里,领先者的规模优势和技术优势会对后进者形成进入壁垒,而且壁垒还在迅速变高,差距越大进入的门槛就越高。追赶型国家想要在一个领先者已经做大做强的领域切出一块蛋糕,一定要有新技术,并从边缘应用切入迅速降低成本后扩大应用,当边缘应用成为主流后,新技术迅速迭代占领市场,将原来的领先者挤出去,这就是技术替代的过程。

从做大到做强的拐点就是掌握技术,然后就出现跳跃式发展。

第三问:中国制造是否掌握了技术能力并能够迭代创新?

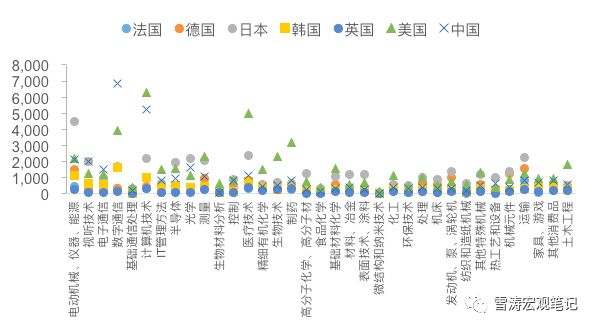

如下图所示,从技术和专利申请的角度,2017年中国实现了一个超越,在技术方面反映技术应用活跃程度的PCT国际专利申请量,中国在2017年4月的月度申请量超过了日本,跃居世界第二。

各专利技术,基本是美中日领跑。

中国在视听技术、电子通信、数字通信的专利申请数量是世界第一,在电气工程、计算机技术、光学、控制、制药等专利申请量是世界第二,在半导体、测量、医疗技术、精细有机化学、生物技术、材料冶金、涂料、纳米技术、化工、环保技术等专利申请量是世界第三。但在机床、高分子化学、高分子材料、发动机、涡轮机、机械元件等专利申请量在三名开外,

这些是中国制造进一步实现技术突破和国产替代的方向。

|

图5:各国PCT专利申请对比

|

|

|

资料来源:WIND,天风证券研究所

|

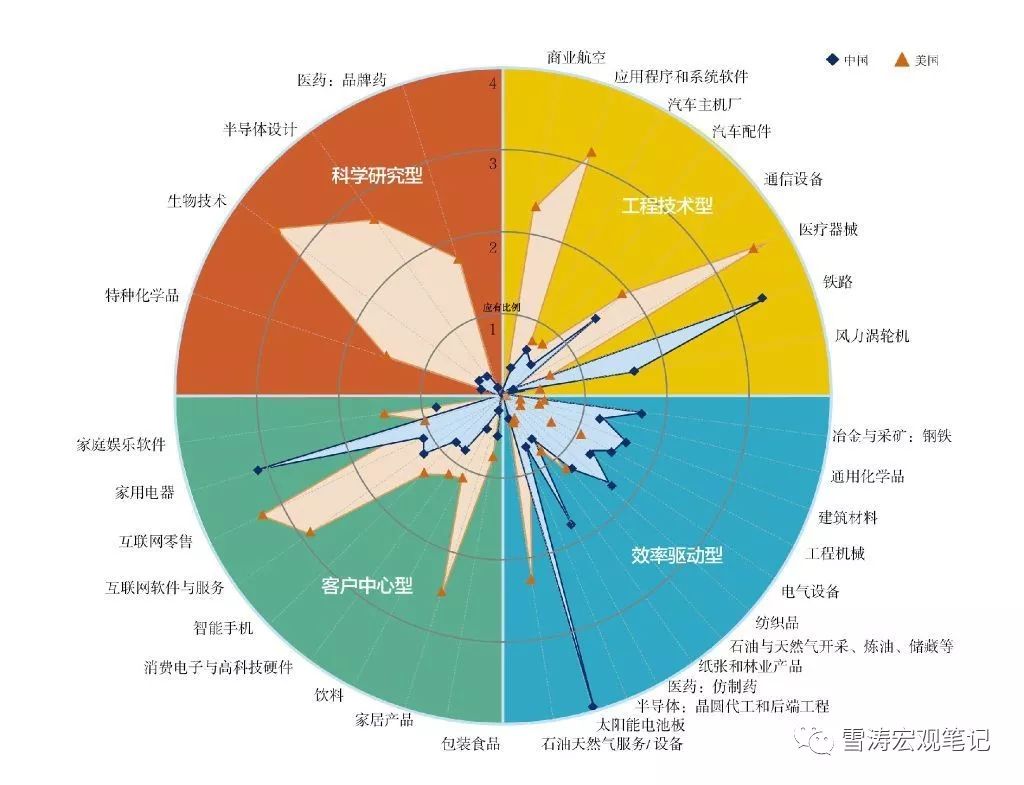

麦肯锡曾经做过一个研究,对比中美创新力,

将行业分成四类:工程技术型、效率驱动型、客户中心型、科学研究型。中国在资本密集的效率驱动型行业对比里全面占优,在比市场规模和服务水平的客户中心型行业里也不占下风。中美差距最大的是工程技术型行业里的航空、软件、医疗器械和科学研究型行业里的特种化学品、生物技术、半导体设计、创新药。

|

图6:中美创新实力对比

|

|

|