作者:程实,工银国际首席经济学家。本文为作者个人观点,不代表华尔街见闻立场。

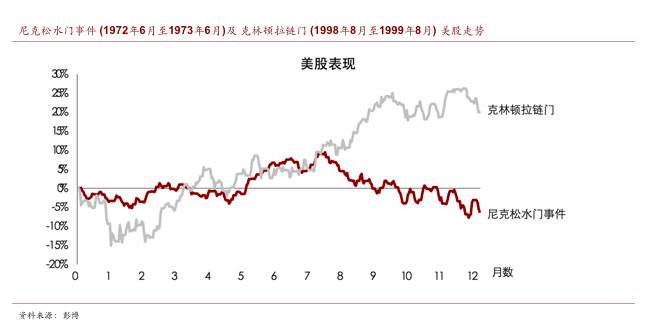

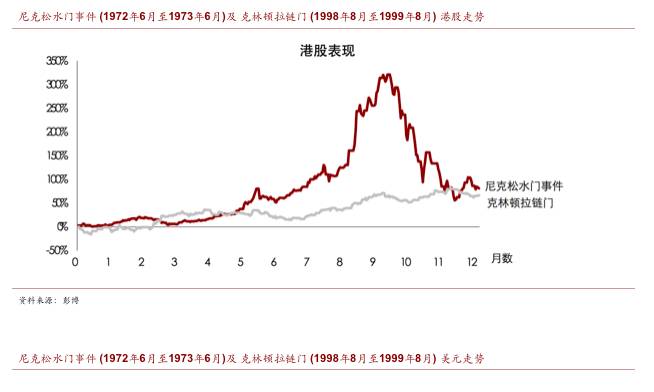

“胡雁惊弓起,愁云万里凝。”近日,随着特朗普“泄密门”事件的持续发酵,全球市场陷入新一轮动荡之中。我们认为,本次“泄密门”事件短期内难有定论。最终结果是像 “水门事件”一样导致总统弹劾,还是像克林顿“拉链门”一样有惊无险,尚待进一步观察。

美股和美元将迎来压力测试

特朗普是否撒谎将是决定这一事件未来走向的关键因素;一旦确有其事,则涉及直接侵害美国国家利益,对美国政府的破坏性将不亚于“水门事件”。目前,唯一可以确定的是,特朗普已经被视为一个“靠不住的总统”,各项政策改革的推进亦将受到严重阻滞。

由于这一信任危机将长期存在,美股和美元将迎来压力测试,美国财政政策和货币政策的搭配将被迫调整,全球风险偏好的重置亦将引致大类资产表现的分化。有鉴于此,我们判断,特朗普“泄密门”事件不仅将带来当前的短期冲击,更将从多个层面对全球市场产生深远影响。

信任危机引致市场压力测试。5月17日,由于特朗普“泄密门”意外升级,美股三大指数均遭到重创,美元指数也已回落至特朗普胜选前水平。我们认为,在此轮短期冲击后,信任危机还将引发对美元和美股的压力测试,并有可能形成两市行情的长周期拐点。

“特朗普行情”基础动摇

自特朗普胜选以来,美股和美元走势不弱反强,形成了绵延至今的“特朗普行情”。这一行情根植于两大基础之上。第一,特朗普不断抛出大规模赤字财政计划,有效坚定了市场对美国经济的乐观预期。第二,随着美国大选尘埃落定,美国市场恐慌情绪大幅回落,带动风险偏好持续反弹。但是,随着“泄密门”引发信任危机,这两大基础均已严重动摇。

一方面,无论“泄密门”是否会实现弹劾,信任危机加剧的政治对立都可能大幅延缓特朗普新政的推进,导致经济刺激效果远弱于预期。另一方面,“泄密门”的久拖不决,将助推恐慌情绪的持续升温,长期抑制市场风险偏好。

由于“特朗普行情”基础发生动摇,短期的市场振荡将可能引发美股和美元市场的长周期转折。美股方面,正如我们之前报告所指出,2016年以来美股估值水平已长期偏高,只是暂缺行情调整的触发器。而本次信任危机可能提供这一触发器,驱动美股下行、纠正过高估值。

美元方面,信任危机削弱市场对美国经济复苏的预期,将导致美元行情的长期降温。但是,不同于美股,美元兼具避险资产的天然属性。随着本轮市场振荡向欧洲、日本、韩国等市场传递,美国政坛的信任危机可能引发全球性恐慌,增强美元避险需求,从而缓解美元指数的走弱。

信任危机带来政策搭配变数。在美国政治的权力制衡下,一旦特朗普成为“靠不住的总统”,其政治博弈能力将难以有效推进各项新政。美国财政和货币政策的合意搭配将因此平添变数,并对美联储加息路径产生重要影响。

“特朗普新政”陷入僵局

正如我们之前报告所强调,“特朗普新政”的核心逻辑是以赤字财政重塑美国经济增长动力。而新政成功的关键在于,特朗普能够有效突破政治博弈的纠缠,迅速推动大规模财政刺激的落地。历史经验表明,在美国成熟的制衡机制下,只有当总统本人对其他权力中心具有足够的说服力和凝聚力,才能顺利推进大规模改革。

随着“泄密门”持续升级,特朗普将难以获得党内和党外的充分信任,政治博弈能力大幅衰弱。一旦美国政坛就赤字财政争执不下,一方面将抬高财政融资成本,使政治约束落实为经济约束,另一方面将导致刺激政策过度滞后,难以有效提振经济。政策推进由此陷入僵局,并对特朗普整个任期内的政策成效产生桎梏。

美联储加息路径相机调整。今年3月至今,三项核心动力驱动美联储加速加息:一是美国经济复苏保持稳健;二是货币紧缩与财政刺激搭配,抑制通胀水平抬升;三是美国失业率已接近自然率,就业市场结构性问题亟待消除。如果美国财政刺激政策陷入僵局,第二项动力将不复存在。因此,我们认为,美联储加速加息的基调依然稳定,但边际变化趋弱。在放缓缩表步伐的同时,美联储的加息路径将呈现相机调整的特征。当联邦基金利率低于2.0%时,加速加息不受影响;当联邦基金利率突破2.0%时,加息进程将渐次减速。

信任危机触发风险偏好重置。从中长期看,特朗普“泄密门”打破法国大选后全球恐慌情绪的平静期,可能将推动全球市场从“Risk On”阶段进入新一轮的“Risk Off”阶段。

全球大类资产将呈现多样化走势

第一,随着全球恐慌情绪的攀升,避险资产的需求将趋于旺盛。黄金、美债、欧债等标的将备受市场青睐,行情有望持续走高。值得注意的是,由于欧元区尚未从大选周期中完全走出,美国“泄密门”风险将长期居高,因此地缘政治稳定的日元将形成对欧元、美元的相对优势,有望领涨避险货币,复制2016年英国退欧公投后的强势行情。

第二,得益于美元走弱,原油、贱金属、煤炭等大宗产品价格将温和提升。同样受美元转弱的影响,人民币仅需保持对美元的阶段稳定,即可有效缓释对一篮子货币的高估压力。因此,人民币汇率稳定将得到进一步巩固。

第三,港股市场的反应将趋于中性。一方面。由于港股与美股、美元的联动,美股和美元市场的走弱将对港股市场产生负面冲击。另一方面,在全球避险需求骤升的趋势下,港股市场的确定性特征将备受重视,吸引全球避险资本流入。因此,本轮风险偏好重置对港股的影响将总体保持中性。

相关阅读:

小摩:美国总统不是“想弹就能弹”

本周以来,网络和民间似乎对美国总统特朗普讨伐声一片,就好像不弹劾他不足以平民愤一样。欧美各大博彩网站对特朗普下台的押注日渐升温,不过以摩根大通为首的政经分析师却认为,美国政局的水很深,现在弹劾特朗普基本不可能。

谈论弹劾为时尚早

摩根大通在周三研报中表示,尽管有各种传闻称弹劾即将发生、美国副总统彭斯有望“转正”,但仔细分析即可得知,弹劾美国总统的门槛非常高。要知道“弹劾”不是一个单纯的法律举动,而是涉及美国国会和白宫博弈的复杂政治程序,在特朗普仍拥有共和党内多数支持的情况下,现在谈论弹劾还为时尚早。

其他有华盛顿人脉网的政经分析师也持相同观点。投行Evercore ISI经济学家Krishna Guha认为,在现阶段弹劾特朗普基本是不可能完成的任务,因为“妨碍司法公正”的罪名不是很好证明,尤其是在政治这个历来对公权力颇为暧昧的领域。

Horizon Investments首席全球策略师Greg Valliere也在接受CNBC采访时表示,从纯政治的角度来考虑,就算弹劾发生,特朗普也会有足够多的共和党票数成功“生还”。华尔街见闻曾提到,弹劾首先需要1/2的众议员投票赞成,还要有2/3的参议员认为总统有罪才能成功。但占参议院多数党席位的共和党共有52名代表,如果民主党单边发起弹劾,成功的可能性基本为零。

弹劾总统不容易

摩根大通继而表示,现在弹劾无望不代表2019年也没有希望,届时美国国会完成了中期选举,如果共和党被迫让出参议院(2018年11月)或众议院(2019年1月)的多数党席位,则弹劾搞不好会成功。

不过从历史经验来看,还没有一任美国总统是被弹劾下台的。林肯的副手安德鲁·杰克逊和深陷莱温斯基丑闻的克林顿是仅有的两个被众议院提请弹劾的总统,不过均被参议院判定无罪。而“水门事件”的尼克松是自动请辞的,还没等到提请弹劾动议,可见弹劾美国总统并不是“想弹就能弹”的。

摩根大通也表示,尽管周三欧美股市因特朗普丑闻惨遭血洗,但实际并不是真正的恐慌性抛售,而是交易员们借机调仓所致。外加此前恐慌指数VIX连续17个交易日低于11,人为创造了历史上的最平静周期,对相关板块和个股的做多仓位过于拥挤,都导致了今日回调幅度较大,但无足为惧。

真正应该令市场警觉的不是美国时政新闻,而是美国国债收益率普跌,且长期美债收益率跌幅过大。美国两年期/10年期美债收益率曲线收窄至96.4个基点,创2016年11月3日以来最平状态,也跌破100个基点的整数关键位。

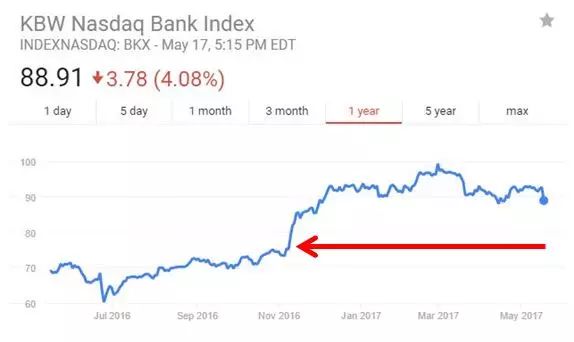

美国短/中期国债利差缩窄,是造成金融板块和银行类股重挫的主要原因。但银行类股的走势仍然健康,理由是当两年期/10年期美债收益率利差抹平了去年美国大选日以来全部涨幅的同时,KBW纳斯达克银行股指数(88.91)依旧站于2016年11月8日大选日(75.14)以来的上方。

而且华尔街在过去几个月里早就慢慢了解到特朗普新政实施的缓慢速度,已经相应下调了预期,对通胀、房建、工业等美国“硬性”经济数据的观察也趋于理性,所以周三大跌并不是市场愕然反应的结果。

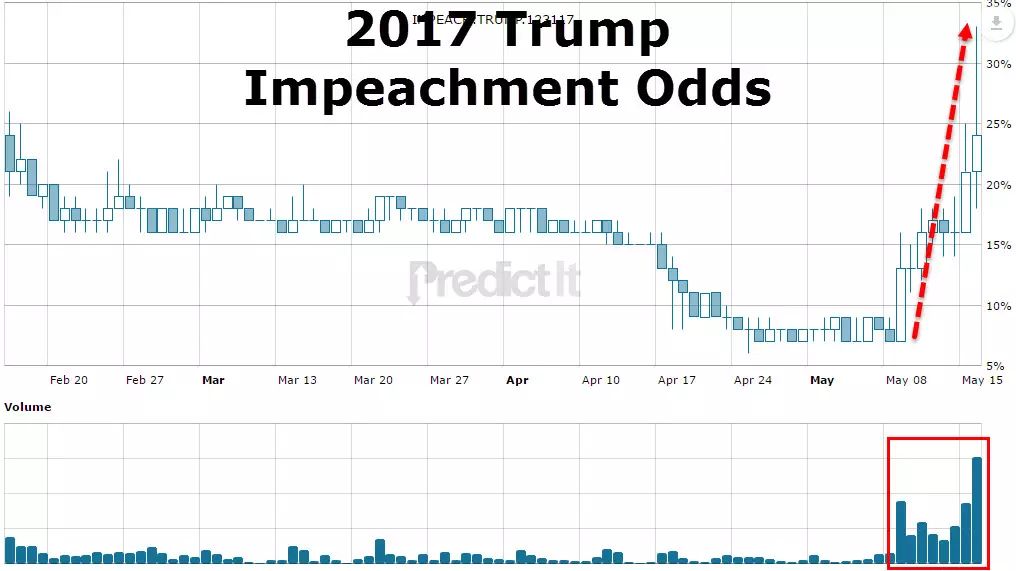

押注网站认定特朗普干不满一届

不过民间似乎有着一套属于自己的逻辑和情绪链。据美国押注网站PredictIt统计,特朗普今年遭到弹劾的几率从5月8日的7%猛增三倍至29%。不过同一个网站曾于去年赌注82%的可能性是希拉里赢得大选,可见民间“梦想”有时“照不进现实”。

而欧洲最大的互联网博彩公司Paddy Power的押注显示,特朗普有1/3的概率在今年就被弹劾,不过认为特朗普坐不满一届任期(即在2018年到2020年期间被弹劾)的概率高达6/4,证明参与押注的民间人士一致认为不到2020年就能跟特朗普说拜拜。

Paddy Power发言人Lee Price表示,网站成立以来基本对每一任美国总统都有弹劾的对赌押注,不过当年克林顿的押注是1/6可能被弹劾成功,也没有目前特朗普被迫提前下台的几率高。

转载请回复 授权 查看须知

若觉得见闻君写得不错,

请点下面的 或转给朋友。

或转给朋友。