鑫源夜话,周末大事记。事件一:包商银行65亿二级资本债全额减记。事件二:20永煤SCP003已付息,债券本金正在筹措。事件三:山西国资致山西省属企业债券人的一封信。

金钱永不休眠。跟金钱打交道的金融圈儿人,周末也难休息。

上周末,发生了三个比较大的事件:

包商银行二级资本债全额减记

、

永煤SCP003已付息

、

山西国资致债券人的一封信。

这三个事件都是后续事件(相关事件网上有,公众号前面也有介绍),小编简单解读一下。

1、包商银行被国家接管后,付了中小投资者一部分钱,后启动破产程序,其它的钱,没影儿了。这次宣布的是二级资本债的钱,全额减记,即本息不付了。

同业信仰倒塌!

2、永煤SCP003短融已付息

,

本金正在筹措中

。这是个好消息,

国企信仰重塑!

3、山西国资致

债券人的一封信

。

永煤

事件暴露了煤炭行业巨大危机,也牵连了一众公司。做为煤炭大省的山西,效仿GZ省,赶紧做个保证,力图挽回一些损失。可是,人家有茅台,你省除了煤炭还有啥?多家金融机构开始紧张。

打破刚兑、重塑信仰。。。这是最好的时代,也是最坏的时代。

小喇叭

公众号线下交流会正常展

开

,时间仍是每月第三个周五下午,坐标北京南三环。

本期议题:

疫情过后,困境与自救。

欢迎大家报名,带朋友一起来喝茶、聊天。

(小编微信文末有)

(小编微信文末有)

本公众号主要探讨资产证券化、不良资产、项目投融资等金融市场业务(也有房地产、政府平台项目的实操讲座),欢迎大家关注、转发公众号内容,业务合作请联系小编。

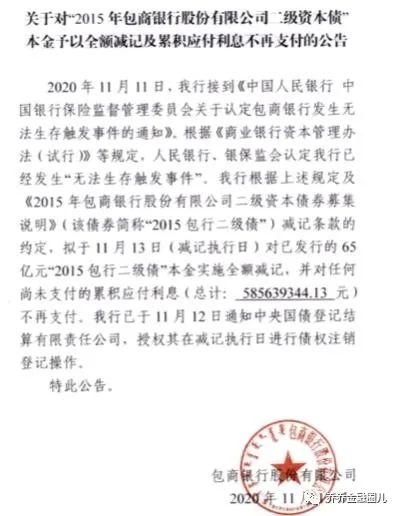

事件一:包商银行65亿二级资本债全额减记

2020年11月13日,包商银行以其自身的名义在中国货币网发布关于对“2015年包商银行股份有限公司二级资本债”本金予以

全额减记及累积应付利息不再支付

的公告。

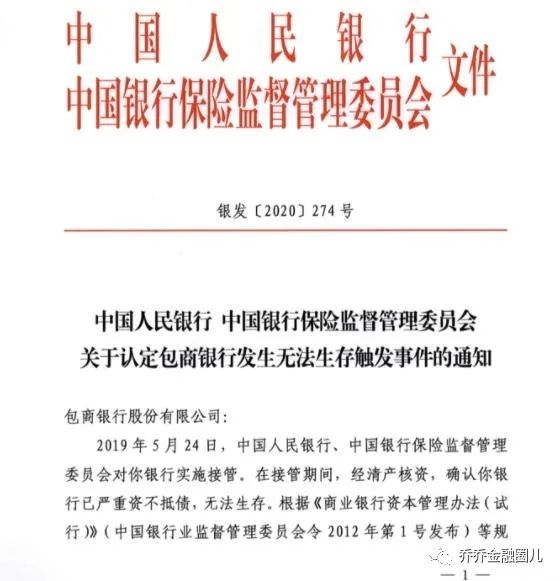

公告称,11月11日该行接到人民银行和银保监会《关于认定包商银行发生

无法生存触发事件

的通知》。根据《商业银行资本管理办法( 试行)》等规定, 人民银行、银保监会认定该行已经发生“无法生存触发事件”。

人民银行和银保监会《关于认定包商银行发生无法生存触发事件的通知》中显示,2019 年5 月24 日,人民银行、银保监会对包商银行实施接管。“在接管期问,经清产核资,确认你银行已严重资不抵债,无法生存”。人民银行、银保监会认定包商银行已经发生“无法生存触发事件”,要求该行应对已发行的“2015年包商银行股份有限公司二级

资本

债券

” 的本金按照

合同

约定进行全额减记, 并妥善做好债券减记的后续

工作

。

人民银行和银保监会《关于认定包商银行发生无法生存触发事件的通知》中显示,2019 年5 月24 日,人民银行、银保监会对包商银行实施接管。“在接管期问,经清产核资,确认你银行已严重资不抵债,无法生存”。人民银行、银保监会认定包商银行已经发生“无法生存触发事件”,要求该行应对已发行的“2015年包商银行股份有限公司二级

资本

债券

” 的本金按照

合同

约定进行全额减记, 并妥善做好债券减记的后续

工作

。

包商银行依据上述规定及《2015年包商银行股份有限公司二级资本债券

募集说明书

》( 该债券简称“2015包行二级债”)减记条款的约定, 拟于11月13日( 减记执行日) 对已发行的65亿元“2015包行二级债” 本金实施全减记,并对任何尚未支付

的累积应付利息( 总计:5.85亿元)不再支付。

包商银行表示,该行已于11月12日通知中债登,授权其在减记执行日进行

债权

注销登记操作。

公开资料显示,“2015包行二级债”发行于2015年12月25日,规模为65亿元,票面竞标

利率

4.80%。债券为5+5年期固定

利率

债券。本期二级资本债本金和利息的清偿顺序在包商银行

存款

人和一般

债权人

之后,股权资本、其他一级资本工具和混

合资

本债券之前。

该期债券设计有减记条款,即在触发事件发生时,包商银行有权在无需获得债券持有人同意的情况下自触发事件发生日次日起不可撤销地对本期债券以及已发行其他一级资本工具的本金进行全额减记。

近年来,商业银行发行二级资本债补充资本已经成为一个重要渠道,但因为发生“无法生存触发事件”而全额减记,一分不还的这

尚属首例

。

有市场人士向21世纪经济报道记者表示,按照募集说明书,包商银行的这65亿二级资本债减记没有问题,因为条款设置很清楚。加上此前同业负债,大额的并未获得全额兑付,这期资本债减记是大概率事件。只是市场不愿意相信的是,减记的触发条件竟然真的发生了。

有城商行

高管

认为,这一减记事件,或将影响

中小银行

的资本补充。

包商银行依据上述规定及《2015年包商银行股份有限公司二级资本债券

募集说明书

》( 该债券简称“2015包行二级债”)减记条款的约定, 拟于11月13日( 减记执行日) 对已发行的65亿元“2015包行二级债” 本金实施全减记,并对任何尚未支付

的累积应付利息( 总计:5.85亿元)不再支付。

包商银行表示,该行已于11月12日通知中债登,授权其在减记执行日进行

债权

注销登记操作。

公开资料显示,“2015包行二级债”发行于2015年12月25日,规模为65亿元,票面竞标

利率

4.80%。债券为5+5年期固定

利率

债券。本期二级资本债本金和利息的清偿顺序在包商银行

存款

人和一般

债权人

之后,股权资本、其他一级资本工具和混

合资

本债券之前。

该期债券设计有减记条款,即在触发事件发生时,包商银行有权在无需获得债券持有人同意的情况下自触发事件发生日次日起不可撤销地对本期债券以及已发行其他一级资本工具的本金进行全额减记。

近年来,商业银行发行二级资本债补充资本已经成为一个重要渠道,但因为发生“无法生存触发事件”而全额减记,一分不还的这

尚属首例

。

有市场人士向21世纪经济报道记者表示,按照募集说明书,包商银行的这65亿二级资本债减记没有问题,因为条款设置很清楚。加上此前同业负债,大额的并未获得全额兑付,这期资本债减记是大概率事件。只是市场不愿意相信的是,减记的触发条件竟然真的发生了。

有城商行

高管

认为,这一减记事件,或将影响

中小银行

的资本补充。

事件二:20永煤SCP003已付息,债券本金正在筹措

11月13日晚间,河南永城煤电控股集团有限公司(以下简称“永煤控股”)发布公告称,2020年度第三期超短期融资券“20永煤SCP003”现已于当日将

兑付利息

3238.52万元支付至应收固定收益产品付息兑付资金户,债券本金正在筹措中。

其表示,对于未能及时兑付债券本金给银行间市场清算所股份有限公司、债券投资人造成的影响,公司非常抱歉。

“20永煤SCP003”发行于2020年2月12日,发行总额10亿元,利率为4.39%,发行期限为270天。11月10日,永煤控股发布公告称,因流动资金紧张,“20永煤SCP003”未能按期足额偿付本息,已构成实质性违约,涉及本息金额共10.32亿元。

这是永煤控股首次出现债务违约,信用评级机构中诚信国际此前给予该公司的主体评级为AAA。次日,中诚信国际将永煤控股主体评级下调为BB,列入可能降级的观察名单,相关债券评级也随之下调。

值得关注的是,永煤控股上月刚发行了2020年度第六期中期票据“20永煤MTN006”,发行总额为10亿元,发行期限为3年,而其此次募集资金也已用于还债。截至目前,永煤控股存续债券23只,余额合计234.1亿元,其中年内到期债券金额合计50亿元,一年内到期债券金额合计120亿元,短期内债券兑付存在较大压力。

交易商协会11月12日发布消息称,将对发行人及相关中介机构在业务开展过程中是否有效揭示风险并充分披露、是否严格履行相关职责启动自律调查。在调查过程中,若发现相关机构违反自律规则的,交易商协会将予以严格自律处分;如相关机构存在涉嫌欺诈发行、虚假信息披露等违法行为的,交易商协会将移交相关部门进一步处理。

永煤控股成立于2007年6月,总部位于河南省永城市,为地方国有企业,经营范围包括对煤炭、铁路、化工及矿业的投资与管理;发电及输变电;机械设备制造、销售等。该公司控股股东是河南省最大国有企业河南能源化工集团有限公司,持股比例为96.01%,实控人为河南省国资委。

2017年至2020年三季度,永煤控股归属母公司股东净利润分别为0.22亿元、-11.44亿元、-13.17亿元、-3.19亿元。截至2020年三季度,该公司总资产1726.5亿元,总负债1343.95亿元,资产负债率达77.84%。现金流方面,其经营活动产生的现金净流量为73.84亿元,期末现金余额为328.21亿元。

事件三:山西国资致山西省属企业债券人的一封信