导读:4月以来中、美国债走势一改往日的“亦步亦趋”,开始出现分化。美债收益率下行的主要驱动力来自于全球资金的避险行为,但历史上中国国债的“避险属性”并不强,避险需求对国内债市来说属于“支线逻辑”,不足以支撑一轮“熊市反弹”。

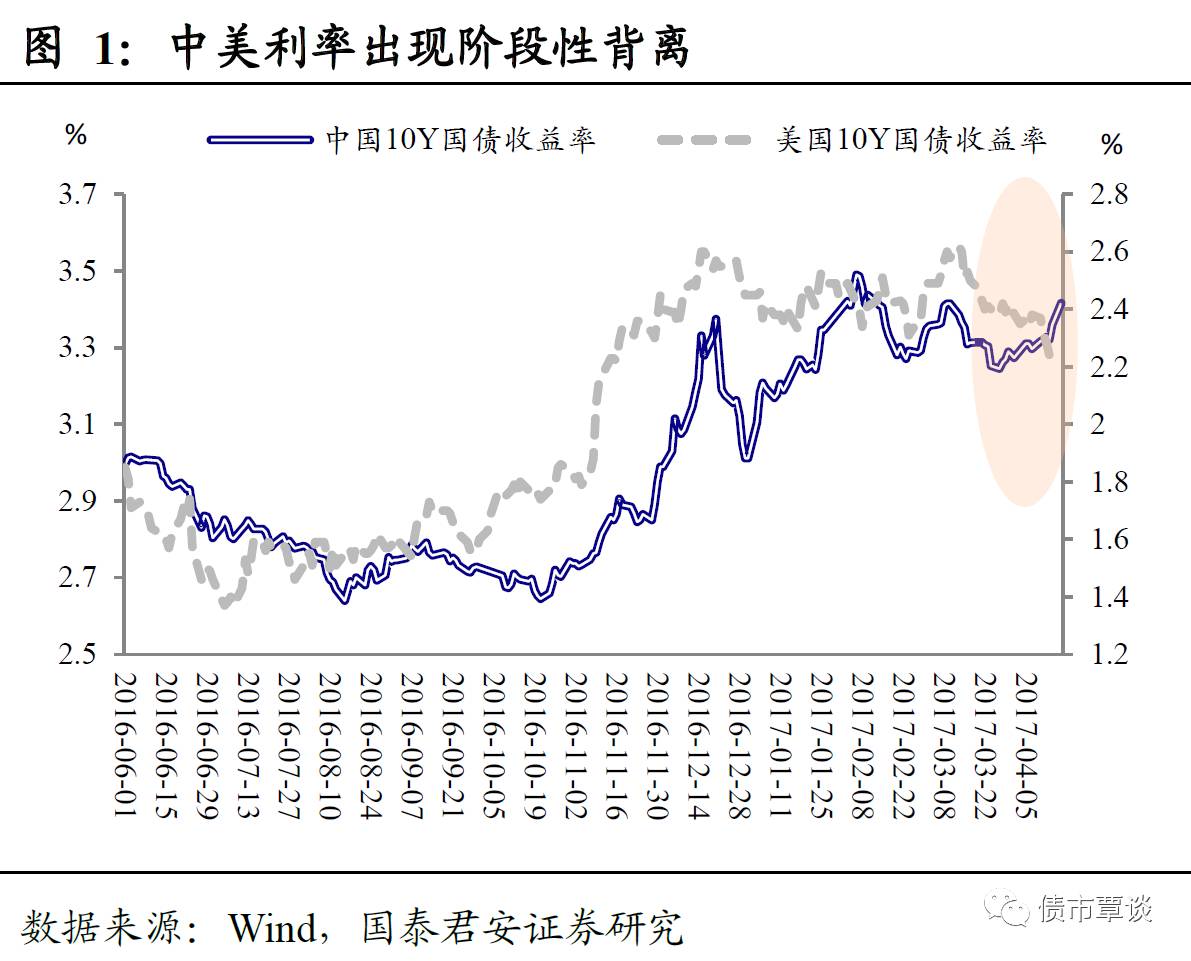

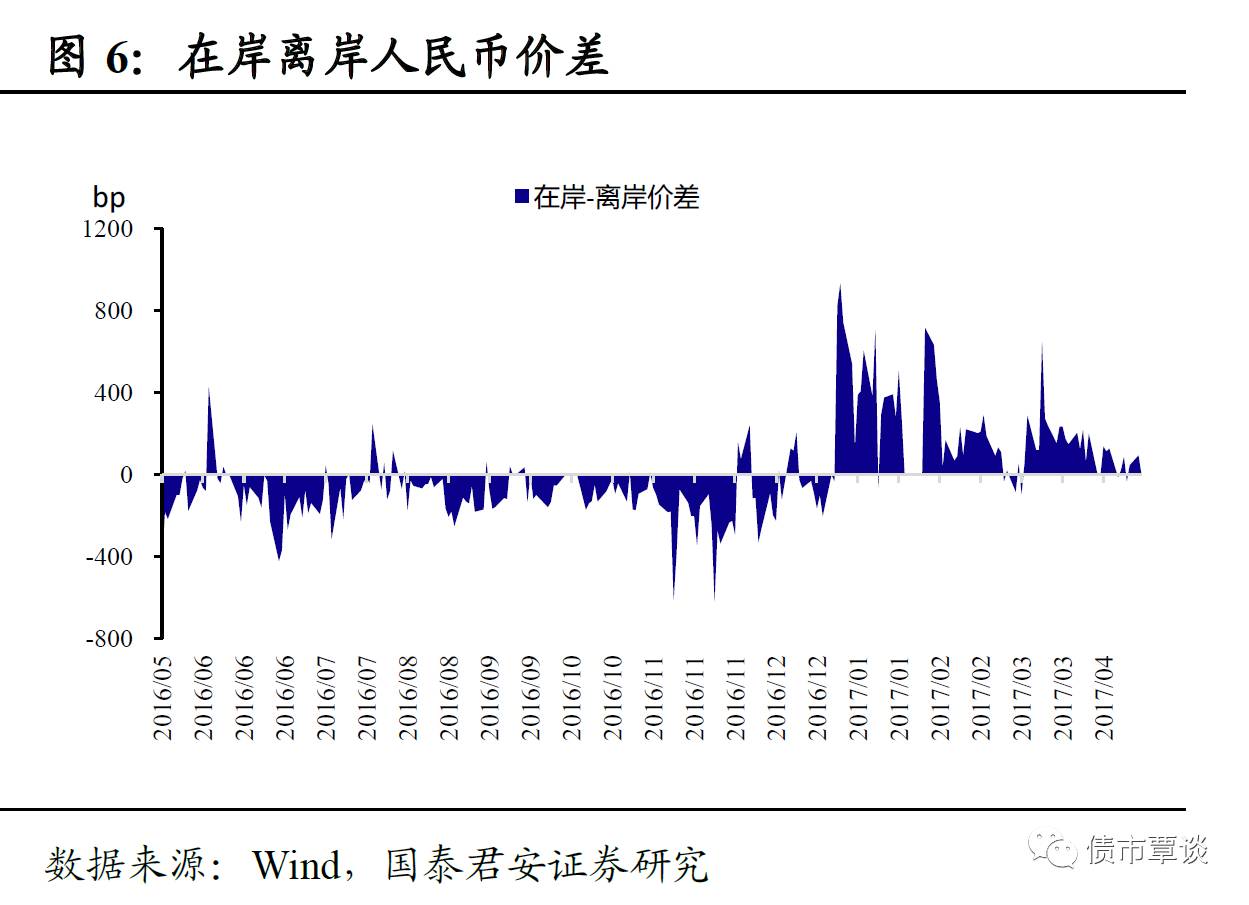

近期中美利率出现“异常背离”。4月以来,我们观察到中、美利率出现了比较明显的“反向运动”,中国10Y国债利率上行约13bp,而同期10Y美债收益率却下行近16bp,二者利差走扩至100bp以上。我们知道,去年四季度以来中美利率的联动性出现了“质”的提升,二者在多数时间段里“亦步亦趋”,海外利率“水涨船高”几乎可以在很大程度上解释国内利率中枢的抬升(2016年10月以来,中国10Y国债累计上行69bp,美国10Y国债累计上行64bp)。中美利率联动性加强的本质原因是汇率“缓冲带”被越压越窄(详见“分析国内债市的新维度——海外利率_20170229”),不过,近期汇率方面的压力并未显著增加,是什么原因导致了中美利率的“异常背离”?

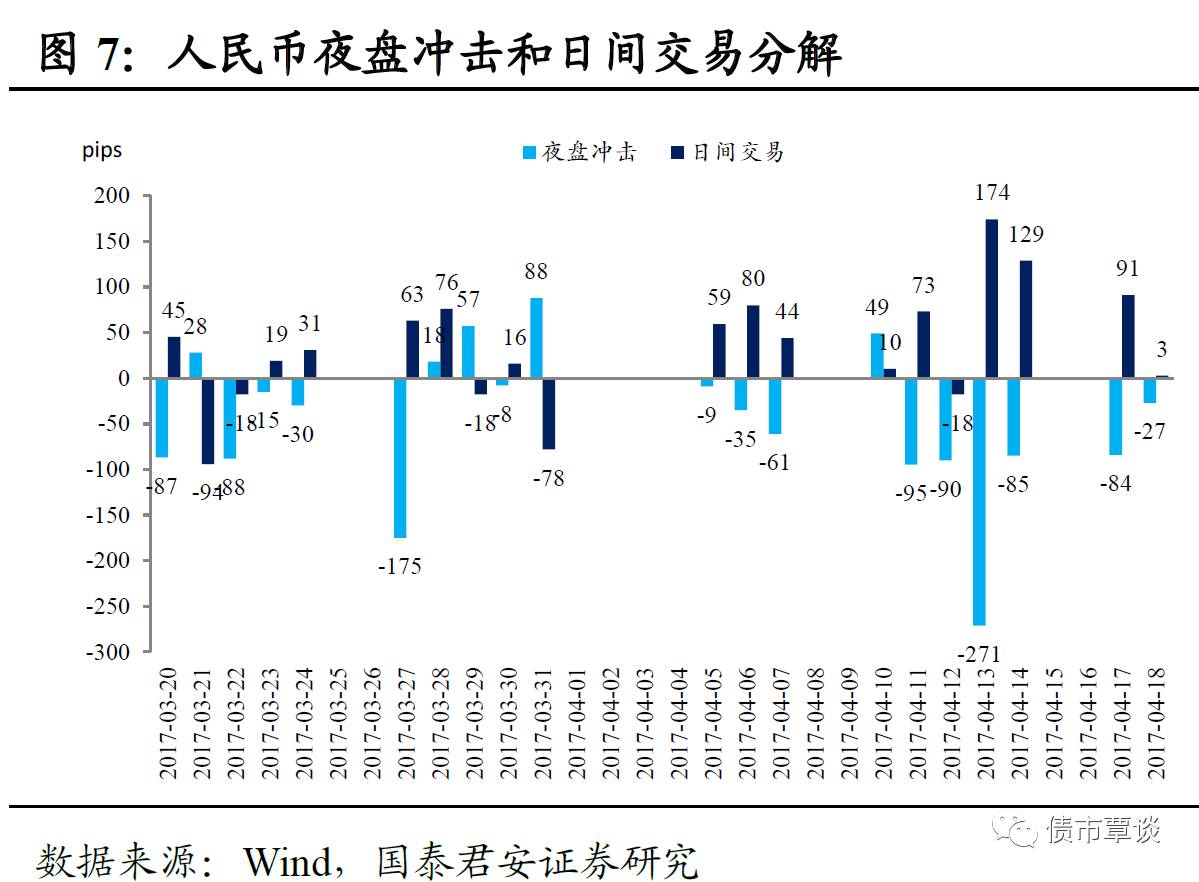

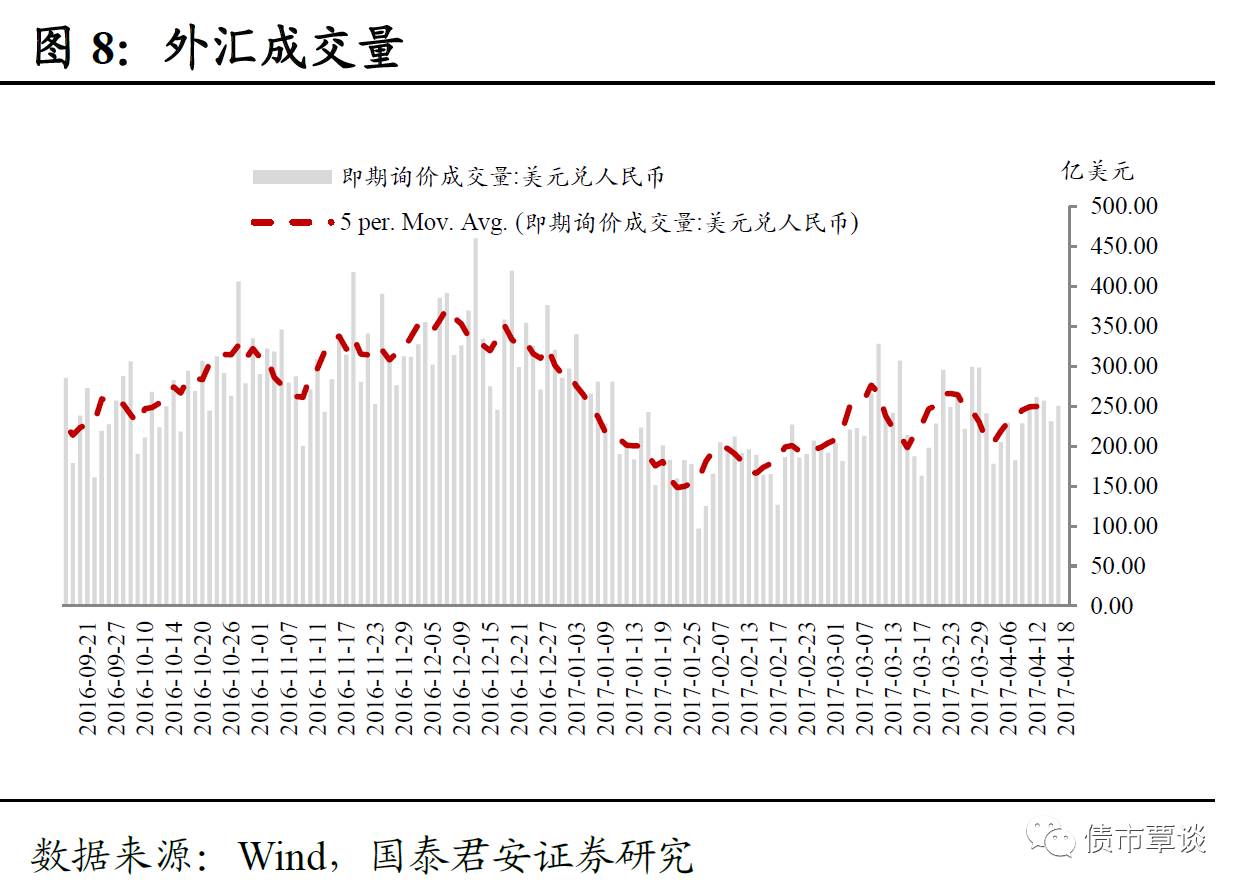

短期看,中美债市的主导因素有所区别。我们认为,过去一段时间中、美两国债市由各自的“强逻辑”驱动,从而阶段性地“掩盖”了通过汇率和资本流动的联动。中国方面,监管风暴卷土重来、经济的超预期以及微观结构层面“潜在空头”的积累是近期市场下跌的主要原因(详见“论预期的合久必分和价格的盘久必跌_20170416”)。美国方面,驱动美债收益率下行的力量主要来自于避险情绪,从叙利亚空袭到朝鲜半岛核实验阴云再到即将进入白热化的法国大选以及英国“提前大选”,近期地缘政治风险事件迭出,全球风险资产(股市、商品)表现普遍疲弱,而避险资产(美债、日债、日元、黄金等)则受到追捧。从中国国内看,虽然债市与全球有些脱钩,但风险资产走势与海外比较“吻合”,黑色系商品近期经历了幅度不小的下跌,股票市场也显得有些萎靡。避险需求能否成为飘摇中债券市场的“救命稻草”?或者说能够驱动一轮“熊市反弹”?

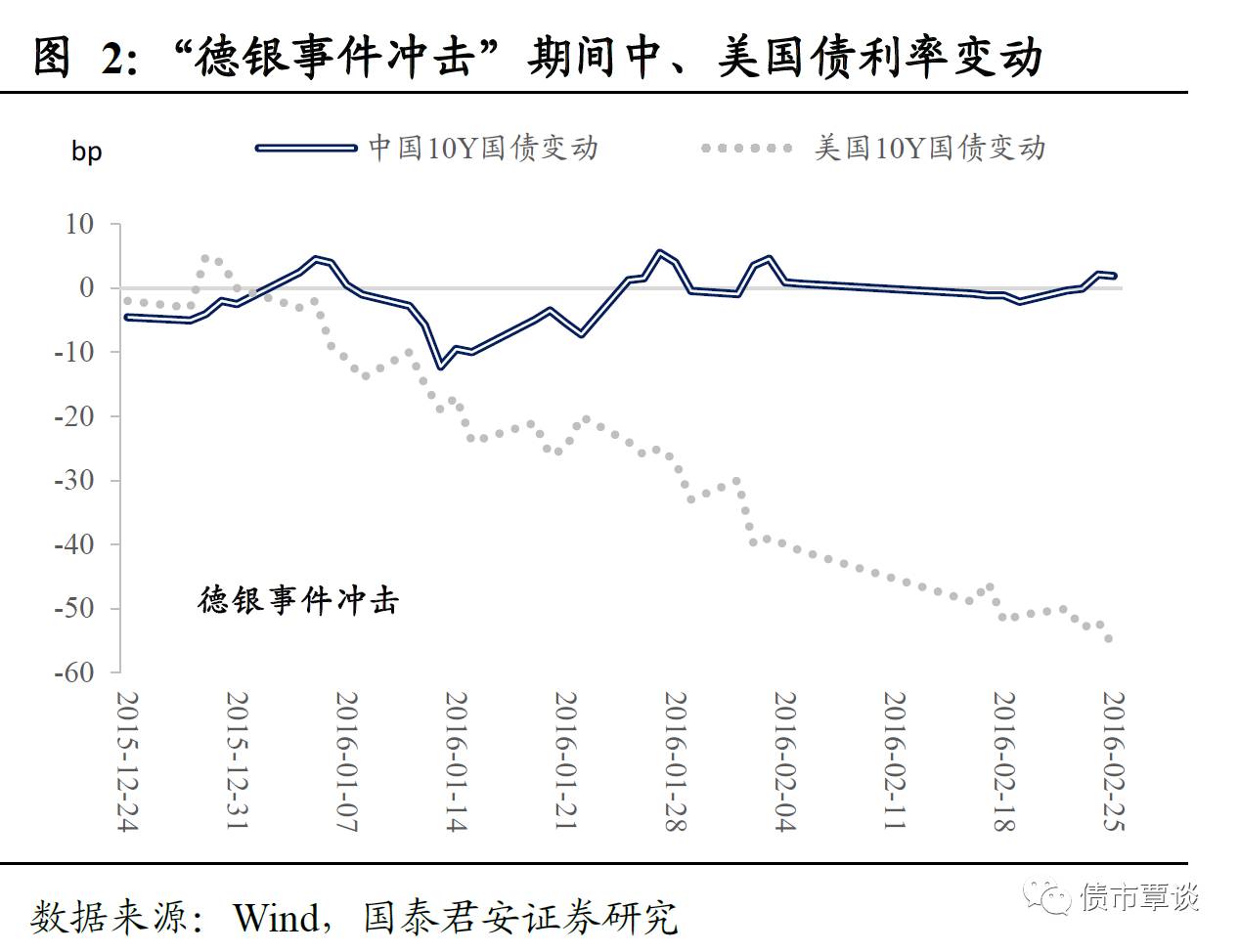

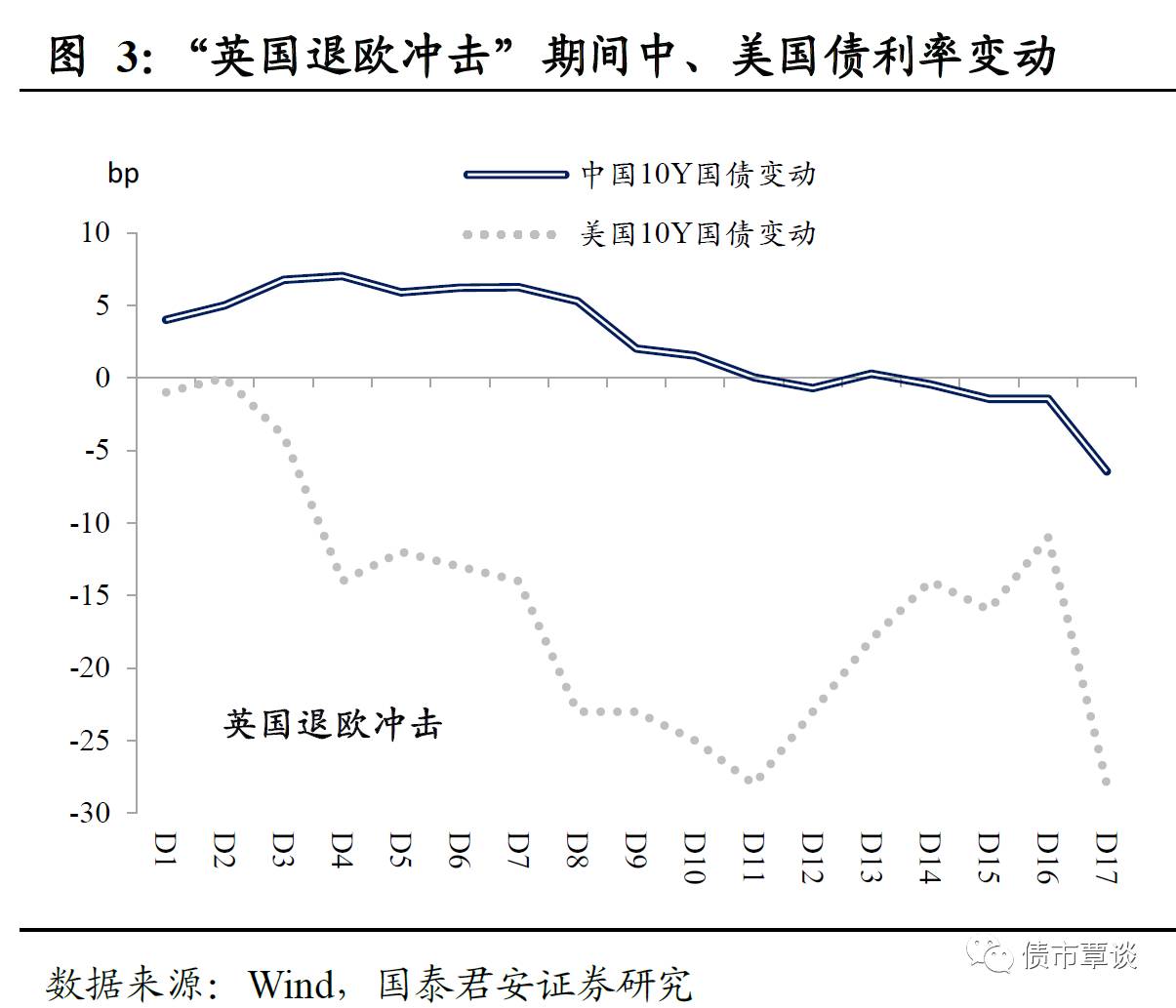

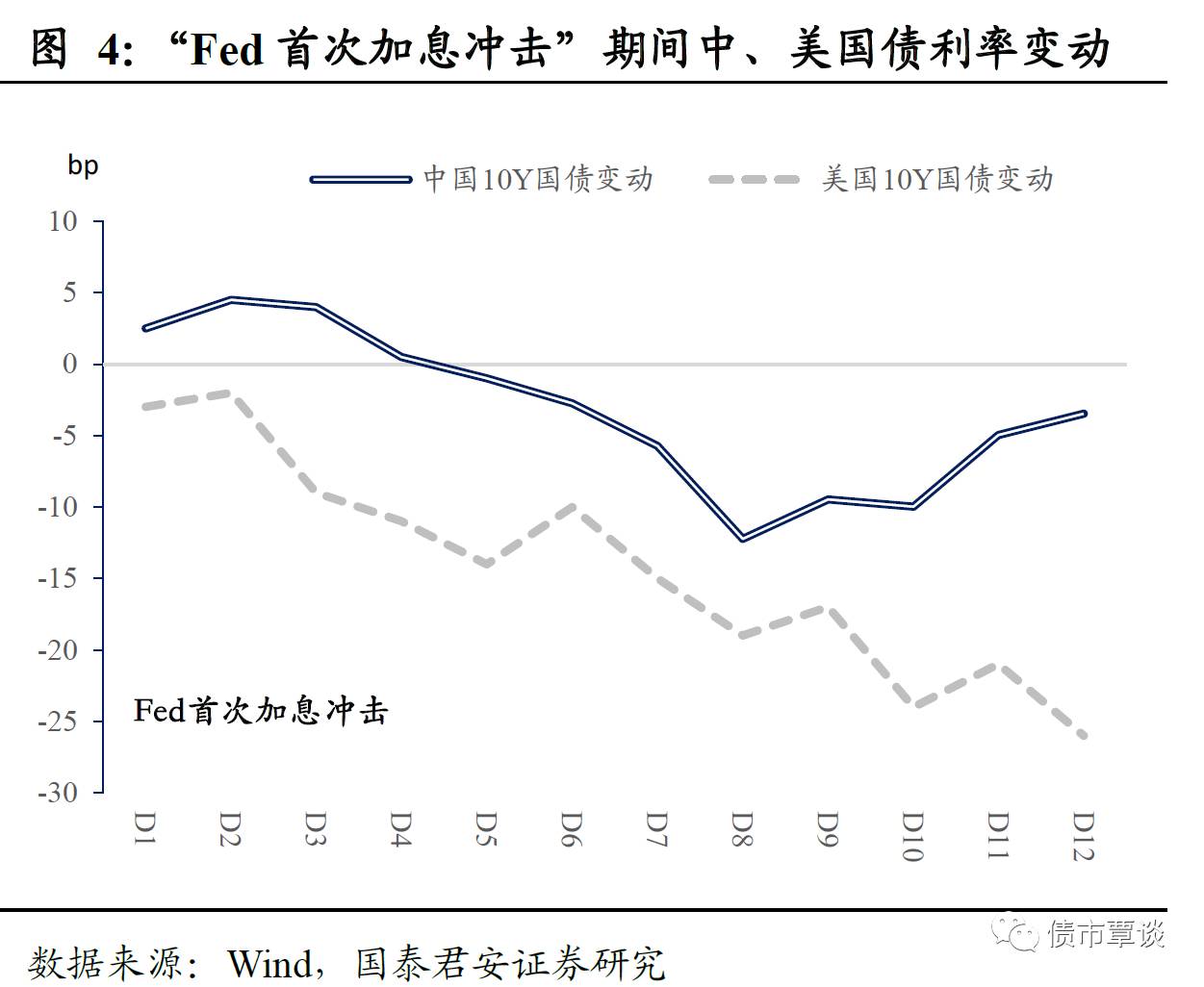

历史上中国债市的“避险属性”并不算强。虽然从直观上看,避险情绪升级对债券类资产是明显的“利好”,但考虑到人民币本身仍是“风险货币”,全球风险偏好下行对中国国债的影响其实要考虑资金避险和资金回流发达经济体两种效应的叠加。我们回顾过去几次比较典型的“市场恐慌”窗口期(VIX指数上行幅度超过10),分别是“德银冲击”(2016年2月)、“英国退欧冲击”(2016年6月)以及美联储首次加息冲击(2015年12月)。可以看到,美债与风险资产的“跷跷板”效应比较显著,当VIX指数大幅抬升时,美债收益率一般都会出现明显的下行;但中国国债收益率对避险情绪的反应不明显,往往会出现“先上后下”的走势且最大下行空间就在5bp附近。考虑到此次全球资金避险的力度与“退欧冲击”等相比还有明显的差距,我们倾向于认为对国内债市的支撑将十分有限。

当前的避险需求带不动“熊市反弹”。我们在此前的报告中曾经对历史上的熊市形态进行过回顾(详见“熊市启示录:那些年我们经历的下跌_20170102”),一个重要的结论是:每一轮大行情都有一个“核心逻辑”和若干个“支线逻辑”;寻找“牛熊拐点”的过程中,一定要抓住主要矛盾,倘若错误地高估了“支线逻辑”的重要性,有时候可能会落入陷阱。进一步讲,即使是捕捉熊市反弹,也需要跟随“核心逻辑”的预期起伏。我们认为,结束过去两年大牛市的主要力量是委外资金流动的转向和全球流动性环境的颠覆,回顾本轮熊市以来的几轮反弹,也基本是围绕“监管政策预期”和“美联储加息预期”展开的。对当前的行情而言,风险偏好只是“支线逻辑”,并不值得过分交易。

债市盘整,商品大跌。昨日,国债期货低开高走,全天震荡上行,T1706、TF1706尾盘勉强收红,分别微涨0.06%和0.01%。现券收益率波动不大,略有下行。国开新券170210小幅下行不到1bp,次新券160213小幅上行不到1bp,国债170004成交在3.4%附近。股市昨日表现疲软,上证综指下跌0.79%,创业板指下跌1.07%。商品市场进一步下挫,黑色商品领跌,铁矿石大跌6.5%,螺纹、热卷等跌幅超过3%。

【货币市场:资金面有所收紧】

资金面有所收紧。昨日,央行进行400亿元7天期逆回购操作,200 亿元 14 天期逆回购操作,200 亿元 28 天期逆回购操作,逆回购到期100亿。隔夜利率上行8bp至2.58%,7D上行6bp至3.34%,14D上行7bp至3.77%。长端Shibor1M持平为4%,Shibor3M持平为4.26%。交易所资金GC001加权平均利率下行28bp至2.52%,GC007加权平均利率下行6bp至2.94%。

在岸人民币小幅升值。截至昨日21:00,美元兑人民币在岸即期汇率基本与昨日持平至6.8799;美元兑人民币离岸即期汇率下行12bp,低于在岸价13bp为6.8786;离岸人民币12个月远期汇率为7.0552。

【利率债市场:收益率窄幅波动】

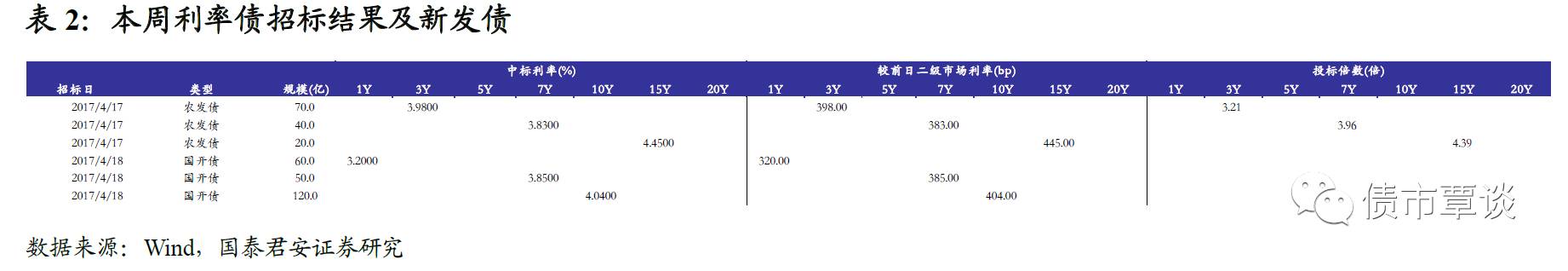

一级利率债符合预期。昨日共发行国开债230亿,1Y、7Y、10Y中标利率分别3.20%、3.85% 、4.04%,1Y期品种低于二级市场利率26bp,7Y低于二级市场利率40bp,15Y期品种高于二级市场利率8bp。

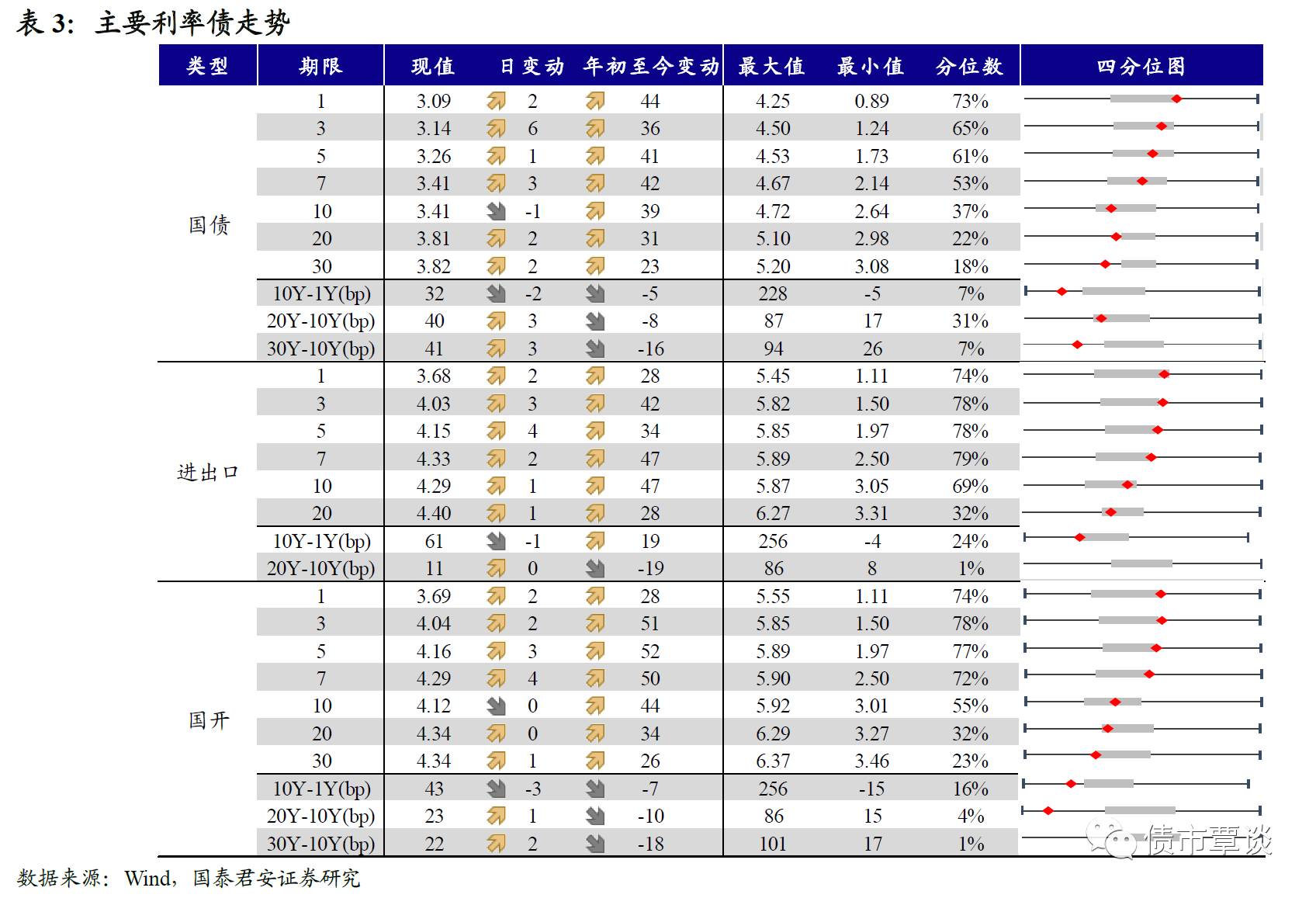

二级利率债总体上行。国债1Y上行2bp至3.09%、5Y上行1bp至3.26%、10Y 下行1bp至3.41%。进出口债1Y上行2bp至3.68%、5Y上行4bp为4.15%、10Y上行1bp至4.29%。国开债1Y上行2bp至3.69%、5Y上行3bp为4.16%、10Y持平为4.12%。

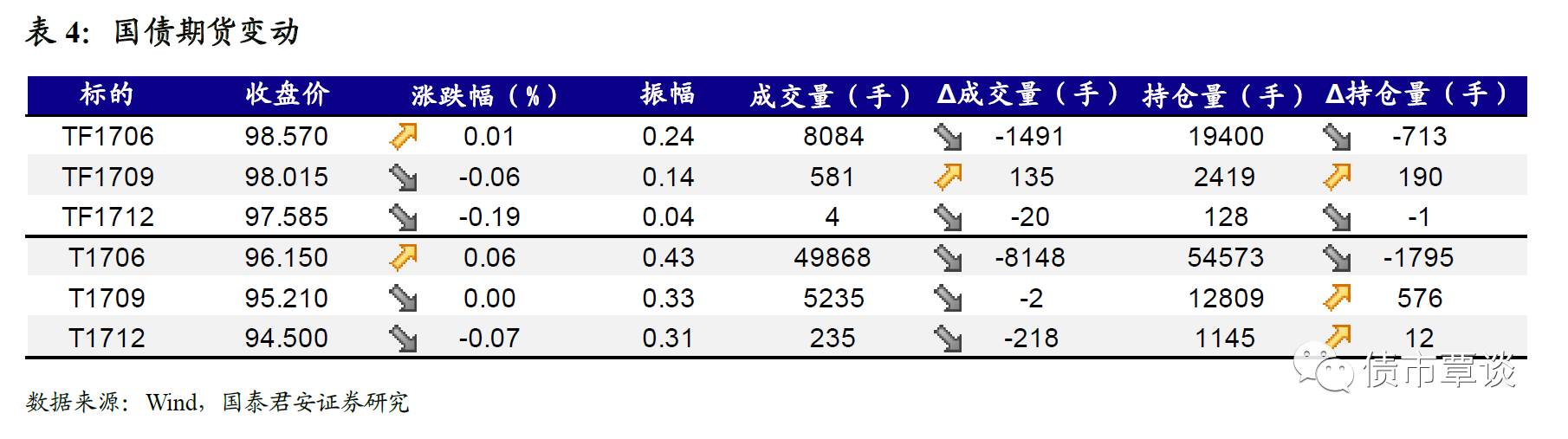

国债期货走势分化。5年期国债期货主力合约TF1706收于98.55570元,相对前一交易日结算价上涨0.01%,TF1709下跌0.06%收于98.015元。10年期国债期货主力合约T1706报收96.150元,上涨0.06%。

【信用债市场:收益率上行】

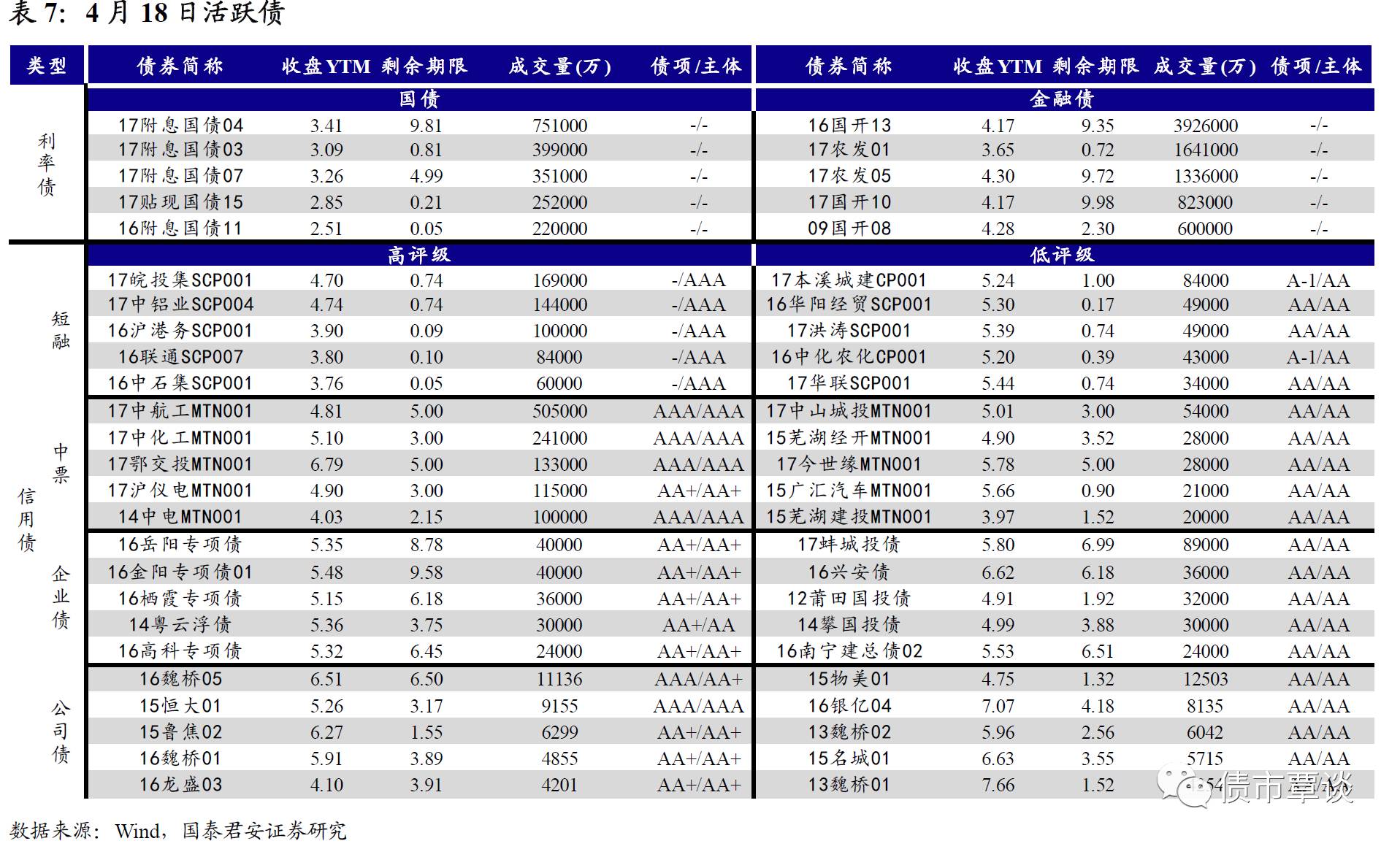

信用债收益率全面上行。中债中短期票据收益率曲线(AAA)1Y上行7bp至4.37%,3Y上行5bp至4.48%,5Y上行3bp为4.53%。成交活跃的公司债中,AAA级的16魏桥05收益率与昨日持平;AA级的15物美01收益率下跌2bp。

信用利差总体上行。各评级1Y期品种信用利差均走扩5bp,3Y期品种收窄1bp,5Y期品种走扩2bp。其中,1、3年期品种信用利差基本处于09年至今50%-75%分位数水平,5年期中票AAA品种信用利差处于25%-50%分位数水平;AA-级3年期和5年期信用利差所处分位数分别为52%、38%。

【转债及交换债市场:中证转债指数小幅回升】

昨日,中证转债指数上涨0.07%。涨跌幅排行榜中,歌尔转债涨幅居前,上涨1.00%。骆驼转债和汽模转债跌幅居前,分别下跌1.43%和1.23%。

【股票及商品市场:沪深普跌,商品走势分化】

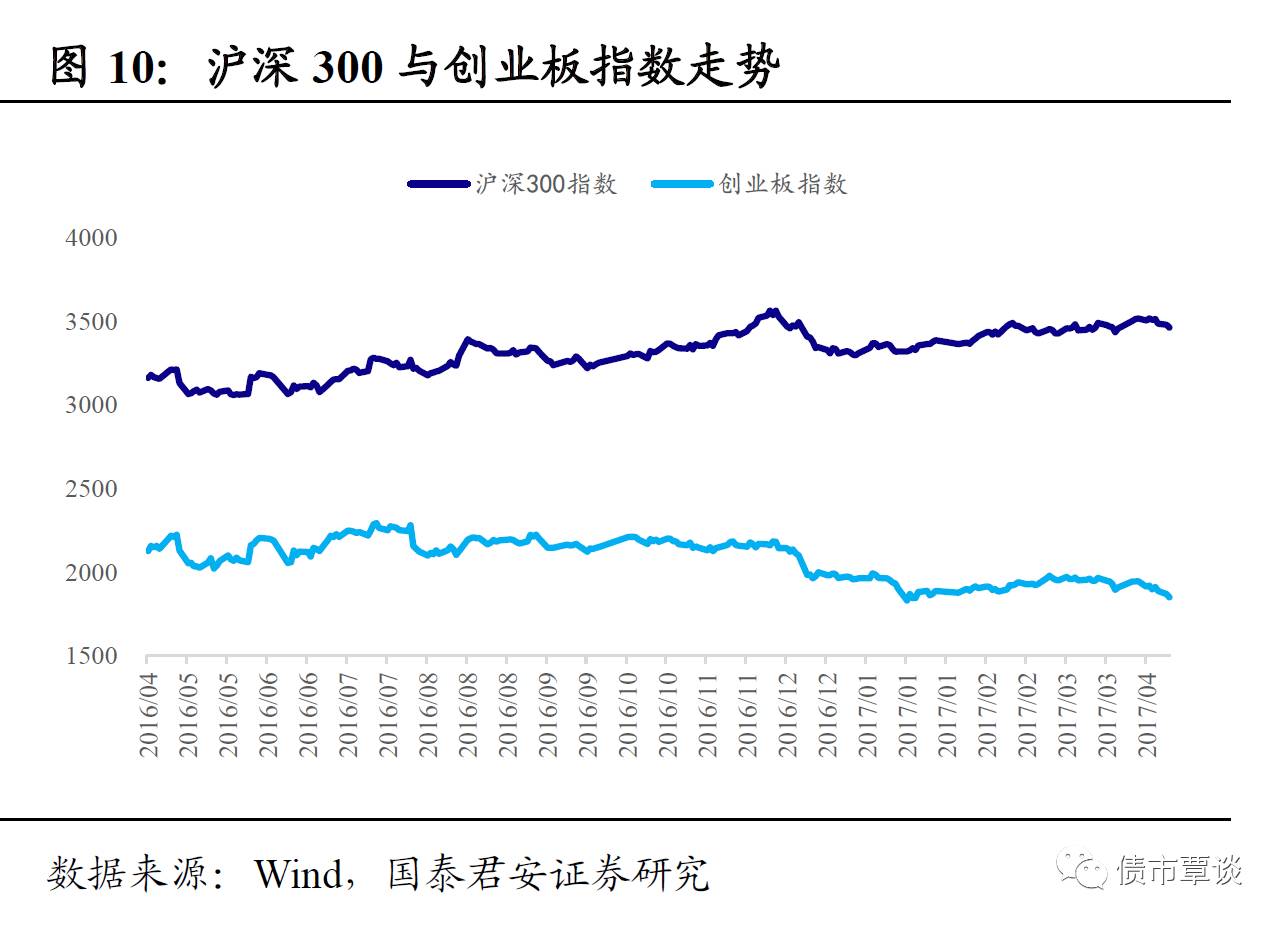

沪深股指尾盘集体跳水,沪指跌破3200点。昨日市场人气继续萎靡,上证综指下跌0.79%,深成指下跌0.38%,创业版指数下跌1.07%。概念板块中,北部湾自贸区、垃圾发电涨幅居前,分别上涨0.63%和0.42%,小程序和电子竞技指数跌幅居前,分别下跌2.82%和2.51%。

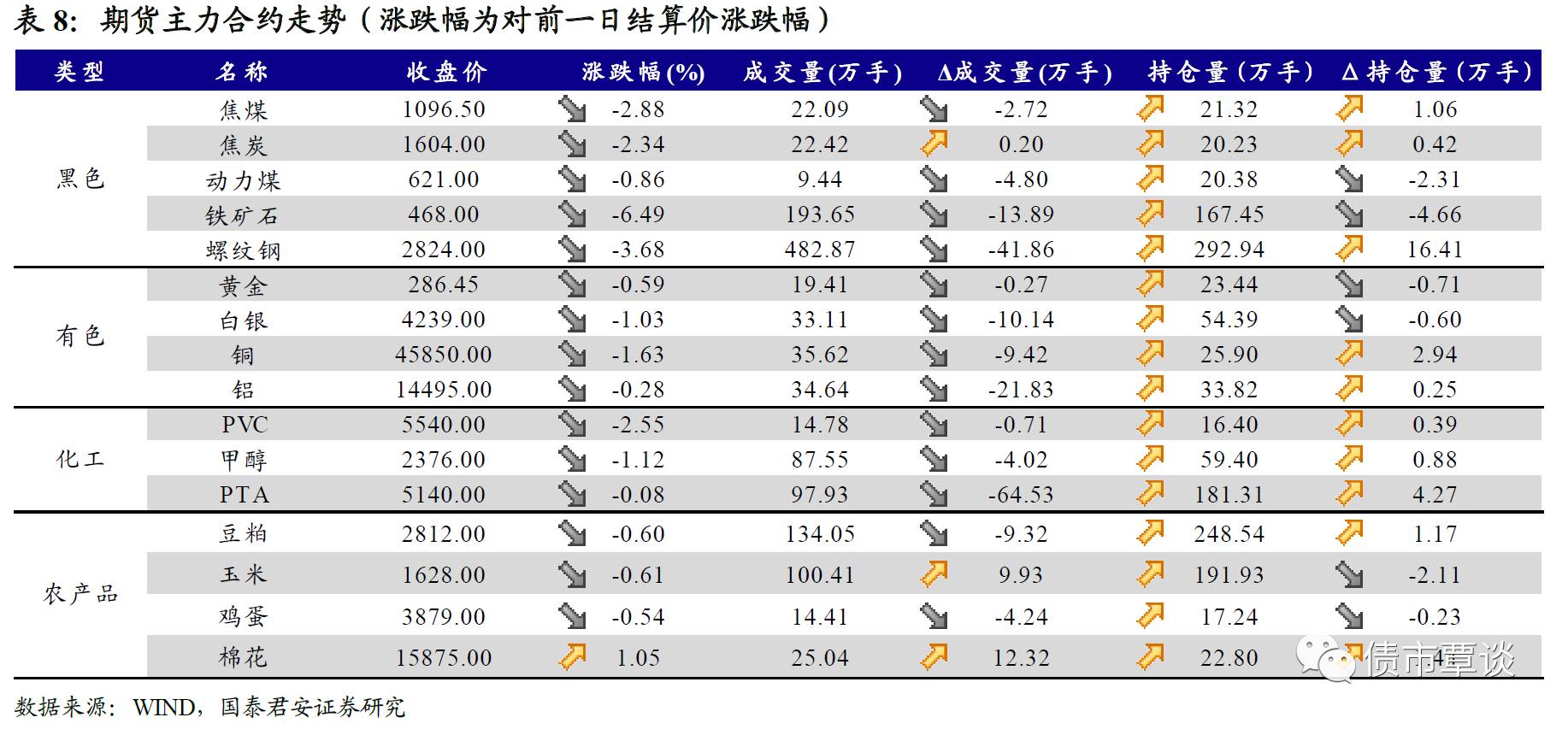

大宗商品全线下跌。黑色系全面下行,铁矿石跌超6%,焦煤涨超2%,螺纹钢下跌3.68%。农产品多数小幅下跌,鸡蛋下跌0.54%,豆粕下跌0.60%。化工品多数下行,甲醇、PVC分别下跌1.12%和2.55%。有色板块全面下跌,黄金、白银、铝、铜分别下跌0.59%、1.03%、1.63%和0.28%。

国泰君安证券研究所 固定收益研究 覃汉/刘毅/高国华/尹睿哲/肖成哲

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,请长按上方图片识别二维码关注我们!