Anomaly为何不会被套利交易所抵消?

传统的金融学认为,市场的参与者是理性的,市场上的参与者可以自由地进行套利交易。比如小盘股的流动性溢价,理性的参与者如果发现了某只小盘股由于流动性过低被超买了,就应该去主动做空这支股票,使得其股价回到正常水平,从而获利。

但是现实总是骨感的。不管是个人还是机构投资人,总会存在Limits to Arbitrage (套利限制):

Limit 1: 市场上最大的大腿:保险基金和社保基金,这2种机构参与者都无法做空股市。

Limit 2: 做空或者做多成本过高

Limit 3: 做空或者做多手段过少

Limit 4: Leverage Constraint (杠杆限制)

就像当时A股不让做空股指,那么所有市场中性策略的基金经理们还能怎么办呢?只能直接卖股票啊。这就使得全市场的人开始了踩踏,大家都一窝蜂地卖,反正都是跌停,无所谓了。别说套利抵消anomaly了,这种事件本身就是anomaly的制造者。

还有Principal Agency Problem(代理人问题),我们在之前的文章中也提到过。大部分基金经理的回报是相对测评:我比你好就行了,我并不需要绝对的跑赢大盘。这时基金经理去进行套利交易或者逆向投资的动力就小了:虽然茅台估值很高了,但是你们都买了茅台,我也得买茅台,要不然万一茅台继续涨,我不就悲剧了?反正跌下来都是大家一起跌。

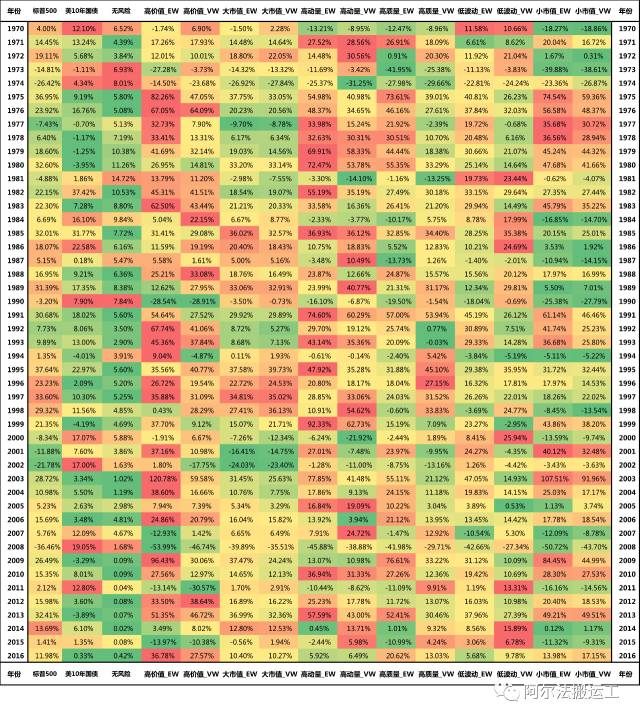

除了客观的因素,投资人的Irrationality(非理性行为) 和 Investor Cognitive Bias(投资人认知偏差),暴露在因子的周期性之下,3者相互作用。从下图可以看出,如果以年为单位,年与年之间的回报差距很大,因子间的回报差距也非常大。 投资人如果不理性,没有系统性的投资框架,不坚持做长期投资,很容易在因子内追涨杀跌,在因子间来回倒腾,非常容易出现得不偿失的结果。

最后

再牛的因子也不能每时每刻都跑赢大盘,而因子之间也有相关性和周期性。我们这里列举的这些因子,也是便于投资人去选择自己理解的、坚信的因子。比如有的人就只相信价值投资,那么你就选择高价值因子就好了。如果你只相信高质量的股票能跑赢大盘,你就选择高质量因子吧。

单从年化回报和波动率的角度来看,因子之间的确有高低贵贱,比如价值股和动量股,这个2个anomaly绝对是明星因子:年化收益率均在15%以上,夏普比率也远远高于大盘。

但其波动性也远远高于其他的因子,并且有着更高的跟踪误差。这要求投资人有更高的风险承受程度,或者忘记账户密码-.-。反观低波动,在历史上有的65%左右的正收益回报和较低的跟踪误差,投资人更不容易受到因为策略大幅波动而导致的心情煎熬,从而作出不理性的决策。

所以选择哪个因子,要与投资人能承受的风险所匹配。而比去选择某种最牛的因子更重要的事,是「坚持」。就算是历史回报最低的高质量因子,也平均每年跑赢大盘2.2%,这2.2%坚持下来20年,就是54%的超额收益了。

坚持,信心最重要。通过大量的数据分析,加上靠谱的金融理论解释,使得自己相信自己做的事是对的。不能盲目崇拜,也不能妄自菲薄。每种因子都有周期性,都不可能在较短的时间内跑赢大盘。只有在可靠的投资框架内坚持自己的投资理念,与自己的认知缺陷抗衡,投资人才有可能在较长的投资期限上战胜大盘。