业绩预告超预期,凸显公司综合实力

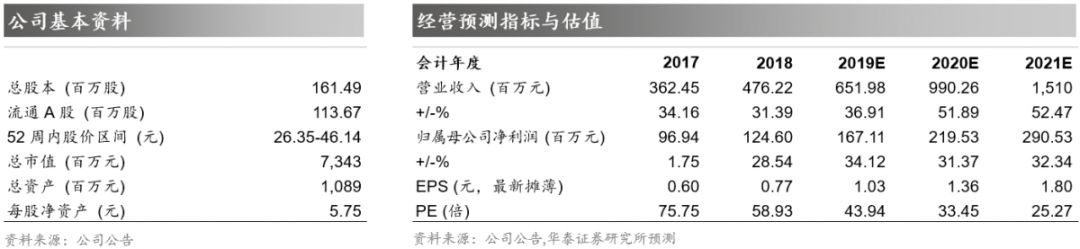

公司于1月21日晚间发布2019年业绩预告,预计公司2019年实现归母净利润1.60-1.70亿元,较2018年同期的1.25亿元增长28.41% - 36.44%,实现超预期增长。公司通过定制化终端产品+解决方案不断突破海外优质客户,多年积累铸就核心壁垒,盈利能力持续提升,并结合其产品类别和市场区域的不断延伸,为未来增长打开空间。上调公司2019~2021年EPS分别为1.03/1.36/1.80元(调整前为0.94/1.25/1.68元),维持“买入”评级。

四季度营收持续攀升,盈利能力凸显

根据公司2019年业绩预告内容显示,全年公司营收增长超过30%,即至少实现6.19亿,则Q4单季度至少收获1.86亿营收,较Q3的1.60亿环比增长16.25%,单季度营收持续攀升。按照业绩预告中归母净利润的中值1.65亿计算,2019Q4单季度实现净利润超过6,500万,净利润率高达34.95%,此前公司单季度净利润率区间为大多为20%-25%左右,在收入规模提升的同时,公司海外业务和研发能力优势带动整体盈利能力的提升,工程师红利凸显。

剔除汇兑损益及非经常性损益影响,实际净利润增长高达50.4%-61.6%

根据2018年年报和2019年业绩预告,公司2018年汇兑收益和非经常性损益分别为1,765.13万元和1,876.88万元,2019年汇兑收益减少近1,400万,即350万左右,非经常损益约为2,400万元。剔除汇兑损益和非经常性损益后,公司2018年实际净利润为8818.02元,2019年实际净利润预计为1.33-1.43亿,增速高达50.4%-61.6%。

持续看好公司研发能力和海外客户优势,维持“买入”评级

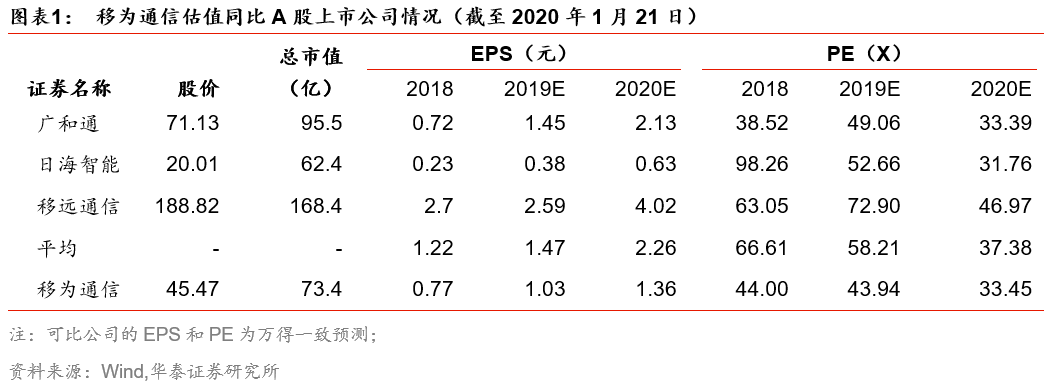

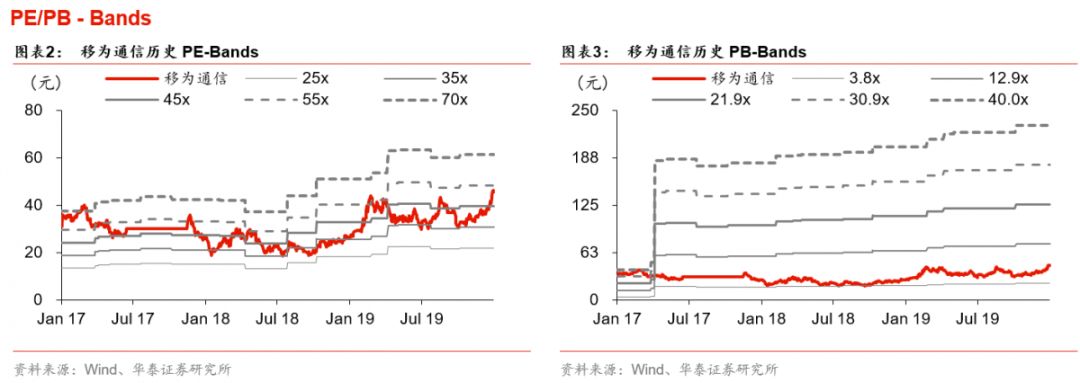

公司属于研发壁垒型企业,通过定制化终端产品+解决方案不断突破海外优质客户,多年积累铸就核心壁垒,并结合其产品类别和市场区域的不断延伸,为未来增长打开空间。根据公司2019年业绩预告情况,我们上调公司盈利预测,预计2019~2021 EPS分别为1.03/1.36/1.80元(调整前为0.94/1.25/1.68元)。参考A股同类型公司2020年PE估值平均水平为37.38倍,考虑到公司存量客户订单量持续增长以及新客户持续拓展,为其营收和利润持续增长提供强劲动力,给予公司PE估值为38-43倍,对应目标价51.68-58.48元/股,维持“买入”评级。

风险提示:海外存量客户的订单量不及预期,新客户拓展存在一定周期,毛利率持续下降的风险

。

文章来源:

本文摘编自华泰证券研究所已对外发布的研究报告【20200122】【华泰研究通信】移为通信公告点评:

业绩超预期,

Q4

斩获高收益