picture from Internet

解析文章首发于唧唧堂网站www.jijitang.com

解析作者 | 唧唧堂经济金融写作小组:

babapadada

;审校编辑 |

悠悠 糖糖

论文基本信息:

本文是针对论文《The Collateral Channel of Monetary Policy: Evidence from China/货币政策的抵押品渠道:来自中国的证据》的一篇解析,该论文是2020年2月16日刊登于NBER的工作论文。作者包括:方汉明(Hanming Fang),美国宾夕法尼亚大学经济系教授,主要研究应用微观经济学;王永钦(Yongqing Wang),复旦大学经济学院教授;Xian Wu, 美国威斯康星大学经济系博士生。

研究背景与问题

尽管以抵押物为基础的货币政策在2008年金融危机之后被各国中央银行广泛应用,但是没有研究就这个货币政策的有效性做出实证性的分析。

2014年,中国人民银行创立了中期借贷便利(the Medium-term Lending Facility,后文简称MLF),允许符合规定的商业银行和政策性银行使用国债、央行票据、政策性金融债、AAA级以上债券为合格质押品,进行短期借贷,是以抵押物为基础的货币政策的一种。

2018年6月1日,中国人民银行扩大了MLF可以抵押的债券种类,新增AA级及以上的企业债,小微企业债券,绿色债券,三农债券,以期为市场提供更多的流动性,为小微企业的贷款需求提供更多的支持

。这次政策改革,为从实证角度分析以抵押物为基础的货币政策对金融市场和实体经济的影响提供了宝贵机会。

数据来源

本文从WIND上选取2018年1月1日到2018年9月30日评级为AA级以上的公司和金融债券,样本信息包括信用评级,发行人,到期收益率、交易量、收盘价等。

主要的被解释变量——债券的利差(the spread of the bonds)

通过债券到期收益率减去当日国债收益率获得。交易所市场的债券到期收益率来自于WIND,银行间市场的到期收益率数据来自于全国银行间同业拆借中心(CFETS)。对被解释变量进行初步的分析后发现,MLF政策扩大可抵押的证券种类后,三种信用评级的债券在两个市场(银行间市场和交易所市场)利差的差值出现下降趋势。(见下图)

来源:论文 Figure 4

研究思路

1. 前提假设

中国的证券市场分为银行间市场分为银行间市场(OTC)和交易所市场,且这两个市场相互独立

。相互独立的原因包括:两个市场的监管机构不同、结算周期不同、两个市场之间转存周期不一致以及跨市场套利的手续费高。相互独立导致一个有趣的现象:

在两个市场同时上市的债券会有不同的利差

,一般银行间市场的利差小于交易所市场的利差。

为阐述方便,后文将2018年6月1日以后,银行间市场的MLF抵押品中新增的企业债券和部分AA和AA+级金融债券称为

处理组债券(the treated bonds)

。将银行间市场其他债券称为

控制组债券(the control bonds)

。

2. 二级市场

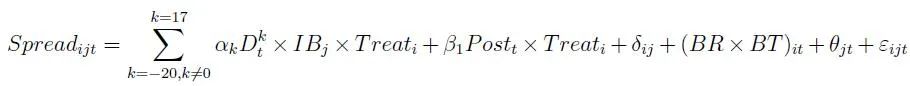

文章的基准模型采用三重差分模型(DDD),回归结果主要关注三重交叉项的系数。其中,被解释变量为债券i在j市场的t时间的利差:

为保证DDD模型的有效性,样本需要通过平行趋势假设(the arallel trends)。为了检验银行间市场和交易所市场上处理组债券和控制组债券的利差是否符合平行趋势,构建如下模型:

文章还验证了该政策是否会有溢出效应,可以导致银行间市场中控制组债券的利差减少。此外,文章还将利差分为流动性利差(the liquidity spreads)和违约利差(the default spreads),以研究MLF扩张政策的影响路径。最后,作者研究了在新政策冲击下小微,绿色和三农企业债券利差变化是否存在异质性(即:这三种企业的融资便利性是否改善)。

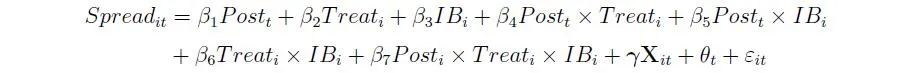

3. 一级市场

在中国,一级市场的企业债券的发的价格由招标决定,这保证了债券的票面利率和二级市场中现有可比债券(the comparable bonds)的票面利率密切相关。如果二级市场中可比债券的利差下降,那么新发型债券的票面利率也可能下降。为验证这一假设,文章构建了以下三重差分模型,重点关注回归结果中三重交叉项的系数:

和二级市场的分析一样,该模型也进行了平行趋势检验。作者还选取了2015年1月1日到8月31日的数据进行安慰剂检验。最后,作者对三种企业(小微、三农和绿色企业)的利差变化进行了异质性分析。

picture from Internet

研究结果

1. 二级市场

对于平行趋势假设,回归结果显示MLF抵押品扩张政策实施前,两个市场中两种债券无显著差异(即:α的置信区间包括零)。政策实施之后,该系数显著不为零,说明模型符合平行趋势假设。其次,模型的三重交叉项的系数显著为负,处理组的债券利差平均降低42至62bps。

这个结果满足杠杆周期理论(the leverage cycle theory)——随着更多的债券在银行间市场获得抵押资格,这些债券的利差会降低

。再次,该政策存在溢出效应:

抵押物为基础的货币政策会降低银行间市场其他债券(即未受政策影响的债券)的利差,减少程度平均的达到34.3bps

。模型还排除了利差减小是由流动性利差降低造成的假设。异质性方面,

研究认为政策实施后,仅小微企业债券的利差有显著下降,三农和绿色企业的融资便利性无显著变化

。

2. 一级市场

首先,三重差分模型通过了平行趋势假设。

其次,模型的三重交叉项的系数显著为负,处理组债券的利差在银行间市场比在交易所市场少53.8bps

。这意味着,如果一个公司发行14亿元人民币的公司债券,且每半年支付一次息票,那么MLF抵押品的扩大政策每年将为其节省753万元以上的借款成本。其次,安慰剂检验

否定了季节效应引发的利差减小的猜测

。

最后,政策显著降低了绿色企业和三农企业债券的利差。

实证研究的结果说明

抵押品为基础的货币政策可以有效的降低企业的融资成本

。中央银行可以通过改变抵押品的种类和质押率(haircuts)更好地引导并调节金融周期和经济周期。

进一步讨论

还有很多有趣的问题值得进一步思考。首先,本文主要研究的是货币政策对价格(用利差表示)的影响,但是没有涉及货币政策对债券发行数量的影响。其次,抵押品为基础的货币政策可能带来扭曲。比如,可能导致金融机构承担更高的风险,恶化抵押债券的整体质量,进而增加金融体系的脆弱程度。

参考文献:

Fang, H., Wang, Y., & Wu, X. (2020). The Collateral Channel of Monetary Policy: Evidence from China (No. 26792). National Bureau of Economic Research.

解析作者: babapadada

点击“阅读原文”,查阅更多作者在唧唧堂的论文解析