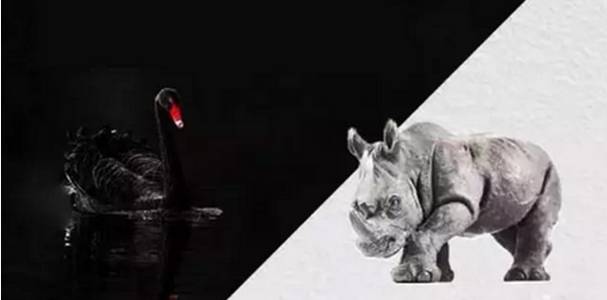

最近“灰犀牛”引发的讨论不可谓不热。在“灰犀牛”之前,则早已有大名鼎鼎的“黑天鹅”。如今,两者并驾齐驱,成为当前需要关注的重点。

灰犀牛与黑天鹅谁更危险?这或许本身就是个错误的问题。

既然需要“既防‘黑天鹅’事件,也防‘灰犀牛’”,它们有什么不同呢?

“黑天鹅”典故来源于,曾经,欧洲人认为天鹅都是白色的,因此,“黑天鹅”类似于“彩色熊猫”,被欧洲人用来指不可能存在的事物,但随着欧洲人登陆澳大利亚,看到了黑天鹅,他们的固有信念崩溃了。试想你看到一只七色的熊猫。

“灰犀牛”典故来源于,非洲大草原上的灰犀牛看上去行动迟缓、安全无害,其实体型庞大、爆发力惊人,一旦被触怒,危险性破坏性极强,无人能挡。也相当于熊猫。似乎萌态可掬,像个摆设,然而熊猫是真正的猛兽,速度极快,牙爪锋利,它向你走来的时候,你可能会被自己的习惯意识欺骗,却意识不到一场悲剧即将上演。

因此,“黑天鹅”是指小概率事件。就是说,你以为你用公式、模型、计算、量化能够掌握世界奥秘历史走向,然而你不能。昨天晚上睡觉前你还将今天的行程背了三遍,打算先实现一个小目标,早上张开眼睛突然发现金融海啸地动山摇行程已无踏脚之处目标已无靶心可瞄世界大同已成泡影过往人生都是渣渣。这时候,你卧床不起,惊声尖叫,一个叫纳西姆•尼古拉斯•塔勒布(Nassim Nicholas Taleb)的人微笑着说“不必惊慌,这就是黑天鹅啊!”

“灰犀牛”则刚好相反,是概率相当大,你却视而不见听而不闻的事情。你以为一切都尽在掌握或者一切都不在掌握,然而并不是。昨天晚上你睡得安稳因为你一年前就已经安排好了所有,但其实你不过是循着自己想要的方式想象自己想要的结果,你所有的安排,都巧妙的避开了你不想触及的安排,你所有的结果都巧妙的筛除了你不想看到的结果。早上起床你发现暗无天日飞沙走石大厦将倾床架崩裂。这时候,你不必惊叫,一个叫米歇尔•渥克(Michele Wucker)的人严肃的告诉你,“尽情惊慌吧,因为你们早该惊慌,这就是灰犀牛!”

比较简单地说,黑天鹅是预料不到的事情,“灰犀牛”是你不想预料的事情。

灰犀牛和黑天鹅真的不一样吗?

看上去,“黑天鹅”与“灰犀牛”是两个截然相反的概念,是两种不同极端的事情和结果。

2001年,塔勒布的《黑天鹅的世界》出版。2007年,他出版了第二本书《黑天鹅》,3年之后,《黑天鹅》又出新版。塔勒布认为,黑天鹅寓意着不可预测的重大稀有事件,它在意料之外,却又改变一切。无论是在对股市的预期,还是政府的决策中,黑天鹅都是无法预测的。

不过,预测到了现实中不可能预测的“黑天鹅”。这才是本书能够声名大噪的原因之一。

看看《黑天鹅》的发行时间,和随即发生的有历史性意义的事件。

2001年9月4日,《黑天鹅的世界》问世,书中,作者提到一架飞机撞进他所在办公楼的可能性。当时大家都会觉得,妄想吧。然而,一周后,“9-11”恐袭震惊世界,飞机撞了纽约世贸中心双子塔。

2007年,全球还在金融盛宴中狂欢,对即将到来的次贷危机和会引发的世界经济危机毫无知觉。这一年的《黑天鹅》里则说,“全球化……导致全球在互相牵制状态下的脆弱性,同时降低了波动性并制造稳定的假象。换句话说,它创造了毁灭性的黑天鹅事件。我们此前从未面临全球性崩塌的威胁。”不仅如此,对于危机中最让人头疼也最让人诟病的“太大不能倒”问题,书中也有相关阐述,“金融生态正膨胀为由近亲繁殖的、官僚主义的巨型银行主导的生态——一损俱损。银行业集中的加剧似乎有减少金融危机的作用,但会使金融危机更具全球性,给我们带来非常严重的打击。”

所谓“预测”“黑天鹅”并不难,口水足够多,总能骄傲地宣布自己对。但作者并不只是纸上谈兵。

2001年“9•11”事件发生前,作者大手笔做空美国股市,一夜暴富。次贷危机爆发之前,他又重仓做空,大赚特赚。业界称他是“像买彩票一样的做股票”。

也就是说,塔勒布事实上正回答了渥克写《灰犀牛》时想解决的问题:“为什么我们对迫在眉睫的危机不能先知先觉,提早预防呢?”

同样一件事情,是“黑天鹅”,还是“灰犀牛”?

百年老店雷曼兄弟轰然倒闭是“黑天鹅”吗?2007年的次贷危机是“黑天鹅”吗?进而引发的全球危机是“黑天鹅”吗?

美联储前主席格林斯潘在《外交事务》(Foreign Affairs)杂志上说,“所有的著名经济学家和政策决策者”都没看到这场即将发生的灾难。

仿佛是,小概率,大影响,不可抗。妥妥的黑天鹅。

然而,在小概率的大灾难面前,灾难的巨大阴影早就铺天盖地了。

2004年,一份联邦调查局(FBI)的报告提醒人们提防抵押欺诈的大范围爆发。

2008年,丧失赎取权已经达到了历史最高水平。

盖洛普投资者信心指数(Gallup Investor Optimism Index)在2000年1月高达178点,2007年中期时从95点开始骤降。2008年雷曼兄弟公司倒闭前夕为15点。当然,到了冬天,跌至-64点。

在危机发生前,国际货币基金组织和国际清算银行不断发出警告;时任法国财政部长在G7峰会上提醒,一场金融界的海啸即将到来;一些银行家和政客已经预言房利美和房地美将出大问题。

真是突发吗?不。真是毫无预警吗?不。真是“黑天鹅”吗?每一个黑天鹅事件的背后,都潜藏着一个巨大的灰犀牛式危机。

乔治•索罗斯素来以“金融狙击手”著称于世,但他的成功都只是“黑天鹅”事件吗?当他击败英格兰银行的时候,欧洲汇率机制中的国家关系处于瓦解的边缘;当他诱发制造了亚洲金融危机时,东南亚国家的经济金融已经泡沫高企。他只是更善于“审时度势”,“时势”早就在那里了。而造就者,是这些国家自己长久以来的作为。

有时候,灰犀牛式危机越是严重,我们越难看到它的存在,越难逃离它的进攻路线。于是,我们说它们是“黑天鹅”。

黑天鹅理论提醒人们注意那些意料之外的事件,但事实是,我们常常忽略了那些可以预期的事件。

重点是,你是不是把“黑天鹅”当作了一种借口来逃避“灰犀牛”了?如果是这样,你永远无法避免“灰犀牛”,而“黑天鹅”也会越来越多。

塔勒布猜测,有人会写《白天鹅》攻击他的这部著作。但渥克强调,《灰犀牛》不是为了反驳,而是为了补充“黑天鹅”理论。

因为我们没有准确预知未来的能力,但是世界上已经发生的大多数事件表明它们本身都是高概率的事件。即使无法预知细节和准确的时间,但是巨大威胁的整体轮廓依然存在,只是由于我们自己的原因,不能预见近在咫尺体态庞大的灰犀牛们发起冲击。