根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

本周市场

走出突破性行情,沪指

四阳一阴

,时隔3个月再次站上3600点

,

北向资金大幅买入,

刷新历史最大单周买入记录

。

短期:价量共振模型大部分宽基

看多

。低波之刃模型不看多。

中期:推波助澜

看多

。

长期:动量摆动模型除50和300其他宽基指数

看多

。

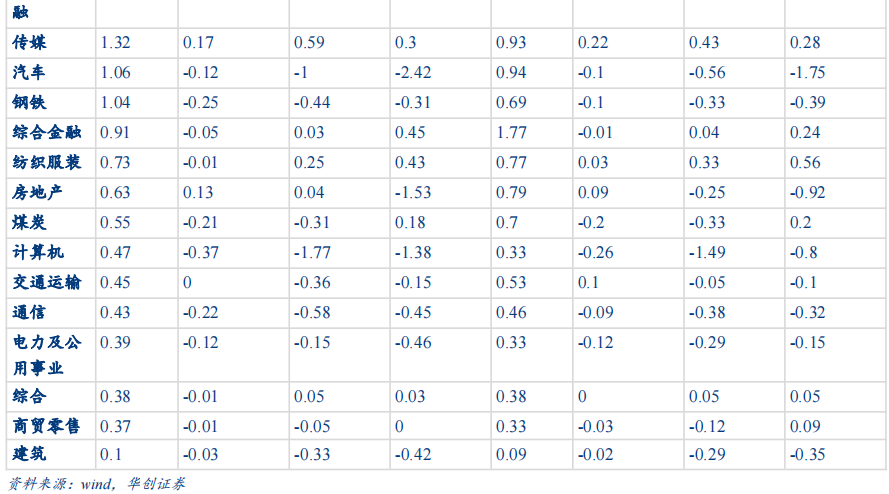

本周行业指数

涨多跌少

。收益率排名前五的行业为

非银行金融、食品饮料、消费者服务、基础化工、计算机

;跌幅前五的行业为

农林牧渔、电力及公用事业、钢铁、建筑、家电

。从资金流向角度来说,最近五个交易日,除

非银行金融、银行、消费者服务

外,全部主力资金全部净流出,其中

医药、电力设备及新能源、电子、有色金属、汽车流出居前。

本周股票型基金总仓位为91.47%,相较于上周

增加71个bps

,混合型基金总仓位71.80%,相较于上周

增加27个bps

。股票型先行者基金总仓位为95.77%,相较于上周

增加21个bps

,混合型先行者基金总仓位为58.53%,相较于上周

增加40个 bps

。

本周

股票型基金

表现相对较好,平均收益为2.61%。

本周股票型ETF平均收益为3.52%。

本周新成立公募基金81只(包括2只货币基金与1只QDII基金),合计募集423.61亿元

,其中混合型基金成立数量最多,为50只,共募集228.38亿,股票型16只,共募集121.39亿;债券型基金11只,共募集57.89亿。

北上资金本周共流入468.14亿

,其中沪股通流入300.90亿,深股通流入167.24亿。刷新历史最大单周买入记录。

本周VIX上升,目前最新值为22.21。

最终观点:

基金加仓,短中长期共振看多,6月上旬行情继续上涨可期

。

下周推荐行业为:电力设备及新能源、电子、家电、食品饮料、医药。

本周市场

走出突破性行情,沪指

四阳一阴

,时隔3个月再次站上3600点

,

北向资金大幅买入,

刷新历史最大单周买入记录

。

华创金工深耕宽基行业择时两年,积累了丰富的择时经验与体会,主要包括:

择时不是单一模型可以完成的,需要构建多周期多策略模型体系。我们已构建了

短期、中期、长期

三个周期八大模型进行市场择时; 择时策略不见得越复杂越好,相反,我们认为,择时策略的核心思想

越简单越普世越好,大道至简

,基于以上原则,我们利用了价量、加速度与趋势、动量、涨跌停等角度构建了八大模型; 可以将同一周期下的不同模型或者不同周期下的不同模型信号进行耦合,有些择时模型偏防御,有些则偏激进进攻,这样可以做到

攻守兼备、双剑合璧

。

最新择时信号与历史观点、邮件与短信订阅等可以登录

http://t.hcquant.com

查看。

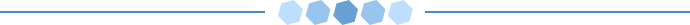

下面是我们系统的最新择时信号:

由上表可以看出:

短期:价量共振模型大部分宽基

看多

。低波之刃模型不看多。

中期:推波助澜

看多

。

长期:动量摆动模型除50和300其他宽基指数

看多

。

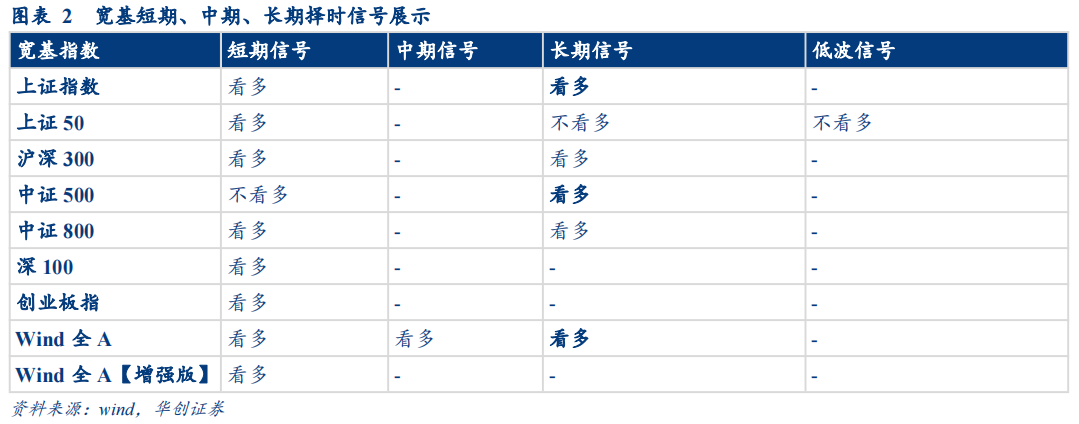

本周行业指数

涨多跌少

。收益率排名前五的行业为

非银行金融、食品饮料、消费者服务、基础化工、计算机

;跌幅前五的行业为

农林牧渔、电力及公用事业、钢铁、建筑、家电

。从资金流向角度来说,最近五个交易日,除

非银行金融、银行、消费者服务

外,全部主力资金全部净流出,其中

医药、电力设备及新能源、电子、有色金属、汽车流出居前。

从行业收益相关性矩阵角度

:

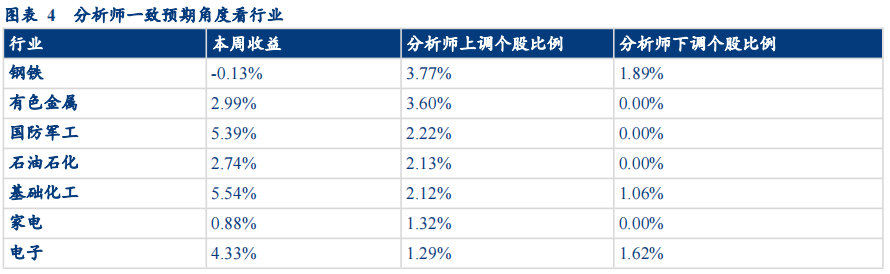

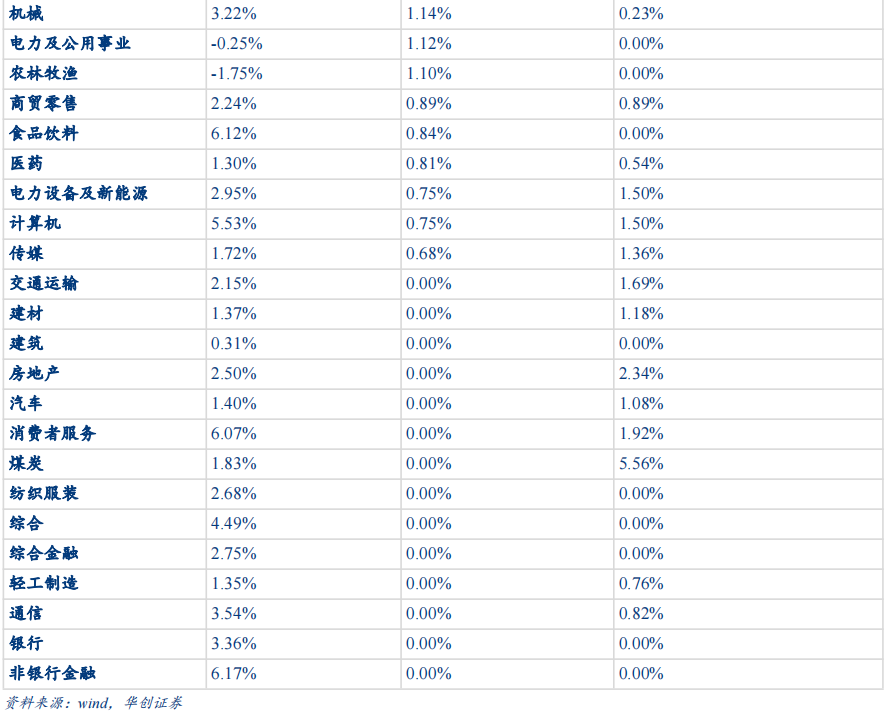

从分析师一致预期角度来说:

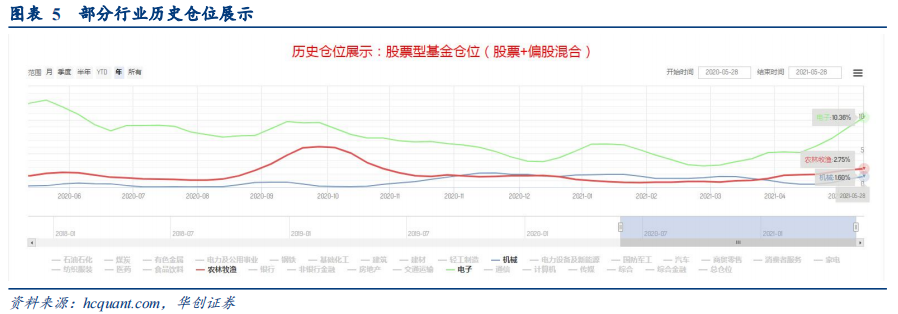

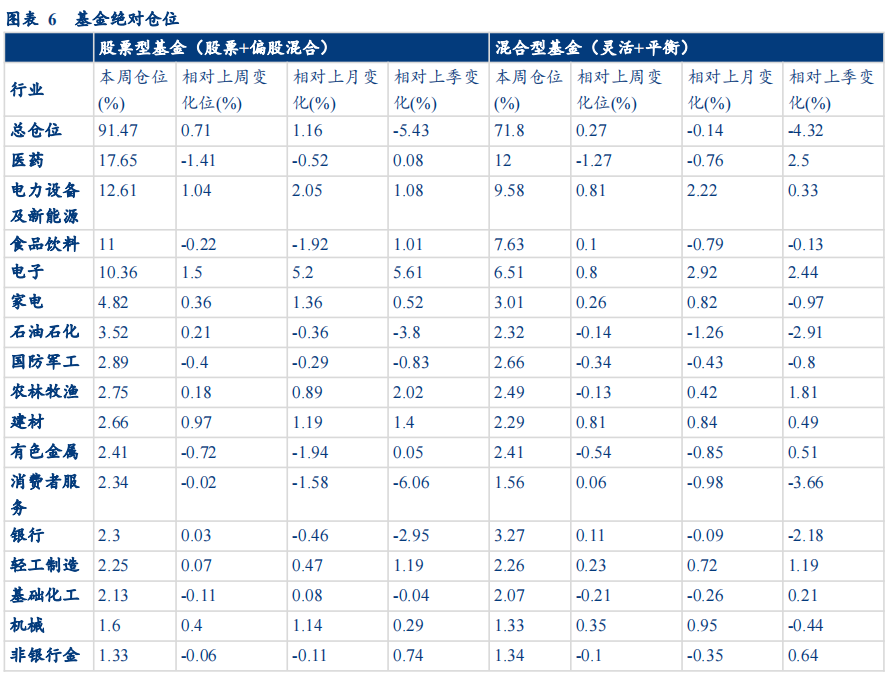

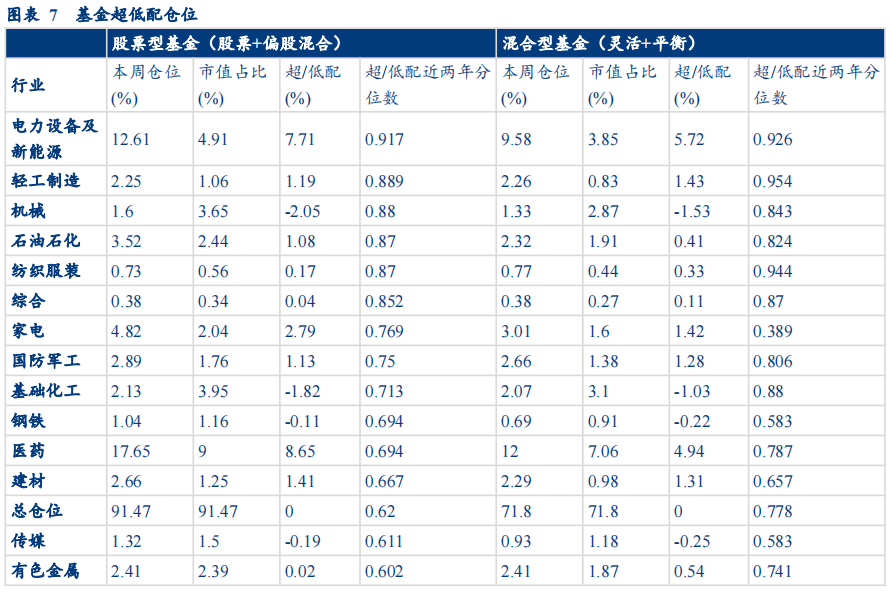

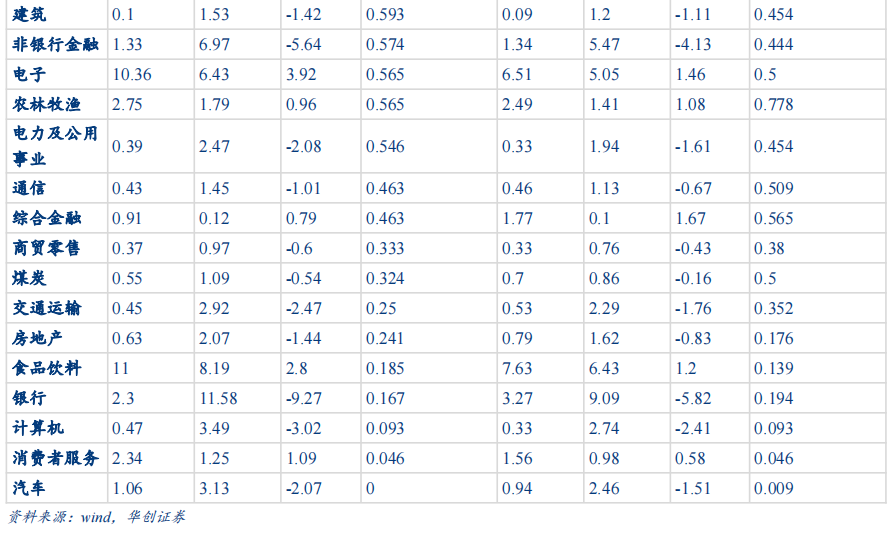

从基金仓位角度来说:

本周股票型基金(股票型基金与偏股混合型基金,下同)总仓位为91.47%,

相较于上

周增加71个bps

,混合型基金(灵活配置型基金与平衡型基金,下同)总仓位71.80%,

相较于上周增加27个bps

。

股票型先行者基金总仓位为95.77%,

相较于上周增加21个bps

,混合型先行者基金总仓位为58.53%,

相较于上周增加40个 bps

(先行者基金定义详见《评价基金行业轮动能力的新指标》)。

目前股票型基金重仓的前五个行业:医药(17.65%)、电力设备及新能源(12.61%)、食品饮料(11.00%)、电子(10.36%)、家电(4.82%);仓位超低配前五个行业为:医药(8.65%)、电力设备及新能源(7.71%)、电子(3.92%)、食品饮料(2.80%)、家电(2.79%)。

混合型基金重仓的前五个行业为:医药(12.00%)、电力设备及新能源(9.58%)、食品饮料(7.63%)、电子(6.51%)、银行(3.27%);仓位超低配前五个行业为:电力设备及新能源(5.72%)、医药(4.94%)、综合金融(1.67%)、电子(1.46%)、轻工制造(1.43%)。

从超低配近两年分位数来看:股票型基金目前相较于历史,超配仓位近两年分位数最大的行业为:

电力设备及新能源、轻工制造、机械、纺织服装、石油石化

;混合型基金目前相较于历史,超配仓位近两年分位数最大的行业为:

轻工制造、纺织服装、电力设备及新能源、基础化工、综合

;

综合以上结论,下周推荐行业为:电力设备及新能源、电子、家电、食品饮料、医药。

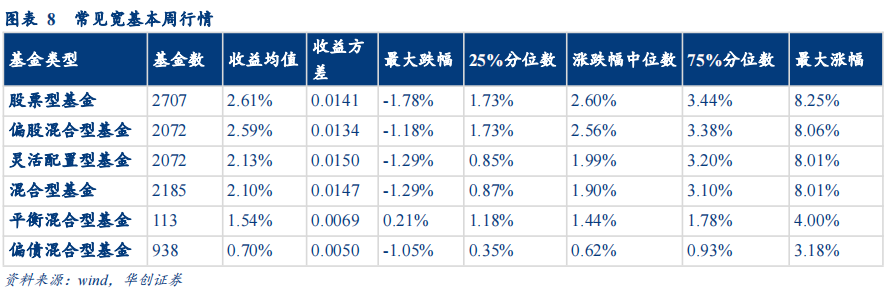

我们按照简单平均的方式计算不同类型基金的周收益情况,

本周股票型基金表现相对较好,平均收益为2.61%。

本周各类基金收益率统计如下:

本周股票型ETF平均收益为3.52%

,收益排名前10的股票型ETF基金为:

本周新成立公募基金81只(包括2只货币基金与1只QDII基金),合计募集423.61亿元

,其中混合型基金成立数量最多,为50只,共募集228.38亿,股票型16只,共募集121.39亿;债券型基金11只,共募集57.89亿。

北上资金本周共流

入

468.14

亿,其中沪股通流

入

300.90

亿,深股通流入

167.24

亿。

刷新历史最大单周买入记录

。

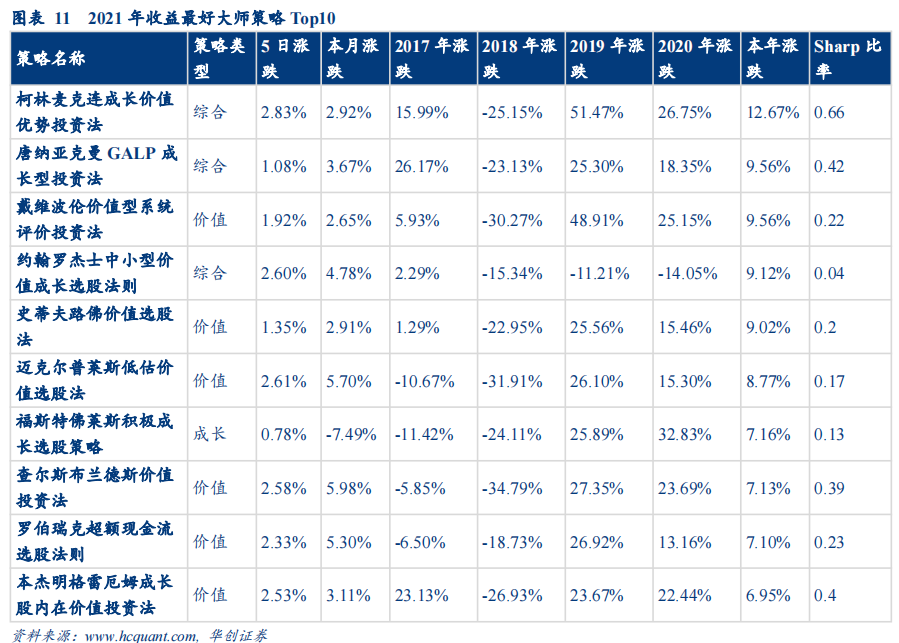

大师系列作为最为经典的量化选股策略,在我们之前的研究中就有了很多的积累,我们网站中一共监控了33个大师系列的策略。其中,

价值型大师策略共19篇,成长型大师策略共6篇,综合型大师策略共8篇

。

通过大师策略,我们能发现目前收益靠前的组合暴露的因子,以及如果需要暴露某些因子的话,应该设置什么样的标准。下图为大师系列在华创量化平台上的监控结果,http://service.hcquant.com/production/master.php 。

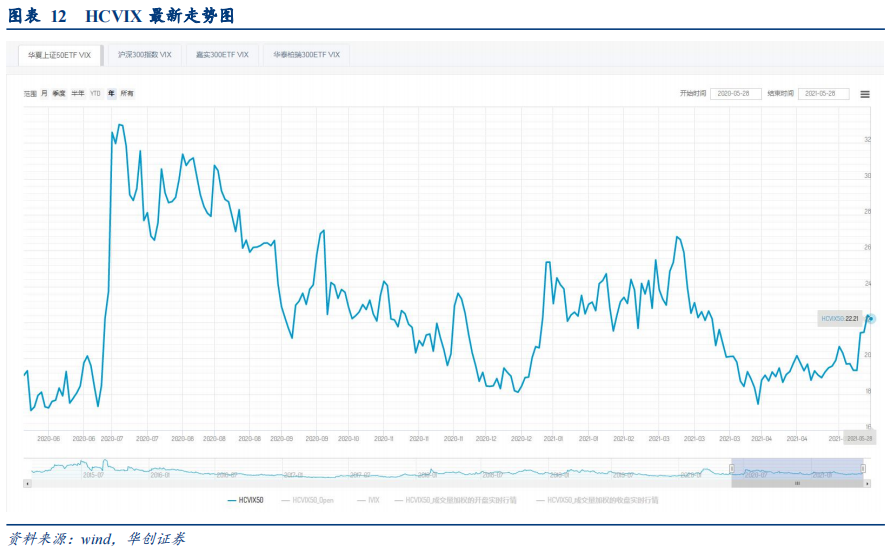

另外,我们每日进行了市场VIX的计算与跟踪,VIX指数也为我们判断市场提供了一个参考的角度。VIX指数即期权的预期波动率,在国外被称为恐慌指数,VIX往往跟大盘呈现负相关关系,国内VIX指数由中证指数公司发布,但2018年2月份停止发布,我们根据公开披露的VIX计算方法,复现了VIX指数,经测算,我们的指数跟中证指数公司历史已经发布的VIX指数的相关系数达到99.2%。除50ETF期权外,我们还提供了沪深300指数、300ETF的VIX计算结果,可以在HCQUANT.COM中监控到每天的VIX走势:http://service.hcquant.com/production/hcvix.php。

下图展示了50ETF期权VIX的最新走势,由图可知,2020年VIX的高点出现在3月17日,

本周

VIX

上升

,

目前最新值为

22.21

。

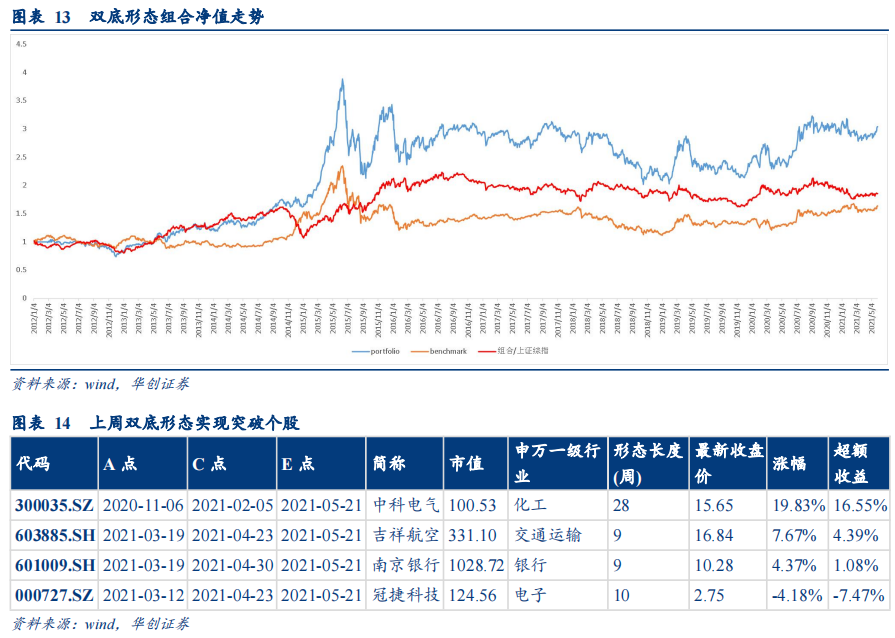

双底形态:本周双底形态组合上涨3.37%,同期上证综指涨幅3.28%,本周组合相对上证综指跑赢0.09个百分点。2020年1月1日至今,组合累计上涨26.58%,上证综指累计涨幅18.05%,

跑赢上涨综指指数8.52个百分点

。

杯柄形态:本周杯柄形态组合上涨2.31%,同期上证综指涨幅3.28%,本周组合相对上证综指跑赢-0.96个百分点。2020年1月1日至今,组合累计上涨27.46%,上证综指累计涨幅18.05%,

跑赢上涨综指指数9.41个百分点。

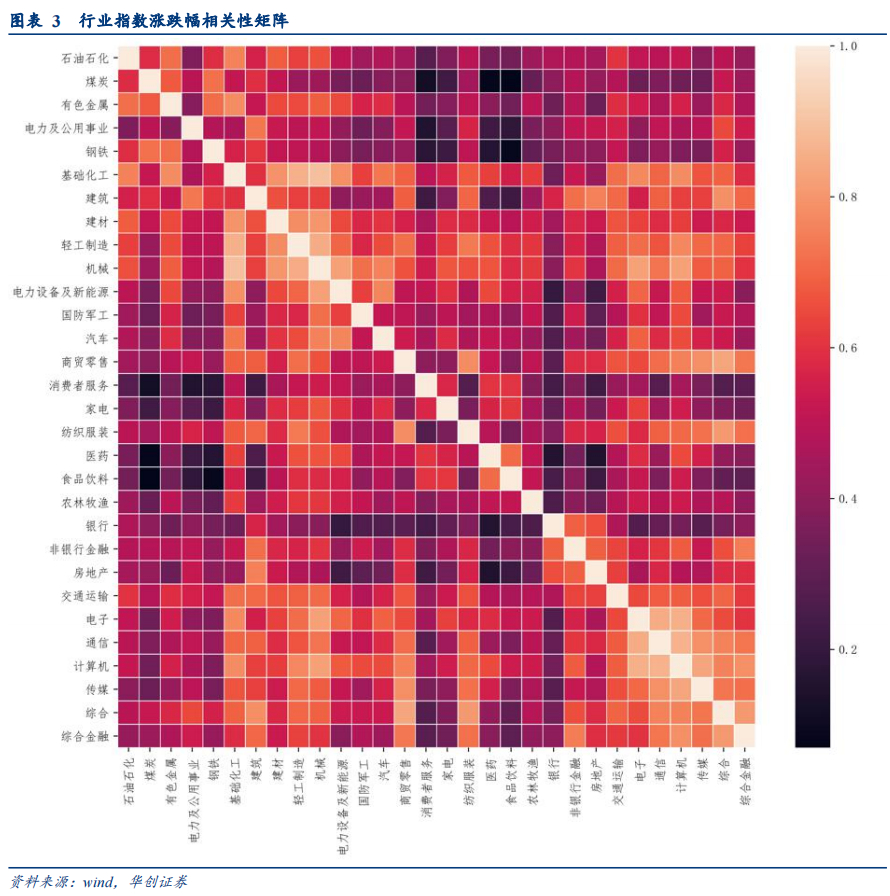

上周实现双底形态突破的

4

只个股中,有

3

个跑赢上证综指,相对上证综指上周平均超额收益

3.64%

。