精品文章、个股点评、板块轮动日报,每日19:30准时更新

1、系统近期运行结果

入选日期:板块强势排名进入前5,且处于多方趋势可操作状态。

退出日期:板块退出板块排名前5,或者跌破趋势线进入到空头状态。

2、今日数据

【今日仓位】

仓位7.0成,市场走出连阳,其实我也是担心会遇到单日大幅杀跌,可是我不会去预测,去提前避免,毕竟我做不到

。

【今日板块】

分散的好处就是,每天手里都会有上涨的板块(当然也会有下跌的板块),A股关联性这么强的情况之下,只能做到部分的分散——在市场指数处于单边趋势,尤其是是处于下跌趋势的时候,所以在股市整体的仓位控制极其重要。

3、模型介绍

板块轮动是通过量化手段开发出来的操作模型,模型的两大特点是:

板块轮动和趋势

。通过对板块的综合评分,对市场目前的指数进行排名,排名靠前的即为目前市场的强势板块;趋势则意味着板块强势的持续性,建模初期我们力求可以忽略日内杂波,在上升趋势中进行交易。

通过对强势指数的判断,来确定选股的大方向,从而增加操作的成功率和收益率。

4、大叔寄语

《量化交易之门》连载26:风险

可以看到,世界上没有完美的策略,也没有可以一劳永逸的永动机,任何策略,本质上是对风险的一种补偿,也许是波动风险,也许是流动性风险,也许是违约风险。

看到这里,是不是有些失望?

因为每个人最先进入交易世界的时候,都是希望一夜暴利或者带着不劳而获的心态进入的,没有搞清楚利润来源是基于什么逻辑,或者是来自于哪里,这是绝大部分新手的共性。

如果你在这里理解了交易的本质其实是对风险的补偿之后,如果你看清了这个事实,并且明白了所谓的稳定盈利仅仅是你自己应得的一份报酬——资本冒险的报酬,你可能会有那么一些失望。

因为你意识到了天下没有免费的午餐,金融市场更不会有。

但是不要灰心,出现这种失望的心情,说明你距离稳定获利并不遥远了,因为你已经触碰到了金融市场最核心的部分了。

金融市场最核心的秘密,就是认识到如果想要赚钱,亏损是必须要接受的一个过程,亏损和盈利,其实是一回事。

这也是最难以理解的地方,也是一个交易者是否真的理解金融活动的一个标志。

讲一个真实的故事,我最开始做资金管理的时候,是采取的无责任的分配利润的20%,最开始募集资金的时候遇到了很多困难,募集的资金也不很理想,后来我在思考原因,是为什么导致了一个长期看来可以赚钱的产品,很难募集到资金?

第一个原因是因为逆向选择的因素,因为我们在给客户介绍我们的策略的时候,我们会讲真实的业绩,比如预期回撤可能会达到甚至会超过20%,预期收益在30%-50%之间,并且在之前两年虽然都稳定的超过了这个收益,但是并不能保证在之后的业绩,因为我是做趋势追踪策略的,在后面的一年中如果市场完全没有趋势,甚至有亏损本金的可能,并且我的胜率只能做到30%左右。

我说的都是大实话,因为这是作为这个行业最基本的职业操守。

但是有些人在介绍自己的策略的时候,会说在之前的3年内,无论趋势行情还是震荡行情,他都能获得80%的准确率,每年基本上无风险,但利润都在100%之上,对自己的策略高度保密,因为那是赚钱利器。

在绝大部分人看来,两者都无法确定其真伪,在无法确定真伪的前提下,与其相信前者,不如相信后者。

矛盾的是,能明白这个道理的人,通常也能够在这个市场上获利了,但更多的不明白这个道理的人,才是真正需要寻找专业理财服务的人。

这就是经典的逆向选择问题。金融行业的复杂性和逆向选择的特点,造成了很多伪专家和骗子有机可乘,我非常痛恨这一部分人,他们利用了人们的无知和人性的弱点,金融市场只要存在一天,这些人也会生存一天,因为人性不变。

《量化交易之门》连载27:收益和风险的关系

很多人最开始在理解收益和风险的关系的时候,很懵懂,仅仅知道风险和收益的关系是如果一个人愿意承担更高的风险,则可能获得更高的补偿收益;或者说,追求的收益越高,风险就越大。

这个看起来很好理解,但是在我做量化交易之前,是没真正搞懂两者之间的关系的,这种关系的理解,无论一个人在课本上学的再多,也难以在没通过量化交易前去真正的理解它。

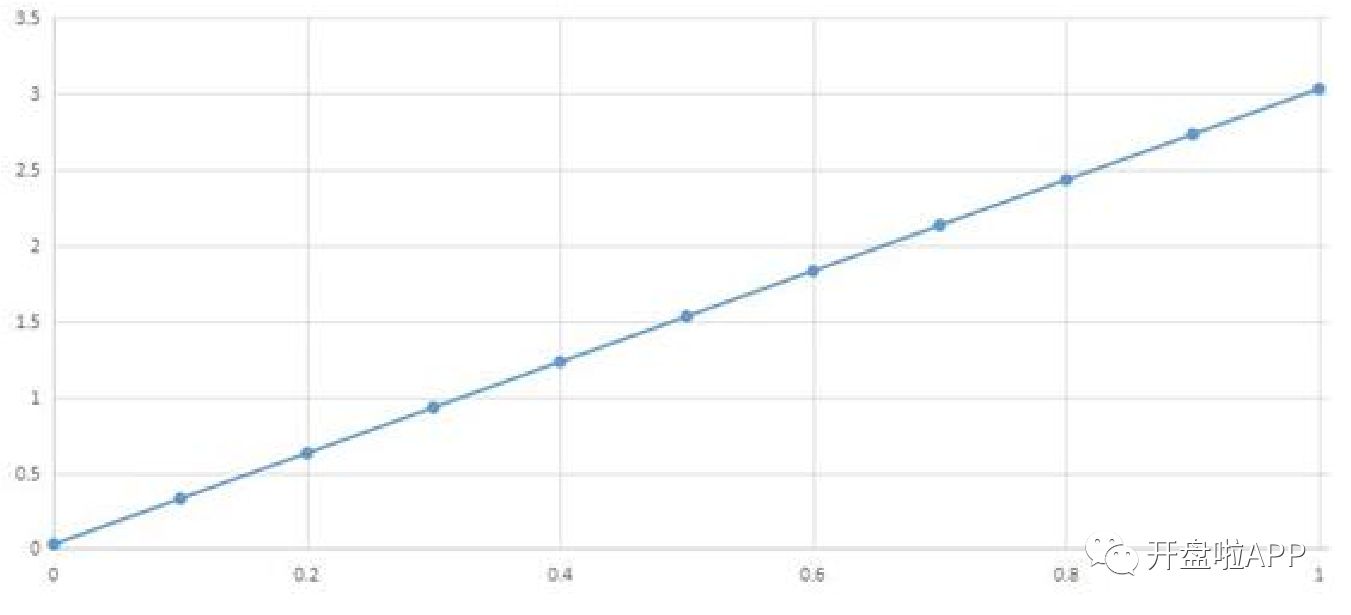

因为在很多人眼里,收益和风险的关系,是这个样子的:

这个图横轴是风险,纵轴是收益,它揭示的是,在承担多少风险的情况下的预期收益情况。很多人能够明确的知道预期收益是什么,3的预期收益,就是赚300%,那是资本家愿意践踏人间一切所追求的收益,这里通常指的是年化收益率。

关键是,风险是什么呢?坦白讲,我在从量化交易之前,真没想过这个风险具体指的是什么。事实上风险指的是,在预期的收益下,你将承担亏损本金的幅度,也可以理解为追求预期收益最大的回撤幅度,这个风险并不是说或有的,而是实实在在存在的,是你追求预期收益下必然会达到的回撤幅度,就算今年你侥幸没达到,但预期风险和预期收益一样,只要你长时间做下去,最终是肯定会达到的,它也是符合概率的稳定性的。

你可以这么理解:如果追求300%的利润,就必然有回撤幅度达到100%的那一天,这就是风险!

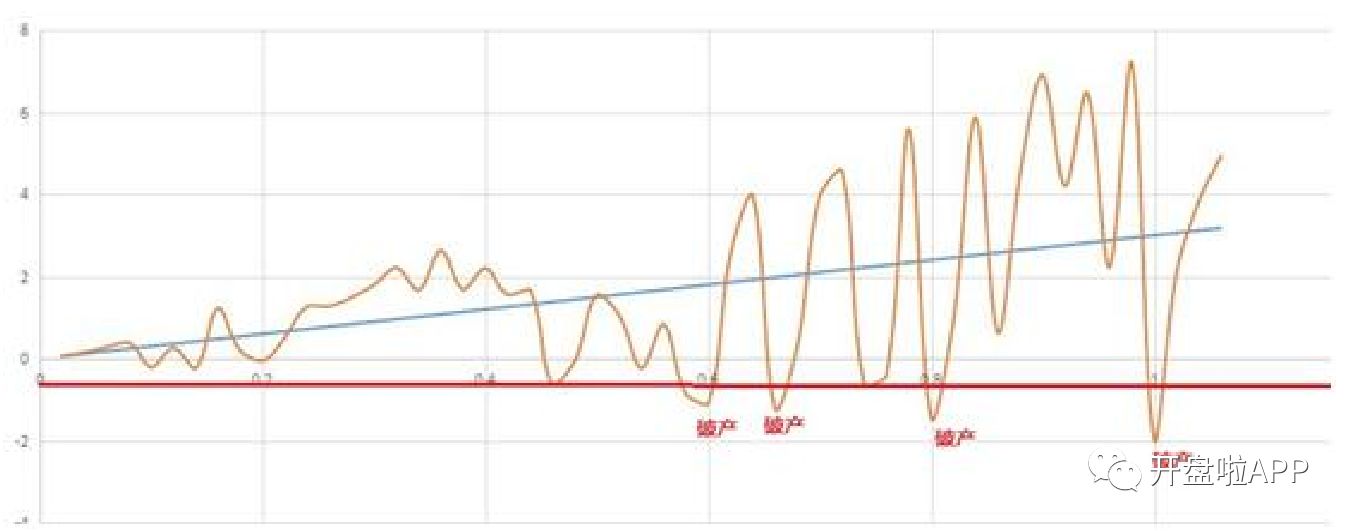

那么在理解了这个问题之后,你再看这张图,你知道这张图的背后隐藏的险恶匕首在哪里了吗?实际上,上图并没表现出风险和收益的真实含义,风险和收益的真实样子应该是这样的:

上图中,黄色的线是在不同风险下的波动情况,红色的线是破产风险线,即亏损50%的线,一般一个策略亏损达到50%的亏损,就已经几乎被认定是一个失败的策略了,破产风险并不是说一定要亏损达到100%才叫破产,破产风险通常是指一个策略的清盘阈值,达到这个条件,就被定义为达到了破产条件,因为无论是谁都无法在资金回撤达到50%的情况下还继续运作这个策略,就算心理上能,保证金也不够开仓。

所以,风险的表现是收益的不确定性,风险也是一种预期。你既然相信正向期望下,预期收益一定能够给你带来回报,那最好也相信预期风险也一定能给你带来亏损。可以看到,随着风险收益比的不断放大,你的破产风险也在逐渐放大。

目前优质的CTA低频策略能够再国内盘将收益风险比做到3:1左右,即最大回撤1%的情况下,预期收益能做到3%。当达到50%左右预期风险值时,你的资金第一次达到了50%的最大回撤,对应的,你追求的是年化150%的预期收益,显然,你的期望过高。