1

烽火转债新券投资价值分析

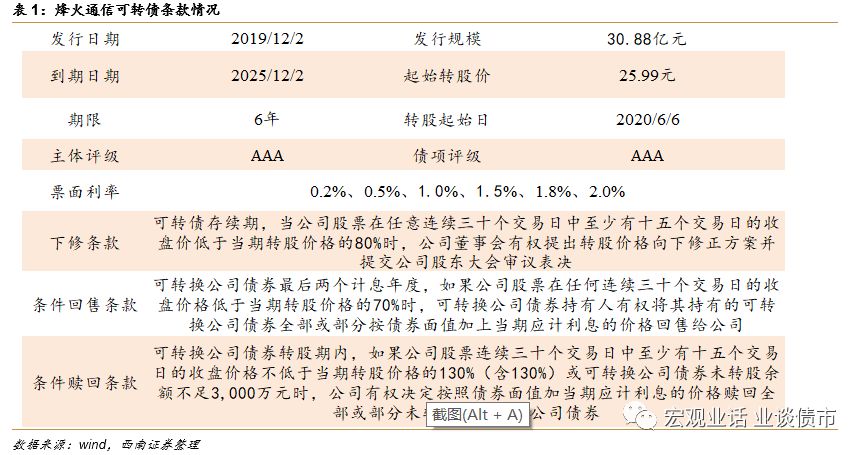

发行规模31亿的AAA可转债。

2019年11月23日,烽火通信公开发行A股可转债申请获证监会核准,随后,烽火通信于11月28日发布可转债发行公告,计划发行30.88亿用于5G承载网络系统设备研发及产业化项目、下一代光通信核心芯片研发及产业化项目、烽火锐拓光纤预制棒项目(一期)、下一代宽带接入系统设备研发及产业化项目和信息安全监测预警系统研发及产业化项目。

条款设计中规中矩,符合AAA转债定位。

烽火转债下修条款触发条件为“15/30,80”,即可转债存续期,当公司股票在任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的80%时,公司董事会有权提出转股价格向下修正方案;条件赎回条款触发条件为“15/30,130”,即可转债转股期内,公司股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%)时,公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债;条件回售条款触发条件为“30,70”,即可转债最后两个计息年度,如果公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的70%时,可转债持有人有权将其持有的可转债全部或部分按债券面值加上当期应计利息的价格回售给公司。

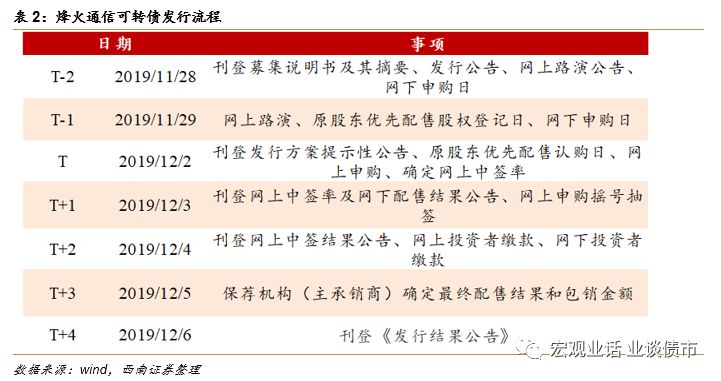

11月29日(T-1)为原股东股权登记日和机构网下申购日;12月02日(T)为原股东优先认购日与网上申购日,原股东每股配售2.64元面值可转债;12月04日(T+2)为缴款日,网上、网下投资者需按中签或配售金额缴款。

1.2烽火通信基本面分析

国内知名的信息通信网络产品与解决方案提供商。

烽火通信成立于1999年,于2001年上市,产品涵盖光网络、宽带接入、光纤光缆、光配线、业务与终端、系统集成、软件与服务等多个领域,具备提供通信网络建设、集成、优化与服务一揽子解决方案的能力。公司控股股东为烽火科技集团,实控人为国务院国资委。

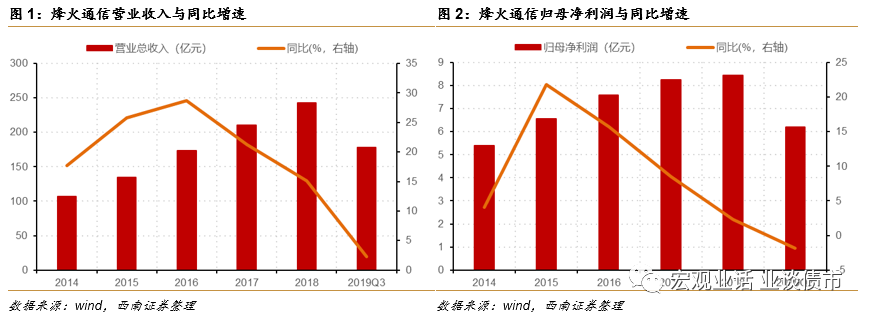

增收不增利,短期业绩承压。

2014年以来,受益4G通信网络建设,公司营业收入持续增长,但伴随4G建设步入尾声,但近三年公司营收增速逐步下滑,净利润增速亦同比转负。2019年前三季度,公司实现营业收入177.8亿元,同比增长2.3%,归母净利润6.2亿元,同比下降1.9%。

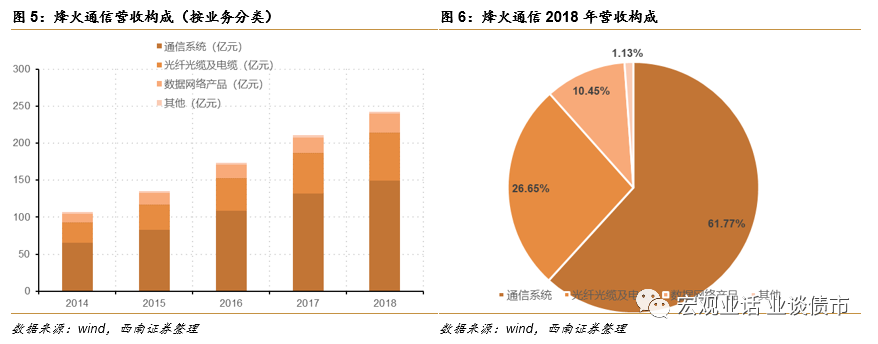

通信系统、光纤光缆及电缆和数据网络产品是公司主要的三大业务板块。

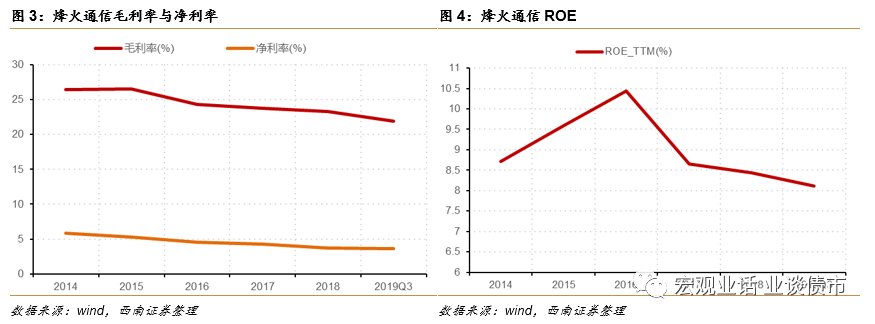

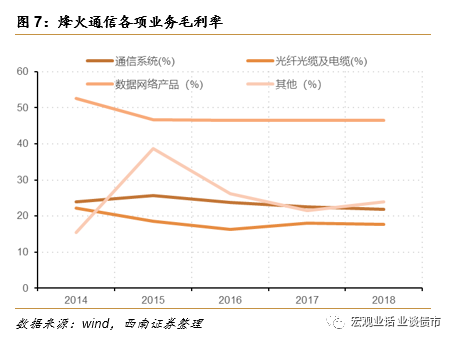

2018年通信系统占比61.8%,光纤光缆及电缆占比26.7%,数据网络产品占比10.5%。2014年以来各项业务营收均稳步增长,但在国内投资缩减、国际环境多变的局面下,公司除数据网络产品毛利率保持稳定,通信系统和光纤光缆及电缆业务毛利率均有所下滑。2018年,公司通信系统、光纤光缆及电缆和数据网络产品毛利率分别为21.8%、17.6%、46.5%,较2017年下行1.3pct、0.4pct、0.1pct。

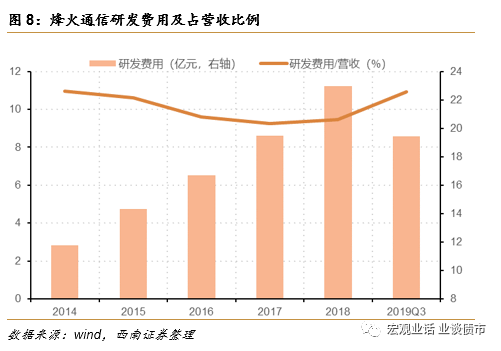

研发费用占营收比例稳定,研发投入不断增加。

公司作为国内作为集光通信领域三大战略技术于一体的科研与产业实体,烽火通信高度重视研发,历年来公司研发费用占营收比例均在10%左右,随着公司营收不断提升,公司研发投入持续增长,2019年前三季度,公司研发投入19.4亿元,占营收比例为10.9%。

在维持光通信专业品牌与市场领先地位的同时,烽火通信不断开拓通信终端、信息化市场、应用软件、技术服务等关联领域,扩大生存空间。面向企业、行业、家庭以及个人等客户进行新业务布局,推进产业化转型,初步形成了多元化的集群化发展新格局。

工信部于2019年6月6日正式向中国电信、中国移动、中国联通、中国广电发放了5G商用牌照,我国正式进入5G商用元年,进入5G商用部署的关键期,同时“宽带中国”和“互联网+”战略的逐步落地、“全光网”部署实施的有序推进都为通信市场发展带来了机遇。

5G时代公司凭借自身技术优势,在行业需求扩张周期将迎来高速发展。

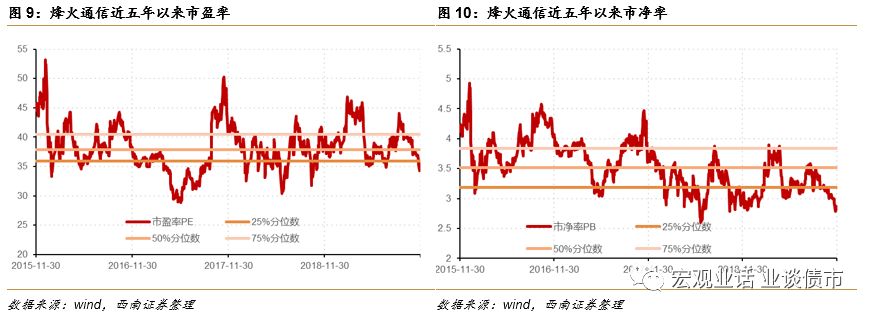

估值水平处于低位。

截至11月29日收盘,烽火通信市盈率为35.0倍,市净率为2.8倍,分别处于历史上17%和2%分位数,估值处于历史低位。

1.3建议积极申购

转股价25.99元,平价为95.73元,债底为88.53元,YTM1.79%,债底具有一定保护性。

11月29日,烽火通信收盘价为24.88元,对应烽火通信平价为95.73元;债底方面,使用6年期中债企业债到期收益率3.91%作为折现率,债底为88.53元,考虑烽火转债债项评级为AAA,债底具有一定保护性。

烽火转债评级为AAA,转股价值为95.73元,发现规模30.88亿元当前市场可比个券为航电转债(评级AAA,转股价值96.47元,债券余额23.95亿元)。

我们预计烽火转债上市首日溢价率约为18-20%区间,对应价格为113-115元,建议积极参与申购。

2.1

11月转债抗跌属性显现

股票市场震荡下行,转债抗跌属性显现。

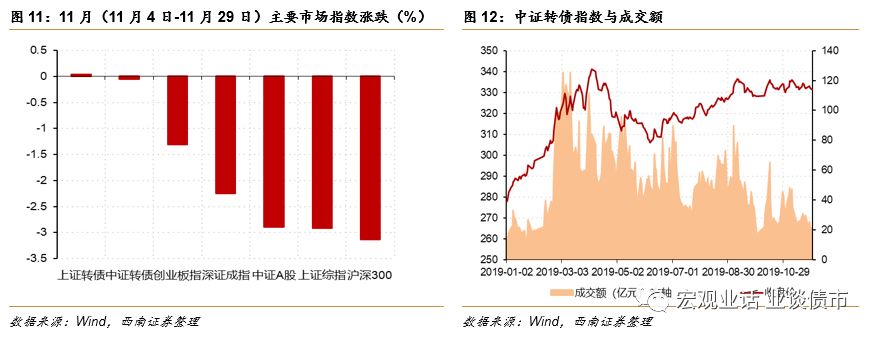

11月股票市场震荡下行,上证综指和深圳成指,分别下跌2.91%、2.24%,中证转债下跌0.05%,上证转债指数上涨0.03%。

2.2转债个券与行业走势

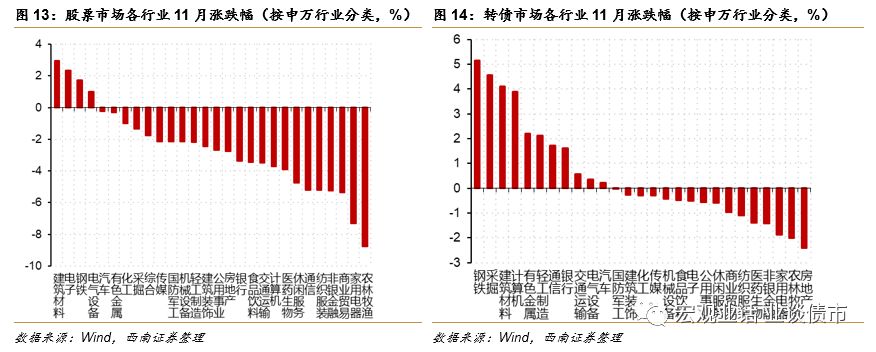

转债上涨行业数量多于股市。

我们使用可转债11月初债券余额作为权重,依据申万行业分类计算转债分行业涨跌幅。11月,11个行业的转债上涨,涨幅前三的行业为钢铁、采掘和建筑材料,涨幅分别为5.14%、4.55%、4.10%,而16个行业的转债下跌,跌幅前三的行业为房地产、农林牧渔和家用电器,跌幅分别为2.40%、2.02%、1.88%。

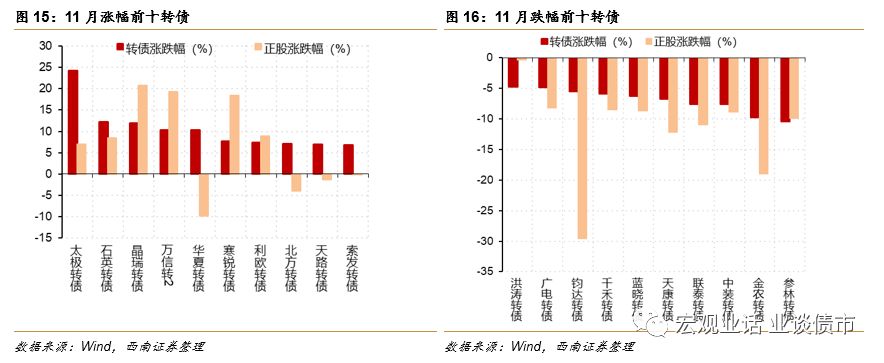

新券强势,六只新券涨幅进入前十。

11月,涨幅前十的转债中有6只期间上市的新券,剔除新券后,涨幅前五名为晶瑞转债、万信转2、寒锐转债、利欧转债和百合转债,涨幅分别为11.84%、11.31%、7.72%、7.42%和6.54%。跌幅前五的转债为参林转债、金农转债、中装转债、联泰转债和天康转债,跌幅分别为10.41%、9.76%、7.62%、7.54%和6.75%。

2.3转债估值情况

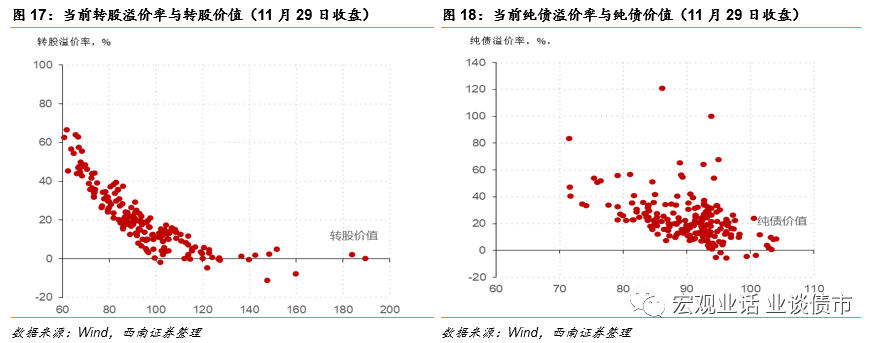

纯债溢价率下行,转股溢价率上行。

截至11月29日收盘,纯债溢价率为16.7%,较10月初下行2.6%,低于历史上60%的交易日,转股溢价率为29.2%,较10月初上行4.1%,低于历史上31%的交易日。

3.1新上市转债情况及表现

11月4日至今共有13只新券上市,总发行规模为576.5亿元。

新券上市后表现较好,平均涨幅为7.24%,仅迪贝转债破发,太极转债上市当日涨幅最高,为20.20%。迪贝转债债项评级为A+,债底为73.62元,评级较低且债底保护弱,转债打新应当规避此类品种。

可转债从发行预案到最终上市要经历9个步骤,通常需要8-10个月。

预案通过股东大会表示可转债发行已在公司层面通过,而预案经发审委通过和证监会核准后可转债方可发行上市。

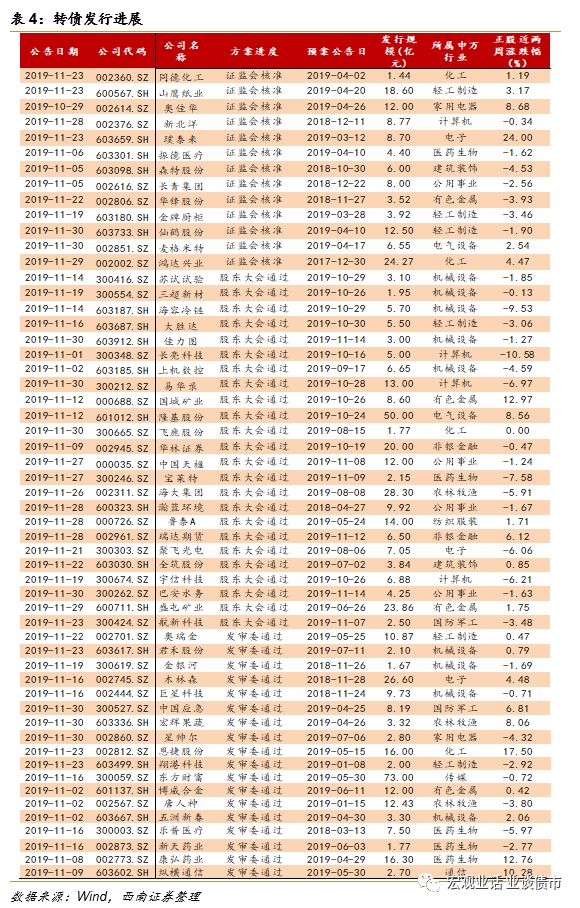

11月共有21家上市公司可转债发行预案通过股东大会,18家上市公司通过发审委审核,13家上市公司获证监会核准。

4.1可转债转股情况

11月4日至今,在上交所上市的转债共有109只的持有者转股,期间合计转股数量4.84亿股,转股金额共计52.74亿元,占上交所转债存量的1.83%。

4.2下修条款与回售条款触发情况

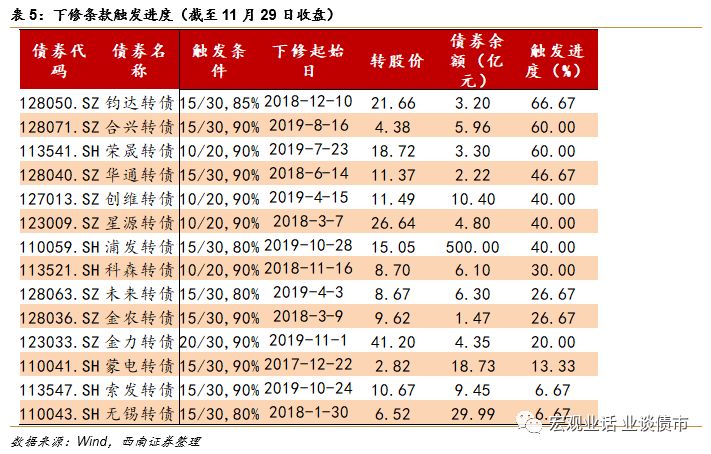

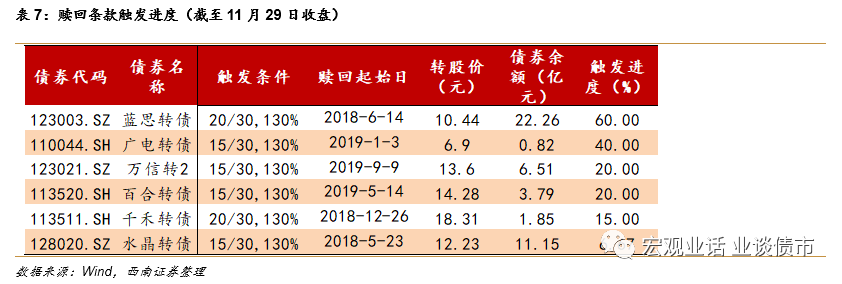

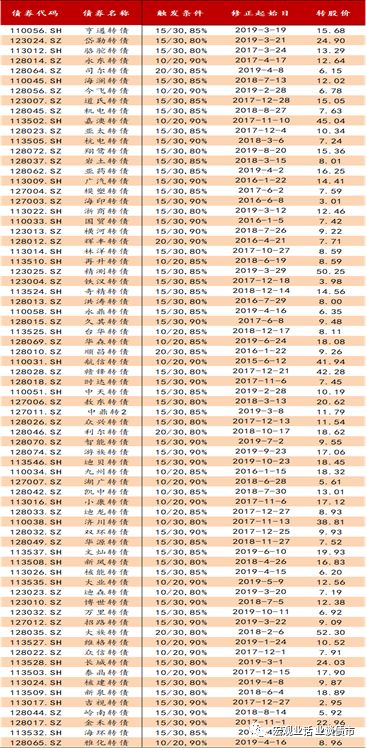

截至11月29日收盘,共有72只转债触发下修条款(详情见附录表10)。

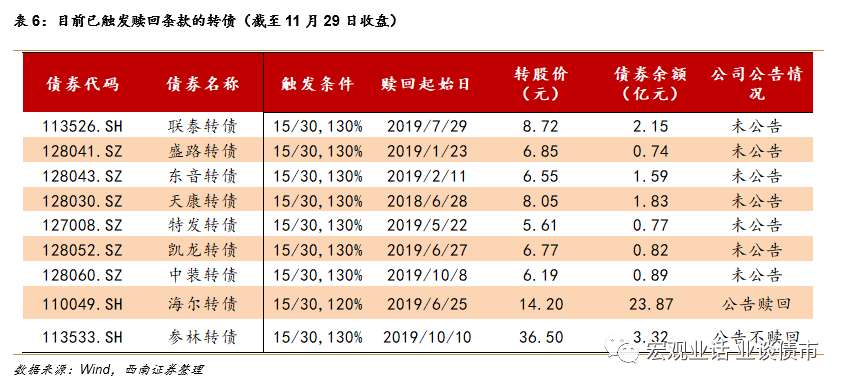

截至11月29日收盘,已有9只可转债触发赎回条款。

其中参林转债公告不赎回,海尔转债公告赎回,最后交易日为12月16日,投资者需持续关注,避免强赎造成损失。

上交所要求上市公司要在触发赎回条款的下一交易日公告是否强赎,深交所要求上市公司在触发赎回条款后的五个交易日发布三次赎回公告,到目前为止联泰转债、盛路转债、东音转债、天康转债、特发转债和凯龙转债尚未看到赎回公告,是否触发强赎依旧需要等待。

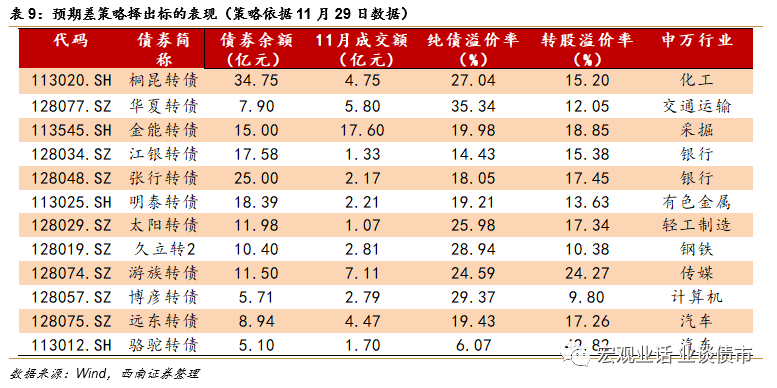

11月4日至今溢价率择券策略收益为0.51%,预期差策略收益为0.83%。

在我们之前的的研究报告《可转债的溢价率择券策略》与《寻找市场中的预期差——可转债量化择券系列(一)》中,我们构建了溢价率择券策略和预期差择券策略,我们继续对这些策略进行跟踪,观察其表现。

从风格上看,溢价率择券策略相对审慎,通过选择估值合理的可转债进行投资,相应的风险较为可控,回撤较小,但在股市上涨过程中涨幅相对较低;

而预期差策略则相对激进,通过寻找存在预期差的转债进行投资,选出的转债往往波动较大,但在股市上涨阶段弹性较高,而在下跌阶段回撤也更为明显。

我们同时报告12月份相对稳健的溢价率择券策略、相对激进的预期差策略择出标的,

本期推荐被两个策略同时择出且流动性较好的游族转债、桐昆转债和远东转债。

西南固收·专题│雷区是否有迹可循——基于2019违约主体信用分析

西南宏观 | 新分歧:经济会企稳还是继续放缓

西南宏观·点评 | 信贷社融连续超预期后重新审视基建融资状况

西南宏观·数据点评 | 3%的通胀与6%的GDP,央行会更关注哪个?

西南宏观·评论 | 如何理解联储再度扩表

西南宏观·评论 | 中美贸易谈判再吹暖风与非标认定范围扩大的政策预示