加拿大央行副行长Schembri:我们将密切监控房地产市场投机活动的证据。

俄罗斯总统普京:国家财富基金可能增长1800-2000亿卢布/月。

欧洲央行:银行没有使用隔夜贷款工具借入资金,存款额为6509.4亿欧元。

招商证券:新能源与电力设备行业——电动车中游与光伏超跌,部分公司进入合理估值区间

本报告简单阐述了近期的板块观点:近期电动车板块超跌,部分公司估值进入比较合理的区间,我们仍然看好电动车中游的机会,继续推荐电芯、电解液(含六氟、溶剂),关注高镍等子版块。光伏板块近期调整较多,长期仍然值得期待。

当前位置,仍然建议关注和跟进自动化与电力设备板块。

2021年将是电动车中游业绩年,部分企业估值逐渐进入合理区间。中游需求仍然强劲,预计3月份电池、材料主流企业排产都回升达到或者超过1月水平。中游自2017年以来中游总体供需在恶化,但随着需求回到高增长,2020年下半年到2021年,很多环节的供需态势出现逆转,中游三部曲(欧洲崛起、中国恢复、中游出业绩)已进入第三阶段,2021年是中游业绩年。近期,电动车板块大幅调整,部分主流企业过去一个多月调整幅度达25-40%,估值逐步进入比较合理的区间,我们仍然推荐有核心竞争力估值合理的企业,中游子版块推荐优先级仍然为:锂电池-六氟与电解液-高镍等。

光伏经营态势正常。节后硅料、硅片价格跳涨,致密料均价超万元/吨,之前我们预计2季度硅料价格将达到10万元的预期已提前实现;展望2021年,硅料环节的供给是比较紧张,其盈利情况今年有强的支撑和保障,但近期颗粒硅新工艺路线的一些进展与报道引起了市场对存量资产的一些担忧。节后隆基股份几次对硅片提价,涨价超过了硅料成本的提升。相关企业的股价调整,除市场整体估值接受度之外,也有因为新技术路线的担忧,已经对未来硅片盈利可能有所回归的担心有关。总体来看,目前需求符合预期,企业经营态势正常,硅料、硅片涨价,也反应当前需求还比较强。

关注自动化行业。近几个月,主流自动化公司订单情况超市场预期,除基数因素之外,国内制造业复苏从2020年Q4开始了一轮复苏。国内公司经营显著强于外资,则主要是国产化替代的体现。随着高端制造的扩张以及服务业泛自动化发展,预计自动化公司今年仍将有不错的业绩表现。长期来看,自动化行业进入了第二个品牌塑造期,同很多工业领域一样,格局在进一步固化,并且国产化进度也进一步加快。

关注电力设备。电力设备方向关注度很低,较5年前行业的主要变化,一是许继、平高、山东电装国网剥离后格局更市场化,二是过去5年基本没有产能扩产和新进入者,格局也更稳定,三是我们判断海外电网可能开始进入更换和新建设周期。长期来看,有自身产品与海外布局的企业,长期是值得关注的,目前的估值水平较低。

风险提示:新能源车销量低于预期、光伏与风电板块政策扰动与竞争加剧。

中信证券:铝行业——电解铝若纳入全国碳交易市场,影响几何?

据财联社消息,电解铝行业可能将优先纳入全国碳交易市场。若该事件属实,一方面,电解铝行业的供给扰动可能超预期,对应指标天花板可能下降,加剧未来两年电解铝的短缺程度。另一方面,水电铝可通过出售其相应的碳排放配额来获得更多的收入,火电铝存在着超额排放需购买配额而抬升成本的可能,水电铝的优势进一步凸显。维持未来一年铝价突破2万元/吨和长周期铝行业景气周期开启的判断。

事件:根据财联社消息,除电力已纳入外,石化、化工、建材、钢铁、有色金属、造纸、航空剩余七大行业,将在“顺利对接、平稳过渡”的基调下逐步纳入全国碳市场。其中拥有良好碳排放数据基础的水泥、电解铝行业将可能优先纳入全国碳交易市场。如事件属实,我们点评如下:

国内新增供给料低于预期,电解铝的未建产能指标可能存在难以落地的风险。

在内蒙能耗控制、云南水电短缺、产能检修扰动下,我们预计2021年中国电解铝产能净增量约为150万吨,低于规划的207万吨,且集中在6月后,其中Q2可能出现运行产能阶段性下降。受电解铝进入全国碳交易市场、各地能耗控制、水电容量上限的影响,内蒙待建的82万吨电解铝产能及其他火电铝产能存在难以落地的风险,国内电解铝产能指标天花板可能下降,加剧未来两年国内电解铝的短缺程度。

海外规划电解铝产能投产缓慢,可行的出海区域相比国内不具备成本优势。欧美电解铝能源中水力占比高达80%,扩产节奏相对缓慢,我们预计海外前五大电解铝生产商未来三年产量CAGR仅为1.3%。在东南亚、中东以中国资本+中国技术进行扩张是国内电解铝公司未来海外扩张的更可行路径,但东南亚、中东等地的电解铝完全成本在1600-2000美元/吨,与国内成本相当,考虑运费、仓储费,进口铝锭成本对国内铝价具备支撑。

电解铝纳入全国碳交易市场后,水电铝的优势进一步凸显。按照现行发电行业政策,在电解铝行业按配额管理的假设下,电解铝厂的碳配额=电解铝产量*铝产量基准值。对水电铝,其存在对应的配额指标,因为本身几乎无碳排放,可出售碳配额来实现更多的收入,提升整体的盈利能力。当铝产量基准值较为紧张时,电解铝厂的碳配额将小于部分以火电为能源的电解铝厂,此时部分本身成本较高的火电铝需要额外购买配额以补齐超额部分,则全行业成本曲线变得更加陡峭,对铝价形成支撑,水电铝的优势进一步凸显。

风险因素:碳中和政策执行不及预期,电解铝新增产能投放超预期,氧化铝新增产能投放大幅不及预期,电价政策发生大幅变动,下游消费回暖不及预期。

投资策略:低库存下消费旺季来临+碳达峰政策的催化+进口窗口关闭打开价格天花板,叠加可能的供应扰动超预期,我们维持未来一年铝价高点突破2万元/吨的判断。碳达峰背景下铝供给天花板可能下降,相关碳排放政策可能抬升单吨成本,叠加汽车轻量化和光伏用铝的长期需求,铝行业景气周期开启,预计盈利中枢和价值中枢将显著抬升。现有水电铝公司将显现出成本优势。

凌晨重磅!拜登正式签了:"撒钱"12万亿!美股立马创新高:芯片科技股大涨!分析师:再涨10%…

来

源:

中国基金报

作者:

金宥智

比原计划提前一天,拜登火速签署了刺激计划。

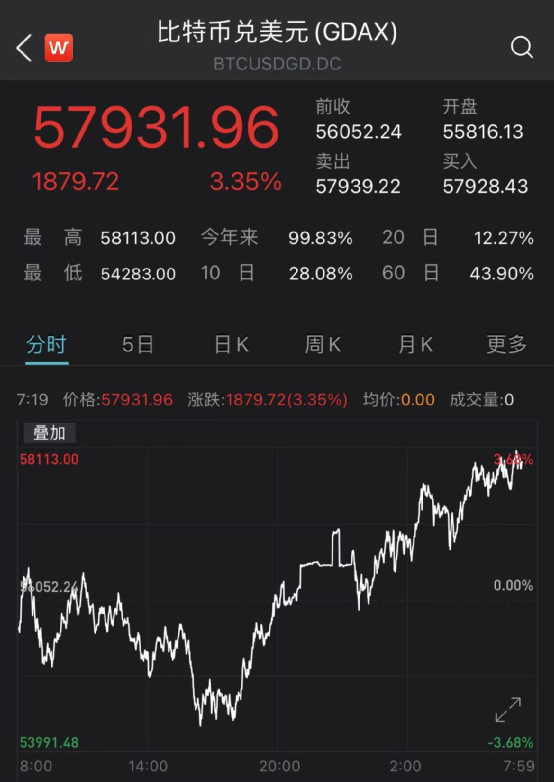

三大股指立即齐涨,标普、道指创新高,纳指大涨2.5%。比特币也被推升,今晨一度突破58000美元,市值超7万亿。

芯片板块和新能源车板块表现亮眼,三家芯片巨头大涨860亿,三大新能源车中概股大涨850亿。

拜登正式签署12万亿刺激计划

还有13万亿基建计划在路上

美国新一轮刺激计划终于正式被总统签署,这比原定计划提前了一天。此前,美国白宫曾宣布,拜登将在3月12日(当地时间本周五)签字刺激计划为法律。

据新华社,美国总统拜登11日在白宫签署了1.9万亿美元(约合12万亿人民币)的经济救助计划。拜登表示,这项总额达1.9万亿美元的“历史性立法”为美国经济重建提供支柱性力量,将给美国人民提供一个“奋斗的机会”

该计划的主要内容包括:为每周失业救济金增加300美元额外福利,扩大失业救济范围并将适用时间延长至9月6日;为州和地方政府注入约3500亿美元资金;为学校重新开放提供约1700亿美元等。

值得注意的是,在刺激计划通过后,更大规模的基建计划或许也即将公布。参议院环境与公共工程委员会主席Tom Carper表示,基建计划可能会在9月底前作为拜登更广泛经济复苏计划的一部分签署为法律。该计划中交通基础设施部分的总金额尚未达成协议,委员会之后将举行一系列听证会,然后起草方案。

外媒援引消息人士称,白宫有可能会在3月底之前公布这份基建计划的详细内容。此前,2020年美国总统选举期间,拜登曾表示新政府将在美国基础设施和清洁能源上投入2万亿美元。本周,白宫新闻秘书普萨基在白宫新闻简报会上透露,最终公布的基建计划可能比2万亿还要高。

比特币再破58000美元

市值超7万亿

刺激计划提升了市场的风险偏好,也强化了放水预期,今晨比特币猛涨再次突破58000美元,直逼历史新高。

目前,一枚比特币等于近38万人民币,比特币市值也突破7万亿人民币。

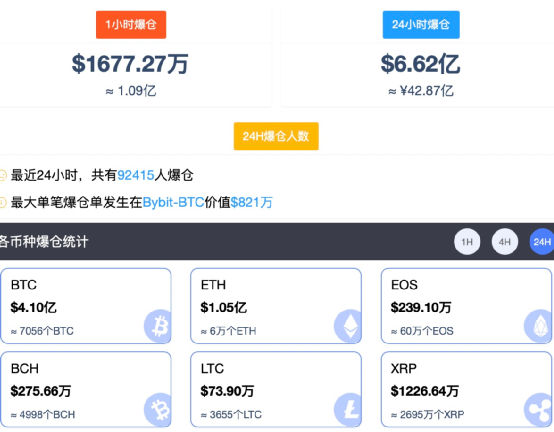

比特币的上涨推动了全网爆仓金额增长,截至北京时间3月12日上午7点,过去24小时内共有9万人爆仓,爆仓金额超42亿人民币。

伦敦加密货币借贷机构Nexo创始人Antoni Trenchev表示,比特币展现出了传奇般的价格韧性,每次回调都是再次上涨的机会。

多资产投资平台eToro的分析师Simon Peters说,白宫的公告(指刺激计划通过)对风险资产、特别是加密货币资产意义重大;新的流动性的“闸门”现在已经打开。

标普、道指齐创新高

纳指大涨2.5%

刺激计划正式被签署、30年期国债顺利拍卖、初请失业人数下降等利好刺激下,美股三大股指齐涨。

截至收盘,标普500指数涨1.04%,报3939.34点,道琼斯指数涨0.58%,报32485.59点,齐创收盘新高。

失业数据方面,劳工部周四发布的数据显示,美国至3月6日当周初请失业金人数71.2万人,创去年11月以来最低,前值74.5万人,预期72.5万人。

国债拍卖方面,美国财政部周四拍卖240亿美元30年期国债,得标利率2.295%,投标倍数2.28,预发行交易利率为2.29%,上月投标倍数为2.18。

大型科技股普涨、中美半导体协议签署的影响下,纳斯达克指数大涨2.52%,报13398.67点;

大型科技股方面,苹果涨1.65%、亚马逊涨1.83%、谷歌涨2.91%、Facebook涨3.39%、微软涨2.03%、奈飞涨3.67%。