来源 | 东方证券

分析师 | 王芳 胡誉镜 蒯剑

特斯拉一季度交付量超预期,市值超越福特,逼近通用汽车。

新能源汽车补贴目录今年第三批发布,产销量有望走出低谷。

特斯拉量产进度加速:

一季度特斯拉汽车总交付量突破2.5 万辆大关,同比大幅增长69%。特斯拉计划在2018 年产能至50 万辆。为了产能的顺利释放,特斯拉收购Grohmann 公司,该公司擅长电池的生产自动化设备,曾参与戴勒姆与宝马的电动车电池生产项目。特斯拉已完成Model 3 的原型车制造工作,碰撞测试达预期,预计将在7 月开始量产,并在9 月达到规模性量产,第四季度起每周生产5000 辆 Model 3。Model 3 供应商正陆续开始备货。

市场对新能源汽车预期刚开始表现:

市场对新能源汽车预期低,中证新能源

汽车指数前期表现疲软,近两个交易日刚开始回暖。纯电动汽车占比已开始回暖,乘用车占比也将快速提升,三元电池将是乘用车的主流技术,具有更大市场预期差。市场担忧的补贴退坡也将被积分制代,燃油汽车厂商将更加积极推进新能源汽车业务。

汽车智能化加速:

前期对智能化较为谨慎的整车厂近期加速智能化布局,福

特、通用、丰田等纷纷通过外延等方式加速人工智能、无人驾驶等技术的快速突破。Tier 1 汽车零部件供应商正加速推出智能化决方案。智能驾驶芯片也是高通、英特尔、英伟达等消费电子厂商在过去几个月的战略布局重心。

在汽车与电子产业运作模式趋同的大背景下,特斯拉等在采用新兴IT 技术和

供应商方面态度积极,不少电子公司将获得进军汽车大市场的绝佳历史性机遇。我们认为不少电子公司将通过三种途径在新兴汽车产业链中占据一席之地:汽车新增类似手机的新功能,汽车原有零部件升级,新能源汽车关键零部件。

我们建议关注

长信科技、安洁科技、宏发股份、依顿电子、联创电子等公司。

汽车业务认证进度不达预期。

行业进展阶段性波动。

1. 特斯拉量产进度加速

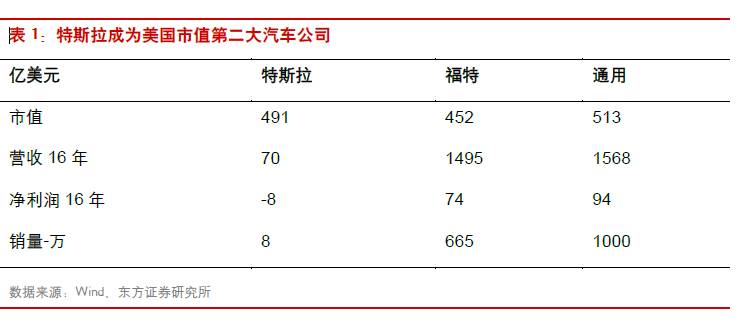

近日,特斯拉股价连续大涨,市值达到近500 亿美元,超越福特,逼近通用汽车,成为美国市值

第二大的汽车公司。

特斯拉股价近期大涨的原因在于:1)一季度交付量超预期;2)普及版车型Model 3 将在7 月开

始量产。

1.1. 第一季度交付超预期,表现亮眼

2016 年特斯拉全年交付量实现76230 辆,未达预期的80000 辆,而2017 年第一季度的突破或将

是今年交付量突破预期的重要转折点。公司制定今年上半年的交付量目标是50000 辆。第一季度突破25000 辆大关,其中Model S 约为13450 辆,Model X 为11550 辆,交付量较去年同期攀升69%。

1.2. 收购Grohmann,产能加速扩张

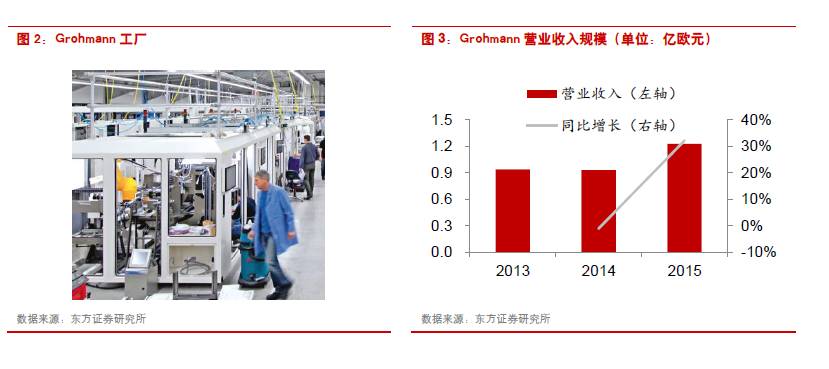

特斯拉计划在2018 年产能扩充6 倍,由目前的8 万辆提高至50 万辆。为了产能的顺利释放,特

斯拉在2016 年11 月收购位于德国Pruem 的Grohmann 公司,特斯拉控股达74.9%。GrohmannEngineering 公司致力于电池和能源自动化生产系统研发,曾参与戴勒姆与宝马的电动车电池生产项目,擅长电池的工业生产的自动化,也涉及电子产业、生物技术产业及医疗技术产业等。公司2015 年收入约为1.23 亿欧元。

特斯拉目前已经完成Model 3 的原型车制造工作,碰撞测试达预期,预计将在7 月开始量产,并

在9 月达到规模性量产,第四季度起每周生产5000 辆 Model 3。特斯拉布局Model 3 打开B 级车市场布局将提供标准及高性能版,前者为单电机后驱动,后者为双电机四驱模式。同时Model 3 将采用Gigafactory 超级电池工厂生产的新型2170 电池,内饰将仅有单一显示屏结构。

2. 市场对新能源汽车预期刚开始表现

2.1. 新能源汽车指数势态不及销量

市场对新能源汽车销量预期低,中证新能源汽车指数增长幅度不及销量突破。例如,2016 年11

月新能源乘用车月销量对应41795 辆,同比增长69%,环比增长35%,而对应的中证新能源汽车指数环比下降0.4 个百分点,同比下降9 个百分点。从2016 年第三季度起,中证新能源汽车指数变化幅度趋稳,基本在1050 点附近浮动,明显低于2015 年第二季度平均1246 点,市场热度有所下降。

2.2. 纯电动车销量占比回暖

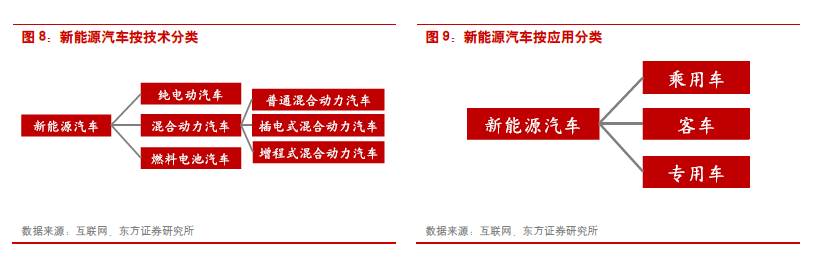

按新能源汽车的技术分类,主要可分为纯电动汽车、混合动力汽车、燃料电池汽车,其中混合动力

汽车可细分为普通动力汽车、插电式混合动力汽车、增程式混合动力汽车。对比不同车型,主要的差别集中于驱动装置动力来源、驱动方式及外接充电的情况。

新能源车按照目前的应用情况分类可分为乘用车、客车及专用车三个方向。

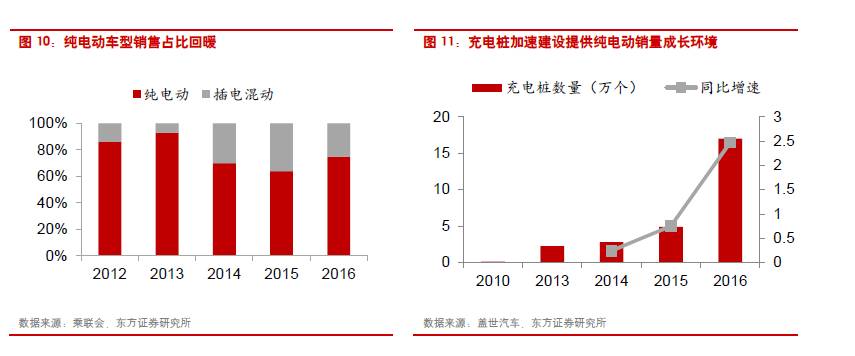

2016 年,纯电动汽车销量占比达到75%,插电混动汽车占比25%。从占比来看,纯电动汽车经历

先降后升,相比于2015 年的64%提高11 个百分点。我们认为,其变化情况与电池的技术革新密切相关与基础建设情况相关。一方面是2014年之前,纯电动汽车电池主要以磷酸铁锂电池为主导,由于磷酸铁锂电池的能量密度有限(目前提升至130h/kg),面临技术瓶颈,导致纯电动汽车的占比呈现下滑。

另一方面,充电基础设施的增速相对较慢,而插电混动车型解决了纯电动汽车的续航里程问题,导致市场倾向于选择插电混动车型,以将传统动力系统与纯电动系统的优势结合。而2015 年开始三元电池渗透率逐渐提升,其NCA(镍钴铝酸锂)三元能量密度目前实现170Wh/kg;同时充电桩加速建设为纯电动汽车销量的提升提供优质的发展环境,纯电动汽车销量占比开始出现反弹。未来随着三元电池的技术进步以及充电桩的建设,纯电动车型的渗透率有望继续上升。

2.3. 三元电池预期低

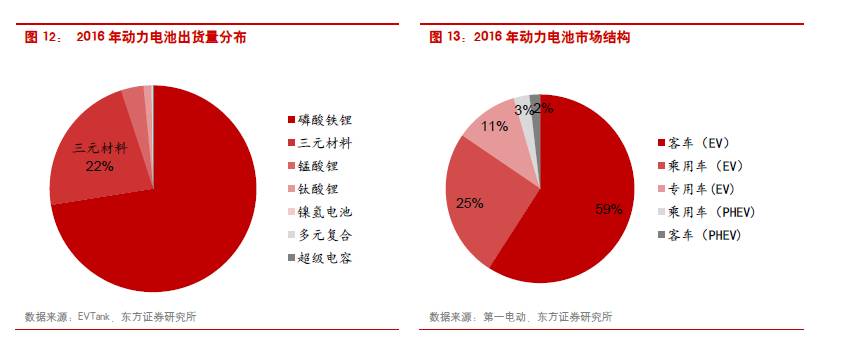

2016 年动力电池实际出货量达到30.8GWh,三元电池达到22%。从市场结构来看,因客车所需

的电池容量较大,所以占比达到59%。

三元电池依然存在成长空间。

2016 年乘用车用三元电池渗透率为68%,乘用车占动力电池出货量的25%,2016 年动力电池出

货量为30.8GWh,推算出乘用车用动力电池7.7GWh,其中三元电池约为5.2GWh。这意味着即使在动力电池市场结构及三元渗透率不变的情况下,由于新能源乘用汽车市场体量增加将带动2018 年动力电池市场规模增加13 GWh,以乘用车68 %的三元渗透率计算,三元电池需求将增长约9 GWh,若三元渗透率增加,该需求量将更加可观。

三元电池的成长空间仍然较大。

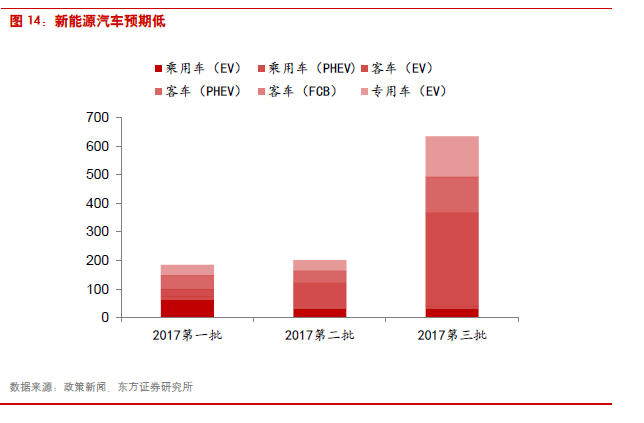

根据新能源车推荐目录的车型情况来看在2017 年第三批推荐车型

目录中,纯电动客车与专用车的推荐类型均大幅提升。未来三元电池的市场空间将由两方面引起,其一是乘用车的三元电池渗透率基本不变,而乘用车销量的突破将为三元市场扩容;其二是专用车的三元渗透率的增加引起的需求增加。

2.4. 政策带动提升市场预期

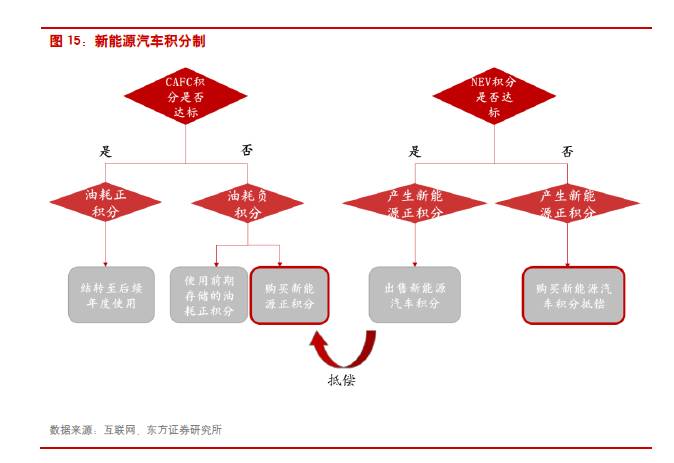

新能源汽车补贴逐年退坡,而积分政策将刺激下一轮增长。2016 年9 月工信部等四部委发布《关

于调整新能源汽车推广应用财政补贴政策》指出新能源汽车的补贴将逐年退坡20%,2020 年将彻底停补。传统汽车的油耗积分和新能源积分共同建立的积分制度将是未来几年刺激成长的重要因素。

借鉴美国加州零排放汽车政策,《新能源汽车碳配额管理办法(征求意见稿)》,《企业平均燃料

消耗量与新能源汽车积分并行管理暂行办法(征求意见稿)》分别与2016 年8 月与9 月出台。方案的出台主要是制定生产电动汽车将获得碳排放的奖励指标,通过规定碳排放超标的企业购买碳排放指标,从而控制燃油汽车的生产。目前该政策已经通过世界贸易组织技术性贸易壁垒委员会的60 天意见征求阶段,将在今年4-5 月公布政策细则,按照意见征求稿的推行试点来看,2018 年将开始考核。

《企业平均燃料消耗量与新能源汽车积分并行管理暂行办法(征求意见稿)》的适用对象是在中国

境内销售乘用车的企业(含进口乘用车企业),其中乘用车包含传统能源乘用车和新能源乘用车。核算NEV 积分时,新能源车型的分值将按照续驶里程进行划分。

根据政策的解读,市场规模远超预期。2018 年至2020 年新能源汽车的积分比例要求分别为8%、

10%、12%,2020 年以后的比例将另行制定。若一辆纯电动车的积分按续航200 公里计算,平均分为3 分;一辆插电式混动乘用车按照2 分计算,根据政策的解读估算,2018 年对应积分比例为8%,年产量为100 辆的车企需卖出2.7 万辆纯电动乘用车或4 万辆插电式混动乘用车才能达标。以2016 年全国汽车产量2800 万辆估算,则2018 年大约需要生产90 万辆新能源乘用车(纯电动占比70%),相比于2016 年新能源乘用车生产34.4 万辆,销售33.6 万辆,2016 – 2018 年间新能源汽车的复合增长率将超过50%。

3. 汽车智能化加速

3.1. 车厂进展加快

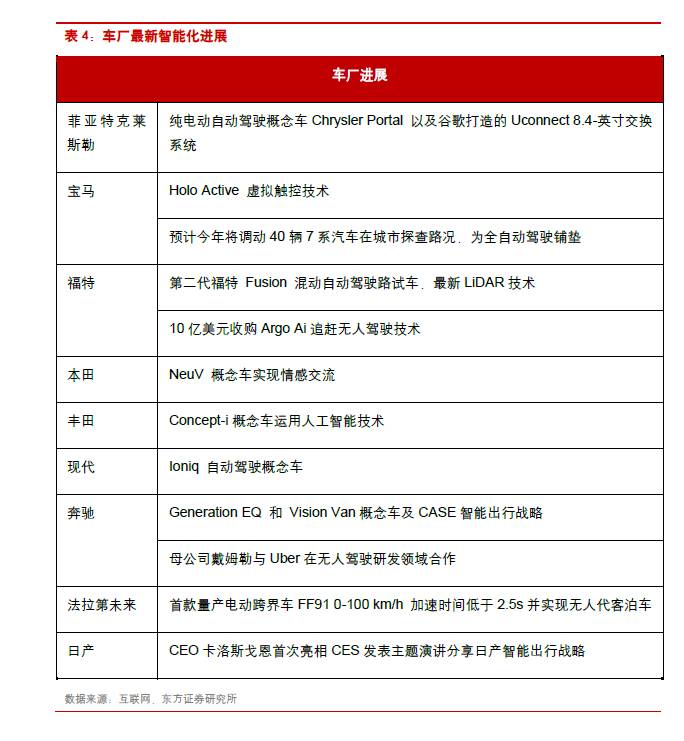

车厂智能化进展加快,无人驾驶技术的渗透是重要方向。今年2 月,福特向无人驾驶初创公司Argo

AI 投资10 亿美元,并认为“全自动驾驶对人类生活方式的改变将不亚于第一辆汽车的意义”的观点。双方签署五年的合作协议,规定Argo AI 在研发初期仅能为福特公司开发自动驾驶技术相关的产品,2021 年将产品推向市场。对标竞争对手通用汽车与去年3 月宣布收购自动化初创公司CruiseAutomation。

在今年的CES 展上,9 大汽车主机厂展示自己在自动驾驶、纯电动动力、人工智能、人机交互等

方面的最新成果,与此同时,CES 将20%的展览面积贡献给汽车科技,是50 年来汽车类公司和产品参展最多的一次。

3.2. 供应链布局提升