《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信、有道云等方式制作的本资料仅面向中信证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿使用本资料。本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

许英博,前瞻团队首席分析师,

010-60838704

陈俊云,前瞻团队高级分析师,

0755-23835437

投资要点

1

美股市场二季度回顾

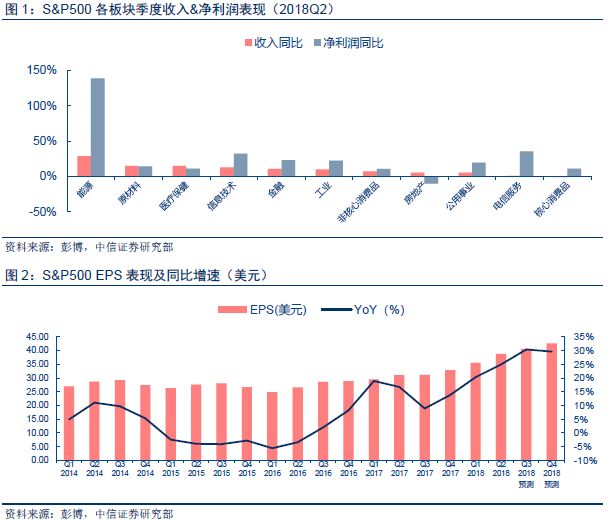

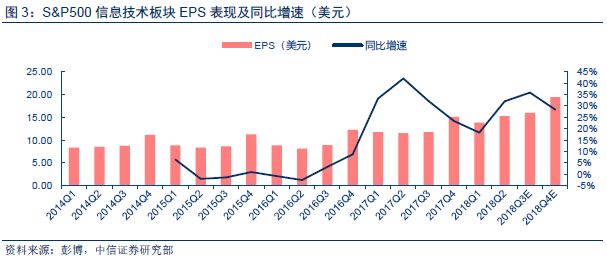

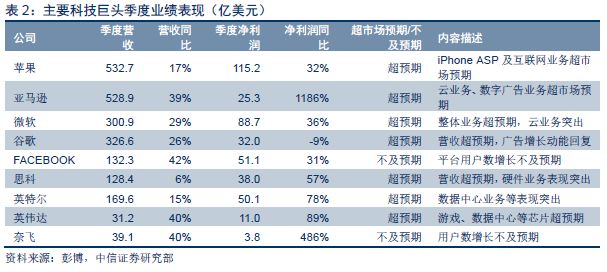

截至目前,美股标普科技板块公司最新季报已基本披露完毕,财报数据显示美股科技股业绩延续一季度的强劲表现,同时市场对下半年的展望亦保持相对乐观。税改带来的巨额现金回流效果进一步发酵,科技股今年上半年股票回购&派息、投资并购等表现积极:

-

板块增长结构:

从标普信息技术板块净利润增幅的贡献结构来看,苹果、微软、英特尔、美光、思科、facebook、英伟达、泛林半导体等科技巨头合计贡献占比超过80%,移动互联网、云计算、半导体等行业高景气度构成上述公司业绩增长主要驱动力之一。

-

科技巨头表现:

除了facebook、奈飞等之外,二季度大部分科技巨头的业绩表现超市场一致预期,反映了科技巨头在移动互联网领域的突出主导地位,以及云计算、半导体等产业板块景气度的持续。同时移动互联网进入成熟周期、行业监管加强成为facebook、奈飞用户数增长不及预期的主要诱因。

-

税改法案效果:

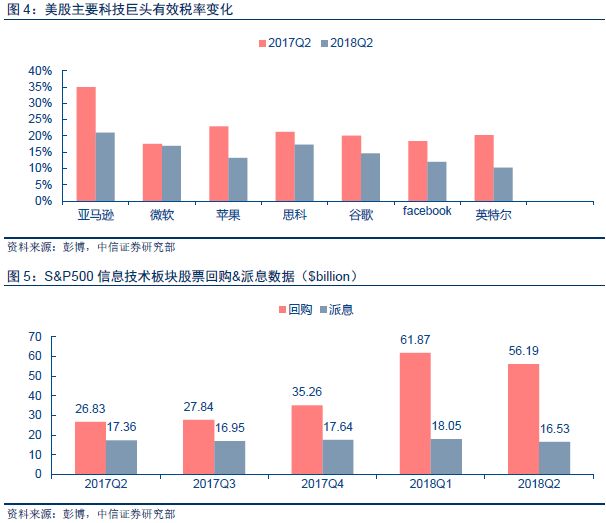

新税改法案的推行,带来了科技公司有效税率的一定改善,同时受益于税改法案推行带来的海外留存现金回流,美股科技股从今年Q1开始持续加大股票回购派息力度,今年Q1/Q2股票回购额分别为618.7、561.9亿美元,派息额为180.5、165.3亿美元,均较去年同期大幅增长。同时我们观察到科技巨头在今年上半年的投资并购案例数亦同比显著增多。

在财务数据之外,我们亦看到业务层面诸多亮点和变化。标普科技板块作为全球科技产业的最前沿,主要公司业务层面变化和思路调整对于我们把握科技领域短期景气度及长期趋势具有重要意义。

在财务数据之外,我们亦看到业务层面诸多亮点和变化。标普科技板块作为全球科技产业的最前沿,主要公司业务层面变化和思路调整对于我们把握科技领域短期景气度及长期趋势具有重要意义。

互联网:

产业周期变迁:移动互联网正式迈入成熟周期。

用户增速的放缓成为Facebook、奈飞、微博等全球互联网公司二季度业绩弱于市场预期的主要诱因。从全球范围来看,移动互联网已经进入成熟周期,用户规模增长趋缓已成为不可逆的产业现象,在此情形下,任何依赖于过去的用户高增长数据对未来用户增长预期进行简单的线性外推都将面临极大的市场风险。

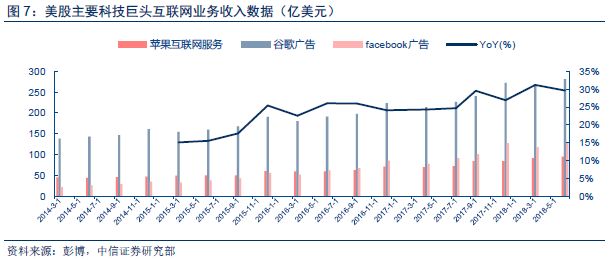

竞争格局演变:巨头竞争优势进一步凸显。随着移动互联网产业进入稳定成熟期,主要巨头互联网业务优势开始持续凸显,收入端呈现加速增长态势,谷歌广告业务、facebook广告业务、苹果互联网业务合计收入在今年Q1/Q2同比增速均在30%以上,且增速自2015年以来整体维持持续向上态势,显著领先于全球互联网行业同期11%的收入增速。总体而言,我们认为主要巨头正在加速收割成熟的移动互联网市场,这也意味着其当前较高的互联网业绩增速中短期仍有望维持。

商业模式进化:互联网流媒体付费用户数高速增长。

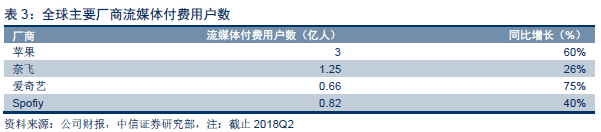

流媒体业务崛起带来的用户付费意愿改善正使得互联网产业在传统的广告、增值业务等商业模式之外寻找到了新的增长点,苹果流媒体业务、奈飞、爱奇艺、spofiy等最新季度付费用户数均实现同比大幅增长,面向个人用户直接收费的商业逻辑正在被不断印证,这将极大提升互联网公司未来的商业变现潜力和空间,并相应强化互联网公司在流媒体领域的战略重视度。

计算机:

产业宏观变化:全球IT产业步入景气周期进一步确认。

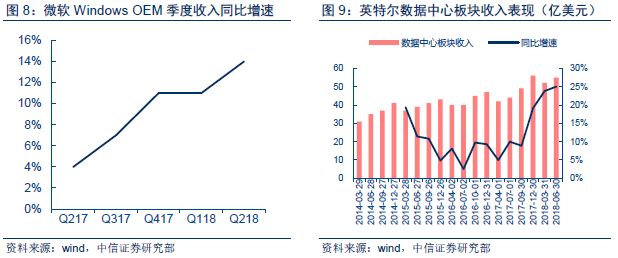

自去年Q4开始,微软Windows OEM业务收入同比增速重回10%以上水平,英特尔面向数据中心芯片业务亦在同期显著回暖,同比增速达到20%以上,近期Gartner数据亦显示,2018Q2全球PC出货量6210万台,同比增长1.4%,是自2012年第一季度以来全球PC出货量同比增长的第一个季度。越来越多的迹象表明,受益于全球经济的转暖、在线数据的爆炸式增长,以及半导体、AI等算力&算法层面技术的进展,全球IT产业正进入新一轮的景气周期。

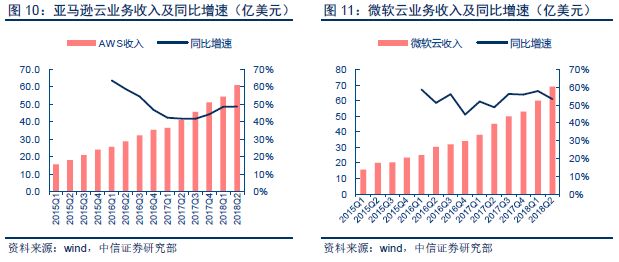

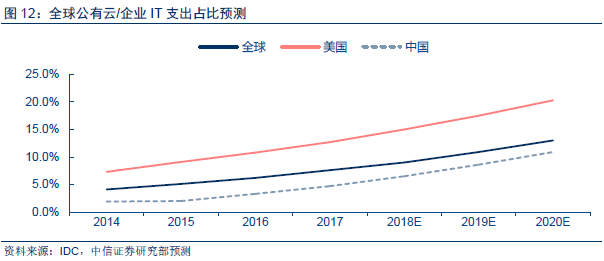

云计算(IaaS):巨头营收增长连续三季度加速。

在经历2017年初的短暂调整后,全球排名前两位的亚马逊AWS、微软云业务重回加速增长通道,我们认为这主要源于全球IT支出的全面回暖,以及欧美传统大型企业加速向云端迁移。考虑到当前公有云较低的市场渗透率,企业的投资惯性等因素,我们预计云计算巨头中短期业绩增速仍有望继续维持高位,并使得云计算产业链整体受益。

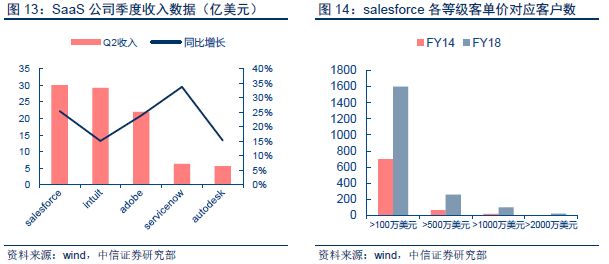

云计算(SaaS):主要厂商对大企业客户依赖度进一步提升。

相对于传统企业软件业务个位数的同比增速,美股SaaS公司继续表现出良好的成长性,营收同比增速基本保持在15%以上。同时和传统IT业务类似,大部分SaaS厂商业务重心逐步向大企业客户倾斜。主要SaaS厂商均把大企业客户数、客户订单额视为最为主要的的业绩指标之一,以Service Now为例,公司Q2新签29 项年合同额(ACV)超百万美元的交易,数量增长47%,ACV超百万美元的客户数量同比增加40%至575 个,ACV 超500万美元的客户达到58个。

电子:

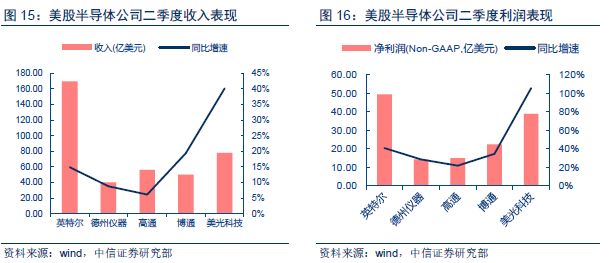

半导体:繁荣周期仍在延续。

英特尔、TI、美光等主要半导体公司季报数据显示,截至目前,自2016年底开启的全球半导体景气周期并未出现明显衰减的迹象,在今年智能手机等消费电子市场持续低迷的情形下,逻辑芯片、存储芯片、模拟芯片等主要领域代表性厂商业绩表现仍继续向好,物联网、AI、工业、汽车等下游市场需求的不断爆发正成为全球半导体市场新的增长动能。

2

移动互联:最近十年全球经济增长核心动能之一美股市场中期展望。

在强劲的二季报数据之外,我们亦希望结合代表性公司当前业务进展&长周期布局规划、行业宏观环境变化等对全球科技板块中周期的产业走向进行进一步分析和推演。

美国科技股整体:

潜在风险:科技板块面临全球监管压力亦同步抬升。