本周工业生产仍保持在二季度以来的较好景气区间内,但6月中旬以来工业品价格快速攀升的势头有所平抑。周一中共中央政治局召开会议,对比4月25日一季度政治局会议内容,在经济增长好于预期的情况下,本次会议更加侧重于“促改革”(特别是其中的“去杠杆”和“补短板”),并与金融工作会议的精神相一致,高度强调实体去杠杆优先于金融去杠杆。正如我们此前强调的,若国企和地方政府加杠杆势头不减,金融去杠杆必然成为“无本之木”。

本次中央政治局会议提出要

“加快”建立房地产调控长效机制,彰显出对房地产“分而治之”的艰难性和迫切性。

近期,无锡、郑州、扬州、济南等多个城市推出或者计划推出“租房可落户”的举措,此举或会成为“构建长效机制”的突破口之一。银监会在2017年年中工作座谈会上强调,要抓紧规范银行对房地产和地方政府的融资行为,房地产相关融资或面临持续收紧。融360的数据显示,6月热点城市正全面进入房贷低折扣、甚至零折扣时代;6月以来,房企申请发行私募债的规模呈现出爆发式增长。

本周跨月因素导致资金面偏紧,央行延续“

不松不紧”

的基调,使得DR007

继续保持平稳。

注意到7月同业存单净融资额较6月进一步回升,这从一个侧面反映出,金融机构去杠杆或正有所放缓。6月券商、广义基金、保险等非银金融机构的银行间狭义杠杆率,均已出现颇为明显的上升。我们认为,后续需密切关注同业存单发行情况的变化。倘若“稳货币”前脚才迈出,同业杠杆便又卷土重来,这很容易触发金融监管政策执行力度的加强。特别是,本周银监会在年中工作座谈会上提出,争取在年内出台18项新制定和新修订的监管制度,而针对同业杠杆的规范政策大概率将包含在内,恣意加杠杆断不可取。

本周债市继续低位盘整,收益率曲线进一步增陡。

这反映出市场对流动性的看法有所改观,但在经济增长平稳、金融监管态度坚决但缺乏具体措施落地的情况下,市场对债市难以形成方向性的判断。下周将出炉的7月PMI数据,将是市场检验6月亮眼经济数据之持续性的重要依据。预计经济的平稳表现仍可延续,从而基本面因素可能会继续施压债市。

值得关注的是,随着信用利差持续处于较低水平,

7

月债市融资功能已获明显修复

:7月债券取消推迟发行规模有望创今年2月以来新低,净融资额更是创下去年12月以来之新高。在此情况下,提振直接融资的迫切性或有所减弱,而抑制同业杠杆、货币政策保持压力的重要性或有提升,不利于债市转牛。此外,本周长三角票据直贴利率大幅回落,这一趋势若能持续,将有利于民间投资的融资成本回落,进而助力于经济增长内生动能的修复。

周四美联储在7月FOMC会议中表露出“鸽派”意味,会后联邦基金利率期货所显示的12月加息概率下降到了50%以下,美元指数跌至13个月低位。美国二季度实际GDP虽较上季度明显反弹,但仍略低于预期,因而并未给美元带来有力的反弹。上述背景下,人民币兑美元汇率继续震荡走升,周四即期汇率与中间价双创逾九个月新高。

往后看,由于短期内美元指数缺乏提振因素,人民币汇率或将延续震荡走升的格局,除非特朗普“税改”意外地做出了点什么。

工业生产保持平稳,工业品价格涨势放缓。

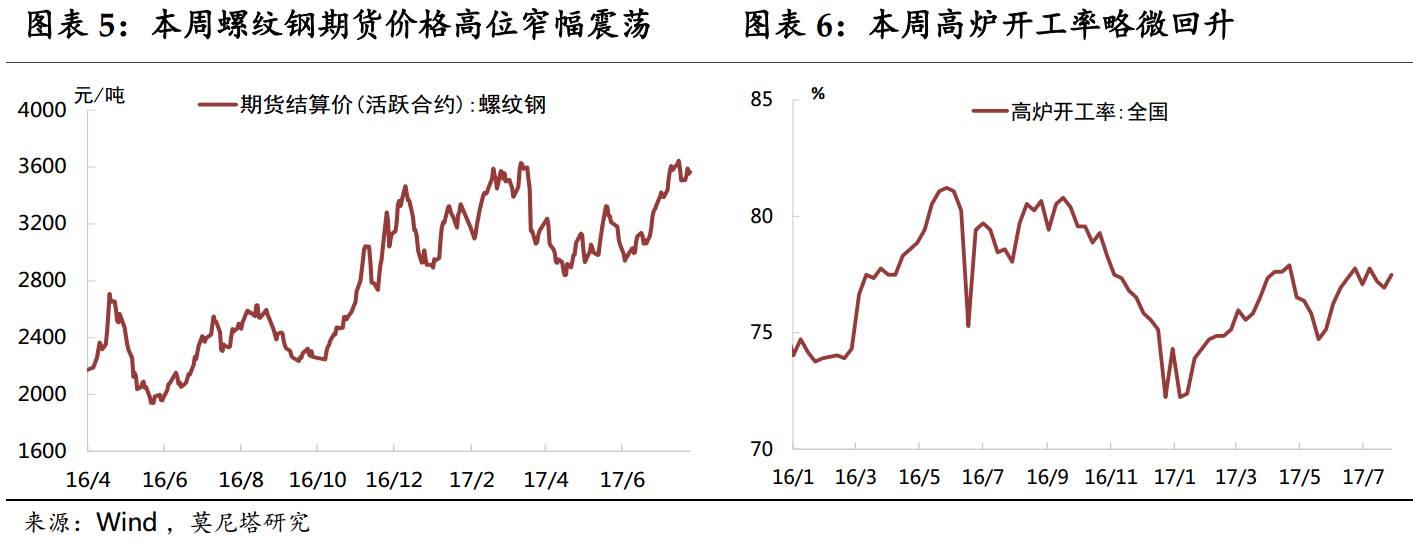

本周六大发电集团日均耗煤量环比进一步增长6.8%,同比增速略有回落但仍保持在二季度的较好景气区间内,反映工业生产依然平稳(图表1)。本周南华工业品指数高位震荡,收于1977点,6月中旬以来工业品价格快速攀升的势头有所平抑(图表2)。

周一中共中央政治局召开会议,部署下半年经济工作。

对比4月25日一季度政治局会议内容,在经济增长好于预期的情况下,本次会议更加侧重于“促改革”(特别是作为金融风险之内里的去杠杆和补短板),并重申了金融工作会议“防风险”的精神,此外还特别强调了稳定房地产市场和民间投资。

1、更加强调供给侧结构性改革,但目标优先排序发生变化。

本次会议提出“坚持以供给侧结构性改革为主线”,比4月份提出的“积极推进供给侧结构性改革”的表述更进一步。在供给侧结构性改革的主旋律下,不同目标的优先级别已经发生变化。其中,未再提及去产能,去库存的目标也有所弱化。去年中央经济工作会议提出的“重点解决三四线城市房地产库存过多问题”未再提,而是提出“稳定房地产市场,坚持政策连续性稳定性,加快建立长效机制”。“加快”一词彰显了对房地产“分而治之”的艰难性和迫切性。

2、与金融工作会议的精神相一致,,高度强调实体去杠杆优先于金融去杠杆。

首先提出“紧紧抓住处置‘僵尸企业’这个牛鼻子”以及“要积极稳妥化解累积的地方政府债务风险,有效规范地方政府举债融资,坚决遏制隐性债务增量”。随后才重申“要深入扎实整治金融乱象,加强金融监管协调,提高金融服务实体经济的效率和水平”。正如我们此前强调的,国企和地方政府加杠杆势头不减,金融去杠杆必然成为“无本之木”。

3、

民间投资才是中国经济的内生动能所在,也是摆脱政府过度“上下其手”的关键所在。

所以这次会议强调“稳定民间投资,稳定信心,加强产权保护”。

4、不要低估了本轮金融监管的力度和持续性。

当前中国经济的平稳走势,海外经济的波澜不惊,给政府高层吃了一颗定心丸。会议重申“要深入扎实整治金融乱象,加强金融监管协调,提高金融服务实体经济的效率和水平”,不啻继续纠偏金融和经济关系的一份宣言。

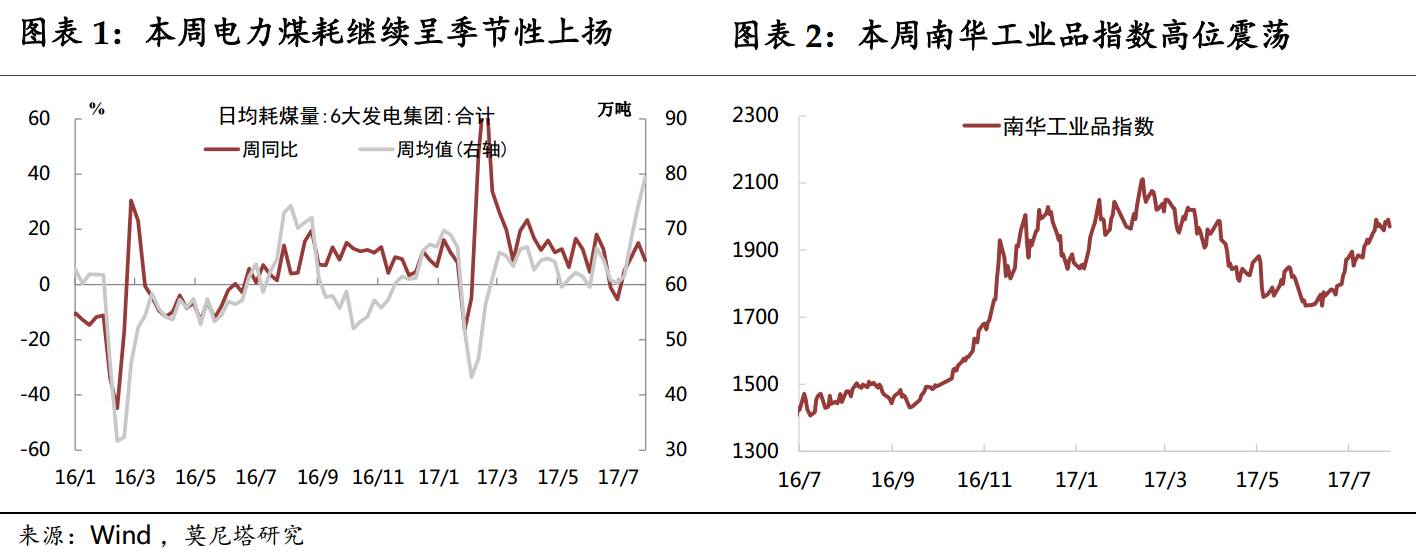

原材料价格保持强势。煤炭

方面,本周焦煤、焦炭价格继续攀升,分别环比上涨1.7%和0.6%,动力煤价格呈现-1.7%的回落。目前全国仍处于迎峰度夏的高峰期,煤炭供应依然偏紧,本周动力煤价格回落或与监管层出手干预有关。不过,随着新增产能的释放以及内蒙古等煤炭产地的复产,预计8月上旬煤炭供需将迎来放松拐点。

布伦特原油

期货结算价本周大幅攀升,收于52.5美元/桶,累计上涨约9.3%(图表4)。油价上涨主要源于美国原油库存降至1月以来最低带来的利好,且近期沙特等OPEC核心成员国也表达了稳定油价的坚定信心。本周

LME铜

现货结算价直线拉升,周环比上涨4%至两年来最高。主要触发因素在于,中国近期提出限制废铜进口,市场预期在中国经济增长稳定的情况下,可能提高中国的精炼铜需求,而中国又是全球最大的金属消费国。

铝价

继续高位震荡,周环比略涨0.2%。本周

MyIpic矿价

综合指数继续上扬,周环比上涨1.2%,国产矿与进口矿保持宽幅价差。本周

南华农产品

价格指数小幅走弱0.7%。

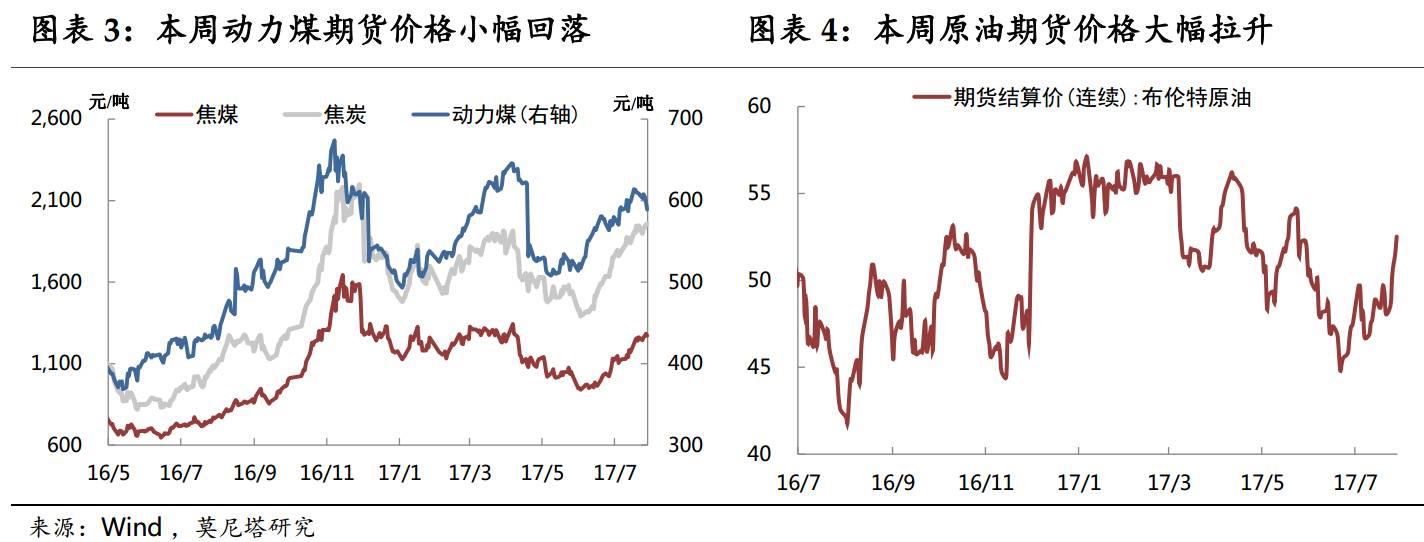

钢材现货成交不佳,总理批示坚决取缔“地条钢”。

本周螺纹钢期货结算价高位窄幅震荡,周环比下跌1.2%(图表5)。本周国内钢材现货市场成交不佳,钢价仍处高位但终端接受度偏低。预计随着钢铁产能释放的持续,钢材库存水平或将上升。近日,针对国务院第四次大督查发现个别地方仍有企业顶风违规生产“地条钢”的问题,国务院总理李克强做出重要批示,强调取缔“地条钢”、化解过剩产能要坚定不移推进,防止死灰复燃,对顶风作案的要坚决依法严惩,对监管不力的要严肃问责,务必做到令行禁止。中钢联表示,8月份部际联席会将再次组织督查,对于6月30日之后存在上报清单外的企业,依旧顶风生产,没拆除到位,违规新建产能等情况,将从严从重追责。本周

全国

高炉开工率震荡回升,为77.5%(图表6)。主要受到前期高炉检修结束后陆续复产的推动,预计近期高炉开工率仍将维持窄幅震荡走势。