最近,一种说法在坊间流传:

NB

哄哄的中国楼市,

12

道金牌都唤不回的中国楼市,将在

2019

年崩溃。

杀手是美联储,当然你也可以说是特朗普,或者耶伦。手段是:持续不断的加息,以及缩表。

其中的逻辑是这样的:美联储

2015

年

12

月启动的这一轮加息,已经加了三次,每次

0.25

个百分点。从今年开始,将进入快速加息阶段,并可能在年内启动缩表。

一般认为,美联储至少还要加息

8

次以上,最终将联邦基金利率提升到

3%

到

3.5%

的水平。比较极端的看法是,提升到

3.75%

到

4%

。

然后就是一道简单的算术题:在美国联邦基金利率维持在

0%

到

0.25%

水平的时候,中国首套房的贷款利率基本上是

4.9%

的

85

折,也就是

4.165%

。到了目前,美国联邦基金利率是

0.75%

到

1%

,中国不少银行则取消了首套房的房贷打折,转而维持基准利率。

所以,如果美联储把利率提升到

3.5%

,中国的房贷利率会上涨到

7%

以上,弄不好会达到

7.4%

。

中国利率之所以会跟着美元上涨,是因为特朗普绑架了人民币,他通过打贸易战的威胁,让中国稳定汇率。要稳定汇率,必须保持中美之间的利差,否则热钱无利可图,必然千方百计出逃。

若中国央行加息,将给房奴带来巨大影响。以

500

万、

30

年的商业房贷计算,假设是首套房、利率打

9

折。以后即便是加息,折扣一般不会取消,那么我们可以计算出加息前后的负担变化:

如果按照目前

4.9%

的基准利率,则

500

万、

30

年、利率

9

折的房贷,等额本息月供是

25068

元;

如果按照新一轮加息峰值

7%

的基准利率,上述房贷的月供将增加到

30949

元,比加息之前每月增加

5881

元。

每月增加月供

5881

元,这对于工薪阶层来说,压力是相当巨大的。

上图是最近

20

年中国“

5

年期及以上贷款利率”(也就是商业房贷)的走势图,可以看出,整体利率是走低的。

1999

年以来,有过两次加息周期、两次降息周期。

两次加息周期的高点,房贷基准利率分别为

7.83%

和

7.05%

。两次降息的低点,分别是

5.94%

和

4.90%

。其中,

5.94%

对应的是金融风暴之后“四万亿”的大放水,

2009

年当年中国广义货币

M2

暴增

27.7%

,房价大涨;

4.90%

对应的是刚刚过去的房地产大牛市,中心城市房价一年几乎翻倍。

而两次利率高点的时候,房价受到了显著压力,尤其是

2011

年之后、

2014

年末之前。

上述历史告诉我们几个重要结论:

第一,利率的确对房价构成重要影响,降息是楼市大利好,加息反之。

第二,每当经济出现问题的时候,中国官方为了保就业就会出台刺激政策,这时候房价就会暴涨。所以,房价上涨往往不是经济繁荣带来的,而是经济萧条带来的。

因为看空中国经济而看空“人民币计价的楼市”,是搞错了基本逻辑。

第三,长期看,利率是不断走低的。

对于第三点结论,有人可能不理解。我们不妨看看全球主要货币,他们都是这幅的德性。

上图是美元过去

30

多年的利率,利率最高点出现在里根时代,当时美国通胀严重,而通胀严重跟几次石油危机有关。从大趋势上看,美元利率是逐波走低的。所以,希望美元利率重返

5%

以上,非常困难。

上图是英镑的利率走势。

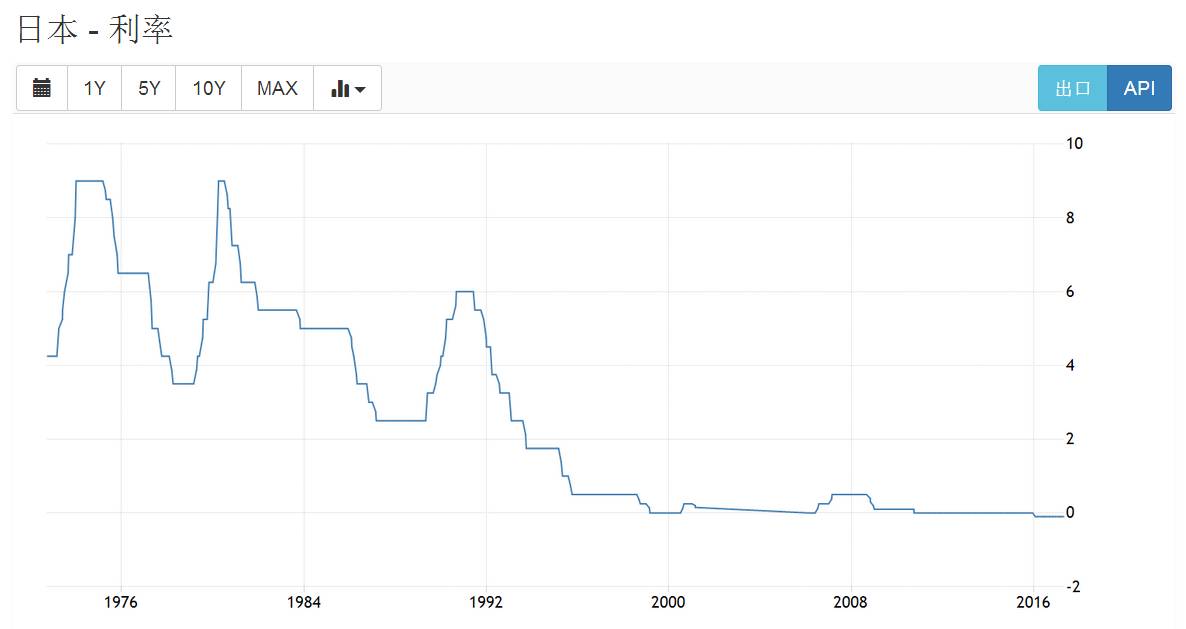

上图是日元的利率走势。

上图是澳大利亚元的利率走势。

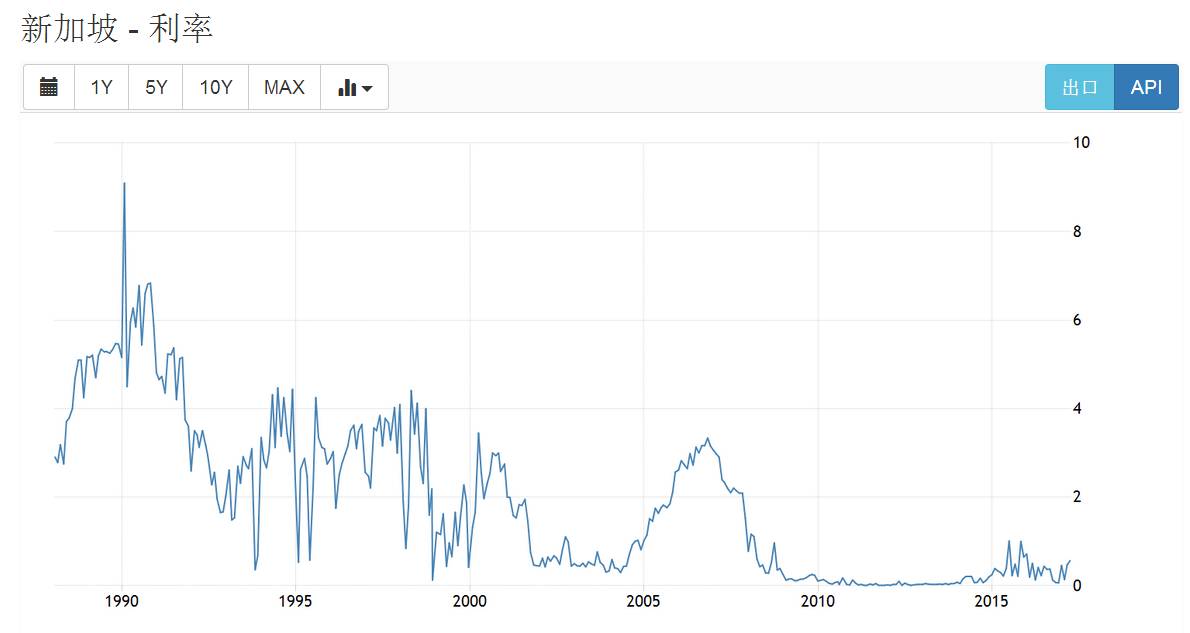

上图是新加坡元的利率走势。

看出门道了吗?这里面有美元“带路”的因素:因为美元利率不断走低,所以全球主要货币的利率走势也不断走低。

那么问题来了:美元利率为什么会这么走?其实也很简单:因为打仗,因为美国要充当世界警察。