提示

:

点击上方

"

行业研究报告

"订阅本号

,以便随时来访。

随着我国货币开放程度的不断加深,原油影响力的不断提高,黄金定价权的不断获取,未来当三方面条件逐步成熟,汇聚到一起的时候,中国将会形成货币、能源、黄金三维一体的金融优势,且三者形成彼此支持的稳固三角!

PS:免费索取报告,请关注“行业研究报告”下方菜单栏“我要报告”项;投资、理财、研修,请关注下方菜单栏“我要投资”项;IPO咨询、BP报告定制,请关注下方菜单栏“我要合作”项。

来源:暴哥 暴财经(ID:icaijing123)

作为世界经济发展的动力核心,全球商品的原料源泉,大宗商品交易当之无愧的王者,西方国家长期觊觎的黑色黄金,美元能够称霸全球金融体系的助推器——石油,在全球政经局势发展的格局变化中扮演着极其重要的角色。

对于我们中国来说,尽管我们是全球最大的原油进口国和消费国,尽管我们拥有全球最大实力最强的石油公司之一,尽管我国的石化产业及下游制药、化肥、纺织、家化等行业体量庞大,然而我们一直不曾获取能够影响并决定所有这一切的

那颗皇冠上的宝石——原油的定价权!

不过,以前不曾染指,并不意味着日后我们会一直徘徊在原油定价权的外沿,而无法进入权利的核心!最近,或许没有多少人在意,在争夺原油定价权的战略竞逐上,其实中国连续做出了几个影响力十分深远的重大举措!

4月19日,证监会分管期货的副主席方星海在白糖期权上市仪式的间隙对财新记者表示,在努力准备石油期货的上市工作,“有信心”在2017年推出石油期货。

方星海日前在接受“清华经管校友”的专访中也谈到2017年的目标时称,“今年希望能把石油期货推出来”。

另据彭博援引知情人士透露,上海国际能源交易中心(INE)在会上对交易员和经纪机构表示,中国石油期货合约最早或在7月份准备就绪。

为何证监会

副主席方星海会这么重视在上海推出

石油期货呢?

道理其实很简单。要知道,原油不仅仅是一种能源产品,其衍生出的金融产品能够对全球的金融体系,大宗商品走势产生不可估量的影响。

可以看到,

每次石油及其他大宗商品价格产生巨大波动的时候,受到影响最为严重的往往是发展中国家,包括我们中国。

这一点,我们从三桶油利润的变化(如果没有国家的补贴可能变化更为强烈),我国航空公司的利润走势等等可以很明显的发现,相较于英美同行,在抵御风险的能力上,双方有着巨大的差距。

这种差异的产生其实并主要是经营层面造成的,很大程度上是双方在原油市场上影响力和话语权的差别所导致的的。

而且由于英美交易商可以“主动”影响,“提前”获悉,“提早”应对原油价格的变化,所以双方的企业竞逐往往是不同维度的。

再有,作为企业对冲风险的重要工具(比如说,原油价格走高,选择看多期权对冲成本的上升,这对于相关石化企业是很重要的),我国石化、航空等企业目前都是在伦敦和纽约购买相关衍生产品,由于是别人家的场子,交易常常不便捷、也不经济,市场出现波动,又存在信息滞后性的弊端,所以最终导致原油期货的对冲价值大打折扣。

更为让人担忧的是,英美国家如果有心从原油市场影响我国企业的生存和发展,完全可以在伦敦和纽约两个主场开展攻势,这是令我们防不胜防的。

所以,

无论从国家利益方面,还是企业竞争层面,又或者是风险对冲方面,我们国家都有着强烈的需求建立原油期货交易所。

动作二:参与

沙特阿美上市

4月20日,据

路透称,中国将成立一个包括国有大型石油公司、银行以及主权财富基金在内的财团,充当沙特阿拉伯国家石油公司(沙特阿美)首次公开招股(IPO)的基石投资者。中国的投资打算使得这家能源巨无霸企业更有可能寻求在亚洲上市。目前香港在该地区的交易所竞争中处于领先地位。

中国财团如果最终能够作为沙特

阿美IPO的基石投资者,其潜在影响有三:

其一,从原油贸易的层面来说

,成为沙特阿美的基石投资者,也就是股东,很明显可以在一定程度影响沙特阿美的经营方向,而且

借此机会能够获得更多未来对于中国原油贸易谈判中更好的条件。

其二,以原油影响力的角度来说

,沙特在OPEC国家中拥有举足轻重的地位,可以说是一言九鼎。以沙特阿美为跳板,可以更好的发挥中国在沙特皇室以及其国内的影响力,从而

为中国影响OPEC的原油政策作出贡献

。

另外,随着美国页岩气产量的不断增加,以及特朗普松绑石化产业,

沙特和美国在原油贸易上的竞争会越来越大,而中国则因为对原油需求量的逐渐增长,会导致沙特有自然倾向对中国日益倚重!

根据国际能源局(IEA)的预测,从2017-2022年,中国原油进口需求将会持续上涨,以每年增幅2.4%的速度,到2022年达到940万桶每日

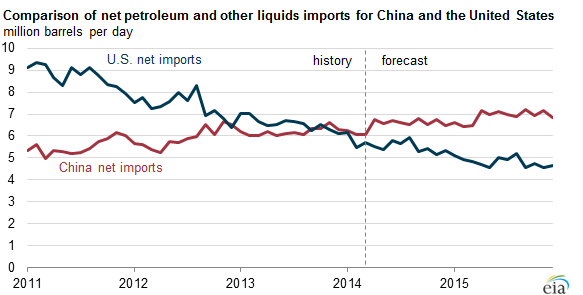

中国早在2014年就超越美国成为全球最大的原油净进口国,来源EIA

其三,从短期全球交易所的格局上来看,如果能够吸引沙特阿美到香港上市,那无疑能够增加香港和我们中国在全球金融交易上市上的地位,更加巩固香港金融中心的国际地位。

动作三:

中缅石油管道投运!

4月10日,中缅两国领导人在北京举行会谈,并见证两国代表签署《中缅原油管道运输协议》。

当日晚间,来自阿塞拜疆的14万吨原油在缅甸马德岛卸载,中缅原油管道工程正式投运,标志着中缅两国能源领域合作步入新阶段。

据参考消息援引德国之声电台网站道称,这条输油管线的日输油能力为40万桶,这相当于中国日石油进口总量的5%。

中石油同缅甸方面就输油协议达成一致后,云南境内的炼油厂就可开工运转。

中缅油气管道项目的建立是我国继中亚油气管道、中俄原油管道、海上通道之后的第四大能源进口战略通道,包括原油管道和天然气管道。

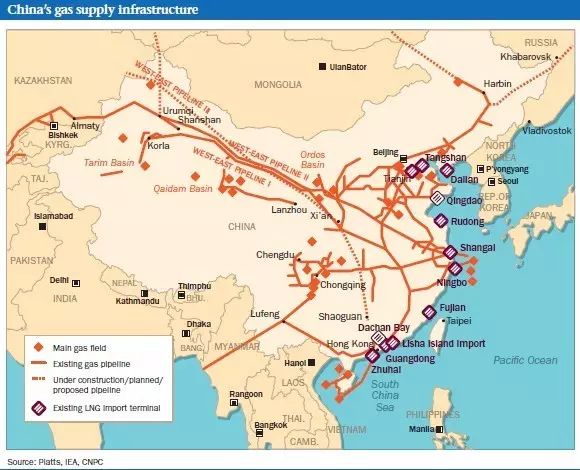

中国天然气管线示意图

从大众的逻辑来看,中缅油气管道的投运,主要意味着从石油安全的角度来说,降低我国在能源通路方面过于依赖马六甲海峡!

不过暴哥认为,这背后其实有更大战略意图:

首先,

借助于油气管线的不断发展,可以让我国有更为多元的能源渠道,这么做除了能够分散能源供应地集中的风险,满足我国的能源需求以外,其实还可以以能源贸易为平台,

把中国的影响力进一步向外辐射出去,最终反过来影响不同原油市场的参与者

;

其次,英美国家从18世纪左右开始就已经建立起全球性质的能源网络,这种体系性的建设不但给能源带来保障,也给贸易、安全、国际影响力带来长远的影响。

就我们中国来说,靠贸易提升自身的影响力是更加有效和便捷的渠道,且未来在全球影响力的格局衍变上,只有不断的深入不同地区的贸易,才能同英美国家展开影响力的争夺。而由此

建立起的声望,和产油国对中国的认可,无疑可以进一步促进中国在原油话语权方面的地位!

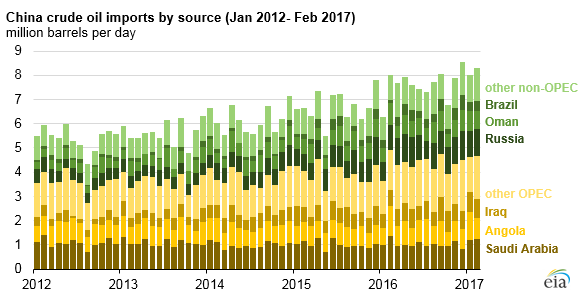

根据EIA的数据,我国的能源供应更加多元化,非OPEC国家占比不断提高。

夺取全球能源话语权或许仅仅是我们未来全球金融竞争格局的重要一环,因为能源的定价体系实际上是要最终映射投影到金融体系的核心——

全球货币体系上的。

4月1日,暴哥曾经写过一篇过于人民币的文章,其中暴哥在其中着重提及了货币和原油之间的关系,以及未来如果我们中国能够缔结人民币——原油的二维体系,

那么不但会在能源定价权上有所建树,还能够起到提振、确立、促进人民币在全球货币体系中的地位。从而最终获取和美国在最顶级经济战略层面抗衡的武器。这里暴哥把当初的内容截取下来供大家一并参考:

能源局势助推人民币。在石油被发现以来,到上世纪70年代全球石油短缺,原油价格暴涨,石油正式确立了其在全球经济发展格局中的核心地位。

对于各国来说得石油者得天下,美国正是看清楚了这一点,和中东产油国之间达成一致,建立了石油美元的结算体系。石油美元结算体系,既满足了石油国家对储备货币的需求,有凭借原油天量的交易量和在全球经济发展中的地位,进一步巩固了美元的国际霸权地位。

然而,随着时局的发展,石油美元这一看似牢不可破的联盟已经出现了大量裂痕,人民币很机会借此变化替代美元,形成石油——人民币的新能源结算体系。

暴哥看中石油——人民币能够成行的原因具体如下:

1、随着美国页岩气蓬勃发展,以及特朗普上任之后对传统石化能源采取大力支持的态度,美国已然从能源需求国摇身一变成为能源出口国。

这一形势的变化,中东、俄罗斯、委内瑞拉等产油国当然看在眼里。为了扼制,美国能源崛起带来的冲击,产油国们纷纷使出浑身解数,包括限产,加大对中国供应力度等等。