首次代币发行(Initial Coin Offering或Initial Crypto-Token Offering, ICO),通常是指企业通过众筹方式,在场外交易平台向不特定对象发行以区块链形式承载的代币(Token),募集投资人的比特币(或者其他方便兑换的虚拟货币)的融资活动。因存在一定技术门槛,ICO项目参与者一直较少。但随着近两年金融科技的快速发展和广泛普及,以及诸多ICO项目众筹成功的巨大造富效应,ICO迅速成为市场焦点。

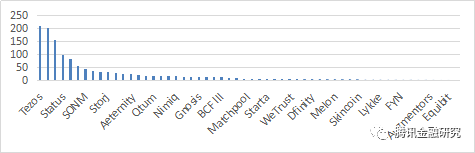

2013年7月,Mastercoin项目(现更名为Omni)实现了比特币功能的拓展,成功募集到5000比特币,是公认最早开展的ICO项目。2015年,全球ICO融资额仅为1400万美元,但到2017年,仅上半年,全球主要ICO项目就超过100个,合计融资金额超过12亿美元,平均融资额2260万美元,融资额中位数为550万美元(Autonomous Next,TokenMania,2017)。

图1:2017年上半年全球主要ICO项目融资情况(单位:百万美元)

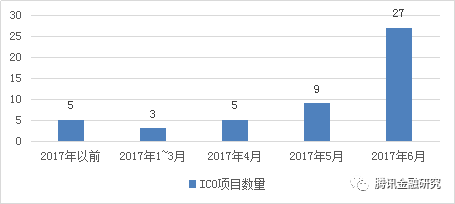

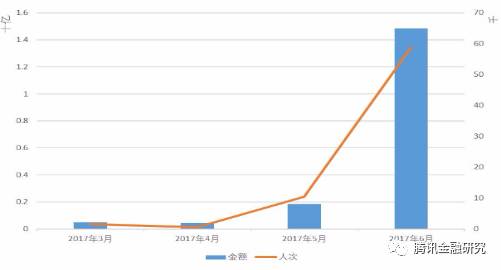

在我国,据国家互联网金融安全技术专家委员会发布的《2017上半年国内ICO发展情况报告》,截至2017年7月18日,在各类平台上线并完成ICO的项目共计65个,累计融资规模达63523.64比特币、852753.36以太币。以2017年7月19日零点价格换算,折合人民币总计26.16亿元,累计参与人次达10.5万,已形成一定规模且发展速度较快。

图2:近年我国ICO项目数量发展情况

从ICO支持的融资币种来看,比特币和以太坊占比最高,二者合计占比达90%以上。另有少量的ICO支持人民币以及其他虚拟币种,如EOS、莱特币等。

图3:2017年上半年我国ICO融资规模(单位:十亿元人民币;千人次)

这些项目认筹人数众多,往往能够在极短时间内(数小时甚至数分钟)取得上千万的融资。去中心化算力平台Golem在2016年11月的ICO中,在几分钟内就完成了860万美元融资。

(一)ICO属非股权融资,受监管限制较小

根据ICO项目的一般协议,投资者通常购买的是代表企业产品或服务的权益或凭证,而非企业股权。这是ICO区别于传统IPO的重要特征。企业通过区块链技术,借助交易平台,面向全球投资者发行企业自己创造的虚拟币(即所谓“代币”),投资者使用比特币或其他虚拟货币,向企业购买代币,从而取得该代币所记载的权利。

作为一种全新的融资方式,ICO通常不受各国(地区)股权融资法律的限制,因而也省略了传统公司IPO的各项程序和要求,避开了跨境融资的法律限制,以极低的门槛,使企业(特别是中小企业)能够快速面向全世界融资。

(二)ICO融资速度较快,跨国融资便捷

ICO通过区块链完成所有的代币发行、购买、确认手续,融资过程可在数小时甚至是数分钟内完成。虚拟货币具有电子化、数字加密、全球通兑的特点,转账交易直接通过区块链直接进入企业账户,受外汇或资本跨境的法律规则、额度、程序等限制较小,企业可快速获得全球投资者的投资。

此外,虚拟货币的兑换同样便利。以比特币为例,企业获得比特币融资后,可以通过境外的Coinbase、Bitfinex,境内的币行(OKCoin)、火币网(Huobi.com)和比特币中国(BTC China)等比特币交易平台兑换相应美元或人民币。截至2017年7月27日,1比特币在BTC China可兑换17447.99元人民币;在境外Bitsquare可兑换2466.49美元。

目前,业内普遍认为ICO属于一种众筹融资行为,但对其法律属性则存在较大争议,主要原因在于不同ICO项目之间法律属性差异较大,风险各不相同,难以简单概括。

(一)ICO项目自身的法律风险

依据ICO项目标的法律性质的不同,可以大致分为四类:(1)产品类项目,通常项目标的是可供实际应用的技术产品;(2)收益权类项目,以特定资产的未来收益作为发行项目;(3)基金份额类项目,这类项目较为特殊,实践中也仅以the DAO项目为代表,其法律地位难以明确;(4)互联网股权众筹类项目。严格而言,该类项目并不属于ICO,实践中也较少见,但确实存在借ICO之名从事互联网股权众筹活动的情况。对股权众筹的监管,各国(地区)并不一致,因此本文对该类项目也将略作论述。

1. 产品类ICO项目应视为商品预售,受消费者权益保护法规范

这类项目是目前ICO的主要类型,以以太坊(Ethereum)为典型代表,主要特征是:(1)企业实际开发生产某种基于区块链技术的产品;(2)企业在ICO中所发行的代币是投资者使用权的凭证,投资者有权选择使用该代币或向其他投资者转让该凭证,一旦使用,则代币的消耗过程不可逆转。

我们认为,就法律性质而言,符合上述特征的ICO项目应当界定为产品预售,企业所发行的代币属于产品预售证明,发行企业所提供的特定产品或服务将凭证使用,该项证明在使用后自行失效。

值得注意的是,产品预售类的ICO项目在法律上应当适用消费者权益保护法的规定。如若众筹失败,产品无法交付,应当依法承担违约或侵权责任,向出资者返还预付款及利息。如预售过程中存在欺诈,还应承担惩罚性赔偿责任。

例如,2014年美国华盛顿州诉某游戏公司一案中,检察官即依据美国《消费者保护法》,认为被告在项目中存在对支持者误导、不按承诺进行回报等违约行为,要求发起人退还投资人全部众筹资金,并支付罚款及赔偿金共54851美元。

此案中,Altius Management公司于2012年在Kickstarter上为Asylum Bicycle Playing Cards项目发起众筹,目标筹资额是1.5万美元,实际上最终筹集到了2.5万美元,该项目共有810位支持者参与,游戏的预期交付时间是2012年12月,但自2013年7月,该公司最后一次更新信息后,便一直没有兑现承诺。

2. 收益权类ICO项目应视为金融产品投资,法律界定较为困难

收益权类的ICO项目出现较晚,实践中相对较少。其核心特征在于,企业发行的代币并不具有实质性使用功能,而是代表了对“基础资产”(underlying assets)的未来收益权,因此,持有人可以在未来时间内定期或不定期的获得特定收益。

因基础资产的不同,收益权类项目又可细分为以下两种:

其一是以区块链项目为基础资产,因其运作而产生虚拟货币,可作为收益由系统自动分配至投资者账户。国内,以“小蚁”为典型。根据小蚁的说明书,小蚁ICO的标的“小蚁股”代表了小蚁区块链的所有权,基于此项权利,系统将在类似比特币“挖矿”的过程中产生“小蚁币”,并自动分配给投资者。

在这种封闭运作方式中,投资者所获得的收益并非真实货币,而是私有区块链上的内嵌代币,这一方式的法律界定较为困难,投资者所投资的实际上是某种能够产生持续收益的项目,但该项目目前尚不属于法律规范规定的任何一种金融产品。

但我们认为,考虑到:(1)该项目面向不特定的公众投资者;(2)该项目通过持续运行产生收益并向投资者分配;(3)投资者购买项目份额,并据此共享收益、同担风险;(4)份额可自由转让。因此,该类项目具有金融产品的特性,应当视作对金融产品的投资行为。

其二是以特定项目运营的真实现金流重整作为基础资产,并通过区块链公开发行收益权份额。该类ICO项目本质上是基础资产证券化的过程,属于应当受到法律规则限制的资产支持证券(ABS)。此类ICO项目常见于一些去中心化、无监管的虚拟交易平台之中,原始权益人常常以匿名形式出现,实际上借“数字货币”外表逃避监管,存在违法违规风险。

3. 基金份额类ICO项目是难以界定和监管的新类型

该类型创始于2016年“the DAO”(Decentralized Autonomous Organization,去中心化的自治组织)项目。尽管该项目最终众筹失败,但仍然是一种全新的ICO类型,目前世界各国法律在该领域均为空白。

“The DAO”项目的目的,是通过一种建立在计算机代码上的自动控制机制,实现类似现实中VC或公募基金的运作方式。与存在管理人的现实公募基金公司不同,“the DAO”项目的全部运作都建立在以太坊区块链基础之上,计算机程序根据投资人投票表决结果,自动决定投资项目,自动获取投资收益并分配。

具体而言,“the DAO”拥有一个独立的属于自己的以太币地址,投资者向该地址投资,获取系统自动分配的“DAO代币”(DAO Token),以此确定投资者的份额和投票权(根据“the DAO”初始白皮书,1代币享有1份投票权)。任一“DAO代币”的拥有者均可以随时向“the DAO”提交自己的项目众筹申请(项目申请书除在the DAO官方网站公开外,还必须在以太坊区块链上建立相应的投资合约,并公开项目源代码),随后由全体份额持有人投票决定是否投资该项目,系统自动根据投票结果向项目申请人转移相应数量的虚拟货币。

与VC或公募基金相比,“the DAO”项目:(1)发行对象是不特定社会公众;(2)募集资金的目的是为了获取对外投资收益,而不是用于自身的生产经营;(3)投资者持有的份额类似股东权利,享有投票权并依份额获得分红;(4)份额可以自由转让(类似交易所交易型基金,ETF),且特定情况下可随时赎回。