作者:

覃汉/尹睿哲

来源:

债市覃谈

虽然市场中“牛熊拐点”的声音越来越多,但冷静下来看,近期债市上涨仍符合典型的“熊市反弹”特征。市场对监管预期有一定惯性,但监管节奏本身却是离散变量。短期监管弱化的“预期”可能只是监管机构“择时”的结果(类似3月份),并不代表趋势性转向。我们要相信政府的定力,去杠杆政策如果“朝令夕改”,与儿戏有何异?

近期债市上涨仍在“熊市反弹”范畴内。

过去两周债市出现了加速上涨的迹象,一级市场认购倍数高企,需求旺盛;二级市场收益率出现单日近8bp的下行,一时间恍惚重回当年的牛市光景之中,市场上关于“牛熊拐点”的论调也越来越多。事实上,参考09年以来几乎所有熊市反弹的规律共性,冷静下来思考,近期行情仍未跳脱“熊市反弹”的范畴。

我们在此前的报告中曾经总结过,典型的“熊市反弹”一般符合以下规律:

①从幅度上看,10Y国债收益率下行幅度多在15-25bp之间(平均18bp)且一波比一波弱;②从时间上看,熊市反弹一般能维持2-3周(平均13个交易日);③从频率上看,2009年至今的三轮熊市中反弹次数均为4次,且多集中在熊市“前半场”。“债灾”以来,市场已经经历过3轮反弹,分别出现在2016年12月、2017年2月和2017年3月,本轮债市上涨如果不是新一轮牛市的开头,事实上可以看作是第4轮“熊市反弹”。幅度上,从前期高点算起,10Y国债收益率下行幅度20bp左右,并没有明显超过前两轮;时间上,收益率自6月上旬开始加速下行,持续时间也在2-3周左右;频率上,第3、4波反弹间隔时间明显超过第2、3波。因此,近期行情大致仍符合“熊市反弹”的共性规律,技术上还没有证据表明市场已经从反弹步入反转。

直观上看,本轮反弹与3月的行情颇有类似之处,都是发生在“美联储加息+季末”的时间点上。如果仔细比较当前与一季度末的政策和基本面环境,可以发现:

第一,央行的态度出现了些许缓和。

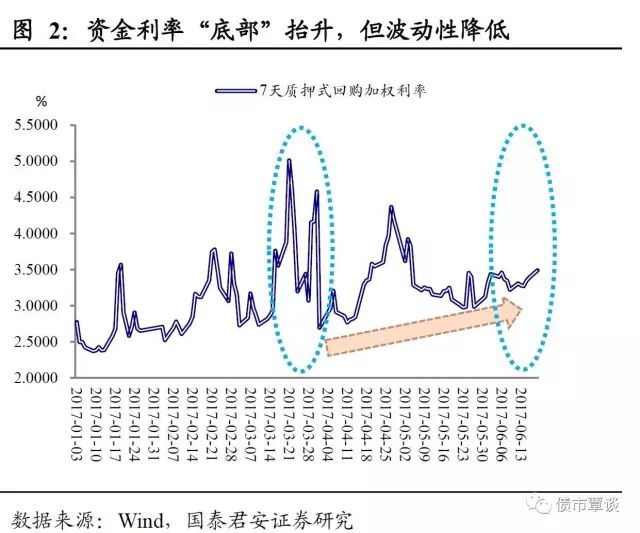

最初的信号其实体现在5月上旬发布的“一季度货币政策执行报告”中,央行删除了“抑制资产泡沫”、“下决心处置一批风险点”等相对严厉的措辞,而把“重视防控金融风险”摆到了更加重要的位置上。从6月央行实际操作看,维护跨季流动性平稳的信号的确更加清晰,不仅公开市场操作(包括MLF)投放加量,而且阶段性停下了“跟随美联储加息”的步伐。结果是,与一季度末相比,近期资金利率水平“底部”继续抬升,但波动率得到了明显的抑制。

第二,监管“强度”都是阶段性弱化窗口期。

我们可以大致可以把一季度以来金融监管的按“强度”划分为几个阶段:①3月份,虽然关于监管的传言不少(“资管新规”、同业存单纳入同业负债等),但迟迟没有落地,导致市场对监管的“决心”产生了动摇,一季度末事实上监管处于相对“低强度”的状态中。②4月初,央行陆磊在《学习时报》撰文表示,“要排除市场略为波动就是系统性风险的杯弓蛇影、草木皆兵的思维”,随后拉开了以银监会“334检查”为代表的监管风暴大幕,这段时期监管进入“高强度”状态。③5月中旬,新华社撰文称“不能发生处置风险的风险”,伴随央行态度缓和、银行自查延期等,监管强度边际上有所回落。可以看到,与一季末类似,当前监管强度都是处于阶段性弱化的窗口期,不同的是当时市场还在怀疑监管的“决心”,而现阶段市场则在期待监管节奏会异常迟缓,以至于不会对市场形成增量的冲击。

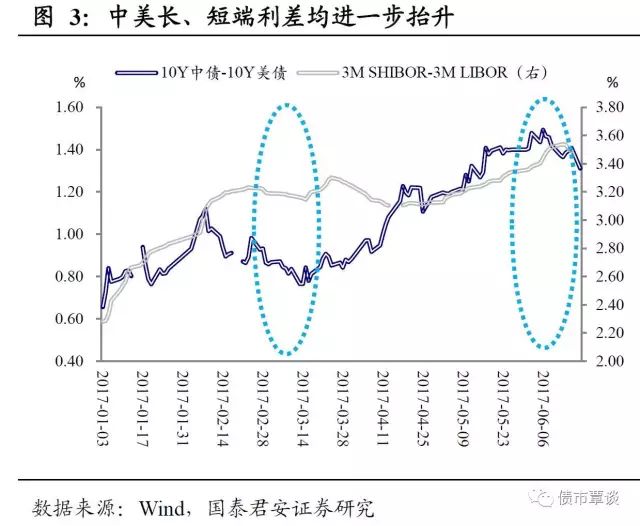

第三,中美利差进一步走扩。

与3月末相比,中美利差无论是长端(10年国债)还是短端(3M拆借)利差均进一步走扩,考虑到期间引入“逆周期因子”后汇率风险的“可控性”增强,以及下次美联储加息的“间隔”可能会拉长(至12月),与一季度末相比,现阶段债市面临的海外风险事实上有所降低。一个“拇指法则”是:140bp可以视为是中美利差的一条“安全线”,当10Y中美利差在140bp及以上运行时,海外风险向国内债市传导相对来说是“有保护”的。

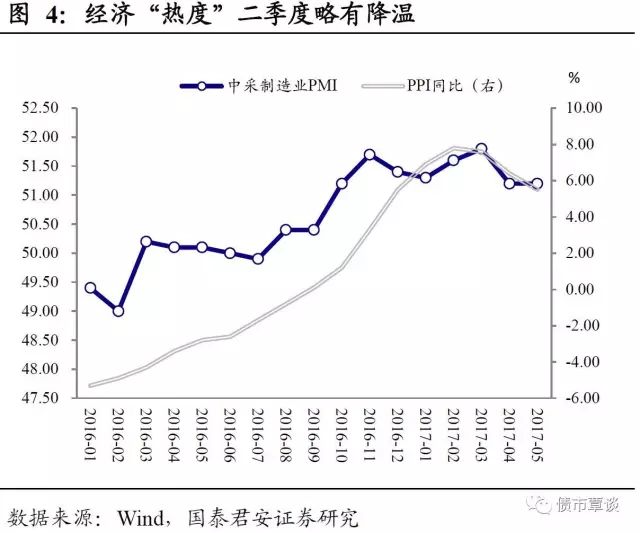

第四,经济基本面边际回落。

从目前已经公布的二季度经济数据看,与一季度相比边际上“热度”有所降低,PMI、工业增加值、固定资产投资、工业品价格等均出现不同程度的回落。不过,外需依然稳健向上,投资的结构出现改善(5月制造业和民间投资显著回升),信贷需求依然相对旺盛,意味着经济至多出现“阴跌”,中枢“下台阶”甚至“跳水”的风险并不大。

总的来说,当前时点预期债券牛市到来还为时尚早,倘若熊市格局没有发生逆转,本轮行情后续反弹的空间有限。

当前债市的流动性、经济基本面和海外环境似乎更加友善,因此在反弹的持续性和幅度上比3月更加可观。不过,现阶段影响债市的主要矛盾仍是监管,监管预期虽然有其惯性,但是监管节奏却是离散变量,只要金融去杠杆政策不会“朝令夕改”,那么当前时点预期债券牛市到来还为时尚早。倘若熊市格局没有发生逆转,反弹终究还是反弹,按照“熊市反弹”的一般规律,后续可以期待的空间其实已经比较有限了(5bp左右)。

我们要相信政府的定力,去杠杆政策如果“朝令夕改”,与儿戏有何异?

市场参与者对监管政策的预期存在明显的“惯性”,一段时间的监管缓和就可能使市场产生“利空出尽”的幻觉,但如前所述,监管节奏本身往往是跳跃的,基于过去一段时间的监管强度进行趋势外推的做法并不靠谱。可以发现,2017年以来监管加码的时点似乎着力于避开:①市场本身存在季节性压力的时点;②政治层面“维稳需求”较大的时点。从这个角度看,当前监管强度的下降似乎只是一个阶段性的现象,自查延后从另一个角度看反而使“达摩克利斯之剑”悬得更久,自查结束之后的正式处置还如“芒刺在背”。7月“香港回归庆典”之后,似乎是一个与4月类似的时间窗口,届时政府维稳的压力会大幅减轻,既然反弹可以复制,那么下跌是不是也会随之到来?

雷区今日风险警示:

中安消

等,详情请参阅雷区。

www.knowbond.com(点击文末

“阅读原文”

可以跳转链接)

雷区,一个极简的债市风险观测榜单。

识债券

,

更识风险。