在石油价格低迷的环境之下,石油公司海洋工程资本性支出应声下跌,船运与海洋工程行业由此成为过去数年重组市场上最为活跃的板块之一。但广义船运市场下的若干板块,如干散货及集装箱,仍然出现运力过剩、运费维持在不合理低位以及投资者回报微薄等现象。

这些挑战贯穿2017全年,且并无任何乐观迹象表明未来18至24个月内市场将出现调整。迄今为止,不少公司,尤其是干散货及集装箱公司,虽然经受住了严峻的挑战,但在现金缓冲的不断侵蚀下,一些公司在今年或明年将不可避免地面临融资危机。

通常情况下,此类公司重组所涉及的资本结构错综复杂,重组也关系到向相互关联的特殊目的公司提供资金的各类债权人(债券持有人、多边及/或联合银行授信、租赁/租船债权人以及与重大债务有关的造船厂及造船公司)。

最为成功的重组在一开始就已制定出清晰明确的原则,并顾及所有利益相关者 —— 不仅仅是资金出借人与股东 —— 如此一来,便有可能在行动之初就形成共同立场。

毋庸置疑,一些公司会采取措施掩饰漏洞,以期在十年后获得更佳的定价条件。预计未来数年内,它们当中的某些公司会进行第二轮重组,解决超杠杆资本结构带来的问题;而有些公司则会通过引入新资本来增加其流动资金。

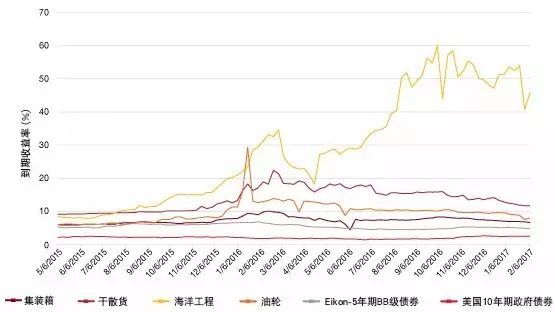

自2015年年中以来,船运行业整体表现显著下滑。有关详情如“相对表现”图表所示,该图表呈列道琼斯全球船运指数相对于标普500指数的表现。船运行业表现于2016年触底,至今仍未显现任何反弹的迹象。

船运行业相对表现(截至每年3月1日)

来源:Eikon

债务方面,危机主要集中于海洋工程行业。在该行业内,不少海上补给船舶及钻井设备公司在银行授信及债券方面出现违约及条款修订。

船运债券综合指数表现(2014财年-2016财年)

来源:Datastream,普华永道分析

惠誉在近期发布的2017年展望中预测,该行业将出现更多违约案例;除非经济基本回暖,否则情况不容乐观。我们认为,鉴于海洋工程行业前景黯淡(石油巨头将其资本性开支转移至陆上项目),违约案例将在未来一年内不断涌现。在其他船运板块,由于缺乏船舶供求关系的市场修整,一些公司必然要在适当时机进行债务重组。

2016年期间,由于诸多原因,海洋工程公司的处境尤其艰难:

船舶合约具有二元性质。船舶使用率与合约活动密切相关。由于合约要么终止,要么未能成功续约,船舶使用率已显著下降;

由船舶运力严重过剩引起的供求关系失衡已经导致:

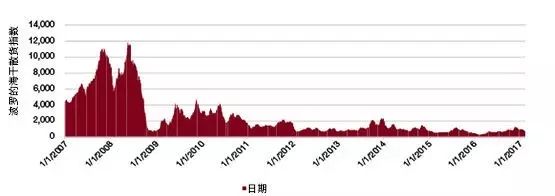

a) 闲置船舶数量增加 —— 尤其是生产支持船舶及操锚补给拖船的运营者(见下图);及

b) 与在用船舶相关的合约及现货价格降低。

与船舶报废有关的激励力度较小 —— 另一方面,船舶闲置以及若干船队中船龄较小的船舶所耗费的成本相对较低;

资产价值下跌 —— 影响契约以及贷款价值比;及

负债比率从高位滑落,难以提供充足的缓冲资金应对疲软市场。

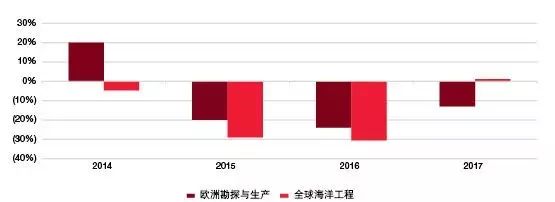

资本性支出 —— 同比增长

来源:国际能源署、美银美林,伍德.麦肯兹,普华永道

海洋工程公司重组的主要目标为确保充足的流动资金,这一形势预计将整体延续至2020年。但普遍的一个现象是,船舶盈利的下跌削弱公司应对现有利息及摊销负担的能力,进而导致超出承受能力的高水平杠杆。由此可以预见,在市场未现回温的背景之下,2018/2019年度将出现第二轮重组浪潮,以解决超杠杆资本结构带来的问题以及偿还即将到期的债务。

2017年,初步指标表明,市场仍未复苏,而勘探及生产资本性开支下降幅度已高达15%。因此,预期短期内需求将在2017年持续下滑,至少到2018年方可见回暖。对于大多数海上补给船舶公司而言,这意味着船舶闲置率将更高、船舶使用率进一步降低。

干散货及集装箱板块大规模出现运费低位运行以及资产价值下跌的窘境,而一系列重大不利形势仍在继续施压。短期至中期需求可能持续疲软,导致这两个板块的市场运力依然过剩。2016年,在干散货市场上,报废船舶的数量微弱增长,新增运输订单的执行也重新规划,运费因此而温和上涨,但仍不足以弥补过往数年长期市况欠佳下的亏损。

波罗的海干散货指数 —— 2007至2017

(年初迄今为止)

来源: Data stream

在集装箱市场上,韩进海运申请破产为近期发生的最大事件之一,也进一步印证了集装箱行业目前的模式难以为继。预计未来市场上的供应将强劲增长,而需求则相对温和;因此,原油运输价格在2017年可能会继续承压。当中的许多现象也同样发生在成品油油轮市场上。

2017年,信用评级略低的运营者将继续动用现金填补持续不断的营运亏损;而在市场未显回温、运营未现重大向好趋势的情况下,预计运营者可获得的流动资金将不断减少。由此可以预测,借款人可能会寻求修改授信条款,以提升运营灵活性。

2016年期间,多家德国及英国银行陆续从其船运投资组合中撤资。德国银行对于船运行业的复合投资达700亿欧元(2015年数据)。监管当局向这些银行施加重压,命其减少船运投资规模。为数不多的船运投资组合则由苏格兰皇家银行、北德意志州银行、德国商业银行及德国北方银行运作。由于银行不断提高资本率要求、巴塞尔协议III即将实施,银行资本密集型船运投资组合将面临更大压力,未来可能会出现更多撤资。

因此将出现两种结果。其一,由于银行方面不愿再增加投资,船东可能会面临再融资方面的困难,继而可能转向其他融资渠道,这些渠道可能是债券市场也可能是其他投资者。其二,市场新入投资者有机会以折扣价格收购船运资产。尽管如此,买方的价格期望与卖方收窄交易活动水平的意愿之间仍然存在巨大分歧。信贷质量较差或不良贷款占比较高的银行未来仍需应对这些局势。

对于很多企业(尤其干散货及集装箱公司)而言,2017年是决定性的一年。迄今为止,很多公司仍然能够应对现时环境的挑战。然而,在现金缓冲持续受侵蚀、新的流动资金来源不可获得的情况之下,一些公司将不可避免地在今年或明年面临融资危机。

预计整个行业将出现更多的重组活动,形式包括简单重组/契约豁免、非自愿性再融资,甚至包括船舶强制执行。尤其需要注意的是,运营者活动减弱以及流动资金持续承压将令海洋工程板块深陷困境,部分市场参与者将产生新一轮的资金需求,更多参与者将采纳实用主义理念构建合理可持续的资本结构。

如需就以上内容与我们进一步探讨,请联系我们的专家: