首次分组讨论在第三期深圳场颇受欢迎,那么来到以

“浙江市场”为主题的第四期杭州场,全场又会产生什么样的化学反应?

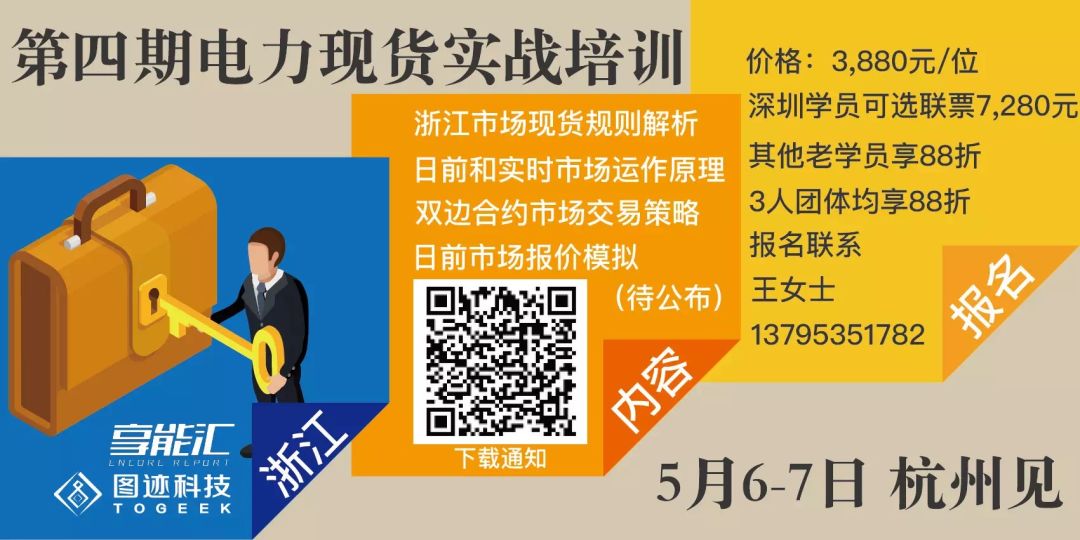

联系报名:

王女士 13795351782(微信同号

)

, 享能汇

AI

(

JingReport_AI)

发售一体内部优先签约到底合理不合理?

在享能汇第三期电力现货进阶培训深圳站上。享能汇提出了一个问题:

一个集团内部,发售两侧优先签订购电合约是否为正确的交易方式?

从现行市场的角度讲,一般售电公司拿到售电合同,到发电侧压价格,这个交易过程和策略为先零售后批发,而在现货市场中这套方法是否可行呢?

参加现场会议的小组成员提出了两种不同的看法,其中第一种观点不认同发售一体化是正确的交易方式。该观点认为整体是零和博弈,

若发电侧产生了利润则证明售电侧是存在亏损

。

第二种观点倾向于肯定发售一体化的交易方式。持该观点的学员认为中长期合约对于发电侧并不能锁定风险,存在开不了机的可能。因为价格的原因,发售一体更希望与自己的售电公司签订合同,它们宁愿售电公司亏损,故发售一体采取互保的策略。在市场初期,节点电价不好预测不知高低,也不能预测收益,只有后期边际成本低的时候可以少签中长期。

其他也参会者也表达了倾向于发售一体化的交易观点,

在多数人看来发售一体的职责是服务发电厂,发电厂有年度发电计划,售电公司是需要根据发电计划来签订中长期合约。

但是现阶段,发电厂完全不签订中长期的话对自身不利。因为目前对节点电价预估和对燃料价格预估都不够准确,如果从集团的整体的角度去考虑是需要兼顾电厂和售电公司的。

讨论的参会者均从市场经营的角度出发去思考了发售一体化的观点。享能汇发现,讨论需要建立在一个很重要的基本点

——就是

我们讨论的合约电量应该是从现货市场的角度出发,这与现行的经营市场有很大的不同。

在现货市场的框架下,合约电量是属于金融衍生品,此时这份合约不再是一份物理交割的电力单,而仅是一份交易凭证,这份金融合约与发电集团的机组和发电量均没有关系。

简单来说,这份