【本周推荐与主要观点

】

行业整体观点:

1

)家居消费:

轻工消费板块龙头护城河优势确立,值得长期布局。看好估值较低,自身运营质量边际改善的家居龙头。2)包装:包装受益于行业整合,和原材料低位,业绩确定性增长,新业务提升估值水平。3)造纸:文化纸发布9月提价函,产业链库存低位,需求进入旺季,提价有望落地。

主要推荐:

顾家家居:

公司治理结构良好,事业部制文化,激励考核到位,新品类快速发力;成品家居竞争格局相对较优,收入延续稳定增长。中报

显示

营运能力明显改善,存货及应收账款得到有效控制,现金流提升。

区域零售中心变革走在行业前列。

奥瑞金:

三片罐运营稳定,华彬增持体现信心。两片罐经历整合,经历3-5年行业向上周期,有望贡献戴维斯双击。长期角度,公司作为综合包装整体解决方案提供商,为客户提供差异化的产品和服务,竞争护城河优势显著。

索菲亚:

产品端向轻奢系列和康纯板升级,满足消费升级的需求。渠道精细化运作管理,注入狼性文化。19Q2零售端收入改善明显,未来有望逐季改善,目前市场预期与估值水平较低。

太阳纸业:

浆纸系竞争格局优化:在原材料纸浆价格回落的情况下,纸价坚挺,文化纸盈利能力明显改善。公司管理能力和激励水平为行业标杆,具有成长属性的造纸龙头,老挝30万吨溶解浆成本优势突出,废纸浆回国改善箱板瓦楞纸原材料结构,盈利能力逐季提升。

晨光文具:

传统渠道依靠产品升级及管理输出,维持同店增长。科力普在管控现金流风险的前提下,顺应行业趋势实现快速增长。九木杂物社渐入佳境,有望进入加速开店期,为公司探索新零售运营探索出新的模式。

轻工行业中报回顾

【定制家居】

19Q2

收入增速企稳回升。

2013-2017年行业平均增速为29.7%,2018H1/2018H2/2019H1行业增速逐步放缓,分别为25.7%、15.4%、11.2%。

受益于大宗渠道发力、龙头Q2增速复苏

,Q2行业整体增速略有回暖19Q1的9.5%,19Q2行业收入增速阶段性略有回升至12.3%。二季度增速环比略有提升,主要系金牌厨柜、志邦家居、皮阿诺等二季度大宗业务收入增速回升;叠加索菲亚、欧派家居Q2零售增速复苏,带动行业收入增速略有回升。

大宗占比提升,工程业务的拓展使得应收账款周转率降低。

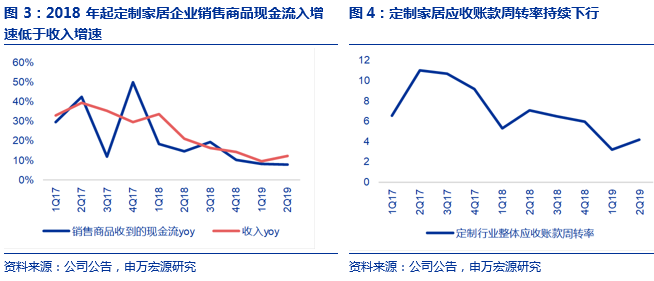

受精装房影响,定制家居企业(尤其是橱柜为主)工程业务增速提升,工程业务占比持续提升,19H1大宗占行业整体收入比达到13.0%(2018年为8.9%);工程业务的快速增长对公司收入增长形成一定支撑,但由于工程业务账款回收周期长,公司现金流形成一定压力。自18Q1起六个季度中,除18Q3外,定制家居企业销售商品收到的现金流入增速均低于同期收入增速,应收账款周转率4.16,同比降低2.90。

【成品家居】

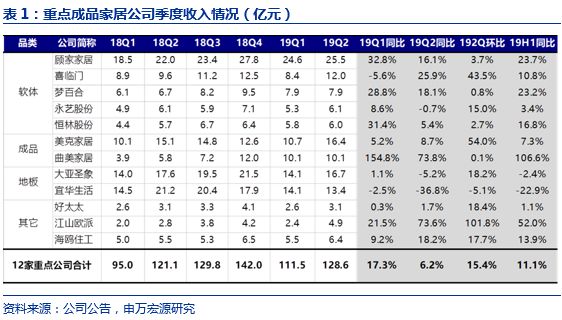

整体收入端增速略有放缓,2019H1重点成品家居公司收入同比增长11.1%,19Q2单季同比增长6.2%。

内销:

19H1已披露国内国外收入构成的公司中,19H1内销收入同比增长7.8%。部分内销家居公司收入增速在19Q2提速,主要系公司加大多元渠道拓展及部分大宗业务有所放量。

外销:

19H1外销收入同比增长6.2%,正增长主要系部分公司收购海外公司收入并表影响(顾家家居外销10.1%、美克家居7.4%),以及部分公司通过产能转移、市占率逆势提升(梦百合26.5%)。

盈利方面:

毛利率提升,盈利质量提升。

原材料价格回落+增值税降低+人民币贬值,使得家居企业毛利率有所改善。部分家居企业经营质量明显改善。顾家家居:营运能力明显改善,存货及应收账款得到有效控制,现金流提升。19H1经营性现金流量净额6.96亿元,同比增长334%。美克家居:供应链改进战略,优化库存结构同时实现商品满足率高达96%,供应链交付周期较2018年改善8天。19H1实现经营性现金流量净额2.81亿元,同比增长185%。

【包装】

受到下游消费增速放缓影响,19H1重点包装公司收入端微增。

2019H1收入同比增长3.6%,受原材料价格回落影响,产品单价同比略有回落,量的增长持续跑赢行业。龙头继续推动行业整合,竞争优势明显。金属、塑料和纸包装等子行业均受益于下游客户集中度提升,订单持续向包装龙头集中。另一方面龙头通过高质量服务和全国性辐射,巩固存量客户粘性,也加快新市场布局,持续扩张市场份额。

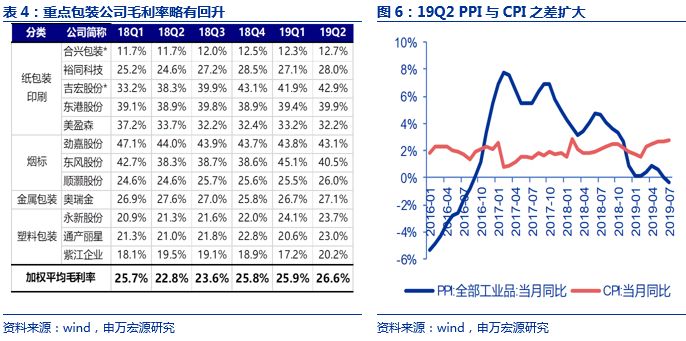

盈利方面:

包装在上半年整体利用率偏淡的背景下,盈利能力仍有所改善。1)从宏观角度分析

,PPI表征原材料价格,CPI表征产品价格。PPI与CPI之差在18Q2时达到顶峰(分别为4.7%和1.9%),随后快速反转,直至19年7月仍持续扩大(分别为-0.3%和2.8%),与包装公司毛利率从低到高的走势较为一致,且我们认为剪刀差扩大,盈利能力有望在后续季度持续改善。

2)议价能力带动盈利能力:

包装行业整体呈现随行业整合、龙头市占率和议价能力提升,盈利能力扩张带动毛利率提升(比较显著的有:金属两片罐行业)。

造纸:

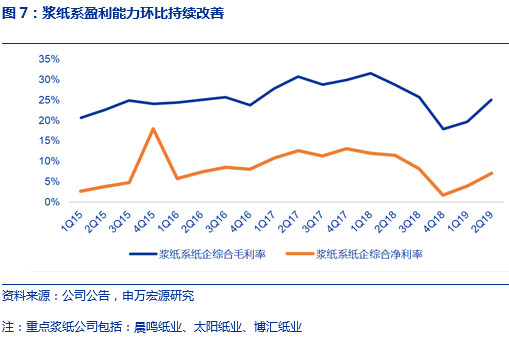

浆纸系上半年提价幅度超预期,原材料价格回落,盈利能力大幅改善。

2019年春节以来,浆纸系双胶纸、铜版纸、白卡纸发布多轮提价函,受益节后需求旺季+经销商补库存,龙头之间协同性增强,纸价提涨顺利落地,涨幅超市场预期。原材料价格:受供给增加、需求低迷及库存高位三重因素影响,纸浆价格年内持续下跌。自4月起外盘木浆价格持续下调,其中针叶浆银星外盘报价由3月720美元/吨逐步下调至7月580美元/吨,下跌19.4%。木浆价格向纸厂成本传递周期约3个月。本轮浆价大幅下跌自3月起,考虑到对成本影响的滞后性,浆价下跌对纸厂的成本弹性在Q2仅部分体现,Q3起成本弹性体现将更为充分。浆纸系盈利能力明显改善,2019年Q2浆纸系纸企毛利率25.0%,环比一季度提升5.34pct;净利率达到7.1%,环比一季度提升3.17pct。

家居:

顾家家居点评:

【申万宏源轻工】顾家家居(603816)2019年中报点评——并表贡献收入增长,19Q2毛利率有所提升

索菲亚点评:

【申万宏源轻工】索菲亚(002572)2019年中报点评——收入利润增速环比大幅改善,改革效果初步兑现

;

纪要:

https://dwz.cn/CMhvZ1Eg

欧派家居点评:

【申万宏源轻工】欧派家居(603833)2019年中报业绩快报点评——收入稳健增长,利润增速短期承压

;

纪要:

https://dwz.cn/oJYtgHtG

尚品宅配点评:

https://dwz.cn/pAkaNQ9x

;

纪要:

https://dwz.cn/3oANywrH

大亚圣象点评:

【申万宏源轻工】大亚圣象(000910)2019年中报点评——地板工程持续高增长,费用控制盈利能力稳步提升

美凯龙点评:

【申万宏源轻工】美凯龙(601828)2019年中报点评——家居卖场业务收入稳定增长,广宣费用增加利润承压

美克家居点评:

【申万宏源轻工】美克家居(600337)2019年中报点评——收入增长平稳,现金流情况明显改善

;

纪要:

https://dwz.cn/OSbuDrRs

喜临门点评:

【申万宏源轻工】喜临门(603008)2019年中报点评——主业稳健增长,业绩重回正轨

曲美家居纪要:

https://dwz.cn/0HGOtexb

金牌厨柜纪要:

https://dwz.cn/IwWMfYa3

皮阿诺纪要:

https://dwz.cn/0mZ8FVRS

我乐家居纪要:

https://dwz.cn/NVgk6CKk

包装与轻工消费

奥瑞金点评:

【申万宏源轻工】奥瑞金(002701)2019年中报点评——两片罐盈利大幅提升,兑现行业迎来盈利反转逻辑

;

奥瑞金调研纪要:

https://dwz.cn/7OHz3aRD

劲嘉股份点评:

【申万宏源轻工】劲嘉股份(002191)2019年中报点评——利润增长稳健,拓展彩盒新客户

中顺洁柔点评:

【申万宏源轻工】中顺洁柔(002511)2019年中报点评:受益浆价回落,盈利弹性显现

飞亚达A点评:

【申万宏源轻工】飞亚达A(000026)2019年中报点评——高端表零售业务稳健增长,盈利能力持续提升

齐心集团点评:

【申万宏源轻工】齐心集团(002301)2019年中报点评——B2B业务高速增长,ROE有所提升

裕同科技点评:

【申万宏源轻工】裕同科技(002831)2019年中报点评——毛利率同比明显改善,业绩实现稳健增长

东港股份点评:

【申万宏源轻工】东港股份(002117)2019年中报点评——新业务结算周期变化,Q2增长承压

造纸:

太阳纸业点评:

【申万宏源轻工】太阳纸业(002078)2019年中报点评——盈利能力环比改善,下半年盈利能力提升有望持续

;纪要:

https://dwz.cn/EmxSdLjz

晨鸣纸业点评:

【申万宏源轻工】晨鸣纸业(000488)2019年中报点评——19Q2盈利能力大幅改善,集中优势聚焦主业,造纸龙头再起航

山鹰纸业点评:

【申万宏源轻工】山鹰纸业(600567)2019年中报点评——受益外废红利,造纸吨盈利环比小幅改善

;

纪要:

https://dwz.cn/mb0itmou

--------------------

分板块观点描述:

1

)包装与轻工消费:

包装板块

:

下游稳定,原材料价格回落提供利润弹性;行业洗牌集中度提升,龙头市场份额与话语权提升

(如2017-2018年的瓦楞纸箱包装行业;如2019年之后的金属两片罐包装行业);

新业务抬升估值水平

(如劲嘉股份新型烟草、东港股份电子发票)。

看好:劲嘉股份、奥瑞金、永新股份、合兴包装。

劲嘉股份

:

烟标主业回暖,公司借助设计端优势,抓住细支烟、中支烟、爆珠烟和精品礼盒烟等结构性放量机会,

扩张市场份额,业绩企稳回升

;以茅台和五粮液为标杆,在名酒包装领域寻找持续增长机会;烟酒两大主业共同贡献增量。

国内市场新型烟草推进大势所趋,

劲嘉与云烟成立合资公司,战略牵手小米生态链旗下公司,积极推进布局,

新型烟草卡位优势明显。目前产品研发储备已经获得突破,后续有望在渠道方面取得进展。

奥瑞金:

两片罐行业经历5年供过于求,伴随存量产能的整合,龙头集中度提升,金属包装在上下游产业链的话语权将增强,

行业竞争秩序重构,盈利能力将修复至正常水平

。长期角度,公司作为综合包装整体解决方案提供商,为客户提供差异化的产品和服务,竞争护城河优势显著。

近期推出股权激励计划,彰显长期发展信心。华彬增持体核心客户对公司长期发展信心。

永新股份:

国内塑料软包行业龙头,技术研发及客户优势领先;公告回购股份,用于激励或者员工持股。成本端原料压力缓解,提供未来业绩弹性。现金分红比例高。

裕同科技:

对外对内打造强大护城河优势,大包装布局积极推进。

以高附加值一站式服务,绑定优质客户资源,并将3C技术经验平移至烟标、酒包、环保纸塑、化妆品和大健康领域,打开成长空间。推进供应链采购平台,在各区域形成联盟并整合,有助于提升行业集中度。深度报告参考

【申万宏源轻工】裕同科技(002831)深度报告——优质一体化服务能力构筑护城河优势,大包装布局初具雏形

轻工消费板块:

把握内需导向为主的核心资产。

长期看好轻工消费领域,已建立护城河优势的龙头企业;内生增长趋势确定,现金流稳定。

晨光文具:

2C

端

高频消费体现品牌属性,公司依托零售渠道终端优势,实现产品升级与品类扩张,头部门店优化创造价值,单店仍有较高提升空间;

2B

科力普

受益于大办公行业发展,收入高速增长,规模效应提升盈利空间;

精品文创

业务受益消费升级,九木杂物社直营及加盟双渠道持续布局,规模快速成长,跨过盈亏平衡点后,体现利润弹性。

近期公告更新:

股东科迎投资、杰葵投资,股东及董事陈湖雄,股东及董事陈湖文拟分别减持不超过320/310/320/760万股,各占公司总股本不超过0.35%/0.34%/0.35%/0.83%。

中顺洁柔:

生活用纸行业需求增长稳定,渠道持续下沉,产品创新升级及多品类延伸保障盈利能力。浆价回落盈利弹性凸显,下半年有望体现得更为充分。

卫生巾新品正式落地,个人护理新品类布局再下一城。

第二期员工持股计划推出,

绑定公司上下利益,激发员工积极性。

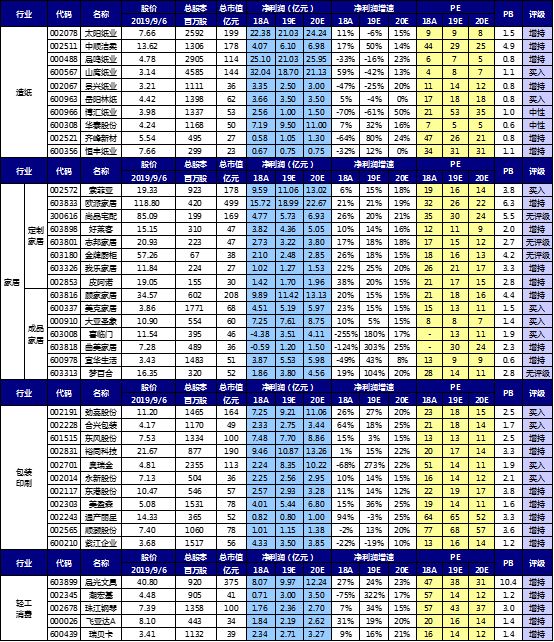

相关公司业绩回顾及估值更新:

2

)家居:

集中度低,龙头长期具备整合的alpha属性:

对比其他地产后周期行业,当前家居行业仍非常分散,

长期角度家居子行业龙头公司仍具备Alpha成长属性。

可以通过a)多渠道布局扩充流量入口,抓住二次改造存量需求;b)以供应链管理,和前端设计为基础的一站式全屋营销,提升客单价;c)自身的经营管理效率提升,体现成长属性。

定制家居

领域,仍处于升维竞争中,包括产品服务和多元渠道开拓,但龙头仍有把握凭借综合竞争优势,包括基于对消费者洞察实现的产品升级、

自身信息化能力、成本控制能力、渠道多元化能力及稳定的经销商体系和终端服务能力,推动行业洗牌,不断提升集中度,凸显长期价值。

1

)渠道管理方面:

增强多渠道获客能力,头部公司积极发力大家居拓展整装业务,实现多元化渠道布局,线上电商导流,线下门店包含卖场店、ShoppingMall店、综合店、街边店,抢占各类流量;

平衡原有经销商体系与新拓展渠道的竞合关系。

2

)竞争层面:

依托强大产品力、品牌力及服务能力突破价格维度的竞争。全屋设计方案与低价引流产品相结合,实现市占率与利润率的共赢。

3

)信息化层面:

持续推进生产端柔性化建设、销售端设计软件建设、全流程一键打通,降低公司与经销商的运营成本、提升生产效率。

我们长期看好依托渗透率、市占率与客单价(品类扩张)三因子共同推动成长的定制家居龙头

欧派家居

《欧派家居:王者风范打造全方位竞争优势》

、索菲亚

,未来业绩有望逐季回升,目前估值处于偏低水平,长期视角下龙头的优势和市场地位将更为凸显,可逐步买入。

近期公告更新:

9月4日欧派家居控股股东姚良松减持欧派转债149.50万张,占发行总量的10.00%。

成品家居

行业仍处于品牌整合的初级阶段,龙头仍有渠道扩充的空间;

尤其是软体家居赛道具备可以跑出大公司的基因,集中度有大幅提升空间。

顾家家居

:公司治理结构良好,事业部制文化,激励考核到位,新品类快速发力;成品家居竞争格局相对较优,收入延续稳定增长。

对于喜临门可交债投资确认投资收益。公司公布中报,营运能力明显改善,存货及应收账款得到有效控制,现金流提升。

近期公告更新:

全资子公司顾家投资以7,341.3万澳元出售所持全部13.63% Nick Scali Limited股份,收益154.6万澳元,资产收益率2.00%,拟于9月5日完成交割。

大亚圣象:

产品线结构调整+工装发力,盈利能力持续改善。因对管理层变动担心,估值受到明显压制,我们认为

控制权之争将尘埃落定,伴随业绩的确定性释放

,估值将得到修复。

近期公告更新:

大亚集团及其下属控股子公司所有逾期借款及利息均予以结清。

相关公司业绩回顾及估值更新:

3

)造纸:

文化纸旺季来临,文化纸9月提价函逐步落地

纸浆

:港口库存进一步攀升:国内8月底三港合计库存217.3万吨,环比7月底增加3.5万吨;欧洲港7月底库存188.7万吨,环比增加1.4万吨。外盘9月份报价:针叶浆月亮面价下调10美元/吨,阔叶浆明星下调10美元/吨,其余牌号报价持平上轮。

浆纸系:

旺季到来,文化纸9月提价函逐步落地。

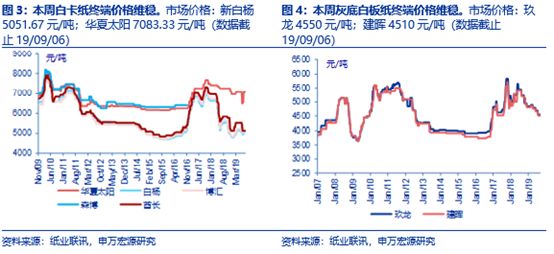

文化纸:纸厂联合发布9月提价函,提价100元/吨。双胶纸受党建材料增多影响,淡季需求较好,纸厂库存低位,近期春节教材招投标工作将陆续展开,需求即将进入旺季;铜版纸需求虽有下滑,但部分铜版纸机转产,纸厂库存仍在合理水平。近日,有造纸企业发出通知称“为确保国庆建国70周年华诞期间的蓝天白云,黄河以北的所有生产型企业或将自9月1日起停产减排。” 山东西北部地区、河南北部存在大量中小非涂布文化纸产能(四个中型纸厂非涂布文化纸130万吨),此轮受环保限产,预计9月文化纸供给端将有所收紧;叠加需求进入传统旺季,文化纸逐步落地。

废纸系:

出货好转,小厂试探性提价。

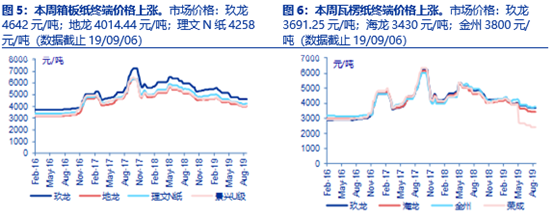

受中秋及国庆订单部分释放,下游纸板厂低库存在价格低点补库,本周箱板瓦楞纸厂延续前期出货良好态势,库存压力有所缓解;更多小厂试探性提价。9月1日玖龙多基地提涨部分纸种50元/吨,其他纸厂继续推涨。

推荐关注文化纸龙头

太阳纸业

。

浆纸系竞争格局优化:在原材料纸浆价格回落的情况下,纸价坚挺,文化纸盈利能力明显改善。公司管理能力和激励水平为行业标杆,具有成长属性的造纸龙头,文化纸盈利改善,老挝30万吨溶解浆成本优势突出,废纸浆回国改善箱板瓦楞纸原材料结构,盈利能力逐季提升。

同时

建议关注山鹰纸业

,看好公司海外废纸产业链布局及下游延伸。

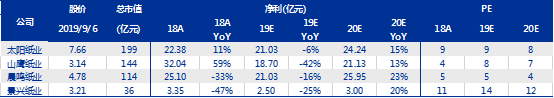

相关公司业绩回顾及估值更新:

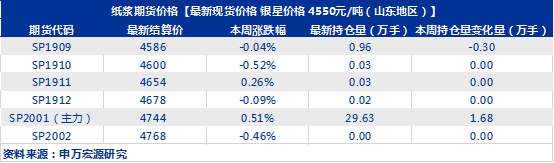

【本周造纸价格数据更新】

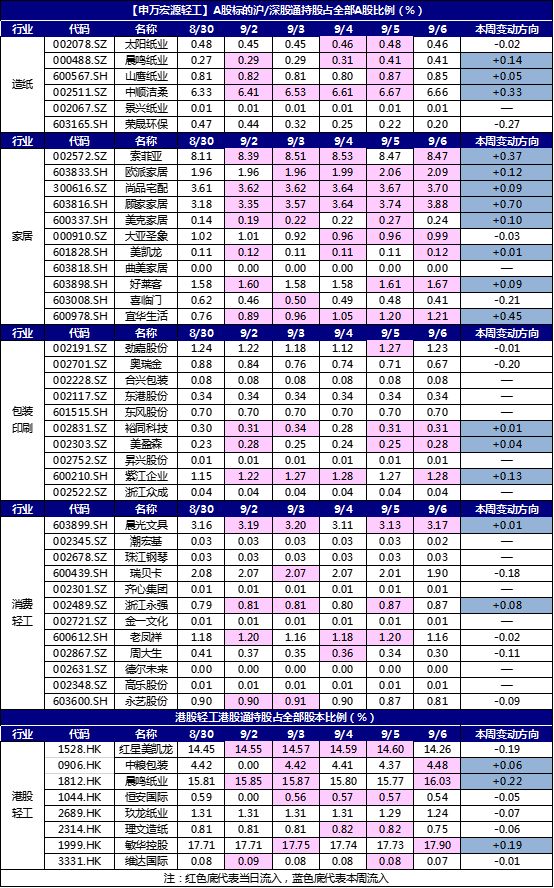

【轻工行业沪港通/深港通持股比例变化】

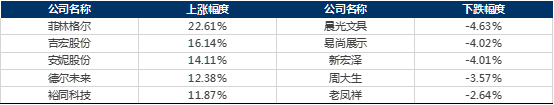

【本周市场表现】

本周轻工制造行业涨幅前五名是菲林格尔(+22.61%)、吉宏股份(+16.14%)、安妮股份(+14.11%)、德尔未来(+12.38%)、裕同科技(+11.87%);而跌幅前五名是晨光文具(-4.63%)、易尚展示(-4.02%)、新宏泽(-4.01%)、周大生(-3.57%)、老凤祥(-2.64%)。

本周造纸轻工行业板块跑输市场。本周轻工制造板块整体上涨3.16%,跑输市场(同期沪深300上涨3.92%)。

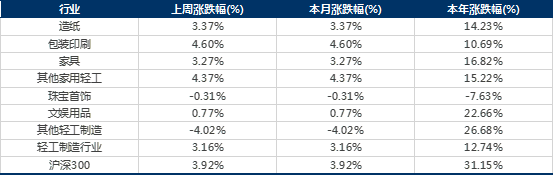

【轻工行业近期解禁明细表-截止2019年12月底】

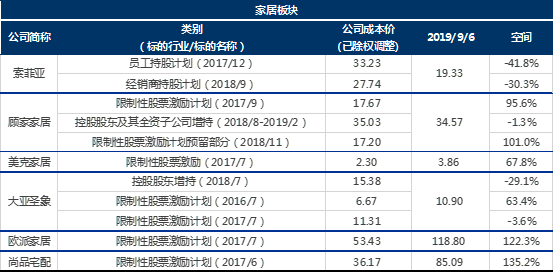

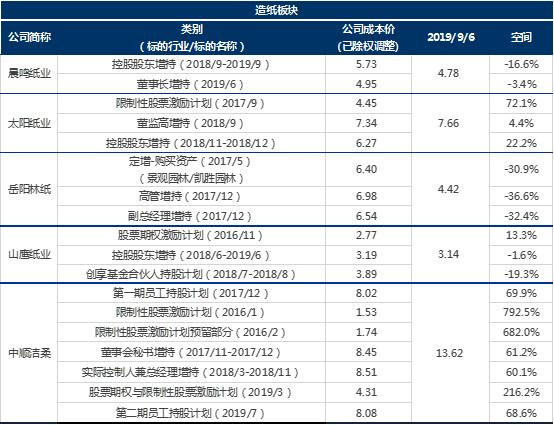

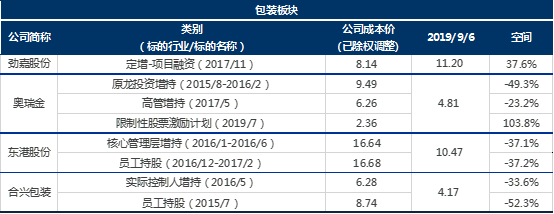

【轻工行业股价安全边际测算】行业全部标及各方案进度的请联系我们获取详细底稿

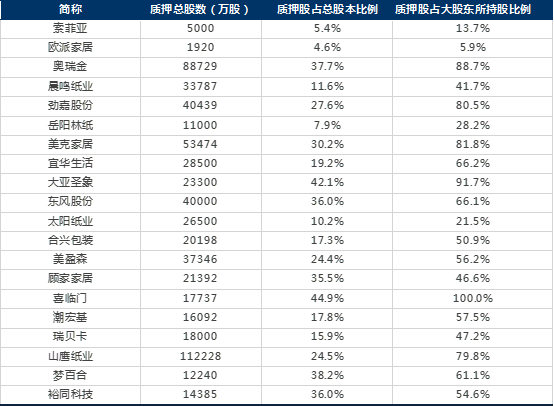

【轻工行业第一大股东股权质押—截止2019/09/06】行业全部标请联系我们获取详细底稿

【重点公司盈利预测】

【近期报告】

《山鹰纸业(600567)2019年中报点评——受益外废红利,造纸吨盈利环比小幅改善》2019/8/31

《索菲亚(002572)2019年中报点评:

收入利润增速环比大幅改善,改革效果初步兑现》2019/8/30

《裕同科技(002831)2019年中报点评——毛利率同比明显改善,业绩实现稳健增长》2019/8/29

《欧派家居(603833)2019年中报点评——多品类与扩渠道驱动收入稳健增长,龙头优势彰显》2019/8/28

《太阳纸业(002078)2019年中报点评——盈利能力环比改善,下半年盈利能力提升有望持续》2019/8/28

《大亚圣象(000910)2019年中报点评——地板工程持续高增长,费用控制盈利能力稳步提升》2019/8/28

《奥瑞金(002701)2019年中报点评——两片罐盈利大幅提升,兑现行业迎来盈利反转逻辑》2019/8/27

《劲嘉股份(002191)2019年中报点评——利润增长稳健,拓展彩盒新客户》2019/8/27

《东港股份(002117)2019年中报点评——新业务结算周期变化,Q2增长承压》2019/8/27

《美凯龙(601828)2019年中报点评——家居卖场业务收入稳定增长,广宣费用增加利润承压》2019/8/27

《2019年下半年造纸行业投资策略——文化纸盈利逐季改善,龙头估值待修复》2019/8/22

《美克家居(600337)2019年中报点评:

收入增长平稳,现金流情况明显改善》2019/8/16

《晨鸣纸业(000488)2019年中报点评:

2019Q2盈利能力大幅改善,集中优势聚焦主业》2019/8/16

《欧派家居(603833)2019年中报业绩快报点评——收入稳健增长,利润增速短期承压》2019/8/15

《顾家家居(603816)2019年中报点评——并表贡献收入增长,2019Q2毛利率有所提升》2019/8/15

《奥瑞金(002701)——华彬集团增持股份,彰显对公司未来发展信心》2019/8/15

《齐心集团(002301)2019年中报点评——B2B业务高速增长,ROE有所提升》2019/8/15

《飞亚达A(000026)2019年中报点评——高端表零售业务稳健增长,盈利能力持续提升》2019/8/15

《喜临门(603008)2019年中报点评——主业稳健增长,业绩重回正轨》2019/8/8

《中顺洁柔(002511)2019年中报点评:

受益浆价回落,盈利弹性显现》2019/8/6

《劲嘉股份(002191)——2019H1利润增长稳健,电子烟标准有望落地》2019/7/25

《轻工造纸行业2019年中报业绩前瞻——继续看好竞争格局更优的包装印刷与轻工消费板块》2019/7/19

《太阳纸业(002078)——拟定增扩建老挝产能,大股东参与认购彰显未来发展信心》2019/7/18

《关注竞争格局,把握核心资产——轻工行业2019下半年投资策略》2019/7/15

《奥瑞金(002701.SZ):

股权激励计划落地,彰显长期信心》2019/7/8

《欧派家居(603833)深度报告——王者风范打造全方位竞争优势》2019/6/29