2016 年无疑是私募发展过程中载入史册的一年。这一年最严私募募集新规正式实施,这一年中基协大举清理“空壳”私募,这一年私募基金争相申请公募牌照,这一年私募管理规模破十万亿……

今日,私募排排网发布了2016年私募年度行业研究报告,报告显示,2016年证券私募存量规模小幅上涨,但私募证券投资基金产品发行量达35577 只,创历史新高,与此同时,2016 全年产品的清算数量达历史高位。

2016 年对于股票市场的投资者而言,是一个并不轻松的年份。但作为专业的投资者,去年给市场交了一份还算满意的答卷。2016年纳入统计排名的成立满一年的私募证券投资基金产品平均收益率为4.65%,而同期沪深指数经历了年初的熔断后回调,全年跌幅为11.28%,总体跑赢了同期沪深300 指数15.93 个百分点。

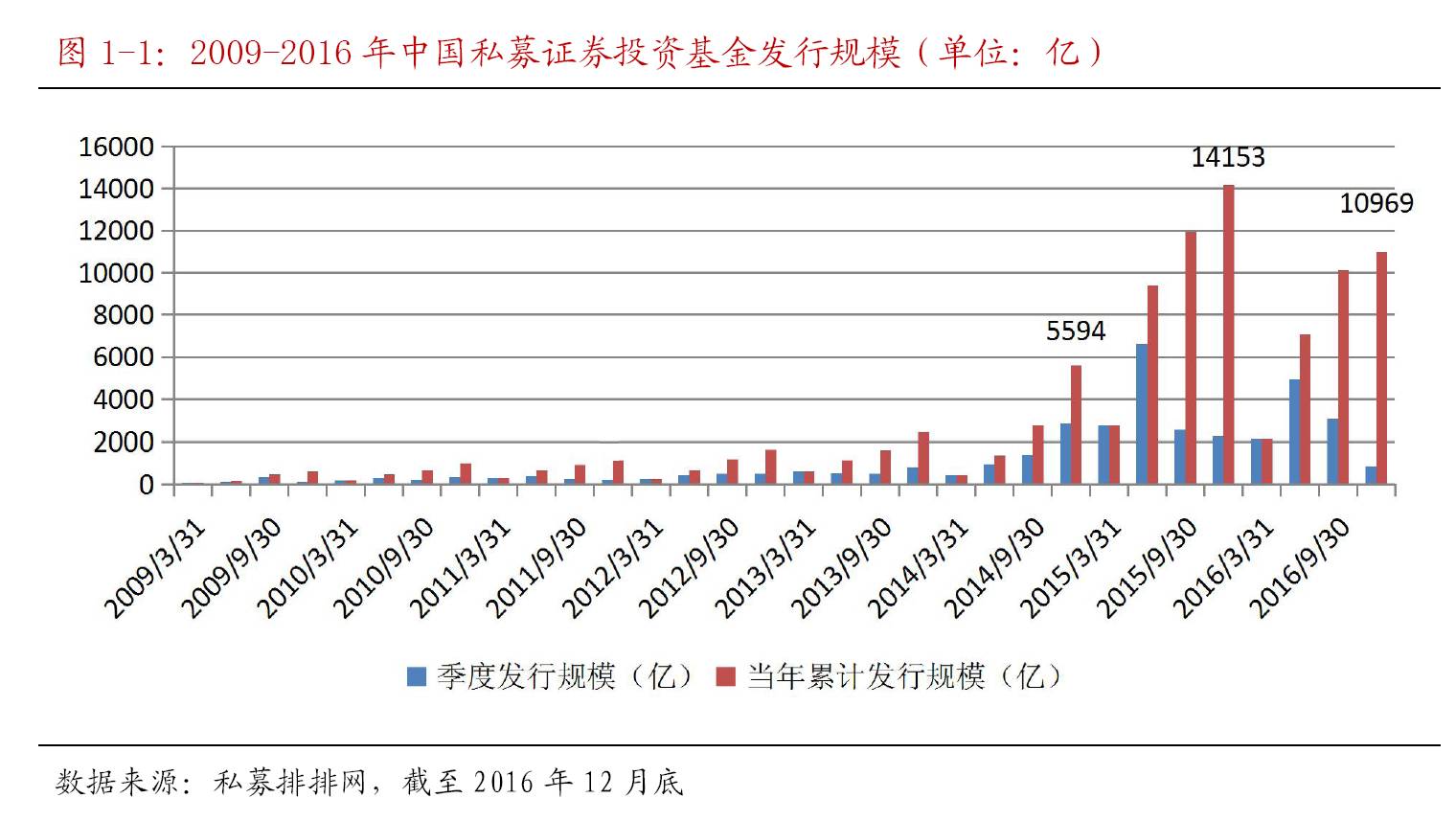

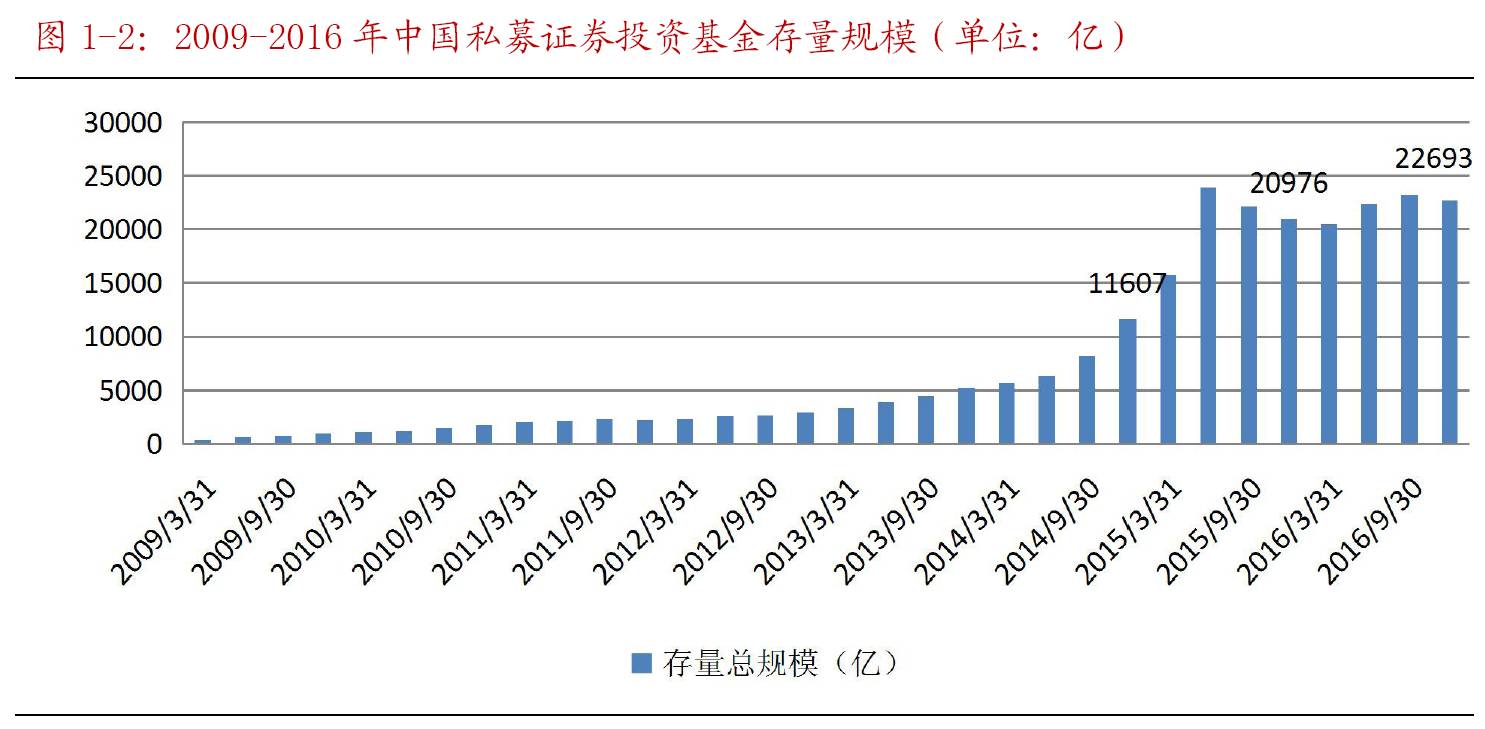

自2002 年我国诞生第一只私募证券投资基金以来,我国私募证券投资基金已经走过了十四年的历史,2014 年监管部门出台私募基金管理人登记及私募基金备案制度,宽松的政策环境推动私募行业迅猛发展,从前期萌芽缓慢式发展到2014 年、2015 年爆发式的增长,私募行业迎来黄金发展时期。

从管理规模上看,2014 年我国私募证券投资基金规模大约为1.16 万亿元, 2015 年私募证券投资基金产品爆发式增长,单年发行28846 只产品,管理规模激增到2.10万亿元。

2016 年年初受熔断影响,产品发行一度受到波及,一季度共清算了909 只产品,导致3月份产品管理规模减至2.05万亿元,进入年中,大量私募为避免受制于7月出台的新规以及随着5月1日和8月1日的两个保壳期限到期,二季度掀起了一波产品发行潮,共发行规模达4946.89亿元,占了全年发行总量的45%。

不过由于2015年上半年大量发行的私募产品于2016年年中陆续到期清算,使得2016年二季度的产品存量规模并没有大幅增长,进入2016年下半年,产品的发行与清算进入平稳阶段,存量规模稳步上涨。

截至2016年12月31日,我国私募证券投资基金管理规模达2.27 万亿元。在市场熔断、大批私募到期清算、保壳大潮冰火两重天的刺激下,相比上年,2016 年的私募存量规模依旧取得了8%的小幅上涨。

2016 年是A股市场灾后重建的第一年,这一年对于投资A股市场为主的证券私募来说,也是极不容易的一年。

2015 年牛市产品大量发行,虽然股灾后规模一度回落,但随着市场的反弹和产品的发行增加,整个2015年产品发行量达28846只。

据不完全统计,截至2016年12月31日,我国历史上共发行过83021 只各类型的私募证券投资基金产品,其中11243只产品已经清算,目前运行中产品为71778只。

随着政策刺激的消失以及市场回归平稳,四季度的产品发行回归平稳,截至2016 年12月31日,2016年私募证券投资基金产品发行量达35577只(包括其他策略),发行量创历史新高,比上年增长22.16%,在行情震荡起伏的市场中,2016 年《公告》的出台对于产品的催发起了较大的刺激作用。

2016年年初受股市熔断的影响,致使2 月份的产品发行数量创下年度新低,但受2 月份出台的《关于进一步规范私募基金管理人登记若干事项的公告》影响, 5 月前夕掀起第一波保壳大潮,4月份单月发行数量1706只,为2016开年以来单月发行数量最高值;在8月前夕,私募行业掀起2016年最后一期保壳风波,7 月份单月发行数量达11655只,创下全年单月发行最高值,但单只产品规模偏小。

发行量创新高的同时,清算数量也达到了历史高位。

我国私募证券投资基金已经走过14年,从缓慢发展到近几年的爆发式发展,私募公司管理规模在急剧扩大,相应的,由于产品数量的增加,加上行情的波动,私募基金产品清盘数量也在逐年增加。

据不完全统计,我国历史上有16874只产品清算,清算规模逐年递增,以最近两年为甚,2015年由于受股灾影响,提前清算的产品为近几年来最高,达到1069只。而2016年虽然市场几经波动,但是提前清算数量较2015年有大幅下降。

2016年对于不少私募机构产品也是充满考验的一年。首先是年初的熔断行情,致使1月份547只进入清算的产品中,有近20%的产品由于受市场行情所累进入提前清算;其次是大部分2015年上半年大量发行的私募产品,在2016年年中陆续清算,主要集中在4、5、6 月份,其中6月分单月产品清算数量就达1277只,而到期清算的产品占比92.33%。进入2016年下半年,产品清算则保持在较为平稳的节奏。

总体而言,受2015年牛市大批量私募产品发行的影响,2016全年产品的清算数量达历史的高位,2016年全年一共有6963只产品清算,其中到期清算为主流。

相比海外成熟市场,国内私募基金还处于发展初期,整体规模依旧较小。目前我国平均单个私募基金机构的管理规模依旧偏低,处于起步阶段。

根据中基协备案的证券投资私募机构信息,2016年备案的7869家私募机构中,有超过一半的机构管理规模在1亿元以内,占比达73.77%;其次为管理规模1亿至10亿元,为1263家,占比约16%。剩余的管理规模达到10亿以上的较大型私募机构占比较小,约为7%。

“开门七件事,柴米油盐酱醋茶。”私募除了日常的办公场所、人力成本外,私募新规后,“3+3”私募投顾模式增加智力成本。

有媒体报道称,由此算来,目前一家最低配置的私募,一年的运营成本至少在200万元左右。而按照私募“2/20”(2%管理费+20%业绩提成)的惯例,今年行情并不很给力,20%的业绩提成能不能拿到都是一个问题,这部分成本估计更多要依赖于2%的管理费了—也就是说,管理规模如果不到1亿,私募公司基本上属于倒贴状态……

而去年备案的7869 家私募机构中,有73.77%的机构管理规模在1亿元以内,意味着,这些私募可能处于亏损状态。

因此,不少私募机构在积极扩大产品发行规模。

据不完全统计,2016年产品发行数量在50只以上的私募机构就有16 家,其中中证金葵花以年发行96只产品居榜首,恒天融泽和昭融汇利投资分别以94和84位居第二和第三。

北上广深一直是我国私募基金发展的重镇,2016 年也延续了这一趋势,上海成为私募证券基金发展速度最快的城市,北京和深圳次之,而杭州发展势头相当迅猛,广州、南京、武汉、成都等地私募产品发行量也排名靠前。

据统计,在2016年发行的35577只私募证券基金产品中,有16439只能明确发行地的,占比46.21%。

在这16439只产品中,上海地区发行数量最多,2016年有5592只产品成立,占比高达34%;深圳地区次之,有3022只产品成立,占比18%;而北京则以2798只产品紧随其后,占比17%;杭州、广州、南京、宁波等地分别有867、570、262和260 只产品成立。

相比较上年,北京和上海的发行数量占比基本持平,而深圳的发行比重则略有下降,另外杭州连续两年均呈现较好的发展势头。

2016 年对于股票市场的投资者而言,是一个并不轻松的年份。各大指数全年悉数收跌,市场以熔断暴跌开头,最终又以持续近一个月的阴跌收尾,中间大部分时间反复震荡,投资人的耐心和承受力受到极大考验。

据统计,2016年纳入统计排名的成立满一年的私募证券投资基金产品平均收益率为4.65%,而同期沪深指数经历了年初的熔断后回调,全年跌幅为11.28%,总体跑赢了同期沪深300指数15.93个百分点。

过去几年,随着我国投资工具的丰富,私募证券投资基金投资策略多元化趋势明显:股票策略、相对价值策略、管理期货、债券策略、宏观策略、组合基金、事件驱动策略、复合策略等不断丰富,目前股票策略仍为主流,但其他策略发展势头迅猛。

具体来看,八大类投资策略均跑赢了沪深300 指数,纳入统计的管理期货、宏观策略、债券策略、事件驱动策略、相对价值策略、复合策略、组合基金和股票策略的产品平均收益分别为21.67%、8.48%、5.57%、4.35%、2.25%、2.07%、-1.28%和-5.93%。有六大策略实现了正收益,其中收益最高的为管理期货策略,股票策略则收益最低。此外海外基金2016 年也取得了不错的成绩,平均收益4.35%。

单只产品收益表现来看,“蓝海一号”、“白鹭投资进取一期”、“宁聚事件驱动1号”、“臣君-冉冉传奇家庭财富”、“茂典9号”和“蓝金1号” 产品分别获得股票策略、相对价值、事件驱动、宏观策略、组合基金、债券策略和复合策略产品组2016年度冠军。

从运行中的产品的管理规模策略分布上看,股票策略仍然占据绝对的规模优势,复合策略2016年爆发式增长,债券策略的存量也较为可观。截至2016年12月31 日,我国私募证券投资基金管理规模达2.27万亿元,股票策略、债券策略、复合策略、管理期货、相对价值策略、事件驱动策略、宏观策略和组合基金的管理规模分别为11146.45、4079.47、3098.13、302.47、1183.38、1142.72、151.24和838.77 亿元。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn

Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcn

Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。