【1】2017年5月9日自营毛利改善推动公司净利率达历史最好,加大投入将产生短期压力,物流能力从成本中心到利润中心过度-京东1Q17业绩分析http://dwz.cn/6QGhXq

【2】2017年3月6日规模与效率均衡驱动毛利率持续提升,自营重视品质和开放平台丰富选择,关注京东的电商份额提升-京东4Q16业绩分析http://dwz.cn/5IuImR

【3】2016年3月1日电商+金融战略成型,用户和交易额份额均有效提高,系统盈利即将到来,维持坚定看好-京东4Q15业绩点评http://dwz.cn/33ncX3

【4】2015年11月17日-路遥知马力,逆势显英雄-京东3Q15业绩点评-物流壁垒继续深化,京东到家&闪购&金融落地开花,维持坚定看好http://dwz.cn/2OZ8dl

【5】2015年10月17日-“京腾计划”连接电商与社交流量,基于精准营销实现三方共赢-京东&腾讯战略合作发布会点评http://dwz.cn/2OZ97O

【6】2015年9月8日京东调研纪要总结:规模取胜,效率为王,看好公司长期价值http://dwz.cn/2OZ9l5

【7】2015年8月7日-京东2Q15业绩点评-用户规模与消费频次双轮驱动,季度GMV和综合毛利率均创新高,继续坚定看好http://dwz.cn/2OZ9tY

【8】2015年5月8日-京东1Q15业绩点评-用户规模优势凸显,品类扩张多维并行,电商红利时代的最大受益者,维持坚定看好http://dwz.cn/2OZ9O4

【9】2015年3月4日-2015年红利时代已经来临,突破拐点加速发展-2014年电商行业及公司综合点评http://dwz.cn/2OZahL

【10】2015年3月3日-京东4Q14业绩点评:收入和利润超预期,受益于GMV和买家翻倍增长&毛利改善http://dwz.cn/2OZbte

【11】2014年11月20日:电商行业综合点评:综合活跃买家增速、单用户市值、单用户市值消费额比和平均订单额,我们建议重点关注京东http://dwz.cn/2OZbA5

【12】2014年11月17日-京东三季报点评:活跃用户和总体GMV均实现翻倍增长(108.6%和111%), 三、四线城市和农村市场渗透和移动端布局决定未来成长空间http://dwz.cn/2OZcck

规模效应驱动公司毛利率和运营利润率实现历史最好,当季利润达到去年全年的2倍。

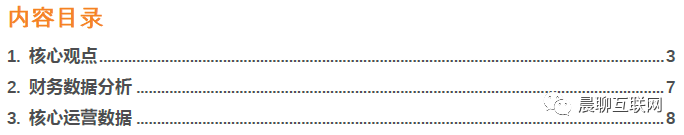

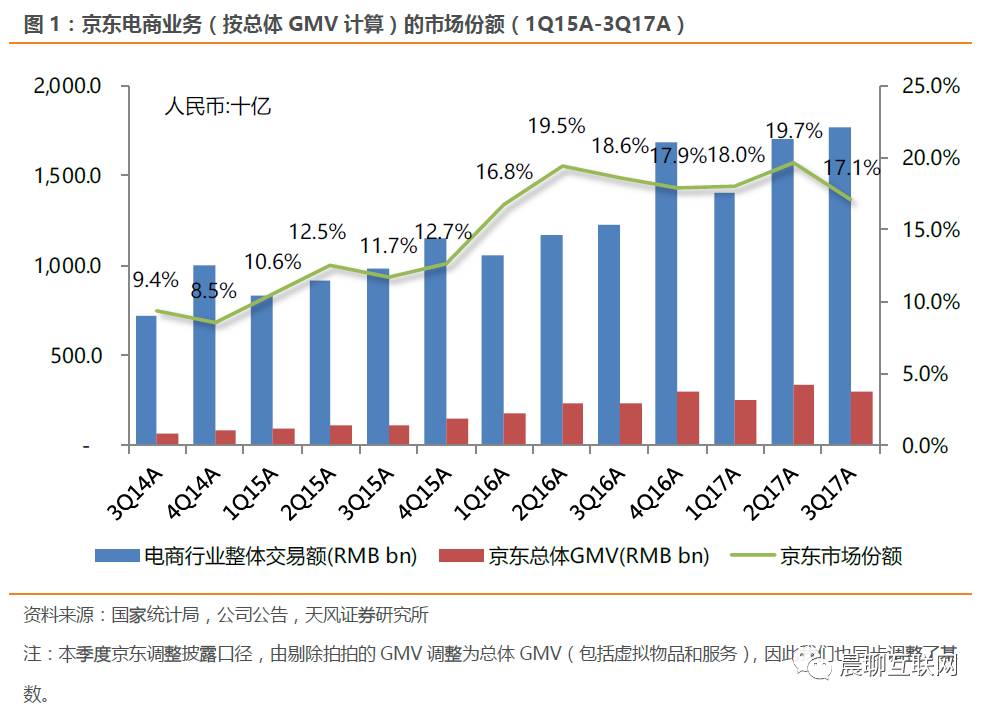

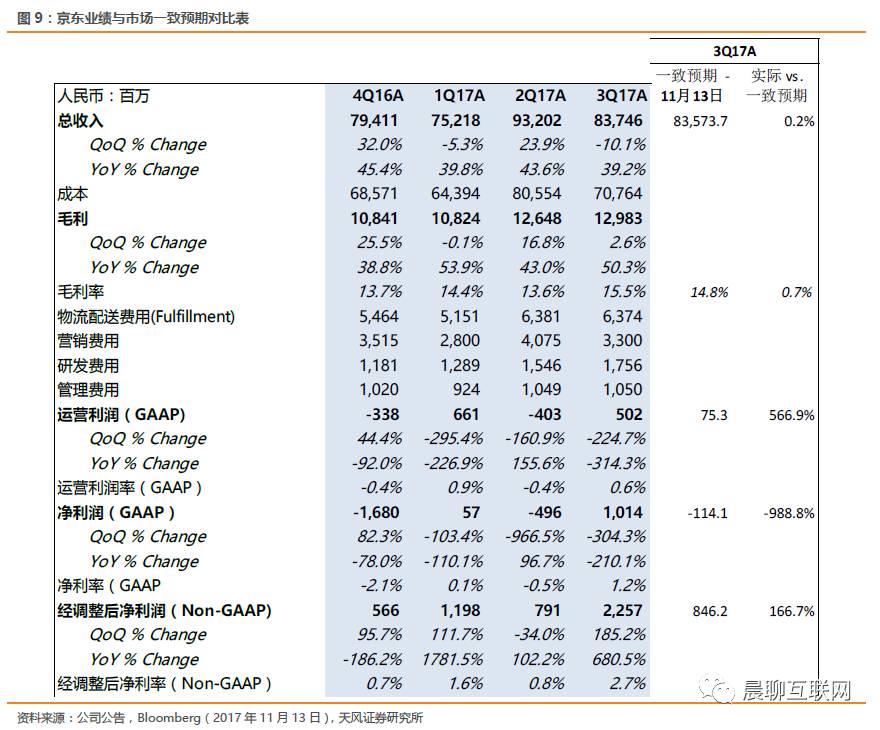

3Q17收入为RMB837.5亿元,同比增长39.2%,环比下滑10.1%,高于指引中值0.9%,高于市场预期0.2%。毛利率(Non-GAAP basis)为15.3%,同比提升1.3个百分点,环比改善1.9百分点,是近9个季度毛利率最高的(12.2%-15.3%,剔除京东金融调整后)。经调整后(non-GAAP)运营利润3Q17实现14.7亿元,同比增加171.5%,环比增长153%;经调整后运营利润率为1.8%,同比改善0.9百分点,环比改善1.2百分点。剔除京东金融的经调整后(non-GAAP)归属股东盈利为22.6亿元,季度环比增长185.2%,好于市场预期166.7%,连续七个季度实现盈利。公司预计4Q17E收入为RMB1,070-1,100亿,同比增长34.7%至38.5%,环比增长27.8%至31.3%,中值高于市场预期0.4%。公司总体GMV同比增长32.3%至RMB3,025亿,占3Q17当期中国电商成交额的17.1%,较去年同期下滑1.5百分点,部分受到100多个本土服饰品牌撤离的影响。

女性及三至六线城市驱动用户同比增长34%至2.66亿,“新通路”继续推动渠道下沉以获取更多电商用户。

本季度年活跃买家数增长至2.66亿,同比增长34%,占中国5.11亿电商用户的52.1%。从最近几个季度的数据显示,平台上涉及女性的品类,包括化妆品、珠宝和母婴等品类均在快速增长,越来越多的女性消费者开始喜欢在京东平台消费。“新通路”旨在依托京东丰富的品类和供应链资源,为诸如夫妻店这样的独立门店提供正品货源,输出京东的品牌、模式和管理,实现对三至六线的用户覆盖。2017年双十一,同时开店1111家,目标在今年年底开上万家,核心基于:1)供应链优势,帮助品牌方拓展线下渠道;2)物流优势,京东物流将在年底覆盖中国100%人口;3)物流车已经进入了村一级渠道,小B商家的物流边际成本几乎为零,可以复用现有的配送体系。

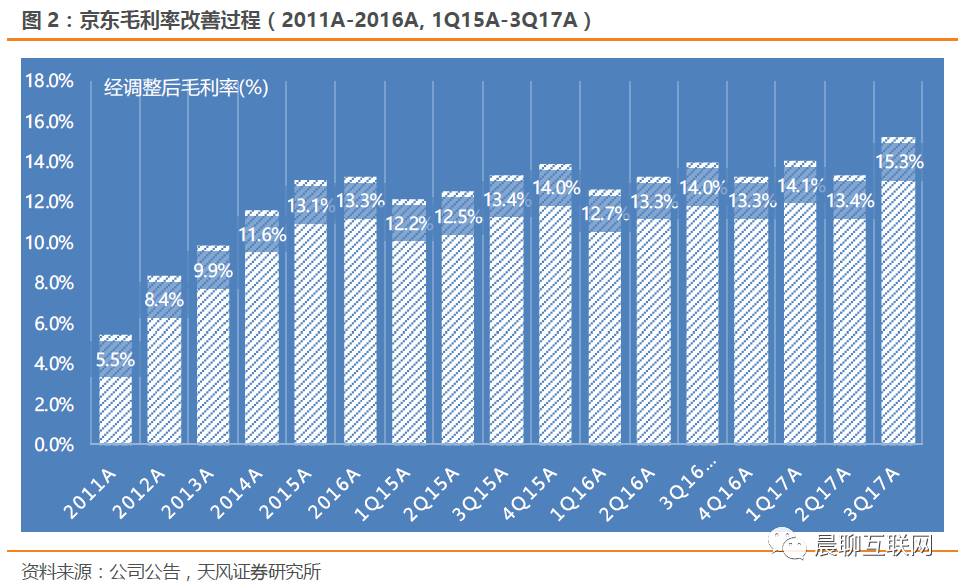

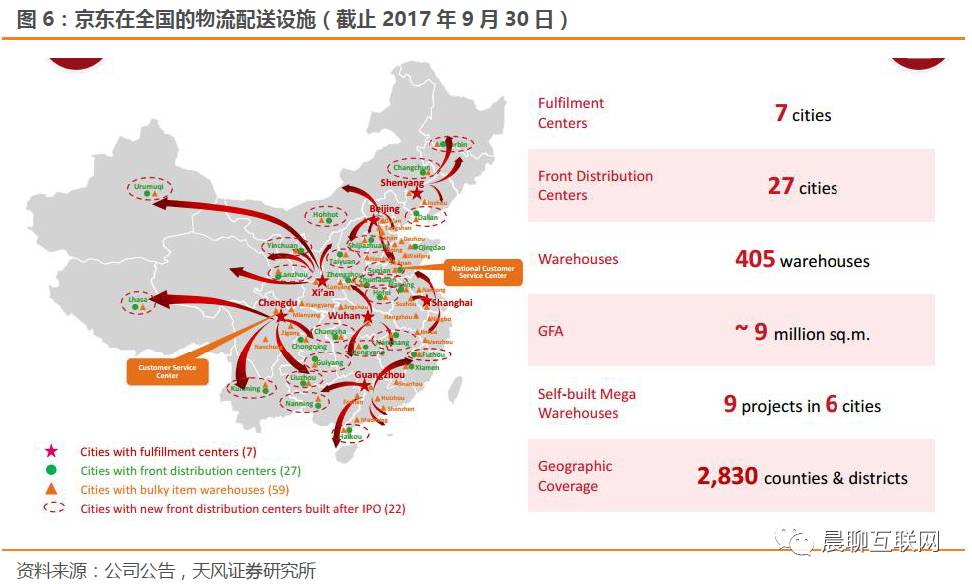

京东物流已基本实现中国区域全覆盖,未来订单密度提升及第三方物流发展将有效提升物流效率。

经过10年的投资与发展,京东物流已经发展成为覆盖全国2,830个乡镇区域,总面积达到900万方的仓储物流能力,为自营电商奠定了坚实的物流基础。公司3Q17的物流履约(fulfillment)费用率为7.4%,同比增加0.1百分点,环比增长0.7百分点,未来随着1)订单密度的提升;2)大力发展第三方物流;3)包括无人配送技术的的引入,物流效率仍有较大的改善空间。在京东物流从1季度开放物流能力后,目前已经有100个品牌方在使用京东的物流服务;京东物流的无人飞机已经累计飞行17万小时,无人驾驶的物流汽车,每行驶500公里仅需人工干预2次。

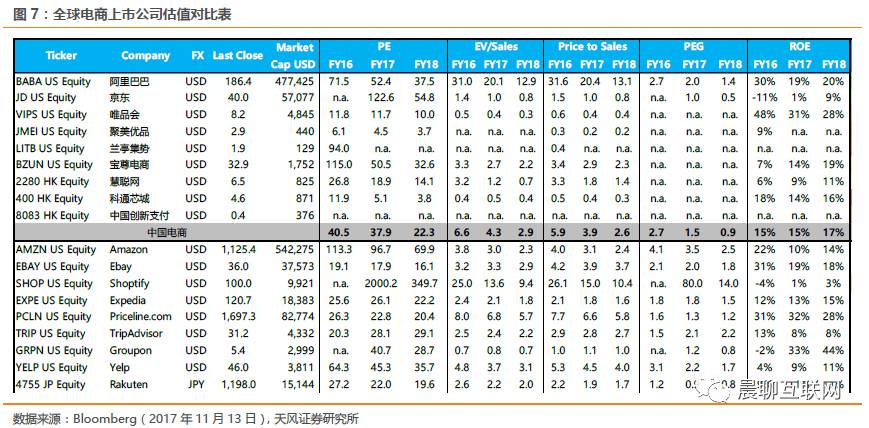

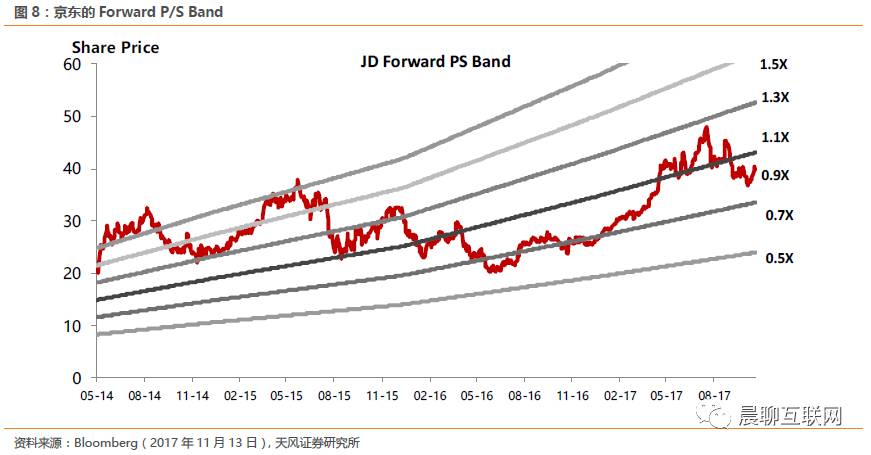

估值:

截止11月12日收盘价,京东估值对应FY17和FY18的EV/Sales分别为1.0 x和0.8x,考虑到电商业务的盈利能力逐步凸显,以及物流能力从成本中心向利润中心的转变,仍有较大的提升空间,建议密切关注。

风险提示:

宏观经济放缓,电商业务增速受影响,持续大量投资将对现金流产生一定压力。

规模效应驱动公司毛利率和运营利润率实现历史最好,当季利润达到去年全年的2倍。

3Q17收入为RMB837.5亿元,同比增长39.2%,环比下滑10.1%,高于指引中值0.9%,高于市场预期0.2%。毛利率(Non-GAAPbasis)为15.3%,同比提升1.3个百分点,环比改善1.9百分点,是近9个季度毛利率最高的(12.2%-15.3%,剔除京东金融调整后)。经调整后(non-GAAP)运营利润3Q17实现14.7亿元,同比增加171.5%,环比增长153%;经调整后运营利润率为1.8%,同比改善0.9百分点,环比改善1.2百分点。剔除京东金融的经调整后(non-GAAP)归属股东盈利为22.6亿元,季度环比增长185.2%,好于市场预期166.7%,连续七个季度实现盈利。公司预计4Q17E收入为RMB1,070-1,100亿,同比增长34.7%至38.5%,环比增长27.8%至31.3%,中值高于市场预期0.4%。公司总体GMV同比增长32.3%至RMB3,025亿,占3Q17当期中国电商成交额的17.1%,较去年同期下滑1.5百分点,部分受到100多个本土服饰品牌撤离的影响。

女性及三至六线城市驱动用户同比增长34%至2.66亿,“新通路”继续推动渠道下沉以获取更多电商用户。

本季度年活跃买家数增长至2.66亿,同比增长34%,占中国5.11亿电商用户的52.1%。从最近几个季度的数据显示,平台上涉及女性的品类,包括化妆品、珠宝和母婴等品类均在快速增长,越来越多的女性消费者开始喜欢在京东平台消费。“新通路”旨在依托京东丰富的品类和供应链资源,为诸如夫妻店这样的独立门店提供正品货源,输出京东的品牌、模式和管理,实现对三至六线的用户覆盖。2017年双十一,同时开店1111家,目标在今年年底开上万家,核心基于:1)供应链优势,帮助品牌方拓展线下渠道;2)物流优势,京东物流将在年底覆盖中国100%人口;3)物流车已经进入了村一级渠道,小B商家的物流边际成本几乎为零,可以复用现有的配送体系。

京东物流已基本实现中国区域全覆盖,未来订单密度提升及第三方物流发展将有效提升物流效率。

经过10年的投资与发展,京东物流已经发展成为覆盖全国2,830个乡镇区域,总面积达到900万方的仓储物流能力,为自营电商奠定了坚实的物流基础。公司3Q17的物流履约(fulfillment)费用率为7.4%,同比增加0.1百分点,环比增长0.7百分点,未来随着1)订单密度的提升;2)大力发展第三方物流;3)包括无人配送技术的的引入,物流效率仍有较大的改善空间。在京东物流从1季度开放物流能力后,目前已经有100个品牌方在使用京东的物流服务;京东物流的无人飞机已经累计飞行17万小时,无人驾驶的物流汽车,每行驶500公里仅需人工干预2次。

估值判断:

截止11月12日收盘价,京东估值对应FY17和FY18的EV/Sales分别为1.0x和0.8x,考虑到电商业务的盈利能力逐步凸显,以及物流能力从成本中心向利润中心的转变,仍有较大的提升空间,建议密切关注。

风险提示:

宏观经济放缓,电商业务增速受影响,持续大量投资将对现金流产生一定压力。

1.【收入-剥离京东金融后】

3Q17收入为RMB837.5亿元,同比增长39.2%,环比下滑10.1%,高于指引中值0.9%,高于市场预期0.2%;

a) 自营业务:3Q17收入为RMB764.7亿元,同比增长38.5%,环比下滑10.4%,占总体收入91.3%;

b) 服务及其他收入:包括平台业务分成、物流收入和广告在内的收入为RMB72.8亿元,同比增长46.2%,环比下滑6.9%;

2.毛利率(Non-GAAP basis):

3Q17毛利率为15.3%,同比提升1.3个百分点,环比改善1.9百分点,是近9个季度毛利率最高的(12.2%-15.3%);

3.运营费用率(non-GAAP basis):

3Q17运营费用率为13.5%,同比增加0.4百分点,环比增加0.8个百分点;

a) 物流履约(fulfillment)费用率为7.4%,同比增加0.1百分点,环比增长0.7百分点,未来随着订单密度的提升,物流效率仍有较大的改善空间;

b) 营销费用:3Q17营销费用为RMB29.5亿,同比增长64%,环比下滑20.8%,营销费用占收比为3.5%,同比增加0.5百分点,环比改善0.5个百分点(季节性因素);

c) 研发费用:3Q17研发费用占比为1.9%,同比增加0.1百分点,环比增加0.5百分点;

d) 管理费用:3Q17管理费用占比为0.7%,同比改善0.3百分点,环比增加0.1百分点。

4.新客获取成本(Customeracquisition cost,non-GAAPbasis):

新客获取成本为RMB369.3元,较去年同期169.9元增加117.3%,环比增加115.7%;

5.经调整后(non-GAAP)运营利润:

3Q17实现14.7亿元,同比增加171.5%,环比增长153%;经调整后运营利润率为1.8%,较去年同期0.9%改善0.9百分点,环比改善1.2百分点;

6.剔除京东金融的经调整后(non-GAAP)归属股东盈利:

3Q17盈利22.6亿元,季度环比增长185.2%,好于市场预期166.7%,连续七个季度实现盈利;

7.收入指引:

4Q17E收入指引为RMB1,070-1,100亿,同比增长34.7%至38.5%,环比增长27.8%至31.3%,中值高于市场预期0.4%;

8.现金、现金等价物及短期投资:

3Q17为RMB418亿。

-

活跃买家数(Core business,剔除拍拍):

最近一年累计活跃买家数为2.663亿,同比增长34%,环比增加3.1%;

-

季度总体GMV:

3Q17总体为RMB3,025亿元,同比增长32.3%,环比下滑9.8%,同比增速首次低于40%;

-

平台商家数:

截止3Q17平台共有16万商家,较去年同期11万增加了5万,环比增加了3万商家。

深度、前瞻、具有全球视野的传媒互联网研究,来自天风传媒互联网团队,欢迎关注公众号“晨聊互联网”

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

|

证券研究报告

|

《京东3Q17:盈利能力改善驱动历史盈利新高,女性及低县级驱动用户增长,物流效率在全覆盖后将逐步提升》

|