正文

小Q导读:引入兄弟公司超百亿资产,中华企业重组成上海国企混改新样本。

文/克而瑞研究中心 房玲、俞倩倩

2017年5月22日,中华企业发布公告称,拟向控股股东上海地产集团发行股份及支付现金购买其持有的中星集团100%股权。经交易双方协商确定,拟注入资产的交易价格为174.72亿元。其中,以发行股份的方式支付交易对价的85%,以现金方式支付交易对价的15%。这意味着一直悬而未决的中华企业与上海地产重组进入到实质性阶段,中华企业即将获得来自兄弟公司超过百亿的资产,也有望为企业发展注入新的活力。

整合后销售规模翻番

财务指标得以全面改善

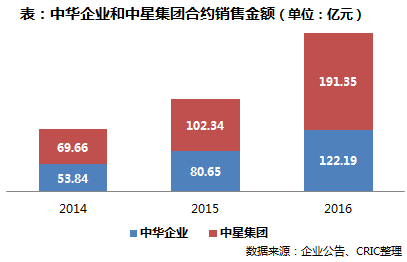

整合中星集团后,中华企业的销售规模将翻番,一举进入TOP50房企行列。据整合草案公告显示,2016年中星集团和中华企业的签约销售金额分别为191.35亿元和122.19亿元,总计313.54亿元,根据克而瑞发布的《2016年1-12月中国房地产企业销售TOP200》榜单,该销售金额可以位列48名。可以说,整合成功之后中华企业将一跃成为TOP50的黑马房企。

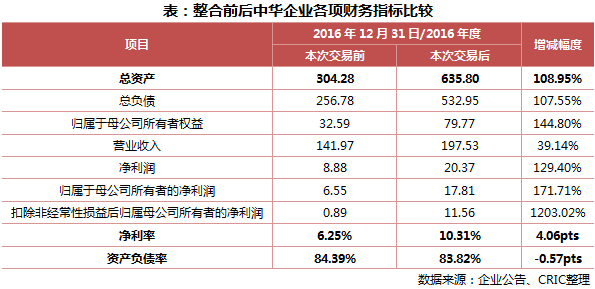

此外,整合也有望促使中华企业的各项财务指标得到改善,毋庸置疑,首先是资产规模的成倍扩张,截至2016年12月31日,中华企业总资产为304.28亿元,随着后期优质项目注入,资产规模有望达到635.8亿元,增幅为108.95%。其次盈利状况将有所改善,测算整合后中华企业的净利率将达到10.31%,较整合前提升了4.06个百分点。最后是资产负债率有望下降,中华企业2016年末的资产负债率为84.39%,而整合后将降至83.82%,而且在资产规模成倍扩张的背景下,企业后期的融资渠道也将更为顺畅,现金的补充也能使得负债率进一步下降。

据中华企业公告披露,此次整合的标的资产涉及了中星集团分布于6个城市的21个项目,这些项目对中华企业而言可谓“雪中送炭”。依据年报,中华企业2016年地产项目开发中面积(总建面积290.18万平米-已竣工面积252.9万平米)仅为37.28万平米,库存严重告急;而此次整合的中星项目,总规划面积在200万方左右,且多处于在建阶段,整合完成后基本可以直接创造收益,可以预想后期仍可为中华企业提供不少的可售货源,有利于为未来业绩增长打下了坚实的基础。

值得关注的是,从区域分布来看,这些项目集中分布于长三角区域,以上海项目居多,加之拿地时间普遍较早,成本也相对较低,即便在楼市调控政策收紧的大背景下,盈利空间仍相对较大。

中华企业除了承接了各类优质土地资源外,还获得了以下的“潜在福利”:

一是上海地产集团为了提升标的资产价值,已将旗下开发完毕、控制权转让和存在法律纠纷的项目予以剥离,此外还声称,集团将定位于功能性企业,未来将主要从事旧区及城中村改造、保障房开发、工业园区升级及各类市政基础设施建设,最大程度的避免同质化竞争,这一承诺无异于为中华企业未来地产业务的发展扫平阻碍。

二是仍有部分潜在资产有待注入,如公告披露的上海地产集团旗下的无锡金丰投资有限公司、灵山房开发有限公司因缺乏持续盈利能力暂不注入,待扭亏为盈后将以合理方式注入;再如上海市申江两岸开发建设投资有限公司负责的E18 -1、1-16和12-1地块因规划调整等不确定因素暂不注入,后期条件具备,中华企业也享有优先承接权。可以预想,待这些潜在资产注入,也有望为企业带来新的业绩增长点。

三是本次交易标的资产中,除了地产项目外,还包含中星集团旗下的诸如金丰易居、申城物业等各类从事房地销售代理、物业管理业务的公司,截止2016年12月31日,累计管理物业总面积已超过850万平米;通过此次交易,中华企业将正式涉足房地产服务领域,其在产业链的布局上也会更为完善,同时也能实现多元化的收入来源。

总结:此次重组方案的落地,离不开国企混改的大背景下各类政策的引导支持,早在2014年7月,上海便发布了《关于推进本市国有企业积极发展混合所有制经济的若干意见(试行)》,其中便提及“加快开放性市场化联合重组,支持国有企业通过合资合作、战略联盟等方式,聚焦产业链、价值链,与各类所有制企业实施双向联合重组”,中华企业此次的重组算是较好的践行了这一方针,若重组进展顺遂,势必能提升整体的市场竞争力,而作为上海的老牌房企,中华企业也有望一举进入销售排行榜的TOP50。

本文版权归克而瑞研究中心所有,未经许可不得随意更改违者必究!

转载注明出处:克而瑞地产研究(cricyjzx)

| 微信号:cricyjzx 易居中国集团旗下专业研究部门

专注房地产行业和企业深入探索

连续七年发布房企销售排行榜单 |