提要:

投资组合管理的核心不是资产配置,而是(

动态

)风险配置。

The key to successful portfolio management is (dynamic ) risk allocation, instead of asset allocation.

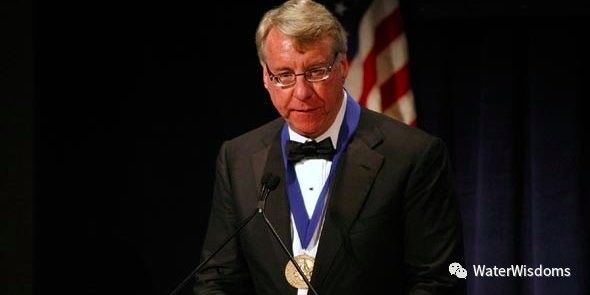

Jim Chanos

我们之前在《

啄木鸟和做空者

》曾经介绍过专注于做空的对冲基金大师Jim Chanos(查诺斯)。他

是基金界现存的、少有的以做空为主的对冲基金经理,目前掌管20-30亿美金。

今年前3季 ——

曾经揭露世纪骗局安然假账,做空这家美国500强排名第7、市值700亿美金的能源巨头(后者股价从最高90美金跌到26美分),像秃鹫一样专门啄食股市里害虫和腐肉的Chanos —— 据Bloomberg, 他的2只专门做空的基金分别下跌10.7%(Kriticos)和6.5%(Ursus)。

虽然如此,Chanos的投资者依然支付了业绩费,因为同期1X做空标普500指数下跌了12.1%。换句话说Chanos的做空相对于他的benchmark——

1X做空标普500指数

产生了alpha,并且风险小于直接做空标普500。

个人认为,

Chanos的投资者愿意支付业绩费是一个很聪明的行为,主要因为通过把Chanos的基金加入组合:

-

主动配置-beta,可以有效的帮助上层的机构投资者降低组合的风险敞口;

-

并为未来可能的黑天鹅或股市崩盘建了一个缓冲垫;

-

而且配置

Chanos的基金比直接做空标普500成本更低。

这是一个很好的例子,同时给了基金经理和资产配置人双向的要求,也给国内投资者启发:

-

基金经理风格不能漂移;

-

资产配置的着眼点应该是通过风险配置来降低整个组合的beta和波动,而不是通过寻找“

一大波

”低波动,高sharpe,甚至高收益(就更不专业了)的策略或资产来拼出一个高收益,低风险,高sharpe的类固收资产。

第1条是第2条的基础,

第1条如果违反,第2条则根本不成立;而现实中2有时又是1的因。

Above all else, be consistent.

—— Stephen King

Above all else, be consistent.

—— Stephen King

之前见过一个海外回来的FOF机构负责人抱怨:现在国内的基金经理风格经常漂移,给他们在上层做配置引入了风险。比如说好做纯量化的,也许会人工干预;说好只做市场中性的,也许会加大敞口裸奔;说好单策略的,也许会做成多策略。

想让你的交易思想自动、安全的为你赚钱吗?

想建立专属的零费用程序化平台?

没有好的策略模型?策略思路无法实现?

想直连交易所、高速执行交易指令?

来吧,打造属于你的“AlphaGo Zero”赚钱机器人!

2017年 11月18日-19日 上海

报名电话/微信:18516600808

我回答,这个问题其实有2种原因:

现实中更多的是这2种原因互相施加影响。

从国际基金管理市场反观国内市场,有些怪象:不少机构投资者追求

高收益,低风险,高sharpe的策略,幻想靠收集一群高sharpe策略就可以配出一个一劳永逸,甚至可以通过加杠杆的类固定收益效果。

我比较质疑这种做法,因为从历史经验,一个高sharpe资产不可能长时间持续,远有LTCM,次债,近有"大小盘alpha"——黑天鹅往往就藏在表面繁荣下面;偶尔有一些例外,容量也极度受到限制,不具备可扩展性;比如

美股高频做市全行业收入已经从2009年72亿美金衰减到2016年11亿美金。世上也许有免费的午餐,但不会有长期免费的午餐。

从这个出发点找到的策略,很大概率上会是高度相关的资产。一旦一个策略起火,可能火烧连营,导致整个投资组合大幅波动;在赎回的时候,又会继续造成流动性风险,加大自己配制的资产的下行波动。比如,今年上半年“

大小盘伪alpha

”,“

股票定增

”,以及期指上频繁的乌龙指的高度相关并不是偶然现象,它们都源于对小市值、高市盈率资产的过度暴露。

我认为投资组合的目的应该是低beta,低于benchmark的波动,和较高的sharpe,而不是盲目的高绝对值sharpe

。比如风靡全球的全天候策略设定的sharpe目标也只有0.83,略高于SP500的0.68。我相信大多数国内投资者都不会对0.83sharpe的资产或策略感兴趣。

注意,我们说的是动态风险配置,强调风险的定性,有别于全天候的相对“静态”的定量的风险配置

——主要利用近30年债券和股票的高度相关性。

作为组合管理人应该远离人群,不断发现投资策略的业绩下隐藏的风险,比如

-

新疆德隆式的市值管理与监管不到位,杠杆资金垄断股票流动性的高度相关性;

-

A股“

大小盘假alpha

”与小市值股票低流动性,A股缺乏退市、做空机制制衡泡沫的高度相关性;

-

A股所谓“定增策略”的假事件驱动策略与A股缺乏退市机制、政策博弈,权力套利的高度相关性。

很多高sharpe资产其实都有看不到的beta,全天候也不例外,只不过周期超长而已 —— 它和中国的改革开放和廉价劳动力输出有很大相关性,我们晚些时候会专门再谈。

补充些题外话,据Bloomberg和HFRI, Chanos今年前3季度另外2只基金Kynikos Global Capital Partners和Kynikos Capital Partners分别上涨15.2%和18.2%。我们找不到太多公开信息,除了

“Kynikos Capital Partners and Kynikos Global Capital Partners funds seek to profit from the unusually high alphas found on the long and short side of the U.S. and non-U.S. equity markets.”

—— 我猜这是2只分别着重于全球和美国的偏向老虎基金Julian Robertson的以选股驱动的宏观对冲策略,因为

Chanos同时擅长基本分析,选股和宏观

。

Chanos和Soros(索罗斯)有很大的渊源,Soros曾经是Chanos的最大的投资者也是好友,Chanos甚至在80年代曾一度使用Soros的办公室工作。Soros的前交易员、前CIO,Scott Bessent在加入SFM前,曾经为Chanos工作。

作者:袁玉玮

来源:WaterWisdoms

梦想引领人生——第二届中国职业交易员大会重磅来袭!

2017年12月8日-10日 上海

咨询电话/微信:18516600808