观察君:

太平洋彼岸的美国,中国商业助学贷款基本处于空白状态,而相当于高利贷的分期贷款,则遍地开花,花样百出,盘剥刚出茅庐的大学生,是以裸条遍地,一地鸡毛。助学贷款能让中国大学生自信地投资自己的未来,大学生有未来,中国才有未来,少年强,中国才会强。

来源:支点研习社

作者:熊二

看过国内“校园贷”的种种乱象和陷阱,感叹国内大学生网贷如借“高利贷”。想起了当年在美国开着大黄蜂靠贷款上学的室友,支点哥就好奇凭啥美国哥们借贷款上学还能开跑车。带着好奇,支点哥将带大家了解一下美国的助学贷款,此前,先了解一下中国的助学贷款现状,以及问题症结。

中国的大学生助学贷款业务开展得晚,总量也不大。其对象主要也是针对贫困学生,并不面向全体学生开放,申请的通过率不到8成,并且原则上规定每人每学年最高不超过6000元。

相比太平洋彼岸的美国,中国的商业助学贷款基本处于空白状态,相反相当于高利贷的分期贷款,则遍地开花,花样百出,各种盘剥刚出茅庐的大学生,是以裸条遍地,一地鸡毛。常常见诸报端的“校园贷”平台,并没有针对助学的产品,只有面向学生的相当于利息奇高的小额消费贷款,实在侮辱校园二字。

大学生实际的助学贷款需求很大,市场尚未被开发。国家在2014年发布《商业助学贷款管理办法》规定,商业助学贷款利率,按照央行规定的利率政策执行,原则上不上浮,并且贷款对象不局限于贫困大学生。推出3年多的管理办法,似乎并未勾起金融机构的兴趣。

支点哥做了一个对比图,大家可以参考一下:

国内“校园贷”平台,个个都是打着服务大学生的旗号,去推出消费贷款。

一方面,商业金融机构觉得“不赚钱”,不愿开展助学贷款;另一方面,大量的大学生有切实的助学需求。如果能控制好风控,助学贷款绝对不是一个难盈利的项目,后面支点哥对美国相关商业案例的分析,大概可以让我们看清这是一种被资本热捧的商业项目。

现在的中国大学生,可以轻松分期买到最新潮的手机和电脑,惊人的利息在背后滚滚而来,却贷不到上学需要的学费,继续啃老,实在讽刺。

舆论总说,现在的大学生个个啃老、不独立、虚荣,有没有想过大学生想独立,却无法独立的尴尬,想贷款却只能承受高额利息的无奈?

助学贷款不应该只是政府主导的福利性政策,更应该是社会和企业基于对大学生走出校园后价值的信任和认可,以及应该有的社会责任感,而作出的长期投资,理性选择。助学贷款不仅是帮助更多优秀的学生完成大学梦,而是让中国大学生可以自信和勇敢地投资自己的未来。毕竟少年强了,中国才会强!

在过去的2016年,美国全年的助学贷款总额达到1.4万亿美元,相当于韩国全年的GDP。在美国,很大一部分学生会选择助学贷款。一个原因是,美国大学的学费和生活费对于很多“零存款”习惯的家庭来说很昂贵;另一个原因,很多美国学生高中毕业后就选择独立了,所以即使家庭条件富裕也会选择贷款。对于助学贷款,很多美国学生会当做是人生的第一次投资,给自己未来的投资。

美国政府主导的助学贷款有两种帕金斯贷款计划和斯坦福助学贷款计划。联邦政府的助学贷款计划一般年利率在5%-8%,还款年限最多30年,普遍10年左右。还有一个特点,联邦助学贷款在大学生就读期间不会产生任何利息,并且利率是稳定不变的。即使这样好的福利,美国人还经常游行抗议利息太高了。

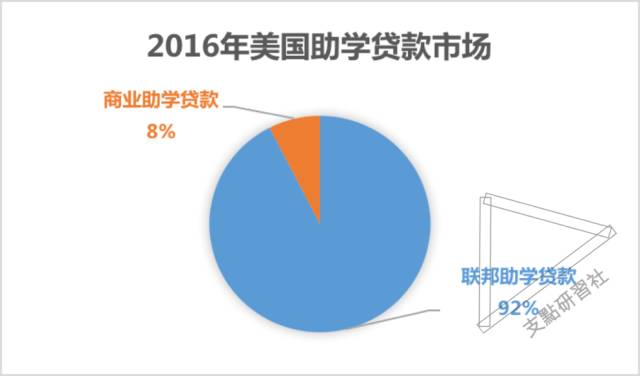

(美国助学贷款份额图)

虽然商业贷款在助学总贷款额的占比不到10%,但是体量已经不小,达到了1020亿美元。

其实在美国,学生贷款这个行业一直是被认为消费金融领域里最不赚钱的。因为美国政府本身有助学贷款计划,利率一般也不算太高,很多学生会选择联邦助学贷款。商业的助学贷款要获得市场份额,就必须压低利率和成本,所以很少有公司和投资人愿意涉足商业助学贷款这个不赚钱的领域。