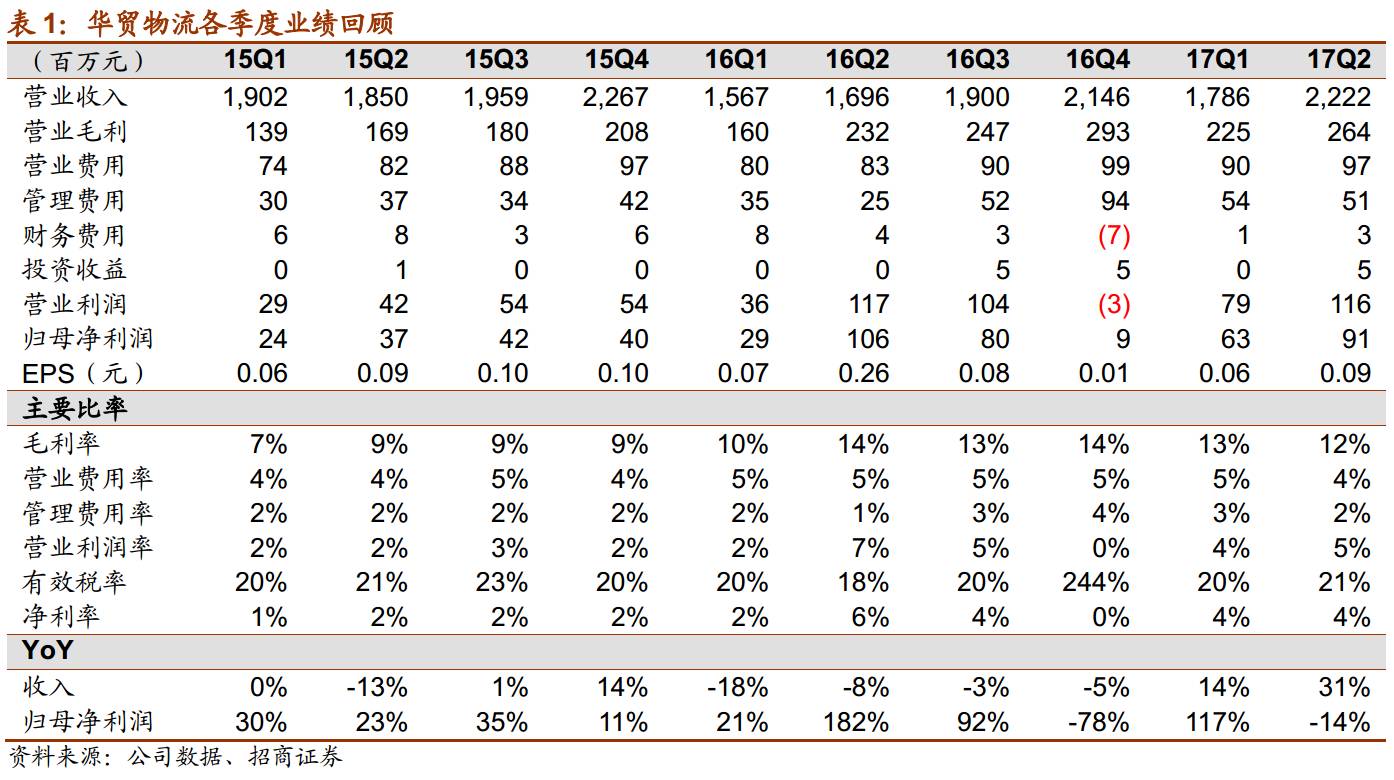

事件:

公司公告了

2017

年中报。上半年,公司实现营收

40.08

亿元(

+22.85%

),归母净利

1.53

亿元(

+13.88%

),扣非后归母净利

1.48

亿元(

+22.98%

),基本

EPS 0.15

元(

-6.25%

),加权

ROE 4.26%

(

-3.23 pct

)。

评论:

1

、核心业务盈利能力提升,并购效果持续兑现

上半年,受益于中国进出口复苏,公司货代业务(航空

+

海运)量价齐升,拉动主营业务增长。同时,公司完全从钢材和矿石供应链业务中退出,电子供应链业务下滑,但对公司业绩影响有限。

十项核心业务市场占有率进一步提高,运力运价实施集中采购,平均毛利率为

12.20%

(

+0.19 pct

),经常性利润总额同比增长

35.24%

。

另一方面,公司不断加强德祥集团和中特物流的整合工作,协同效应逐步体现。上半年,中特物流贡献经常性利润总额

6,539

万元(

+14.40%

),德祥物流贡献经常性利润总额

2,203

万元(

+11.62%

)。核心业务盈利能力提升

+

并购整合,公司实现

归母净利

1.53

亿元(

+13.88%

),扣非后归母净利

1.48

亿元(

+22.98%

),符合市场预期。

2

、进出口改善,货代业务量价齐升

上半年,航空货运市场运力紧张,公司跟随航空公司提价,同时不断扩大自身市场份额,实现空运业务量

16.25

万吨(

+23.03%

),营业收入

15.47

亿元(

+38.95%

),单位收入同比增长

12.94%

。

上半年,海运市场运力紧张,公司跟随船公司提价,同时加大优质客户销售力度,实现海运业务量

42.74

万标箱(

+11.23%

),收入

14.63

亿元(

+39.28%

)。

3

、整合业绩超预期,并购预期强烈

2014

年

10

月和

2016

年

3

月,公司先后收购了德祥集团(对价

2.05

亿元)和中特物流(对价

12

亿元),收购标的业绩持续超预期。

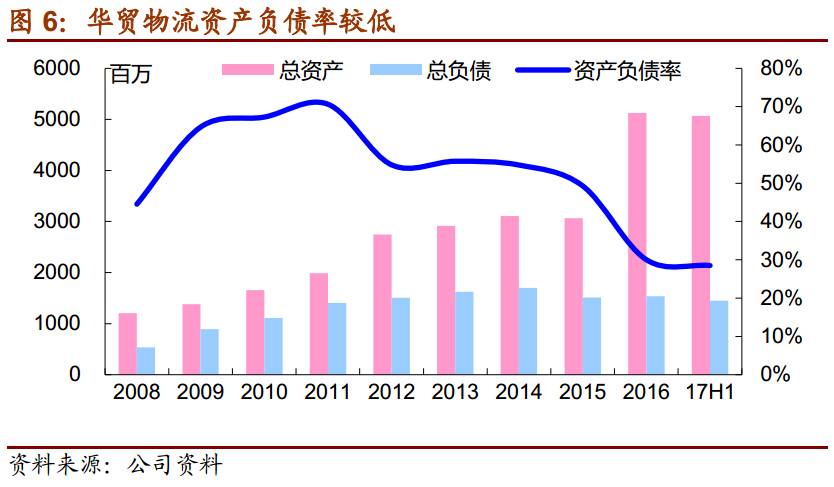

截止

2017

年中报,公司在手现金

10.12

亿元,且资产负债率处于历史低位,后续采用杠杆收购的可能性很大。参考中特物流,假设公司以

12

亿元(

6

亿现金

+6

亿贷款)收购

1

亿净利润(

12X PE

),扣除财务费用(利率

6%

,财务费用

3600

万)后将增厚公司业绩约

7300

万元。

4

、投资策略

近些年公司兼顾外延扩张及内生式增长,收购德祥集团获取进口分拨牌照扩大跨境电商布局、收购中特物流做大做实工程物流板块。我们预计公司

16/17/18

年

EPS

为

0.39/0.48/0.55

元,对应当前股价

PE

为

22.3/18.3/15.9 X

,业绩增长逐步消化高估值,考虑外延并购预期,维持“强烈推荐

-A

”评级,目标价

11.7

元。

5

、风险提示

:经济持续下滑、并购不达预期