据中农大动物医学院资料显示,当一个国家的人均GDP处于3000~8000美元,宠物产业就会快速发展。当前,在中国已有相当多的城市达到这一水平:北京、上海、广州等一线城市宠物行业都已较为发达,而二三线城市宠物市场也有巨大的发展空间。

我国人口老龄化进程不断加快,独居老人逐渐增多;年轻人生活状态相对独立、愈加孤独,导致越来越多的人把宠物视为自己的亲人、朋友。在单身和已婚无子女的宠物主中,超过50%的人将宠物视为孩子。宠物主人的情感寄托增强了他们的支付意愿,提升了宠物消费水平。狗民网发布的《2015年中国宠物主人消费行为报告》显示,我国宠物数量和消费需求双提升,中国的杨冲人群正呈现年轻化,“80后”和“90后”已成为养宠物的主力人群,占比接近80%。年轻群体的互联网思维加速了电商、宠物医院和O2O等新兴商业模式对产业链的整合和延伸。

一、国内外宠物市场对比

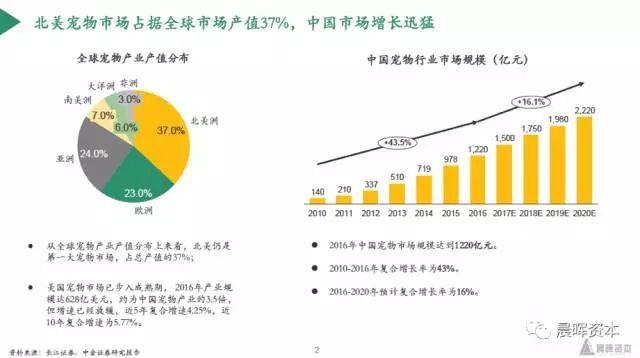

北美仍是第一大宠物市场,中国复合增速为美国的10倍放眼全球宠物市场,美国已步入成熟期,2016年产业规模达到628亿美元,约为中国宠物产业的3.5倍,但增速已经逐渐放缓,近5年的复合增速为4.25%。2016年中国宠物市场规模1220亿元,近5年复合增长率为43%。

我国养宠渗透率较低,宠物消费增长空间巨大

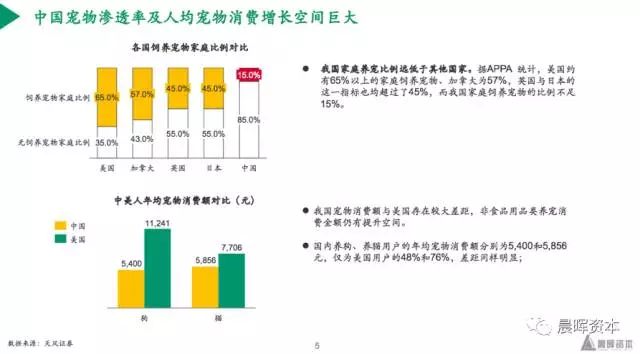

据APPA统计,美国有65%以上的家庭饲养宠物,日本为45%,而我国在改革开放后,宠物才真正进入普通家庭生活,由于“宠物文化”起步较晚,我国饲养宠物家庭比例不足15%。从中美人年均宠物消费额对比来看,我国与美国也存在较大差距:我国养猫、养狗用户的年均消费额仅为美国的59.4%。

中国主人爱给宠物做美容,美国主人更注重宠物健康

中国主人爱给宠物做美容,美国主人更注重宠物健康

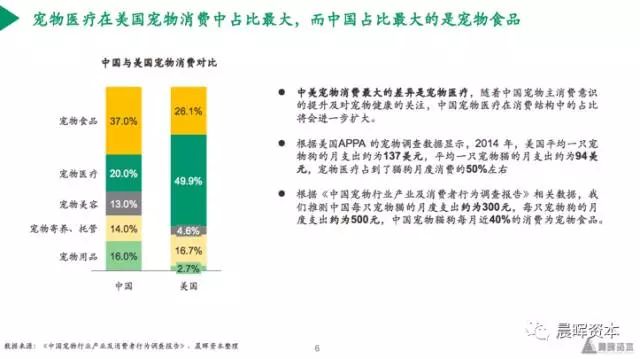

根据相关数据显示,我们推测中国每只宠物猫的月支出约为300元,每只宠物狗的月支出约为500元,而中国宠物猫犬每月近40%的消费为宠物食品,其次为医疗支出,占到20%。在美国,这一比例恰恰相反:宠物医疗占到猫狗月支出的50%左右。而随着我国宠物主消费意识、宠物“地位”的不断提升,中国宠物医疗在消费结构中的占比,将进一步扩大。

二、食品、医疗占比最大

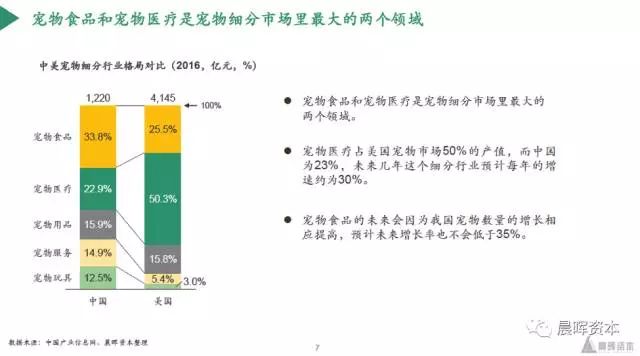

我们认为,宠物食品和医疗是宠物细分市场里最大的两个领域。宠物食品未来会因为我国宠物数量的增长相应提高,预计未来增长率将超过35%;宠物医疗占美国宠物市场50%的产值,中国目前仅为23%,我们预计未来几年宠物医疗的每年增速将超过30%。

宠物食品:三大巨头占七成份额,上市公司以零食为主

宠物食品:三大巨头占七成份额,上市公司以零食为主

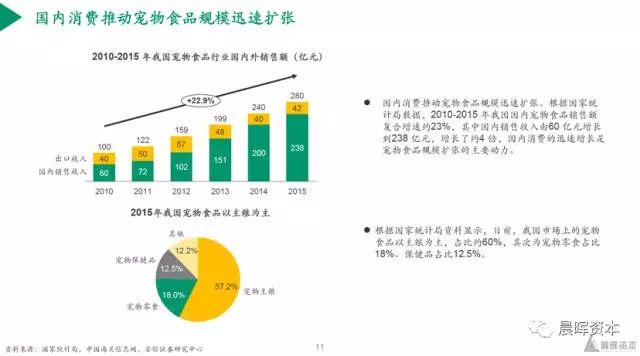

2010-2015 年,我国国内宠物食品销售额复合增速约为23%,销售收入由60 亿元增长到238 亿元,增长了约4倍,国内消费的迅速增长是宠物食品规模扩张的主要动力。

国内宠物零食行业规模高速增长:2015 年我国宠物零食规模达到63 亿元,同比增长约50%,2008-2015 年间市场规模扩张了约10倍,领先于宠物食品整体行业增速。

现阶段我国宠物食品市场仍以外资品牌为主,玛氏(含皇家)、雀巢占据了市场70%左右的份额。而国内的上市公司则以宠物零食为主,出口业务占据了大部分收入。

宠物医疗:已进入“并购期”,连锁化经营为未来趋势

根据中金公司的预测,随着我国宠物产业的快速增长,预计我国宠物医疗行业规模将保持28%的增速,到2020年突破600亿元。我国宠物医疗行业约占宠物市场的23%,规模约280亿,机构店面约11,000家,宠物医疗集中度低,大中型专业性连锁宠物医院约占行业的10%,小型动物诊疗所占多数。小型宠物医院多以夫妻店方式为主,并占据多数的市场格局,这一情况阻碍了宠物医疗行业再扩大和升级。

宠物医疗行业现正处于资本布局期,主要以瑞鹏系、瑞普系、高瓴系为主,但整体而言连锁医院数量仍然有限,此三系旗下的医院合计约400家左右,占比非常小。预计未来资本会在宠物医疗领域加速布局,逐渐形成区域龙头格局。

宠物用品:行业格局分散,未形成品牌

2016年宠物用品市场年销售额约200亿元,占行业规模的16%。预计2017年宠物用品市场规模将达到约260亿元,增长率保持在30%左右。宠物用品行业格局较为分散,还未形成较知名的品牌商。根据行业内从业人员的描述,线下宠物店、宠物医院渠道约占宠物用品销售的60%,线上渠道占据40%左右,其中80%来源于淘宝系。

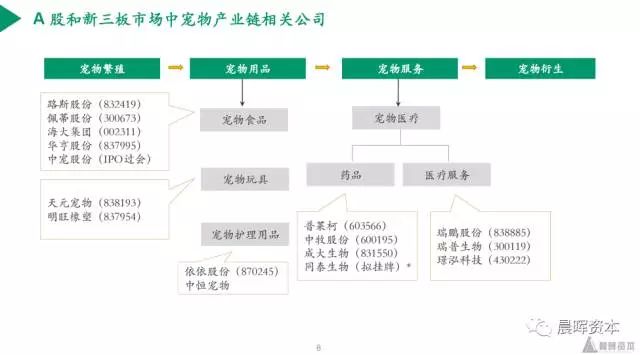

三、上市公司:宠物食品公司为主

近期,宠物企业开始“扎推”上市:继佩蒂股份成功登陆A股后,中宠股份也于7月28日拿到证监会IPO批文,宠物经济已成为新的投资风口。我们发现,已上市/挂牌的公司主要是宠物食品和用品,宠物医院只有一家挂牌新三板。通过招股说明书显示,食品和用品厂商的收入90%以上来自出口和OEM/ODM,自主品牌的收入占比大多低于3%。总体来看,宠物行业毛利率多在30%左右,净利润率大多在10%左右。

四、投资机会分析

目前,宠物行业需求旺盛、市场规模较大,处于高速增长、提高渗透率的阶段。就现在而言,从产品品牌切入的创业企业面临的竞争较为激烈,而下游服务市场发展阶段过早,投资风险性较高。我们认为,现阶段可以关注宠物食品、用品生产企业的投资机会,此类企业有较易分享行业高速增长红利的机会。此外,宠物的经销渠道较为老化,从业人员素质不高,具备渠道整合的空间和时机,亦可关注。作为宠物行业门槛最高的医疗行业,则适合大型资本布局,进行连锁经营及整合,我们认为可关注区域性的小型连锁及规模较大的单体医院。