市场感觉到了灰犀牛(全球流动性拐点和中国翻越债务周期)的存在,但又无法准确判断灰犀牛的体积和距离,所以股债都在谨慎克制的情绪中保持了可怕的宁静和很强的惯性。

经济的弱数量波动和强价格波动造成中国的beta策略变化很快,各种风格在短时间内快速轮动。中国的交易策略既要关注短周期快速循环对分子的影响,又要盯着货币信用收缩对分母的冲击,这就像是在“螺蛳壳里做道场”。另外,今年对全球的alpha投资者来说都是煎熬。

海外市场的惯性很强,主要有两个原因(长期低通胀和被动交易)。股债被相似但不同的逻辑所支配,都笼罩在不确定性之下,但对流动性拐点这个潜在风险的定价不同。美联储与市场预期发生的巨大分裂,孕育了未来的高波动。各类资产都在等待一个契机,打破现有惯性,迎来陡峭化和高波动带来的交易价值。

一、黑天鹅无法预测,也无法躲避

去年底我们担心今年是“天鹅湖”,现在看是多虑了。

上任6个月后,特朗普褪去了黑天鹅的成色。他看起来已经不太可能成为那个改变过去三十年实际利率下行趋势的人,而且陷入了华盛顿的政治麻烦中。

图1:美元指数回到2016年10月以前的水平,金融市场给特朗普剩余任期判了“死刑”

资料来源:WIND,天风证券研究所

过去的3个月,特朗普还在奋力推进他的医改、税改、基建、贸易、放松监管等政策落地。但就任6个月以来,特朗普除了签署了几个行政令外,重要的新政主张一个都没有实现。废除奥巴马医改的提案也在共和党内被判了死刑。看起来,他竞选时所做的承诺今年不可能全部兑现了。

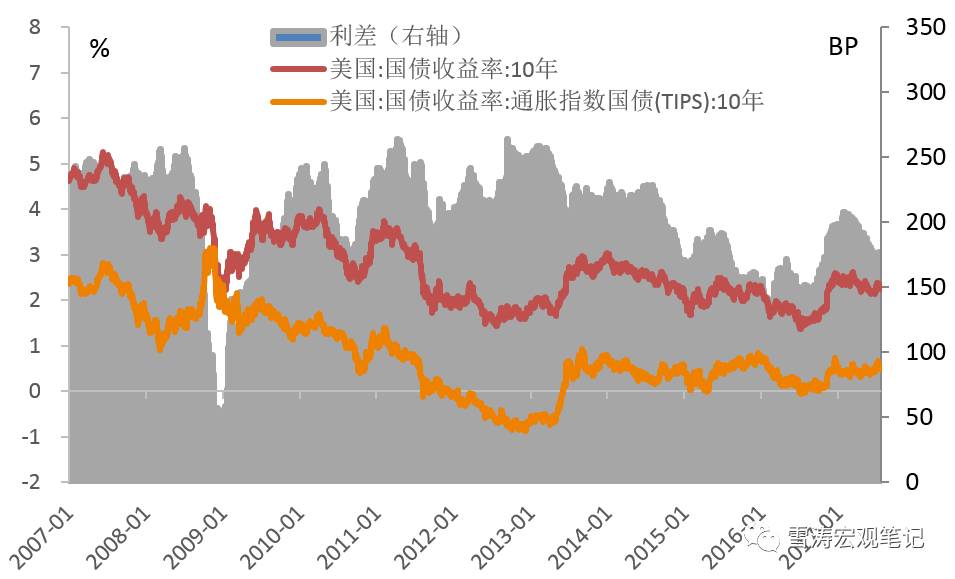

3月开始,美国经济软数据(PMI)走软,通胀预期(10yr-tips)和工资增速也反映出短周期回落,这是美债收益率回落的因素之一。但通胀预期只解释了16bp的美债收益率下行,剩下的32bp体现了市场对特朗普从“政策落地的溢价”到“政治风险的折价”的定价转变。

这样正确吗?金融市场是否又犯了去年10-11月选总统时的证实性偏见的错误?最近流行一句诗:Obama retires at 55,but Trump starts at 70. 作为一个还在适应美国政治体制的商人总统,谁知道会发生什么。

医改法案过不了,或许能加大税改法案通过的概率。但在金融市场对债券的定价里,特朗普剩余的3.5年的任期某种程度上都被判了“死刑”。这种情况下,特朗普但凡做成点什么,对市场的预期等于是旱地拔葱,美债收益率都会大幅向上跳。

所以,我们在《一次不同以往的Yellen Call》和《在无法定价的风险中随音乐起舞》反复提醒——美债收益率的上方风险积聚。

图2:美债收益率反映出的特朗普溢价到折价的转变

资料来源:WIND,天风证券研究所

5月的法国大选尘埃落定之后,欧洲也褪去了黑天鹅的成色。欧洲大陆没有重复去年英国脱欧的故事,分裂的风险显著下降了。显然,大陆国民和岛民的想法是不一样的,一个动荡的秦帝国也好过良莠不齐的五霸七雄。欧盟的两大台柱再次联合,组成了马克龙和默克尔的MM组合。

1958年戴高乐修宪,成立了法兰西第五共和国。之后的60年,法德聚少离多。但这次,才上任3个月的“鲜肉总统”看起来想要开创法兰西的新时代——和德国共同研发战斗机,还要和德国共同建立统一的欧洲财政联盟。

有人说,英国和欧盟离婚之后,反而让欧盟解脱。放下“旧大陆”的包袱,迈向“法德新轴心国”时代。

谁知道呢?欧洲核心国和边缘国在经济复苏和通胀上的巨大差异,用统一的货币政策难以弥补,就需要各方在财政政策独立性上做出实质性让步。这究竟有多难,这是只有欧元区才懂得的痛。(详见《德债和CPI的逆行:欧洲经济在复苏中分化》)

黑天鹅是我们无法预测的。我们不知道特朗普有没有可能在下半年卷土重来,我们也不知道马克龙和默克尔的MM组合有没有可能从根子上解决欧盟的财政问题。

金融市场无法给没有概率的事情定价,所以只能理性地选择忽视它的存在。这种理性的忽视,有时会带来灰犀牛。

二、远方的两头灰犀牛

灰犀牛生长于非洲草原,体型笨重、反应迟缓,你能看见它在远处,却毫不在意,一旦它向你狂奔而来,憨直的路线、爆发性的攻击力定会让你猝不及防,直接被扑倒在地!所以危险并不都来源于突如其来的灾难、或者太过微小的问题,更多只是因为我们长久地视而不见。

在我们看来,远方有两头灰犀牛。

一头是中国可能正在翻越1997年至今长达20年债务上行周期的顶点,金融自由化的潮水退去之后,货币信用收缩给全球资产带来的外溢性。

另一头是美国经历了家庭部门资产负债表衰退之后长达10年的缓慢复苏,如今美国开始考虑退出超常规货币政策可能给全球流动性的冲击。

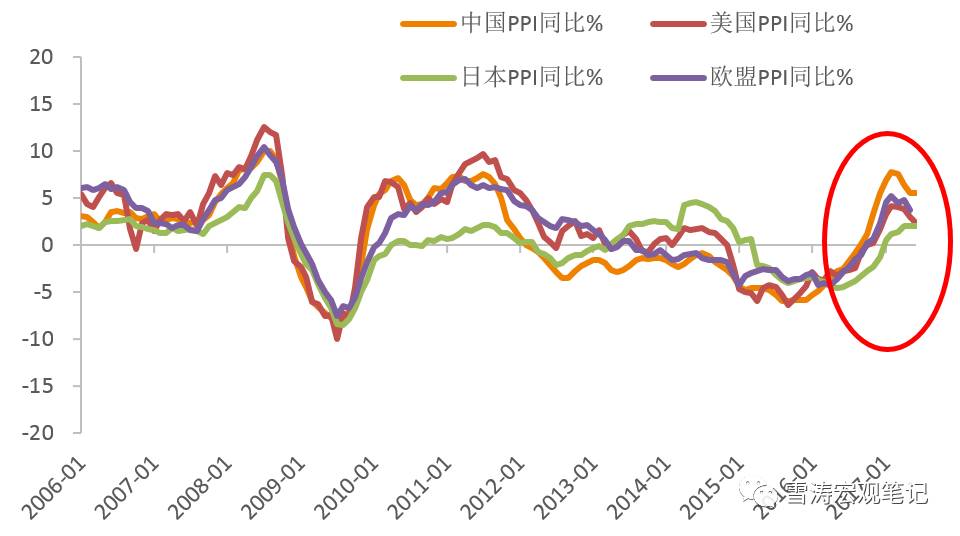

图3:2015年底中国的PPI回升明显带动了全球再通胀,中国是否会把全球制造业复苏再带回去

资料来源:WIND,天风证券研究所

2015年,中国央行猛药去疴,用了五次降息降准把中国从通缩的泥潭中拉了出来。2016年以来,明显是中国的PPI带领拉动了全球的工业品再通胀。

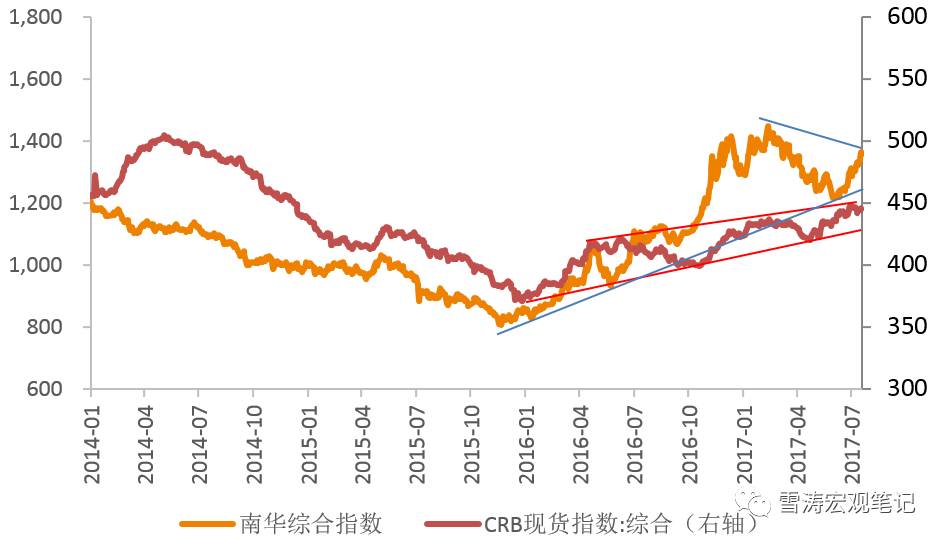

代表中国大宗商品需求的南华综合指数领先了CRB现货综合指数一个月从底部回升。南华综指的上行幅度也远超CRB。2016年,中国的南华商品指数上涨了53%,同期CRB指数仅上涨13%。

图4:代表中国需求的南华综指领先且远超CRB,中国的减弱会给全球复苏带来何种影响

资料来源:WIND,天风证券研究所

如果说2016年这一轮大宗商品牛市和再通胀交易是中国货币信用的扩张所拉动的,现在中国明显减弱了,会给全球复苏带来何种影响。3月以来反映中国需求的基建投资、产成品库存和PMI等数据已经开始出现疲软迹象。铁矿石期货价已经从年初时的高点下来了40%,最高时下来了53%。

图5:中国复苏的短周期开始再2季度见顶

资料来源:WIND,天风证券研究所

3月之后反映欧美需求的核心通胀也开始出现疲软迹象,美国核心PCE和欧元区核心CPI都已经开始回落。欧美需求一旦接不上,这轮再通胀交易就结束了。

图6:美国和欧洲核心通胀反应2季度是经济短周期的顶部

资料来源:WIND,天风证券研究所

过去几年,同业依赖和金融创新使得中国商业银行和中国央行的资产增速规模裂口不断拉大。随着中国金融自由化的潮水退去,裂口在收窄,金融体系的流动性在湮灭。

事实上,中国央行的缩表比中国商业银行的缩表开始的更早,也比发达经济体央行的缩表开始的更早。过去几年中国央行总资产占GDP的比例其实是持续下降的。

今年下半年,美联储也计划开始收缩资产负债表,目前金融市场对此并不是特别担忧。四季度,世界上最有权力的两个央行,一个严监管紧信用,另一个加息缩表,这对全球流动性的冲击是否仍然不值得任何担忧呢?

三、可怕的平静,自信的泡沫

这是一个空头和多头都能获利的时代。

这是一个空头摩拳擦掌的时代。

VIX已经在10徘徊很久,波动率长时间这么低通常不是好事。最近很多地方看到说美股的空头在聚集,越来越多投资者押注VIX上升。

图7:可怕的宁静

资料来源:WIND,天风证券研究所

高盛商品指数比标普500指数已经到了历史低位,上一次GSCI/SPX这么低,是1999年互联网泡沫的前夕。

图8:自信的泡沫

资料来源:WIND,天风证券研究所

这也同样是多头的时代。

今年以来,除A股外的全球股市走势强劲。美国标普500指数年初以来上涨8.8%,纳斯达克指数同期上涨17%;欧洲stoxx50指数年初以来上涨9%;日经指数同期上涨5.4%;香港恒生指数年初至今上涨17.6%;韩国综合股价指数年初以来上涨17%。

图9:年初至今除A股外的全球主要股指走势

资料来源:WIND,天风证券研究所

新兴市场MSCI指数年初以来上涨20%。美国高收益债的利差也逐渐接近历史低位。这些反映出市场的高风险偏好。

图10:美国高收益债券的溢价处在历史低位,反映市场的高风险偏好

资料来源:WIND,天风证券研究所

风险已经在聚集,但是金融市场选择理性忽视。短期没有什么能撼动市场的力量。3月以来,特朗普的“通俄门”和朝核危机都在SPX上都没有泛起任何风波。

市场正处在可怕的宁静和自信的泡沫中。股债站在原地的韧性都很足,也都在等待一个变化的契机,但目前没有明确的方向可以打破现在的惯性。

四、螺蛳壳里做道场

1142年,秦桧将岳飞杀害,埋在了杭州钱塘门外的螺蛳壳堆里,百姓便在螺蛳壳上做道场祭拜。后人用“螺蛳壳里做道场”比喻在狭窄的空间里做复杂的事情。

今年以来,国内的交易型资产(股债)就是“在螺蛳壳里做道场”。

政府逆周期操作将经济周期的波动熨平,短周期快速循环并且钝化。从中国的产成品库存周期可以看出,补库的周期越来越短,高度越来越弱。上一轮主动补库周期持续了12个月,而16年6月开启的最近一轮主动补库周期只持续了10个月。

图11:中国库存周期越来越短,越来越弱

资料来源:WIND,天风证券研究所

从上图产成品库存的实际同比可以看出,除去价格因素之后的实际需求量并不强,工业企业利润复苏的主要驱动因素是供给侧收缩的价格效应。

经济的弱数量波动和强价格波动造成beta的策略变化很快,各种风格在短时间内快速轮动。4月初中国长短端利率上行,社融下降7000多亿,周期性指标见顶回落。但6月初流动性又超预期宽松,周期又开启了一轮更高级别的调整。

所以说中国上半年的交易策略是“螺蛳壳里做道场”——既要关注短周期快速循环对分子的冲击,又要盯着货币信用收缩对分母的冲击。

今年全球宏观策略上也一样,今年除了股票基金,其他所有资产类别的基金都在挣扎。alpha的投资者都在煎熬:市场的惯性太强,方向感太弱,脉冲一两天就呆滞了。

从去年英国脱欧、特朗普当选到今年的特朗普弹劾风险和朝核危机,股指的回调幅度越来越小,调整时间从两个交易日缩短到日内交易。

目前美债收益率的上方风险和美股的下方风险都在积聚,但目前位置上对于股债来说向下止损的力度弱,向上突破也难。

下半年alpha策略上仍然没有太清晰的方向。尽管存在下半年特朗普交易回摆的可能性,但在目前位置上重新开始憧憬特朗普交易显然也很难。在油价回落、PPI下行的背景下,再通胀交易回落和商品熊市调整可能是下半年相对确定的方向。但欧美复苏的需求韧性和中国的需求惯性使得这两种交易的超额收益都不明显,商品可能处在慢熊震荡的过程中。

总之,市场的惯性太强,风格变化太快,对alpha投资者来说仍然是煎熬的。

五、为什么市场的惯性这么强?

回答这个问题,我们至少要倒回10年。

一个原因是过去十年,美国工业增加值的波动下降,十年左右的中周期(朱格拉周期)轮回被熨平。过去十年,美国的核心通胀在低位徘徊,几次要向上最后都又缩了回来。低通胀给市场的惯性感,造成现在这个结果:一旦数据疲软,大家会飞快地撤退。

图12:美国工业增加值反映出中周期的钝化

资料来源:WIND,天风证券研究所

图13:过去三十年,美国核心通胀的波动越来越低

资料来源:WIND,天风证券研究所

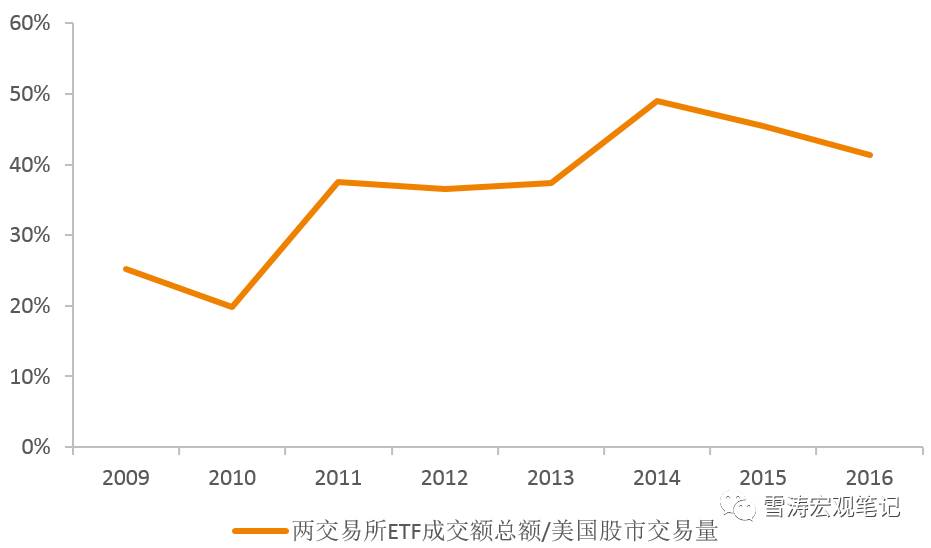

另一个原因是最近两年的,很多钱从主动管理交给了被动ETF管理。被动投资特别是被动指数基金ETF(主要是Vanguard,iShares,SPDR,PowerShares这几家的指数ETF)这种同质化的交易在美股的占比越来越高。全球ETF超过4万亿美元,美股超过50%是被动投资。

图14:美国ETF占比上升

资料来源:WIND,天风证券研究所

这些被动ETF简单执行量化操作指令,买入S&P等主要指数,因此在资金净流入美国市场的情况下,被动ETF会像滚雪球一样推着指数走,而且惯性越来越强。除非是资金变为净流出或者某种量化策略出现较大风险,否则这种低波动的惯性很难打破。

六、股债被相似但不同的逻辑所支配

简单来说,现在股市和债市由相似的逻辑支配着,股债都笼罩在不确定性之下。但股债对流动性拐点这个潜在风险的定价不同,股票已经表现出一定的流动性收紧预期,而债券还在和美联储对赌。

除去1998-2000年互联网泡沫最疯狂的几年,目前美股的大盘股/小盘股比值处于十年来的均值水平,没有明显的偏离。今年以来,大盘股比小盘股市值从1.64上升至1.74,大盘小幅跑赢,反映出当前市场定价实际上偏向于确定性溢价。

图15:美国大盘股小幅跑赢小盘股,市场定价一定程度上偏向于确定性溢价

资料来源:WIND,天风证券研究所

原因是当前的美国市场仍笼罩在几个不确定性之下:一是3月之后美国经济的软数据和通胀开始走软,是否短周期见顶回落;二是特朗普政策的不确定性;三是美联储是否真的会在通胀不及目标的情况下继续收紧货币。

3月之后,特朗普交易相关的能源、金融、制造等板块已经逐渐回调,下半年特朗普交易还能不能回摆不好说。但科技股不受影响,继续甩开膀子上升。

套用A股的通俗说法,3月之后的美股已经不是“政策市”了,美股从去年底的“特朗普牛”回归到“业绩牛”。美股真正的驱动因素可能是上市公司的利润增速和业绩,业绩最好的是那些纳斯达克的巨头。

图16:美股纳斯达克巨头业绩突出

资料来源:WIND,天风证券研究所

支配美债收益率底部震荡的逻辑和美股抱团大盘股的逻辑有相同之处:经济短周期见顶之后的通胀下行,以及给特朗普的定价从“政策落地的溢价”转为“政治风险的折价”。

不同的是,美股抱团大盘股有一定的流动性收紧预期,而美债仍然是和美联储博弈的赌局。

美债收益率已经隐含了美国经济短周期回落的通胀预期下行和“特朗普折价”,但对美联储是否会在通胀走软的情况下坚持加息缩表,市场仍然处在和联储博弈的过程中。

7月,除非出现很强的鹰派预期指引迅速打破博弈的平衡,否则市场大概率还是跟牌对赌美联储,美债向上风险暴露具有黏性。

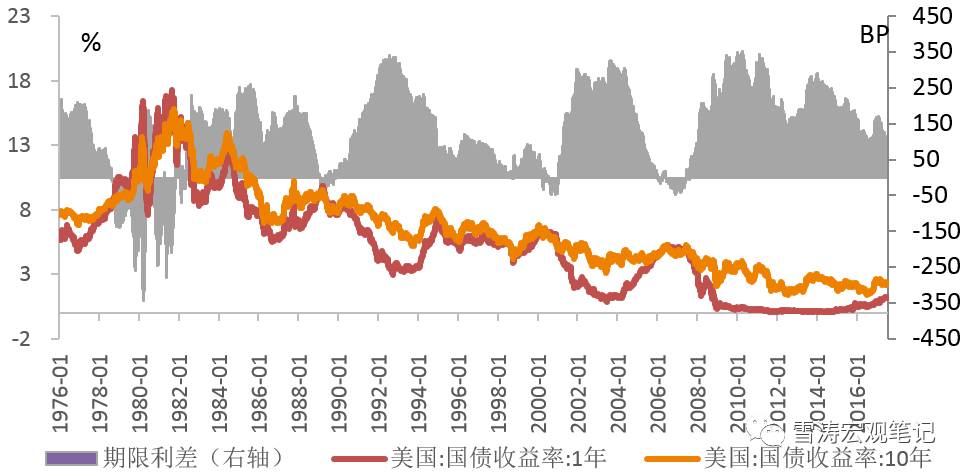

七、曲线平坦化反映了美联储和市场预期的对立

今天美债利率曲线的平坦化,实际上反映了美联储和市场预期的对立状态。美联储与市场预期发生的巨大分裂,孕育了未来的高波动。

图17:美债期限利差缩窄,曲线平坦化

资料来源:WIND,天风证券研究所

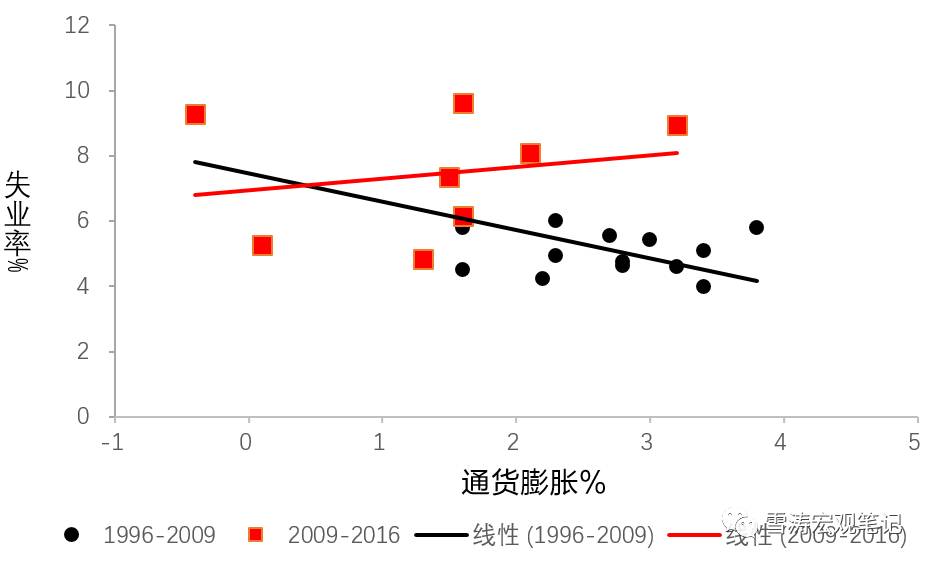

市场对通胀和经济的悲观预期确实有确凿的理由。一方面,失业率在低位趴了这么久,按照正常的理解,市场相信不久可能会出现技术性衰退。另一方面,核心通胀不及美联储“2.0左右”的目标,市场不相信美联储会在目前位置上真的鹰派加息缩表。

菲利普斯曲线近乎处于失灵状态,失业率已经下降到4.3%,但核心通胀只有1.7%。

图18:美国菲利普斯曲线平坦化

资料来源:WIND,天风证券研究所

而曲线平坦化实际上也是美联储急于想快速实现货币政策正常化的原因,为未来可能的技术性衰退或是资产价格向下调整做足准备。所以,耶伦用了一个词叫“数据噪音”,呼吁市场不要对低通胀的数据反应过度。而且最近两个月耶伦反复警示目前美国资产价格可能过高,提醒市场要跟随美联储引导的预期相向而行。

这种对立就像德州扑克一样,市场不信,美联储就不断提高赌注,直到市场弃牌服软。

所以我们反复说:美债当前的风险是不对称的,只是利率的上方风险何时释放的问题。

市场对(1)联储的鸽派预期、(2)美国经济可能发生技术性衰退的风险、(3)特朗普的政策落空,都有充分的定价。所以但凡美联储释放强硬的鹰派预期,或特朗普干成一两件事儿,这局德州扑克就要以市场弃牌告终,美债收益率就要向上跳。

八、在无法定价的风险中跳舞

回到第三部分,当前的市场有两个看似矛盾的现象:一方面,美股大盘股跑赢小盘股,美债收益率底部震荡,市场对未来感到不安。另一方面,VIX长时间在历史底位徘徊,高收益债溢价也在历史低位,新兴市场股指也连创新高,市场看似情绪高涨。

这两个看似矛盾的现象,其实反映一个问题:市场感觉到了灰犀牛(全球流动性拐点和中国翻越债务周期)的存在,但又无法准确判断灰犀牛的体积和距离,所以股债都在谨慎克制的情绪中保持了很强的惯性。借用我们7月全球资产配置策略的标题——我们在无法定价的风险中跳舞。

中低级别的风险事件很难打破现有的惯性。除非现象级的风险发生,美债收益率和美元指数仍在筑底期,但都在等着一个契机向上,向下的止损力度已经较弱了。美股指数继续震荡向上探顶,隐含波动率保持低位,但向下调整的风险逐渐积聚。

利率曲线的平坦化和资产价格的低波动还要维持一段时间,但惯性被打破的概率越来越大,股债对外部风险的敏感度也越来越高。

九、等待一个契机打破惯性,迎来陡峭化和高波动带来的交易价值

打破目前股债的惯性需要一个高级别的冲击作为触发点。这个触发点在我看来可能有两个:一是特朗普政策的落地,二是中国金融改革的靴子落地。

虽然川普未来的3.5年任期被判了“死刑”,但也意味着市场对他的定价到了底部,一旦他的政策篮子中有一两项政策落地,对于市场的预期基本上等于旱地拔葱。

中国在7月14-16日的全国金融工作会议之后,监管靴子落地这件事几乎是没有异议了。7月14日的会议除了对监管大方向的确认之外,还强调了金融改革将和财政改革国企改革配套进行。这意味着中国有可能从财政的根子上解决今天的金融问题,也意味着中国翻越金融周期的拐点会坚决果断。所以当中国金融改革的靴子落地之后,中国的货币信用收缩给全球资产带来的何种外溢性才能被真正看清楚。

站在目前这个时点,下半年特别是四季度全球资产可能出现利率曲线陡峭化和资产价格高波动的场景。

最后,推荐我们7月全球资产配置报告《在无法定价的风险中随音乐起舞》,里面对包括中国股债在内的全球资产的现状和未来走势做了判断。

风险提示

警惕政策黑天鹅和灰犀牛事件

重要声明

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表达的意见并不构成对任何人的投资建议。