投资大师们都说,买股票就是买公司。这话没错,那么要买什么样的公司呢?

这个问题的标准和角度就多了,也复杂了。牛熊交易室提供一个角度:我们需要一个“能为股东挣钱的公司(好管家)”还是“一个经营好生意的公司(好生意)”?

6年量化回测,市场更青睐“好管家”型公司

一般来说,绝好的公司常常同时具备“能为股东赚钱(好管家)和经营好生意(好生意)”两个条件,比如贵州茅台、恒瑞医药。但为了找到上述问题答案,我们还是有必要分开认识“好管家”和“好生意”。

能为股东赚钱的“好管家”型公司,简而言之就是ROE比较高。

但是能为股东赚钱并非就是一门好生意,因为在规模报酬不变情况下,提高负债率进而扩展规模,就很容易提高ROE。但是高负债对于风险控制、现金流管理非常重要,听起来并不是特别省心的“好生意”。

好生意呢?该如何量化呢?这里牛熊交易室引入一个财务指标,叫做“投资资本回报率”ROIC。

一般来说ROIC越高,表明越是一门好生意。

公式这里就不列举,大致的意思就是一个公司靠主营业务赚的钱和投入钱之比。这个投入的钱可以来自股东,也可以是借贷,而一个好生意最基本的前提就是回报高于投资的机会成本,。

好了,如何通过ROE和ROIC界定“好管家”和“好生意”的基本标准呢?

这里我们说下大致标准:

(1)对于ROE起码要高于A股年化收益率13%,这是股东对权益回报的心理底线;(2)对于ROIC界定要涉及到股东预期回报(13%)、负债利息率(大致为5%)、公司杠杆率、税率等因素,综合考虑这个值大概为10%。

这样的公司在A股市场中多不多呢?

持续盈利的才是“好公司,那么我们设定备选公司的2项指标必须连续5年都大于上述数值。但

这里股票池剔除了金融股和地产股,因为其资产特殊性不适合ROIC这个指标。

按照这种策略,牛熊交易室从2011年至今回测的结果如下图,其实符合这样的公司并不多。其中每年符合ROE标准的大概有100只,符合ROIC标准的大概有100—150只:

虽然这样的公司不多,但从上图来看,只要满足上述标准,两个选股方法战胜沪深300非常轻松。而对比收益结果来看,能为股东带来收益的“好管家’型公司要比单纯投资回报率较高的“好生意”模式更受投资者的偏好。

市场给予持续稳定的高ROIC企业以高估值

不过,牛熊交易室需要提醒的是,上述标准不过是“好管家”和“好生意”的基本标准,真正而这优秀的公司标准要远比这个高。

投资者或许问,为何A股更看重股东回报?

牛熊交易室认为是一个非常重要因素,就是市场非常依赖ROIC为公司估值,经典的估值理论有个共识:企业估值水平最为依赖的两个指标,第一是ROIC,第二则是预期增长率。

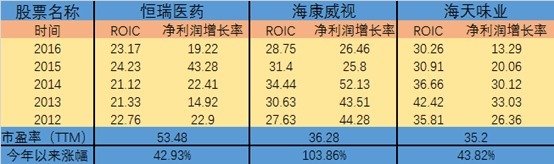

以A股市场来看,恒瑞医药的ROIC长期在23%左右,增长率为25%,这个逆天的财务数据使得恒瑞长期享有40-55倍高估值,同样高ROIC海康威视、海天味业30倍估值仍然被机构追捧。

高ROIC公司往往估值较高,而高ROE则不尽然,自然高估值的股票少赚了市场“估值回归”的钱。

往往市场进入价值回归阶段,“好管家”会拉开和“好生意”的差距。为了体现这个“估值回归”效应,我们对比恒瑞医药和华域汽车,而这ROE普遍都是20%上下。

恒瑞医药是高增长、高ROIC公司,其ROIC长期在23%左右,长期PE在40被以上;相比较而已华域汽车ROIC较低,长期在14.5%左右,符合增长率不过10%,市盈率从曾经的6倍逐步回升到现在10倍左右。

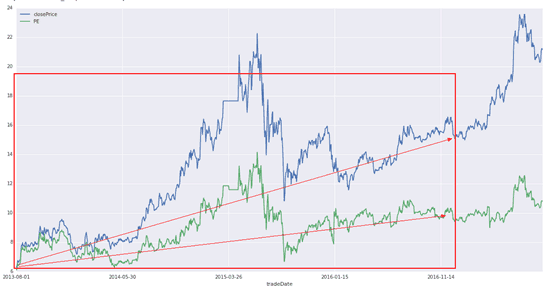

图 恒瑞医药PE(绿)和股价(蓝)

图 华域汽车PE(绿)和股价(蓝)

对比两张图,我们可以看出

恒瑞在估值没有变化情况下仅依靠增长率和指数上涨,股价持续稳定上升。相比较而言,华域汽车股价波动性非常依赖市场估值体系变化,股价上升不仅依靠自身的增长率和指数上涨,还享受了2014以来市场“价值回归”效应的红利。

有心的投资者可以发现,绝大部分白马最核心的ROIC和预期增长率普遍表现复合预期,显然在价值投资盛行的今天,机构行为决策的基础已经不再是靠题材、靠市场风吹草动,而是对估值体系和行业的深刻认识。

股市多风险,选个好队友,跟着东北证券走,马上掘金A股!牛熊君今天和大家推荐一个选股利器——东北证券!点击

原文阅读

获取更多信息!