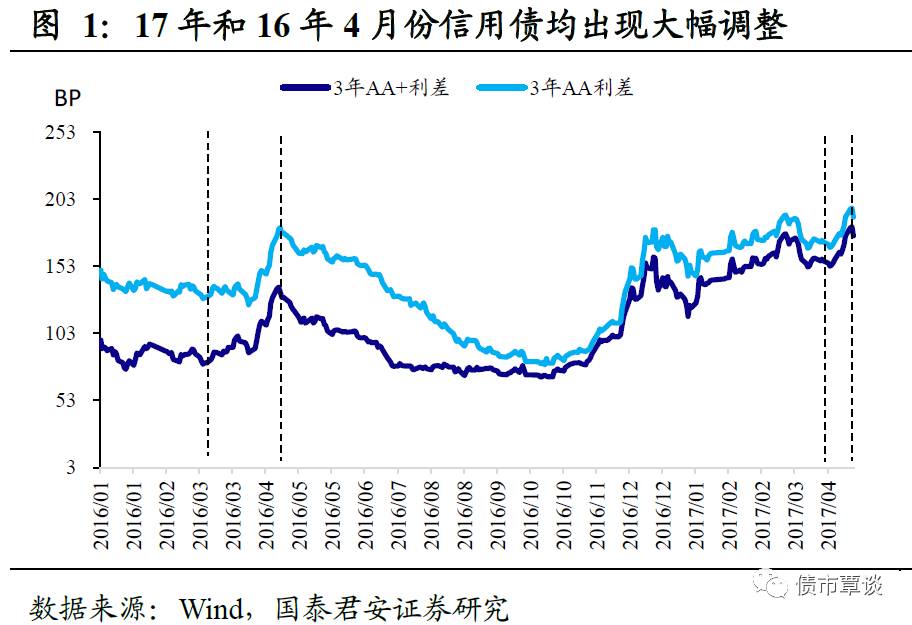

导读:17年4月份信用债市场出现大幅下跌,与16年同期如出一辙,但背后的原因千差万别,对后市的影响也不尽相同。

信用债市场经历似曾相识的调整。

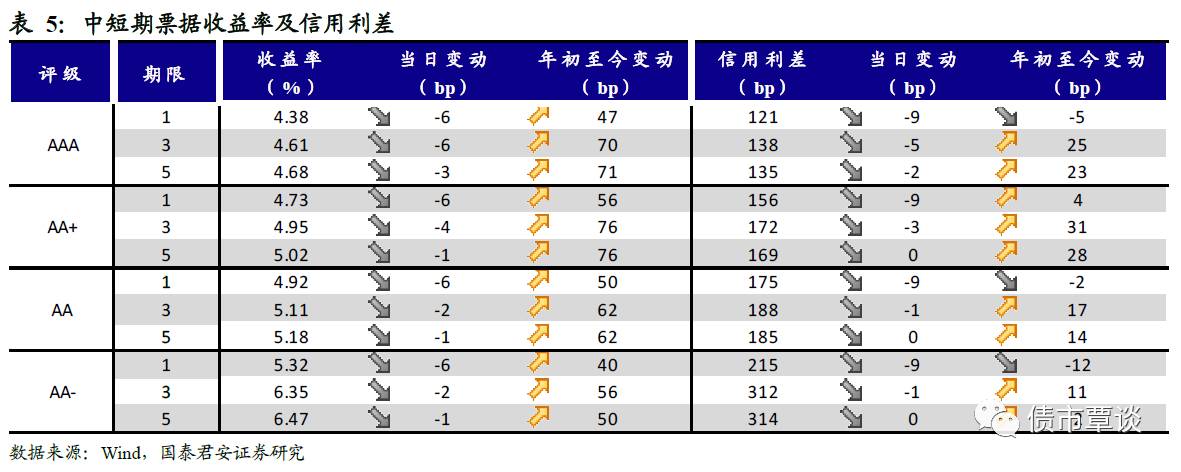

近期信用债市场出现了幅度较大的下跌,信用利差显著走扩,一二级市场表现为:(

1

)相比较

4

月中旬的低点,目前

1

、

3

年期中短期票据估值已经出现了幅度在

40-50bp

之间的上行,而

5

年期收益率则出现了幅度在

30-40bp

之间的上行;从信用利差看,

1

、

3

年期上行了

20-30bp

,而

5

年期上行了

10-20bp

。(

2

)信用债一级市场发行收益率出现大幅回升,部分城投票面利率重新回到

“7”

时代,上周信用债取消发行量更是创下

17

年以来单周最高。如此大幅的调整不禁让人回想起一年前,

2016

年的

3

、

4

月份信用债市场同样遭遇了一波大幅调整,但相似的调整背后确蕴藏着不同的原因,这也导致后续信用债的走势也会有所不同。

我们总结了这两轮信用债大幅调整不同之处,供投资者参考:

(1)导致调整的原因不同。

16

年

3

、

4

月份的信用债调整主要原因在于对信用风险的担忧升温。当时信用事件短时间内集中爆发,并且从量变出现质变,包括东特钢违约、中城建变更实际控制人、铁物资暂停交易、城投债首次提前还款等等,一方面是这些发行人的债券余额较大,另一方面,这些信用事件也进一步打破了投资者对于地方国企、央企以及城投债的信仰,短期内对市场情绪造成大幅冲击,从而引发了信用债

3

、

4

月份的暴跌。随后,伴随着城投债提前还款事宜的取消,市场情绪得到安抚,进入

5

月份之后信用债收益率重新进入下行通道。而当下主要是监管趋严导致委外赎回带来的需求萎缩,叠加信用债供给阶段性放量引发市场调整。一方面是

3

月末到

4

月中上旬银监会连发

7

道监管文件对银行理财、同业等业务进行监管,导致上周委外出现集中赎回,叠加

4

月后两周由于发行人在年报公布之前抢发,信用债净供给大幅增加,短期内供需关系大幅恶化,最后导致信用债出现大幅调整。

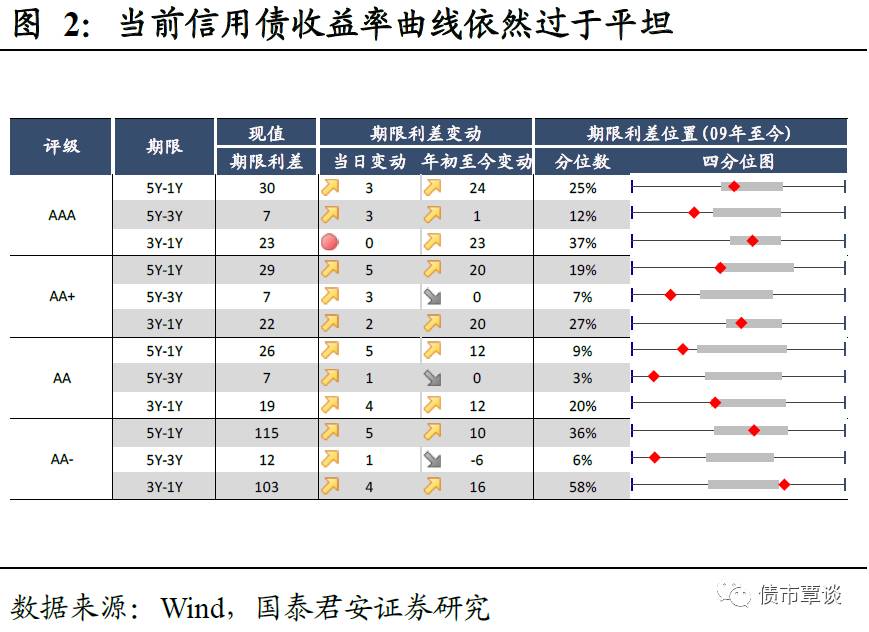

(2)不同评级之间调整的幅度不一致。

正是由于两轮信用债调整的原因不同,导致不同品种之间调整的幅度也出现差异。从市场走势来看,

2016

年由于信用风险担忧升级导致的调整对低评级品种的影响更大,我们拿

2016

年

4

月底与

3

月中下旬信用债收益率的低点相比,

1Y

、

3Y

的

AAA

品种信用利差整体走扩幅度多在

40-50bp

,而

1Y

、

3Y

的

AA

及

AA-

品种信用利差上行幅度多在

50-70bp

。本轮委外赎回及供给增加带来的调整压力对各评级品种的影响相对比较均衡,主要原因在于市场抛压增加短期内主要对流动性较好的高等级短久期品种影响较为直接,但考虑到当前信用债收益率曲线极度平坦,评级利差也处于历史较低水平,中长久期低评级信用债估值也跟随流动性较好的短久期品种出现明显上行。

(3)期间利率债受影响程度不同。

信用风险的爆发如果不造成流动性的挤兑,短期不会对利率债造成太大的压力,而委外赎回则会引发市场首先抛售流动性较好的资产,利率债往往也会受到牵连。从两轮信用债调整期间利率债的走势来看,

16

年由于信用风险引发的调整幅度要远小于当前利率债的调整幅度,从

16

年

3

月底的低点到

4

月底,

10

年期国债仅从

2.81%

调整到

2.89%

,一个月的时间内

10

年期国债近上行

8bp

(部分原因亦为某机构的逆势加仓),而当前

10

年期国债已经从

4

月中旬

3.3%

的低点一度上行至

3.5%

,半个月时间调整幅度就高达

20bp

。

(4)后续信用债的走势可能不同。

不同的调整原因导致此轮信用债的调整在品种和幅度上与前一轮有所差别,对后续信用债的走势判断的影响可能也会千差万别。一般来说,信用风险的阶段性爆发对市场的影响往往偏短期,在信用风险集中爆发时点度过之后收益率将重新回到原来的趋势,但往往政策或者监管层面的趋严对市场的影响相对偏长期。上一轮信用债调整结束是在四月底,

“14

海南交投

MTN001”

和

“14

宣化北山债

”

先后宣布取消关于提前兑付债券的持有人会议,市场情绪出现明显好转,信用债收益率也开启了一波大幅度的下行。

但本轮信用债经历4月暴跌之后却很难复制16年5月份之后的一波大行情。一方面是在监管趋严的大背景下,未来信用债需求的收缩可能将会是持续性的。同时从信用风险的角度来看,15年经济经历大幅下行,16年年初企业内部现金流处于最差的阶段,信用风险居高不下,但后面随着供给侧改革的推进,产能过剩行业状况有了明显的好转,市场对信用风险的担忧也有所缓解,这也是16年4月份之后信用利差大幅压缩的原因;而17年初站在16年企业盈利大幅改善的基础上,信用基本面整体相对较好,但往后看随着经济逐步下滑、供给侧改革力度边际放缓、融资收缩的影响慢慢出现,下半年的信用风险将会显著增高,届时仍然会对信用利差造成阶段性的打击。总结来看,虽然同样是在4月份信用债出现大幅调整,但

17年可能很难复制16年之后信用利差大幅压缩的行情,短期信用策略应整体坚持短端为主。不过,目前已经看到利差大幅调整从短端蔓延到中等期限信用债的迹象,若后期利差继续走扩,信用债评级利差和期限利差得到显著修复,中长久期信用债的配置价值也将逐渐显现。

债市股市均小幅上涨。

昨日临近五一节前,债市交易逐步转为清淡,债券市场整体维持小幅上涨态势。国债期货开盘后持续维持小幅震荡格局,午盘后突然拉升带动现货市场收益率也出现下行,但尾盘后国债期货再度出现跳水,全天来看,仍然维持小幅上涨,其中

5

、

10

年期国债期货主力合约

TF1706

与

T1706

分别上涨

0.03%

、

0.19%

。现货市场上,

10

年期国债、国开分别持平于

3.45%

、

4.16%

,其余期限品种多数收益率小幅下行。其他市场上,股市开盘后震荡走弱,随后出现拉升,全天来看,股市小幅上涨,上证综指与创业板指分别上涨

0.36%

、

1.23%

。期货市场上,农产品小幅下跌,而焦煤、螺纹钢、铁矿石等黑色系小幅上涨。

【货币市场:整体偏紧】

货币市场资金面延续紧张态势。

昨日,央行公开市场展开

300

亿元

7

天期逆回购操作,

100

亿元

14

天期逆回购操作,

100

亿元

28

天期逆回购操作,昨日逆回购到期

900

亿,昨日公开市场净回笼

400

亿元。隔夜利率较上一交易日上行

3bp

为

3.03%

,

7D

上行

40bp

至

4.37%

,

14D

利率上行

25bp

至

4.61%

。

DR001

较上一交易日上行

5bp

至

2.86%

,

DR007

上行

9bp

至

3.03%

,

DR014

上行

13bp

至

3.87%

,

DR1M

下行

3bp

至

4.27%

;长端

Shibor1M

上行

1bp

至

4.02%

,

Shibor3M

基本与上一交易日持平为

4.29%

。交易量较上个交易日有所减少,其中隔夜较上个交易日减少

906.91

亿,

7D

增加

719.21

亿,

14D

增加

214.94

亿。交易所资金

GC001

加权平均利率飙升

797bp

至

12.2204%

,

GC007

加权平均利率上行

15bp

至

4.1823%

。

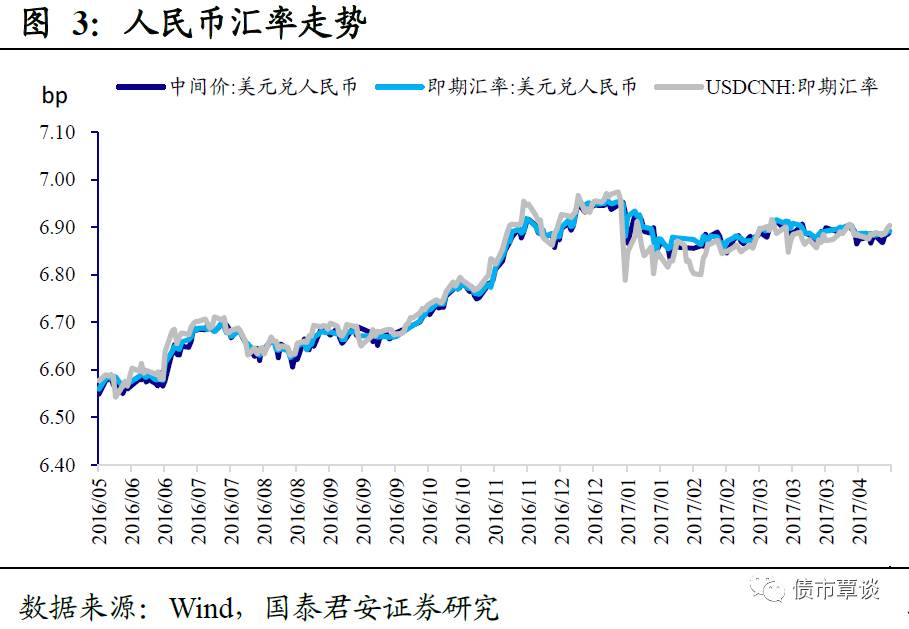

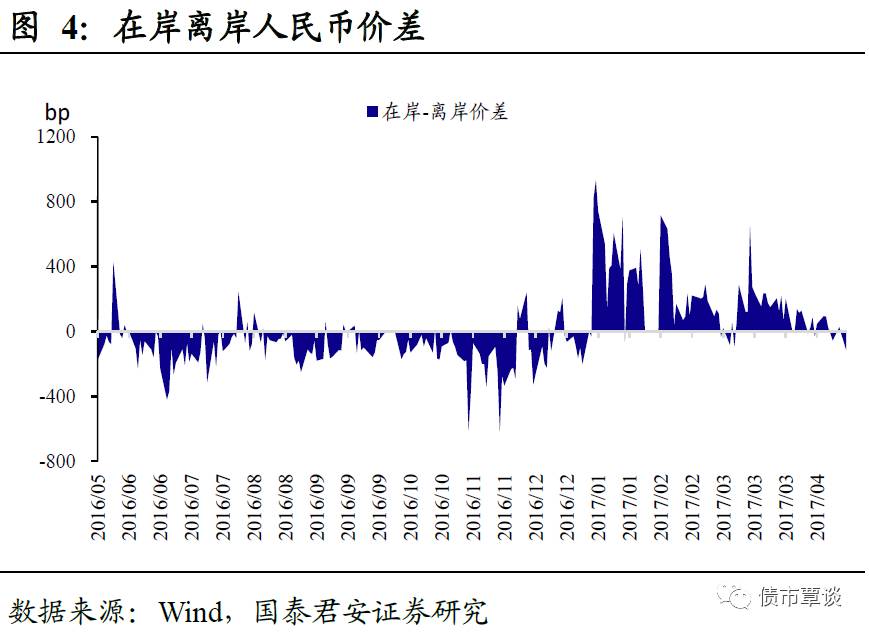

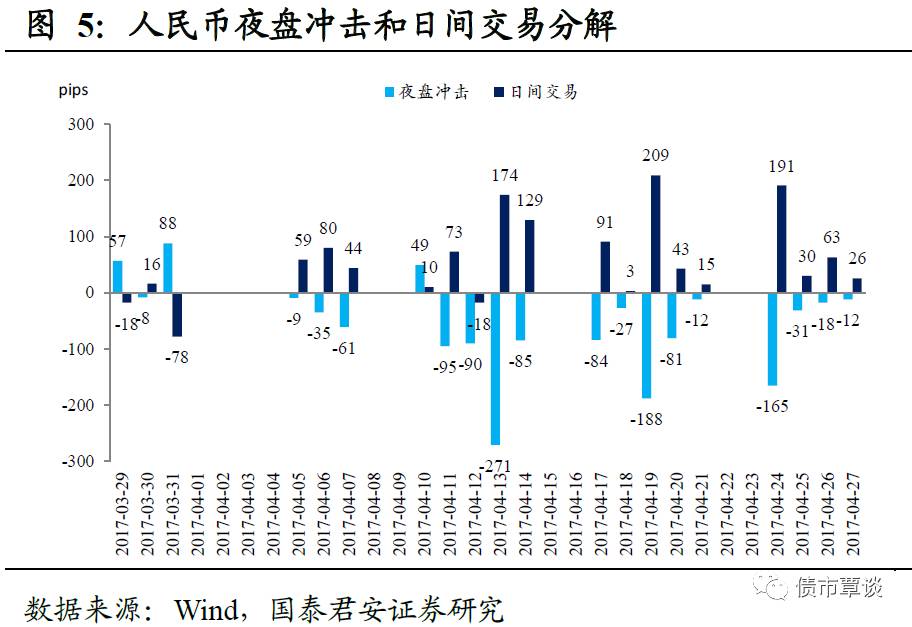

在岸人民币贬值。

昨日,在岸人民币兑美元收盘价报

6.8922

,较前一交易日调贬

14bp

;人民币兑美元中间报价

6.8896

,较前一日调贬

51bp

。截至昨日

20:00

,离岸人民币兑美元中间报价为

6.9036

,较前一交易日调贬

62bp

,低于在岸

114bp

。

【利率债市场:小幅上涨】

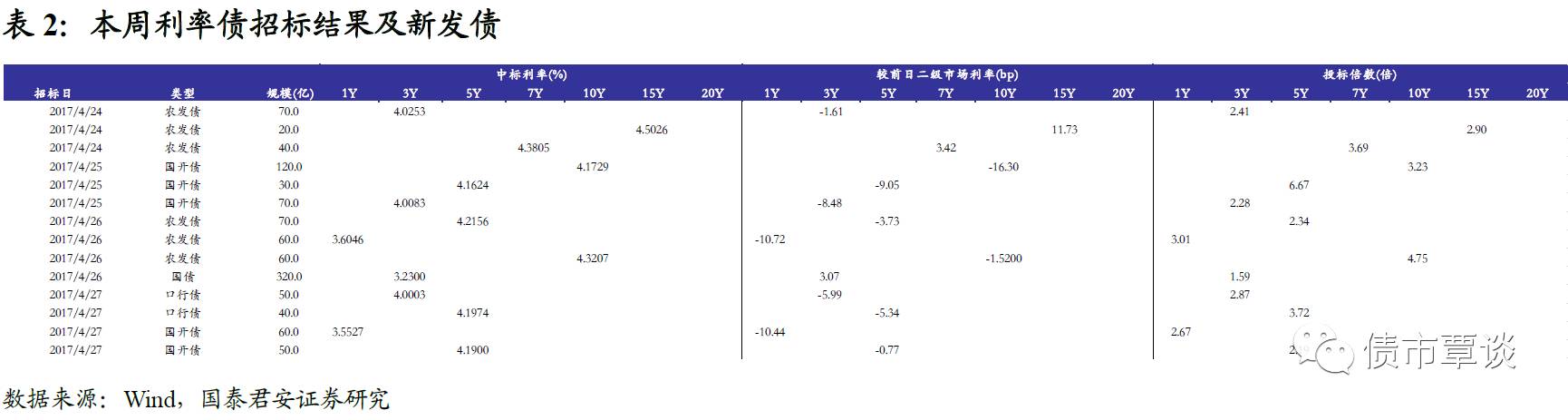

一级利率债发行需求偏弱。

昨日发行口行债

90

亿,

3Y

、

5Y

加权中标利率分别为

4.0003 %

、

4.1974 %

。其中

3Y

、

5Y

口行债中标利率分别低于前日二级市场利率

5.99bp

、

5.34bp

。

3Y

、

5Y

口行债投标倍数分别为

2.87

、

3.72

倍。昨日发行国开债

110

亿,

1Y

、

5Y

中标利率分别为

3.5527%

、

4.19%

,低于前日二级市场利率

10.44bp

、

0.77bp

,投标倍数分别为

2.67

倍、

2.19

倍。

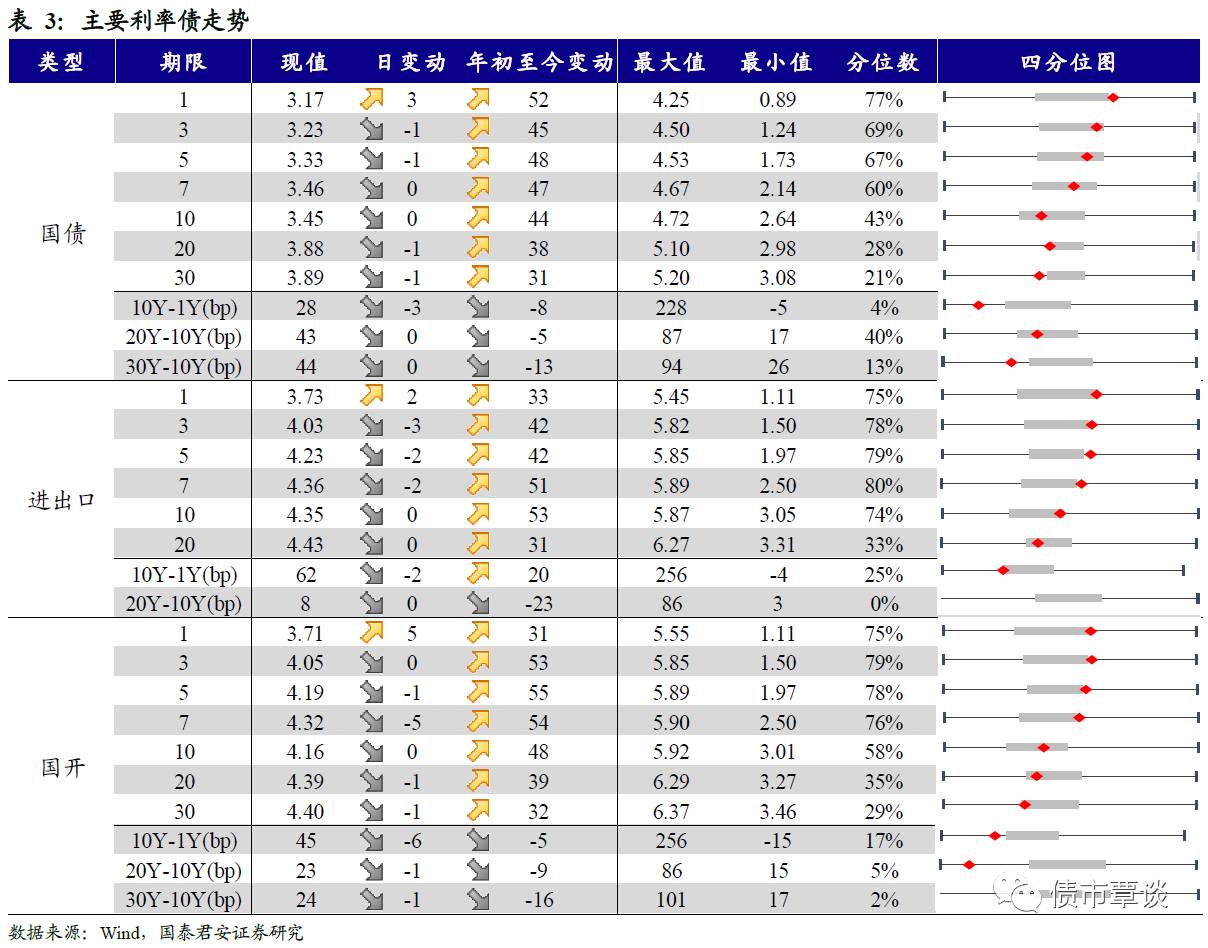

收益率小幅下行。

国债

1Y

较前一交易日上行

3bp

至

3.17%

、

5Y

下行

1bp

为

3.33%

,

10Y

与前一交易日持平。进出口债

1Y

上行

2bp

至

3.73%

、

5Y

下行

2bp

至

4.23%

、

10Y

与前一交易日持平。国开债

1Y

上行

5bp

至

3.71%

、

5Y

下行

1bp

为

4.19%

、

10Y

与前一交易日持平为

4.16%

。

国债期货小幅上涨。

国债期货高开震荡走高,全线小幅收红。

5

年期国债期货主力合约

TF1706

收于

98.405

,相对前一交易日结算价上涨

0.03%

;

TF1709

收于

98.07

元,上涨

0.1%

;

TF1712

收于

97.67

元,上涨

0.07%

;

10

年期国债期货主力合约

T1706

报收

96.095

元,上涨

0.19%

。

【信用债市场:收益率下行】

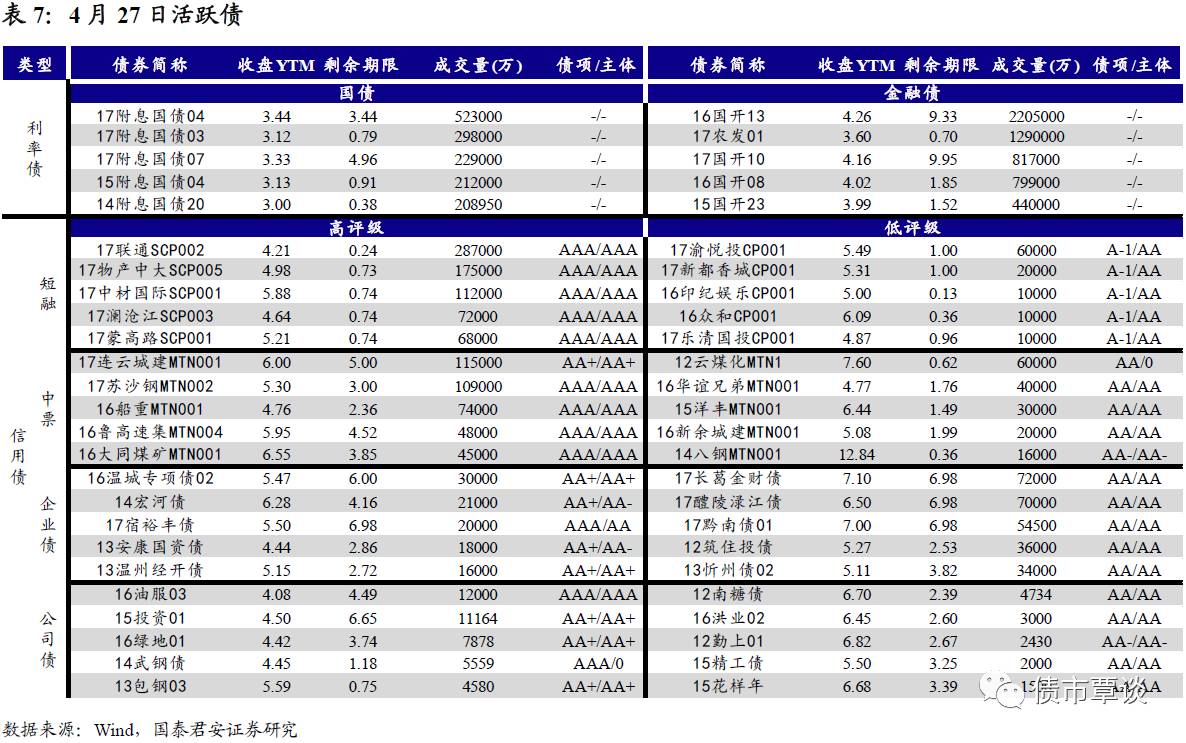

收益率下行。

昨日短融交投活跃

,

参与机构主要是银行和基金。成交主要集中在三个月以下和五个月做的

AAA

短融产品。中票交投情绪一般。企业债交投活跃,基金,券商,保险和券商资管均有参与。中债中短期票据收益率曲线(

AAA

)

1Y

下行

6bp

为

4.38%

,

3Y

下行

6bp

至

4.61%

,

5Y

下行

3bp

至

4.68%

。

信用利差普遍收窄。

1Y

各评级信用利差均下行

9bp

;

3Y AAA

级、

AA+

级信用利差分别下行

5bp

、

3bp

,

AA

级及

AA-

级信用利差均下行

1bp

;

5Y AAA

级信用利差下行

2bp

,

5Y

其余等级信用利差当日均无变动。其中,

1

年期

AA

及以上品种信用利差均处于

09

年至今

53%-61%

分位数水平,

3

年期中票

AA+

及以上品种信用利差均处于

58%-62%

分位数水平,

5

年期中票

AA+

及以上品种信用利差均处于

37%-44%

分位数水平;

AA-

级

3

年期和

5

年期信用利差所处分位数分别为

56%

、

44%

。

【转债及交换债市场:中证转债指数小幅上涨】

昨日,中证转债指数上涨

0.14%

。在涨跌幅排行榜中,国贸转债和顺昌转债涨幅居前,分别上涨

1.41%

和

1.32%

;海印转债、辉丰转债跌幅居前,分别下跌

0.77%

、

0.73%

。

【股票及商品市场:股市小幅回暖】

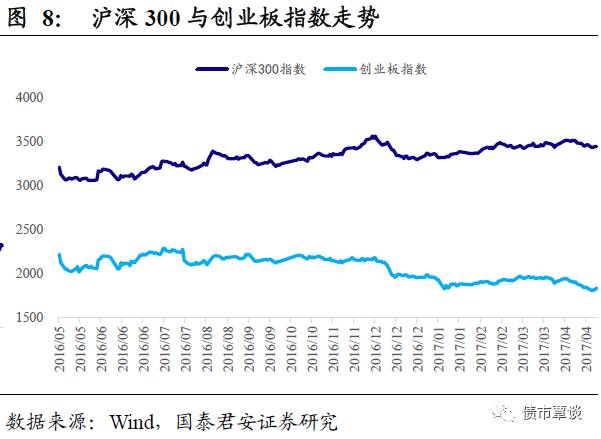

沪深全面上涨。

大盘全天呈现震荡反弹走势,上证综指涨

0.36%

,深成指涨

0.24%

,创业板指涨

1.23%

。传媒、通信涨幅居前,分别上涨

1.12%

、

1.10%

。概念板块中,次新股指数、冷链物流指数概念涨幅居前,分别上涨

3.52%

、

2.80%

,次新股全线上涨。

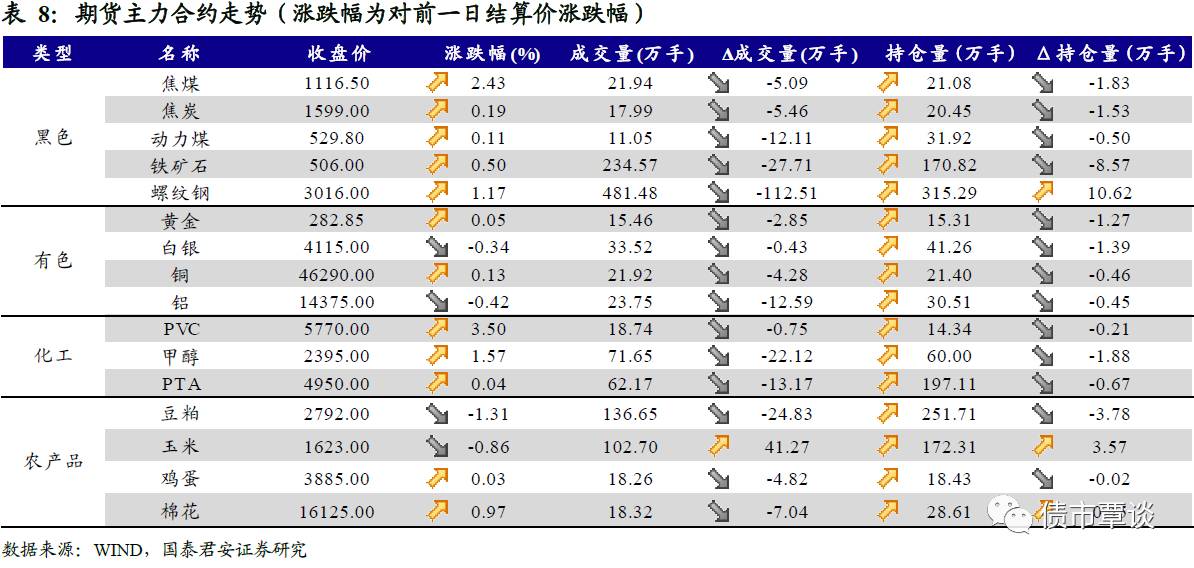

大宗商品多数上涨。

国内期市收盘多数上涨,黑色系震荡走升。相对前一交易日结算价,焦炭、焦煤、螺

纹钢、动力煤、铁矿石分别上涨

0.19%

、

2.43%

、

1.17%

、

0.11%

、

0.50%

;有色板块涨跌互现,黄金、铜分别上涨

0.05%

、

0.13%

,白银、铝分别下跌

0.34%

、

0.42%

;化工品全面上涨,甲醇、

PTA

、

PVC

分别上涨

1.57%

、

0.04%

、

3.5%

。农产品走势分化,豆粕、玉米下跌

1.31%

、

0.86%

,鸡蛋、棉花分别上涨

0.03%

、

0.97%

。

国泰君安证券研究所

固定收益研究

覃汉/刘毅/高国华/尹睿哲/肖成哲

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,

请长按上方图片识别二维码关注我们!