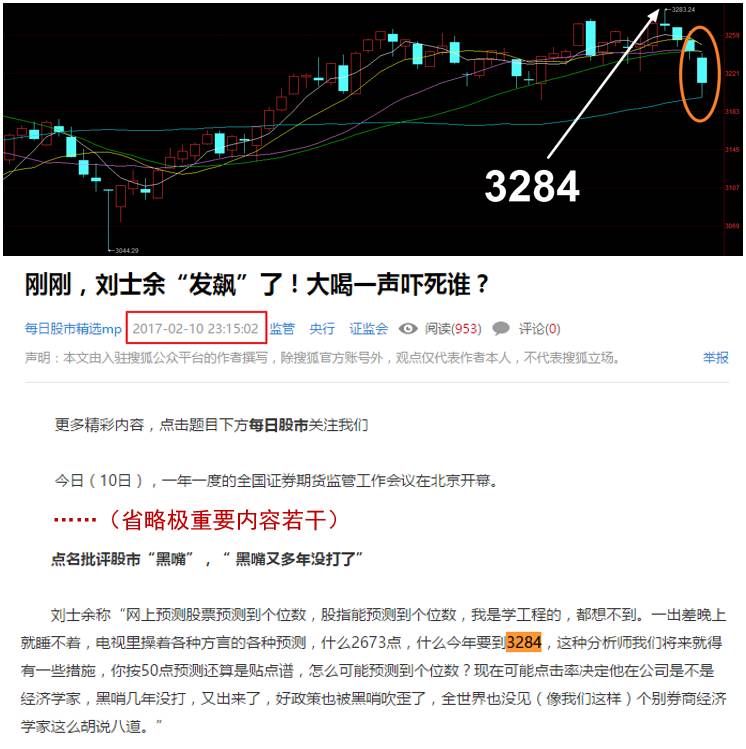

3284,领导还没采取点措施,上证就“跪”了。

今天的大盘很微妙。上证0.96%的跌幅居然是年内最大。A股的波动进入2017年以来已向美股靠拢,提前进入老年股市的节奏。上次

道琼斯指数下跌1.14%

创下了川普当选后的最大。仅一周时间,A股立马跟进。

今天全部股票的中位数跌幅2.22222%(没错,就是六个二),远大于各种指数,难怪盘间一度有人感受到了股灾的节奏。

日内,上证指数在60日均线处止跌小幅反弹,给后市留下想象空间。

3300点是一扫熊市压制的关键点位。有关熊市的四个脚,在公号往期的文章中统计客给大家贴过各种详图说明:

股灾

1.0

,反弹点位

4184

股灾

2.0

,反弹点位

3685

股灾

3.0

,反弹点位

3301

熊市的脚一个比一个低,反弹的肩同样一次比一次低。

尽管去年熔断后的股灾3.0至今已有一年多,上证也走出了平缓的向上趋势,但

3300点的顶部压制尽管弱,且耗时已太长,却仍是考验股市留守者心理的重要关口

。

剩下的多是老司机,都盯着关键点位。刘主席水平很高,不亏是领导,举例子都八九不离十。

北京为首的全国性房地产调控加码,跟七年前的“史上最严”国十条不同,如今是光做不说,市场的记性却不差,当年是-4.79%的隔空低开大阴棒拉开急跌的帷幕,一气足足跌去了800点。本周则是连绵阴跌,至今已连绿四天。

7年前的今天,要到半年之后,央行方才拉开加息序幕。

如今基准利率再往下调的可能性已近乎于0,随着

shibor抬头

,小川行长放话货币政策宽松已到周期尾部。

年内货币政策按7年前的剧本,跟随地产调控转向,似乎已成必然。

这么多相似的剧本下,唯一的不同是什么?

上证还是在3100-3200点一线。

七年过去了,

GDP翻了

1倍

不止(34万亿 ->74万亿),

M2增长了超过

1.5倍

(60万亿->155万亿),

壳资源市值增长了

2倍

(10.6亿->32.6亿),

房价...

A股的估值从七年前的较贵演变成了如今的尚可

2010年4月16日的市盈率相比今天

上证主板:从

25.5倍

下降到

16.5倍

(美股如今已逼近30倍)

中小板指:从

41倍

下降至

33倍

(如果考虑全部中小板的综指则从53倍下降至47倍)

尽管短期趋势不佳,但我们考虑择时,永远不能忽视市场价格的高低。而衡量股价贵了还是便宜了,估值就是最重要的一杆秤。

2015年6月,货币政策,房地产政策,各方面都营造牛市的环境,但贵得离谱的估值最终拉开了三轮股灾的惨剧。

相比那时,我写做空创业板(回复

D02

)时候的惶恐,如今面临各种宽松政策即将收紧,却多了几份从容。

从受益本轮经济回暖复苏,绩优,估值合理的股票中选择投资的方向,不仅相比两年前,安全得多,相比七年前,也是一样。

最后给今天蹦着32%国债逆回购收益率去的风险厌恶者算一算,实际上把10万块钱放出去过一个清明,能回来多少:

100000 * 32% / 360 - 10 =

78.89元

不到80块,够买两份肯德基。说是32%,实际上明天钱回不来,加上周末和清明假期,你的钱总共借出去5天,这样一算年化收益率也就6个点多一些。

虽然白给的钱白拿白不拿,但是这点两下鼠标的期望收益值,比起去年打新股,每点一下

300-400元

,还差得很远。

跟股价每日1个点的波动比起来,更连个零头都算不上。

别被一两天的数字欺骗,天天做逆回购,一年也就是个余额宝的收益率。