昨天两大“网红民企”中民投和东旭都各自发布了可以正常兑付的公告。

闻言,我觉得难以置信,甚至有些恍惚。毕竟在民企接连违约,市场的恐慌情绪持续扩大的情况下,很少能在一天内同时出现两件开心的事。

作为网红民企,东旭集团虽引发众多吃瓜群众围观,但其从没就此和质疑者公开掰扯过,而只是用实际行动和数据说话:

我们接下来也用数据说话,透过数据来努力还原事情的真相。

首先,按照发生时间

梳理一下

2019

年上半年东旭的主要事件

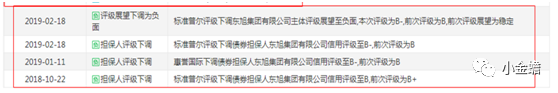

2019-2-18

外部评级下调

2019-3-28

外部评级下调触发固收平台大量折价成交

2019-4-29

国际评级下调

+

折价成交触发中证登对东旭公司信用风险的担忧,进而导致其所有公司债质押率出现集体下调

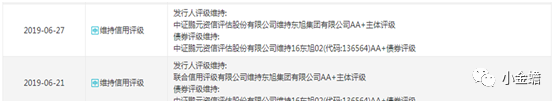

2019-6-27

国内评级维持AA+稳定

2019-07-12

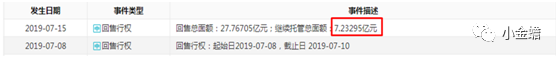

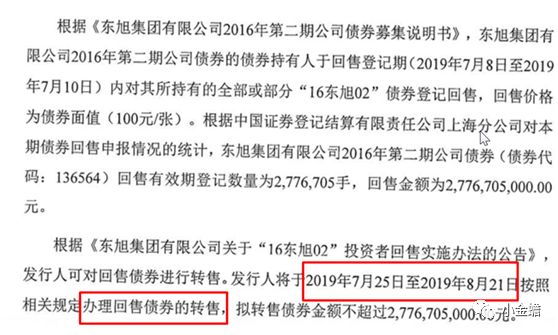

16东旭02发布回售公告,回售登记金额2,776,705,000元,未回售金额

723,295,000元

(记住这一串有零有整的数字,也许这是我们揭密的密匙)。

另外,从回售登记公告中可以看出,16东旭02实行的是先回售后转售的操作(发行人先兑付回售登记的债券,兑付完以后交易所把登记回售的债券数量转移给发行人,这部分债券不进行注销,而是直接在二级市场进行销售)。

其次,我们梳理16东旭02最近一段时间的前台成交记录

其中,2019-6-6号和2019-6-21日有巨量成交,上交所成交查询显示:

2019-6-6

16

东旭

02

前台成交笔数

105

笔,合计成交金额

48779.01

万元,其中交易所大宗成交

10

笔,面值合计

5.36

亿元。

2019-06-21

16东旭02前台成交笔数229笔,合计成交金额57006.28万元,其中交易所大宗成交10笔,面值合计5.7亿元。

根据大宗交易规则

意向申报:

9:30-11:30

13:00-15:30

成交申报:

15:00-15:30

买卖双方在前收盘价格的上下30%或当日已成交的最高、最低价格之间自行协商确定

结合交易规则以及2019-06-06和2019-06-21大宗成交明细,我们可以得到以下信息:

1、半个小时内,面值5个亿的交易量,相同的价格,价格还远高于固收平台前一工作日的收盘价73.1元,显然是一笔DC,需要

完成账户A-B-C的交易流程

。

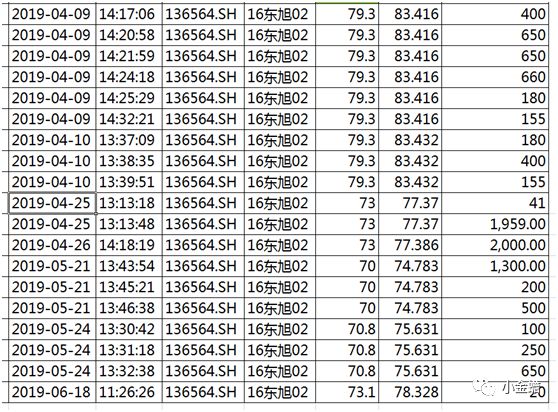

2、因为固收平台上一笔成交价格是73.1,按照固收交易规则,最新交易价格不能偏离固收平台10%,要想偏离更多,必须要走大宗平台。

3、在离回售登记日1个月的情况下,折价10块钱并且还是远高于固收平台价格转让债券,想必这个机构是做好了不回售的准备,否则在债券如期兑付情况下,另外一个户实现资本利得5000万,明显有利益输送嫌疑,这笔交易量大概率是发行人的关联人做的。

4、把6月6号以来固收只有一笔成交20万,其余前台成交全部是走的集合竞价+大宗。

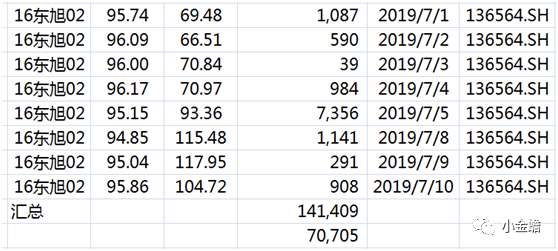

5、A-B-C的交易过程中,交易量会放大一倍,如果把前台成交加总后,成交量是14.1409亿元,14.1409/2=

7.0705亿

,这个数字跟回售公告里

723,295,000元

相吻合,另外,那个有零头的未回售金额说明了其持有人是通过集合竞价收集了一部分量。

固收平台历史成交

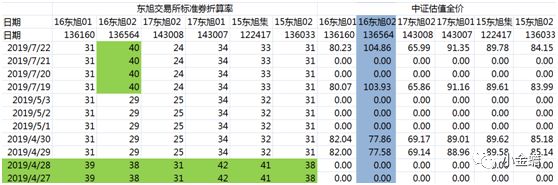

经过这一系列的复杂交易,16东旭02质押率也终于成功上调到了原来的0.40,中证估值全价也回到了104元。

在资本市场融资,你不吃学习的苦,就要吃生活的苦!

附注:

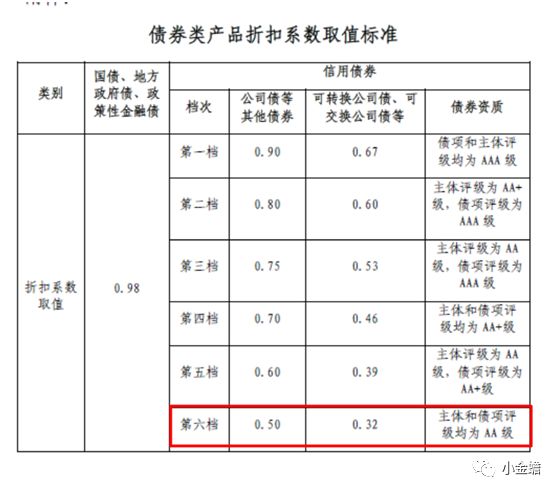

影响个券质押率调整的因素简单总结,有以下几个方面:

1

、中证估值全价

(可以盯前台现券成交价格来预测,因为中证估值对前台成交价格很敏感)

目前中证登标准券质押率的

计算公式

=

中证估值全价

*

折扣系数

/

面值。

因为质押率系数盯中证估值全价,

所以在付息日前后折扣系数会出现较大的调整,调整幅度

=

付息日前折扣系数

*

(

1-

票面利率)

。

2

、发行人信用风险情况发生变动(外部评级调整,比如发行人主体评级或者债项评级、被列入观察名单,则折扣系数取值下调

0.05

;发行人公告重大经营不利事项;发行人财务状况恶化;发行人被监管机构处罚)

3

、存在较大结算风险隐患,包括:信用债券较长时间没有发生交易,单一证券账户或者某些关

联证券账户持有单只债券的集中度明显超过市场正常水平,信用债券入库量与其全部托管量的比例明显超过市场正常水平

。