1、市场概况

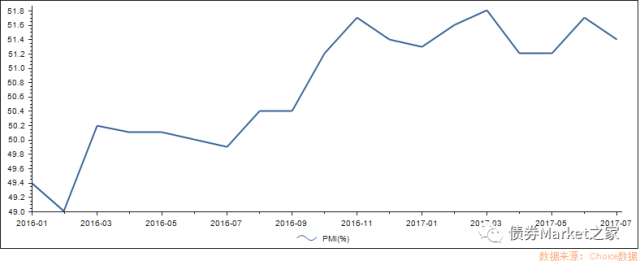

PMI:

据国家统计局数据,中国7月官方制造业PMI 51.4,不及预期 51.5,较上月PMI数据 51.7相比有所回落,然而仍然位于50荣枯线以上。

GDP:

GDP:

中国二季度GDP同比6.9%,持平一季度前值6.9%,高于预期的6.8%。内需强劲,消费稳居“三驾马车”之首;服务业继续主导经济增长;房地产开发投资增速放缓,整体投资增速稳中趋缓。

工业企业利润:

中国6月规模以上工业企业利润同比 19.1%,增速比5月份加快2.4个百分点。1-6月份,全国工业企业实现利润总额36337.5亿元,同比增22%,增速比1-5月份放缓0.7个百分点

铁路货运量:

6月份全国铁路完成货运量2.99亿吨,同比增长16.3%。上半年全国铁路累计完成货运量18.17亿吨,同比增长15.3%。

2、债市情况

利率债:

债券收益下行趋势明显。

5年期及10年期国债收益率相对于6月份收益率下行。

信用债:

7月份共有28个主体上调评级,除了地方城投外还有部分工业企业及地产公司。

7月份共有4个主体下调评级,有城投也有采掘业的公司。

399481企债指数:

但从企债指数上来看,有明显的筑底特征。

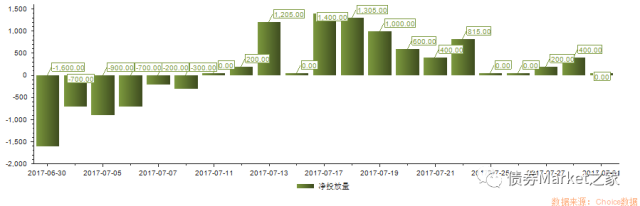

3、公开市场操作

7月下旬央行持续维持公开市场净投放,相信主要是用于对冲缴税因素带来的资金压力。

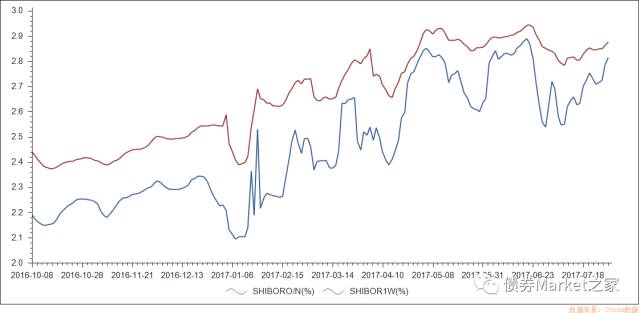

4、市场资金利率水平

shibor o/n 及1W处于逐渐的上行趋势中。

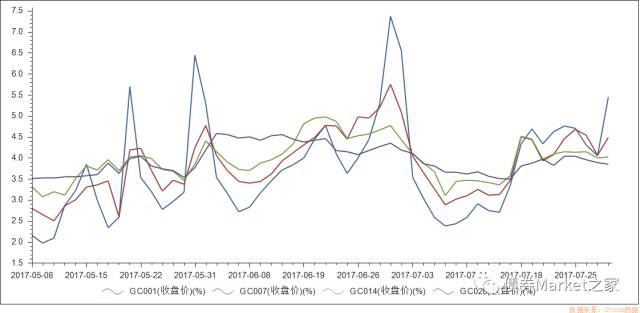

GC001 GC007 GC014及GC028处于明显的上行趋势中。

5、市场展望

其实从大的框架来说,自上而下的债市分析为(节选自杨爱斌先生的讲话稿)

我们团队其实一直是延续着这样的一个体系,来做我们的债券投资。这个体系严格意义上来说具有三个支柱,

第一个支柱,我们看重的是基本面,

第二个看重的是资金和供求,我们也叫资金技术面;

第三个看重的是市场的估值。

在这三个支柱里面,基本面永远是我们做债券投资第一位的因素,尤其是对我们这些管理大资金的机构投资人来说,债券投资时刻不要忘记基本面。在去年十月份的时候,中金的张总和我聊天,当时我们觉得债券的基本面非常的糟糕,但是张总和我说,“杨总,现在看基本面就输在起跑线上。”这是当时十月份张总给我说的原话,我说,“是的,张总。”,我们当时已经拋空了,大幅做空,暂时我们会输在起跑线上,但是我们会笑到终点,一定能跑到终点线。所以呢,后面到10月21号之后,这一次的债灾持续调整到今年的六月八号,市场的这个调整幅度还是非常大的。

其实很多的时候,我们一些投资者,在去年十月份的时候,更看重的是资金面,而不去看看基本面,所以基本面仍然是我们做债的第一位的因素。在基本面这方面,我们要回答的其实就是三个问题,

第一,经济,你认为是好还是坏;

第二,物价,你认为是高还是低;

第三,货币和信贷,是扩张还是收缩,或者说是紧还是松。

基本面我们一定要回答清楚这三个问题,如果说你对这三个问题都没有清晰的回答,你跟着市场盲目地做多或者做空,那无异于是掷骰子,做投资是没有任何的意义的。

第二块是供求。

债券最终利率的涨或跌,一定是由供求关系来决定的。但是我们别忘了,当基本面发生变化的时候,我们的央妈,包括我们市场所有参与的投资主体,他的行为会发生改变,行为改变之后一定会对市场的供求关系形成巨大的影响力,所以供求关系最终也是从属于基本面的。

第三,在债券的估值这方面来看

也就是说我们债券收益率的水平,如果我们做投资的话,我从来不认为估值水平是决定我们债券做多或做空的决定性因素。比如说十年国债,也许利率5.0%,我也没有觉得它有特别大的投资价值,也许十年国债真的到了2.0%以下,那还是有很大的投资价值,这些也是要从属于基本面的。这方面的案例非常的多,比如说我们的近邻日本,它在1994年的时候,十年国债跌破了3%,如果你在3%的位置把日本的国债大量地抛售,那你怎么也不会想到,到了2016年十年国债到了0,到了负收益率,而且在20年的时间里面,日本十年国债平均的位置大概也就是在1%到1.5%之间波动,当时的3%尽管跟上一个20年历史的平均水平5%左右相比,已经低很多很多了,但是3%还是有非常大的投资的价值。我给大家讲这个其实只是想说一点,收益率是基本面和供求关系的结果,我们不能因为结果,而反过来做投资,对吧?包括去年十年国开在3.0%到3.2%的时候,很多人觉得可以做多了,但是3.2%你现在回过头来看,是多么低的一个位置,当时160210在3.2%成交了很多很多的量,所以我想说,估值是个结果。当然估值也不是一点用都没有,它还是可以告诉我们现在市场平均持仓的成本在什么位置,这个对我们是有参考意义的,这是鹏扬的一个体系。

单就信用债来说,我们相信做信用债的都喜欢他的套息价值,也就是质押回购借钱再买券的一个行为,而如果市场资金利率水平无下行的话,那么原持有信用债机构的压力一定是增大的,日渐升高的隔夜一定不仅会侵吞他们的收益更会造成实质的亏损,而对于这样的情况并不能一刀切的害怕,我们希望通过现象来看本质,来挖掘造成市场波动的原因,如果我们能够找到原因,并且通过分析得出它是一种短期的非理性或者快速逆转的情况,我们相信此时买入的操作一定是不会错的。

来源:债券Market之家

版权说明:感谢每一位作者的辛苦付出与创作,《债券之星》均在文章结尾备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!

如有建议、投稿或商业合作,请加小编QQ:2438064671.