奥乐齐回归关注消费者需求和高质低价产品的零售本质,通过颠覆超市供应链和极致成本控制建立高竞争壁垒后实现全球扩张,永辉超市有望在国内复制其成功之路。

奥乐齐颠覆超市企业供应链:极简 SKU+超高自有品牌占比。

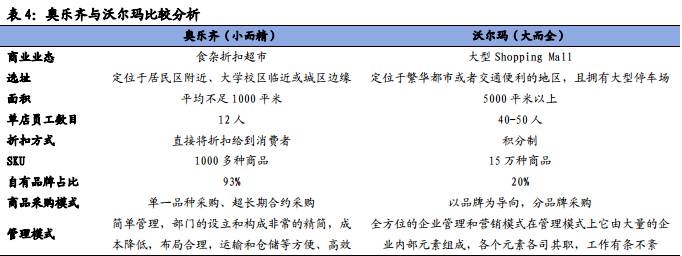

不同于一般的超市,奥乐齐的 SKU 数量只有 1000 多种,其中 90%以上都是定制的自有品牌产品。奥乐齐联合优质供应商共同开发自有品牌商品,从源头保证商品符合消费者需求、高质低价。同时,奥乐齐只保留销量最好、性价比最高的 SKU,有限的 SKU 大幅降低运营成本、提高供应链效率,反而创造了更多价值。

奥乐齐推行极致成本控制,实现超高人效。

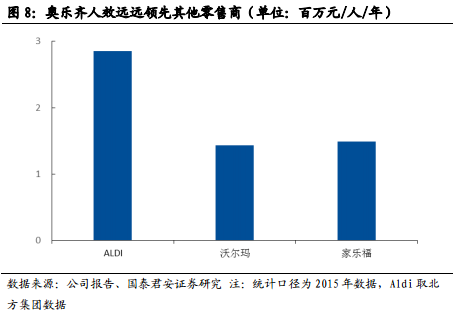

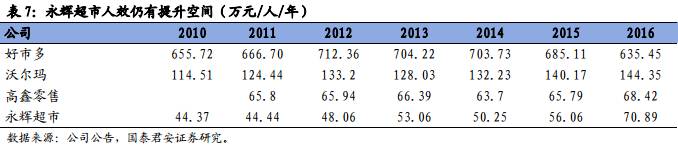

为了给消费者提供高质低价商品,奥乐齐处处精打细算,除了员工从简,还从简朴的装修、削减广告费等多个维度推行极致的成本控制,尤其是在人力成本方面。奥乐齐采取员工从简、激励从优的机制充分挖掘员工潜力:单店平均 12 名员工,远低于竞争对手,但平均工资为竞争对手的 1.2-1.5倍,因此人效高达 286 万元/人/年,同期沃尔玛人效为 140 万元/年,优势明显。

投资建议:永辉超市战略选择与奥乐齐相似,有望在国内市场复制其成功之路,建议增持:永辉超市。

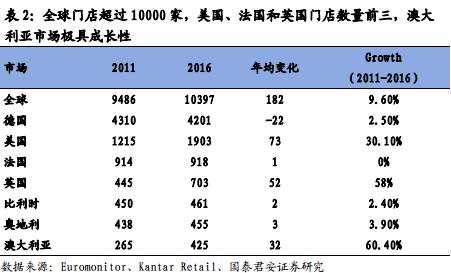

奥乐齐 2016 年全球营收 770 亿美元,海外收入占比超过 60%,门店数量 10397 家,已经成为全球第五大超市企业。奥乐齐的成功有赖于其在供应链、自有品牌和成本控制方面建立高竞争壁垒。永辉超市 2016 年营收 492 亿元,门店数量487 家。

对标奥乐齐,永辉超市在合伙人制度、供应链、业态创新三方面的竞争优势将不断凸显,发展空间巨大:

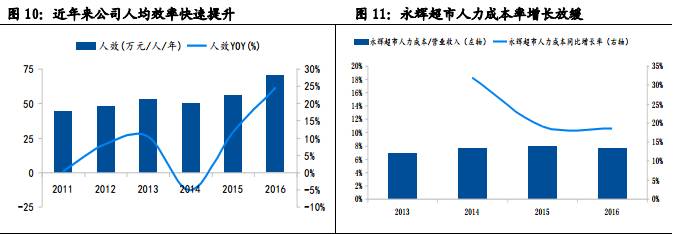

1、合伙人制度红利有望继续释放:2016 年永辉人效为 70 万元/人/年,对比奥乐齐的 286万元/人/年提升空间极大;

2、供应链优化有望同步提升周转率和利润率:永辉超市目前 SKU 数量超过 3 万种,自有品牌销售占比不到2%,相比奥乐齐 1000 多种 SKU 和 90%以上自有品牌,供应链优化提效空间极大;

3、业态创新适应新一代消费者需求:公司陆续推出BRAVO,会员店,优选店,超级物种等新业态迎合消费者结构变迁和消费升级趋势,从而不断覆盖消费能力较强且价格敏感性较弱的年轻消费群体,有望持续提升市场份额和盈利水平。维持永辉超市2017-2019 年 EPS 预测 0.18/0.23/0.29 元,增持。

风险提示:

CPI 大幅下滑对同店增速产生负面影响,门店扩张速度或效果低于预期等。

连锁折扣超市巨头奥乐齐(ALDI):出身德国,傲立全球

出身于德国的连锁折扣超市巨头。

奥乐齐(ALDI)是德国最大的廉价连锁超市,前身为 1948 年阿尔布莱希特两兄弟接管其母在德国埃森市郊矿区开办的食品零售店,店名 Aldi 取自 Albrecht 和 Discount 的前两个字母,意为由阿尔布莱希特家族经营的廉价连锁超市。1966 年起,奥乐齐分为在完全独立经营的北方集团和南方集团,由哥哥卡尔和弟弟特奥分别经营。奥乐齐北方集团主要负责西欧市场业务的拓展,涵盖德国、比利时、丹麦、法国、卢森堡、荷兰、波兰、葡萄牙,截至2016 年拥有超过 4800 家门店,超过 58000 名员工,并通过收购 Trader Joe's 进入美国市场。

奥乐齐南方集团主要负责国际市场业务的拓展,涵盖德国、澳大利亚、奥地利、匈牙利、爱尔兰、斯洛文尼亚、瑞士、英国、美国、西班牙等地,拥有门店约超过 5500 家,员工超过124200 名,公司在 2017 年通过线上形式进入中国市场。多年发展后,德国境内奥乐齐门店星罗棋布,75%的德国居民经常在奥乐齐购物,奥乐齐成为了最受德国人尊敬的企业之一。2006 年,奥乐齐以独特的经营理念和战略打败了零售巨头沃尔玛,将其逼出德国市场。

收入稳定增长,门店全球拓展。

根据 Euromonitor 和 Kantar 统计,奥乐齐 2016 年实现营业收入约 770 亿美元,在全球十大零售超市巨头中居第五位,2010-2015 年收入复合增速为 8%。奥乐齐每年新开店铺平均超过 100 家,目前在全球已拥有超过 10000 家分店,海外市场在奥乐齐收入中占比达到 66%,其中美国、法国和英国已成为最主要的海外市场,2015 年美国市场收入占比达到了 23%;澳大利亚市场具有高成长性,门店数量由 2011 年的 265 家增长至 2016 年的 400 多家。

迎合消费升级,消费群体结构与沃尔玛越来越相似。

由于价格低廉,奥乐齐起初被认为是“穷人店”,主要目标客户是中低收入者、无固定收入居民、大学生、外籍工人等收入不高且对价格极度敏感的群体,但随着奥乐齐向全球扩张,优质的产品和低廉的价格吸引了更高的消费群体,并且奥乐齐紧跟消费潮流,提供新兴健康产品供消费者选择。Hartman 的调研结果显示,奥乐齐在美国的消费群体结构呈现出与沃尔玛高度相似的群像,奥乐齐成为越来越多中产阶级购物的主要选择。

2.1. 有限的 SKU 创造无限的价值

1100-1400 种 SKU,治愈选择困难症。

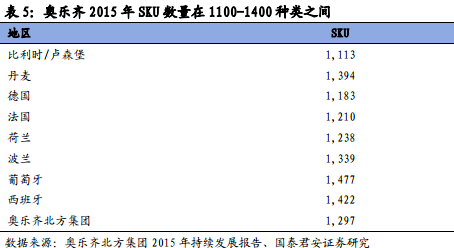

以沃尔玛和家乐福为代表的大型超市提供几万种 SKU,而奥乐齐提供的 SKU 平均为 1100-1400 种,并严格控制商品品种数量,但商品门类非常齐全,完全能够满足消费者对生活必需品的需求。

在商品选择上,奥乐齐恪守三条准则:

1)

销售量。

只有销售量超过一定标准时,才能在奥乐齐中出售,销量不佳的产品会被撤下。

2)

平衡商品贡献率

。公式商品贡献率=周转率×毛利率是奥乐齐选择商品的重要参考之一,只有销售额、库存额、毛利额相互间各要素协调得当才能使业绩最大化。

3)

质量。

奥乐齐大量产品都出自名牌生产厂家,使用奥乐齐的自有品牌(National Brand Equivalent,NBE),且采取不需任何理由退货的做法,让顾客对产品质量放心。每种商品只提供品质最好、性价比最高的品牌,此时消费者的选择主要基于产品而非品牌。

从奥乐齐的角度来看,有限的 SKU 大幅降低运营成本:

1)降低了物流成本与货架规模;2)减少纷繁复杂的品牌选择程序可获得比沃尔玛高出 30 倍的购买力;3)单项商品销量大,奥乐齐可利用大量采购来

降低采购成本。

2.2. 高质低价自有品牌构建独特竞争优势

高质低价自有品牌构建奥乐齐独特竞争优势。

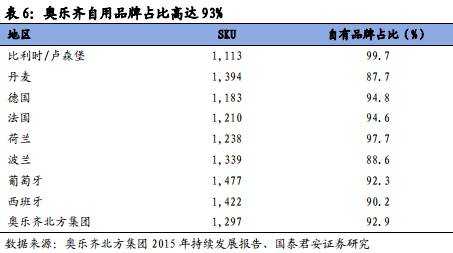

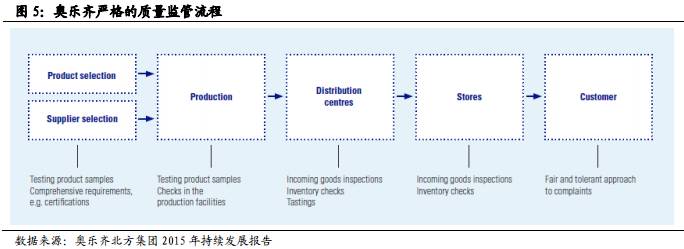

根据统计,国际上零售企业,自有品牌商品占比一般为 20%左右。而根据奥乐齐北方集团 2015年持续发展报告,其自有品牌占比高达 93%,远远高于其他零售企业。

奥乐齐大力发展自有品牌,自有品牌产品由名牌生产厂家直接生产,省去中间环节,降低成本的同时严格保证质量。而且自有品牌产品定价低但利润并不低,相反,通过“自持品牌+大单销售”的方式,可以为企业带来更多的经济利润。

自有品牌提升产品品质。

奥乐齐联合供应商共同开发自有品牌,能够更多地参与到产品的设计制造当中,便于公司建立完整的质量控制流程,从原材料、产品设计生产、供应链优化、质量检测等多方面提升自有品牌质量,保证货架上商品的高品质标准,赢得消费者信任。对于水果生鲜等高质量要求产品,自有品牌产品新鲜度与质量更能得到保证,这一优势尤其明显。奥乐齐通过高性价比自有品牌商品,赢得消费者信任,构建奥乐齐独特的竞争优势。

2.3. 采购与供应链的极致管理

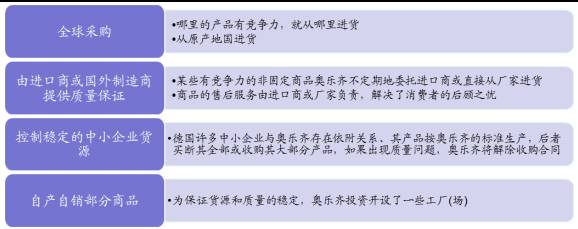

大批量进货提供谈判优势,多重采购渠道降低成本。

由于货品种类少,单一种类货品的销售量比普通超市大很多,供货商无法抗拒奥乐齐为他们提供的没有竞争品牌的销售渠道和规模效应,折让让奥乐齐与供货商在品质控制和价格谈判时处于绝对优势。奥乐齐有四种采购途径保证价格与质量双重要求:1)全球采购,从最具竞争力的地区或原产地国进货;2)由进口商或国外制造商提供质量保证;3)控制稳定的中小企业货源;4)自产自销部分商品。

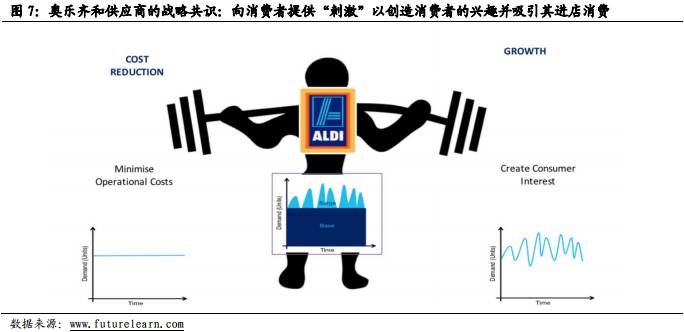

奥乐齐成功的核心之一在于零售与供应链之间的战略协同。

奥乐齐能够更有效地平衡需求和供应,消除了对供应链中不确定性的昂贵缓冲的需求,与供应商建立紧密的合作能够最大限度减少供应链成本,从而为消费者提供真正低廉的价格。奥乐齐和供应商都意识到一个关键战略共识,即需要向消费者提供某种形式的“刺激”,以创造消费者的兴趣并吸引消费者进店消费。

例如,奥乐齐在露营季节开始之前采用了“露营销售日”的促销方式,在“when it's gone, it's gone”的基础上以较低价格提供优质非品牌野营用品,这个策略首先激发了消费者快速到店消费的期望,其次利用低价出售以避免昂贵的库存,最后由于促销战略提前几个月进行并在所有商店之间进行协调,可以实现不同类型的特殊事件供应链战略的部署。

2.4. 一切从简的极致成本控制

2.4.1. 员工从简,激励从优,人效提高

员工从简,激励从优,提高人效。

奥乐齐平均单店只需要 10-20 个员工,每个员工都身兼数职且效率非常高,理货、收银、清洁样样通。

人员从简形成了奥乐齐高人效的优势,可比零售商公司人效约为 144 百万/人/年,而奥乐齐可以达到 286 万元/人/年。充分挖掘员工潜能的同时提供达到同行的 120%-150%的薪水,但人工成本远低于沃尔玛。

精简组织架构,建立“学徒制度”。

奥乐齐核心的“简单”运营方式,“简单”的陈列、服务、收款、营销等减少了公司的人力需求量;重视人才,建立良好的激励机制,提供可以达到同行平均 150%的报酬水平,培养员工的归属感而减小人才流失带来的成本,公司员工平均在职时间超过 6 年;注重员工能力培养,建立“学徒制度”,学徒能够在培养期间经历各个岗位的锻炼,培养各项技能。

2.4.2. 成本领先战略

成本领先战略是奥乐齐保证低价的同时保证商品质量的法宝之一。对于处处精打细算的奥乐齐而言,除了员工从简,还从简朴的装修、独特的定价模式及削减广告费用等经营秘籍都有效地节约开支、降低成本,奥乐齐将成本领先战略发挥至极致:

1) 选址边缘地区,装修朴素:公司选址一般位于居民区附近、大学校区临近或城区边缘,租金便宜却客流充足。店铺面积平均不足 1000平米,不及沃尔玛的 1/4,装修朴素。

2) 布局简单:商品装在纸箱里后码放在货架板上,早期为节约办公设备投资与维修费用甚至不配备 POS 机,后来经过测算工作效率,才增加了 POS 系统。

3) 尾数归整的定价策略:奥乐齐经过测试后,发现找零钱的时间会影响销售,故采取 了尾数归整的定价方式,即尾数为 0.05~0.09 的商品,按 0.05 收款;尾数为 0~0.04 的商品,按 0 收款,既提高了员工的工作效率,又吸引了更多的顾客。

4) 去除不必要的服务,最大程度减少销售费用:1)顾客需自带购物袋或另付钱购买塑料袋;2)使用购物车要付押金;3)削减广告费用(广告投入仅占年营业额的 3%),宣传方式是制作最新产品宣传单。

奥乐齐的启示:回归消费需求和零售本质,建立竞争壁垒

投资建议:

永辉超市战略选择与奥乐齐相似,有望在国内市场复制其成功之路,建议增持:永辉超市。

奥乐齐成功的关键在于回归零售本质,并不执着于丰富的品牌陈列、个性化定制或差异化服务等经营策略,而是以零售最原始的魅力吸引消费者:即提供高质低价的产品,并围绕这一经营理念颠覆原有供应链、实施成本领先战略,建立高竞争壁垒后实现全球扩张。对标奥乐齐,永辉超市在合伙人制度、供应链、业态创新三方面的竞争优势将不断凸显,未来成长空间巨大。维持永辉超市2017-2019 年 EPS 预测 0.18/0.23/0.29 元,增持。

3.1. 永辉超市未来看点

1:供应链优化持续提升效率

减少 SKU 和供应商数量、提高自有品牌和品质定制占比是供应链优化的两大重要举措。供应链优化是提升利润率和周转率的关键所在,2016 年起公司明显加快了供应链优化的脚步:

1)精简 SKU:

食品集中化采购占比提升 0.8pct,淘汰近 2 万个 SKU,淘汰 15%供应商,服装淘汰近 25%供应商。公司上市时 SKU 数量多达 20 多万,目前已压缩至 3 万左右。对标像 ALDI 这样的企业,它把 SKU 数量压缩到了极致,一个门店只有 1000 个 SKU。由于中国人的购物习惯是喜欢琳琅满目的商品,因此公司不可能将 SKU 数量压缩到几百种,但是长期来看将 SKU 降至 1万种以下将是大势所趋。

2 ) 加快发展自有品牌和品质定制:

目前食品用品已经有小部分自有品牌,但是 2016 年自有品牌销售收入仅为 10 亿左右,未来还有很大的提升空间,公司的终极目标是希望自有品牌占比能够达到 40%-50%,这也是公司收购达曼 40%股权、认购星源农牧20%股份的主要原因。长期来看,公司有望成为生鲜行业标准的制定者,成为安全食品和高端食品的标志性供应商。

2:合伙人制度继续释放红利

合伙人制度释放红利,人效提升显著。

公司自 2012 年开始试点“合伙人制度”,即每个门店分为十几个小店(包括前台业务部门和后台部门),每个小店由 5+1 或者 6+1 个合伙人组成,每个小店在一定范围内有用人权,每个小店内部选举出一位店长,每个大店也有一位店长。合伙人制度通过将业绩考核与高比例超额利润分红结合,充分调动了员工的自主意识。2015 和 2016 年人效同比提升 12%和 25%,但对标奥乐齐 286 万/人/年的人效水平,永辉超市 70 万/人/年的人效还有很大差距,制度红利仍有较大释放空间。

3:业态创新迎合新一代消费者需求

新业态不断涌现,既适应年轻消费者需求,又有望实现收入和利润率同步提升。

如果说 BRAVO 店顺应了消费者对于卖场购物环境和产品本身的需求提升,那么超级物种、会员店和优选店则满足了一二线城市消费者对于便利性和体验性消费需求提升。新业态一方面更加符合年轻消费者的消费习惯,长期有助于提升公司的市场占有率,另一方面也有利于提高利润率水平:餐饮业态毛利率普遍高于 50%,净利率普遍高于 10%,而公司 2016 年综合毛利率为 20.2%,净利率仅为 2.5%,随着超级物种等业态的快速发展,公司利润率有望同步提升。

1)超级物种:超市+餐饮完美结合

2017 年 1 月 1 日公司隆重推出主打“餐饮+超市”结合的新业态超级物种,结合永辉的生鲜供应链优势和消费者对新鲜、高端食材的消费需求,推出了包括鲑鱼工坊、波龙工坊、盒牛工坊、麦子工坊等在内的 8个工坊。从目前开业的两家门店来看,温泉公园店营业面积不到 500 平米,万象城店营业面积近 950 平米,每家门店的坪效都能达到十几万,其中餐饮收入占比 70%-80%,超市收入占比 20%-30%。同时,与盒马鲜生的模式相似,超级物种店还通过永辉生活APP提供外卖服务,最快30分钟送达,超级物种也是公司发展 O2O 模式的重要尝试。今年计划开店24 家,明年希望开到 100 家。

2)会员店、优选店:以生鲜食品为特色的社区便利店

会员店和优选店分别是第二集群和第一集群推出的社区便利店,不同于 7-11 和全家等常见便利店,会员店和优选店仍然沿袭了永辉在生鲜领域的竞争优势,在产品结构中生鲜和食品占比超过 50%,其余包括加工餐点加日用品等占比近 50%,同时还基于门店提供外卖配送服务。会员店目前只开在上海和北京,已有 27 家门店,面积在 200 平米左右;优选店目前只开在重庆,已有 4 家门店,面积在 300-800 平米不等。尽管目前会员店和优选店的体量还很小,但是消费者对于便利和体验消费的需求是大势所趋,会员店和优选店弥补了传统大店在这方面的不足,长期来看拥有广阔的发展空间。

1)经济持续低迷导致消费疲软

2)CPI 大幅下滑对同店增速产生负面影响

3)门店扩张速度或效果低于预期