20

19

年业绩超出预期,归母净利润高速增长:

公司本财年实现营收

26.52

亿元,同比增长

23.88%

,归母净利润

2.74

亿元,同比增长

40.16%

,归母扣非净利润

2.64

亿元,同比增长

48.46%

。分季度看,本财年

Q4

实现营收

11.09

亿元,同比增长

2.84%

,归母净利润

1.85

亿元,同比增长

62.66

,归母扣非净利润

1.81

亿元,同比提升

62.89%

。

公司传统业务方面仍处于领先地位,并持续发力,有望继续领跑行业。

作为B端解决方案提供商,公司在客户资源上占据了很大的优势。截至2019年底,公司已经为中国人民银行、国家开发银行、两大政策性银行、六大国有商业银行、12家股份制银行以及100多家区域性商业银行等提供了相关产品及服务。自2010年起,公司持续领跑中国银行业IT。

金融科技成为创新业务发展主要推动力,金融创新市场广阔。

公司帮助城商行业务创新,百度的投资着力于产品研发领域和商业拓展领域,推广区块链+金融的行业级解决方案,助力公司成为更加优质的金融科技解决方案市场领军者。公司四大优势赋能金融创新:丰富的业务创新和业务转换能力;快速获得云资源,保障金融业务快速上线、快速运营;金融级业务可用性与连续性保障能力;完善的安全合规体系,让金融云业务畅行无忧。

公司未来的业务发展主要是“一体两翼”的战略。“一体”是传统的银行

IT业务,

希望在未来的发展中继续加大研发的投入,保持这些业务稳定的增长。

“两翼”指创新业务和海外市场业务。创新业务是“一翼”

,公司将充分整合内部和外部产品以及综合能力,为客户尤其中小银行、中小金融机构提供IT解决方案。

另外“一翼”是海外市场拓展

,基于2015年作为战略股东引进的新加坡华侨银行,公司将东南亚市场作为公司出海的第一步。

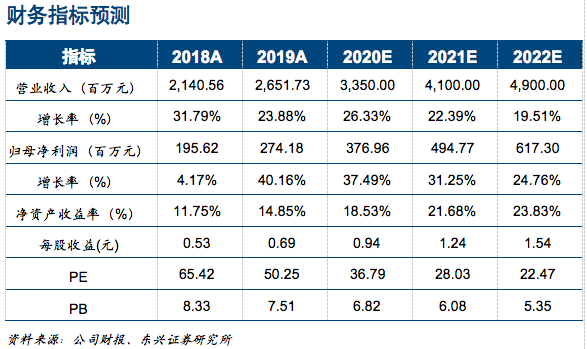

公司盈利预测及投资评级:

预计公司2020年到2022年归母净利润分别为3.77亿元、4.95亿元和6.17亿元,对应EPS分别为0.94元、1.24元和1.54元,对应PE分别为36.79倍、28.03倍和22.47倍。我们看好公司未来发展,首次推荐,给予“推荐”评级。

风险提示:

行业发展不及预期,海外市场扩张不及预期

。

如需完整版报告请与东兴研究员或对口销售联系。

风险提示

风险提示:本账号旨在沟通研究信息,不是我司研究报告的发布平台,任何完整的研究观点应以我司正式发布的报告为准。本账号所载的信息、观点等内容仅供投资者决策参考,市场有风,投资者在决定投资前,务必要审慎。投资者应自主作出投资决策,自行承担投资风险。

免责声明

本研究报告由东兴证券股份有限公司研究所撰写,东兴证券股份有限公司是具有合法证券投资咨询业务资格的机构。本研究报告中所引用信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券的买卖出价或征价,投资者据此做出的任何投资决策与本公司和作者无关。