上周市场行情回顾

1.美国高收益债市场行情

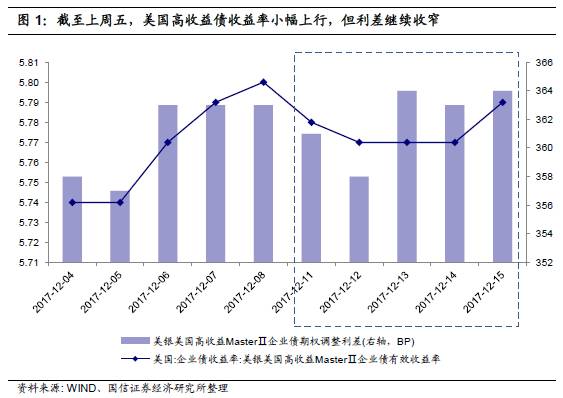

上周三美国公布的核心CPI同比为1.7%,仍然低于目标值2.0%,亦低于市场预期1.8%,而美联储仍然继续加息,市场担忧加息对美国经济复苏造成伤害,因此加息后美国国债收益率明显下行,美国高收益债收益率虽然较为稳定,但利差走阔。截至上周五,美国高收益债收益率为5.79%,较上上周五下行1BP;美国高收益债利差为364BP,较上上周五上行1BP。

2.中国高收益债市场行情

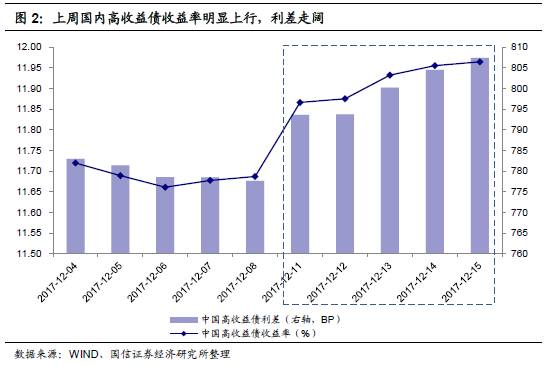

上周市场关于资产新规的讨论仍在继续,同时上周公布的经济数据显示11月经济继续走弱,因此国内高收益债收益率明显上行,利差走阔。截至上周五,国内高收益债收益率为11.96%,较上上周五上行28BP;国内高收益债利差为807BP,较上上周五上行30BP。

行业利差跟踪

整体来看,上周中游材料制造业的AAA级、AA+级行业利差有所走阔,其中有色金属冶炼、黑色金属冶炼的AAA级行业利差分别上行1.6、2.9BP,AA+级行业利差分别上行2.4、3.8BP。上游煤炭开采的AAA级行业利差下行1.7BP,AA+、AA级行业利差分别上行3.7、1.1BP。房地产行业利差继续收窄,其中AAA、AA+、AA级房地产行业利差分别下行2.5、2.8、1.8BP。

热点跟踪:2018年整体制造业投资或仍难有起色

2017年1-11月国内制造业固定资产投资完成额累计同比为4.1%,较2016年全年累计同比4.2%继续小幅回落。展望2018年,预计个别行业在盈利带动下其投资增速仍会继续回升或维持较高的水平,但整体制造业投资增速或仍难有明显反弹。

制造业主要有30个子行业,今年16个投资增速回落的子行业中,8个为下游制造业,8个为中游制造业。展望明年,随着房地产销售回落、政府财政资金来源面临约束、欧洲复苏步伐放缓,预计总需求难以扩张,而环保、去产能等政策的延续将使得上中游产品价格难以明显回落,下游制造业仍将继续受困于高企难下的成本,预计下游制造业盈利增速较低的局面难以扭转,而中游过剩产能制造业去产能的延续将继续拉低其投资增速,因此预计今年投资增速有所回落的子行业到了明年,其投资增速仍难有起色。

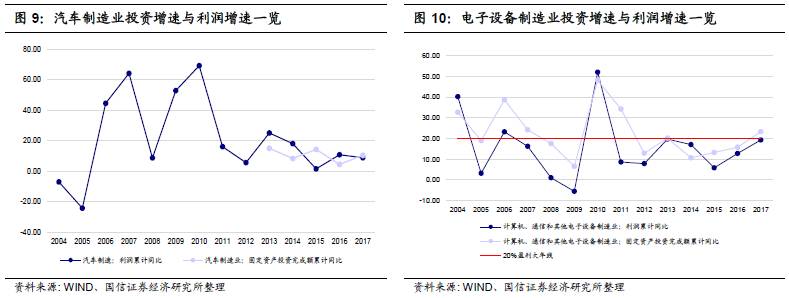

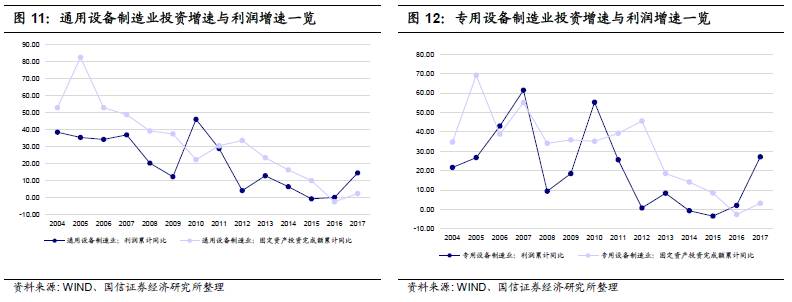

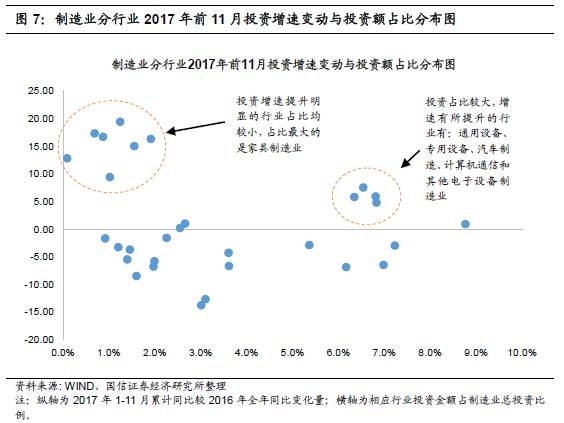

今年14个投资增速有所回升的子行业中,有3个子行业投资增速回升幅度小于1个百分点,这3个子行业均是传统产能过剩行业,预计明年仍将继续处于去产能过程中,投资增速难以明显反弹。有7个子行业的投资增速回升幅度较大,但这7个子行业的投资规模均较小,合计投资规模占制造业总投资比例仅约7%,对整体制造业投资影响不大。剩余4个子行业投资增速回升幅度较明显,且投资规模较大,但预计明年有所回落,其中汽车制造业投资受新能源补贴政策影响或有所回落;电子设备制造业明年盈利增速大概率回落,其投资增速将随之回落;通用设备制造、专用设备制造业仍处于去产能进程中,预计明年投资增速仍难明显反弹。

以下为正文:

上周市场行情回顾

1、美国高收益债市场行情

上周三美国公布的核心CPI同比为1.7%,仍然低于目标值2.0%,亦低于市场预期1.8%,而美联储仍然继续加息,市场担忧加息对美国经济复苏造成伤害,因此加息后美国国债收益率明显下行,美国高收益债收益率虽然较为稳定,但利差走阔。截至上周五,美国高收益债收益率为5.79%,较上上周五下行1BP;美国高收益债利差为364BP,较上上周五上行1BP。

美国上周公布的核心通胀仍然低于目标值,也低于市场预期值。美国11月核心CPI环比为0.1%,预期0.2%,前值0.2%;美国11月核心CPI同比1.7%,预期1.8%,前值1.8%。上周美国就业市场仍然表现较好。美国12月9日当周首次申请失业救济人数22.5万,预期23.6万,前值23.6万。美国12月综合PMI继续回落。美国12月Markit综合PMI初值53,11月终值 54.5。

2、国内高收益债市场行情

我们将国内AA-及以下评级的公募信用债定义为国内高收益债。这些高收益债的余额加权平均收益率作为国内高收益债收益率指数。考虑到国内高收益债的剩余期限大多在三年以内,因此我们使用国内高收益债的余额加权平均收益率与3年国债收益率之差作为国内高收益债的利差。(国内高收益债收益率指数具体计算方法见《国信证券-专题报告:构建国内公募信用债收益率指数体系》)

为了增强可比性,本文将上上周的高收益债收益率指数重新进行了计算(调整上上周样本保持与上周一致)。

上周市场关于资产新规的讨论仍在继续,同时上周公布的经济数据显示11月经济继续走弱,因此国内高收益债收益率明显上行,利差走阔。截至上周五,国内高收益债收益率为11.96%,较上上周五上行28BP;国内高收益债利差为807BP,较上上周五上行30BP。

上周财政部公布11月一般公共预算收入与支出同比增速均回落。11月份,全国一般公共预算收入11385亿元,同比下降1.4%。11月份,全国一般公共预算支出16566亿元,同比下降9.1%。统计局公布11月经济增长数据显示11月经济继续走弱。其中11月工业增加值同比增6.1%,较10月继续回落0.1个百分点。此外,上周市场关于资产新规的讨论仍在继续,新华社也多次针对资产新规发表评论。

行业利差跟踪

我们先分别计算债项评级为AAA、AA+、AA评级的公募信用债的余额加权平均收益率,再分别计算这三种债项评级分类下不同行业的余额加权平均收益率。不同行业的余额加权平均收益率减去对应债项评级整体债券的余额加权平均收益率,则得到对应债项评级下的行业利差。(AA-及以下评级个债数目较少,因此我们不再细分计算AA-及以下评级的行业利差)

整体来看,上周中游材料制造业的AAA级、AA+级行业利差有所走阔,其中有色金属冶炼、黑色金属冶炼的AAA级行业利差分别上行1.6、2.9BP,AA+级行业利差分别上行2.4、3.8BP。上游煤炭开采的AAA级行业利差下行1.7BP,AA+、AA级行业利差分别上行3.7、1.1BP。房地产行业利差继续收窄,其中AAA、AA+、AA级房地产行业利差分别下行2.5、2.8、1.8BP。

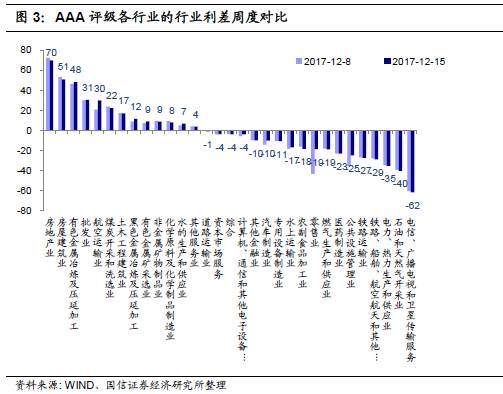

1、AAA评级各行业的行业利差周度变化

截至上周五(12月15日),AAA级行业利差显著为正的行业仍然以有色金属冶炼、煤炭开采、黑色金属冶炼、有色金属矿选等上、中游过剩产能行业为主。此外,AAA级房地产业、批发业、航空运输业等个别下游行业的行业利差亦为正。

在AAA级行业利差为正的行业中,上中游方面,上周煤炭开采、化工、非金属矿物制品业的行业利差有所收窄,黑色金属冶炼、有色金属冶炼、有色金属矿采选的行业利差均有所走阔;下游方面,房地产业的行业利差有所收窄,批发业、水的生产和供应业、航空运输业的行业利差有所走阔。

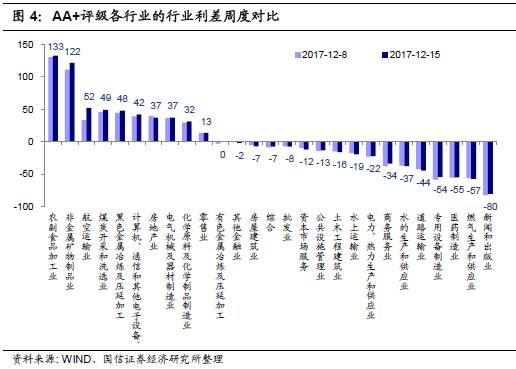

2、AA+评级各行业的行业利差周度变化

截至上周五(12月15日),AA+级行业利差显著为正的行业亦是非金属矿物制品业、煤炭开采、黑色金属冶炼、电器机械及器材制造业、化工等上中游过剩产能行业为主。此外,下游农副食品加工业航空运输业、房地产业的AA+级行业利差也为正。

在AA+级行业利差为正的这些行业中,上中游方面,上周电器机械及器材制造业、化工、煤炭开采、黑色金属冶炼、非金属矿物制品业、有色金属冶炼的行业利差均有所走阔;下游方面,房地产业、零售业的行业利差有所收窄,电子设备制造业、农副食品加工业、航空运输业的行业利差有所走阔。

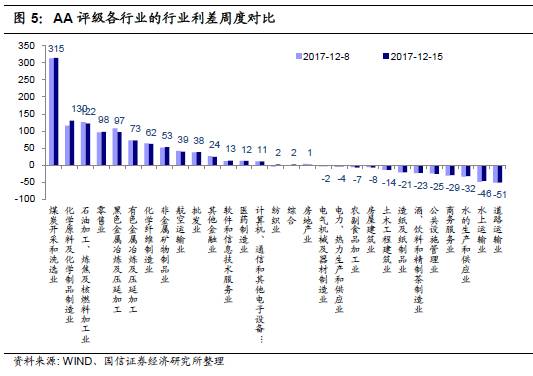

3、AA评级各行业的行业利差周度变化

截至上周五(12月15日),AA级行业利差显著为正的行业亦是黑色金属冶炼、煤炭开采、炼油炼焦、化纤、化工、有色金属冶炼等上、中游过剩产能行业为主。此外,下游的水上运输、零售、批发、电子设备制造业、住宿、房地产业、医药制造业的AA级行业利差也为正。

在AA级行业利差为正的这些行业中,上中游方面,上周黑色金属冶炼、炼油炼焦、化纤、的行业利差有所收窄,非金属矿物制品业、煤炭开采,有色金属冶炼、化工的行业利差有所走阔;下游方面,航空运输业、房地产业、医药制造业、电子设备制造业的行业利差有所收窄,零售业、批发业的行业利差有所走阔。

热点跟踪:2018年整体制造业投资或仍难有起色

2017年1-11月国内制造业固定资产投资完成额累计同比为4.1%,较2016年全年累计同比4.2%继续小幅回落。展望2018年,预计个别行业在盈利带动下其投资增速仍会继续回升或维持较高的水平,但整体制造业投资增速或仍难有明显反弹。

分行业来看,制造业主要的30个子行业中(30个子行业投资金额总和占制造业总投资比例为99.7%),2017年有16个子行业的固定资产投资增速有所下滑(投资占比合计51.9%),14个子行业的固定资产投资增速有所提升(投资占比合计47.9%)。

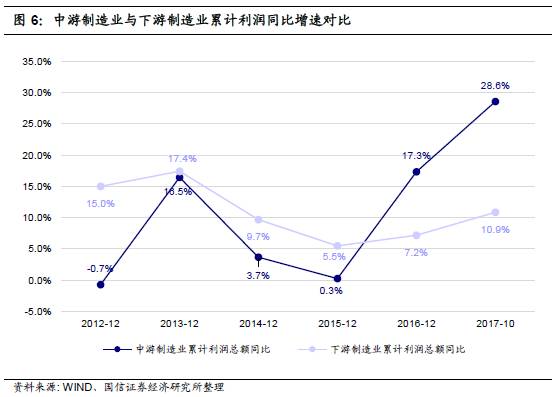

16个投资增速回落的子行业中,一半为下游制造业,这些下游制造业投资增速的回落可能与其利润增速回升速度较慢、目前利润增速仍处于较低水平有关。另一半是中游制造业,这些中游制造业虽然盈利恢复较快,但其固定资产投资增速仍然在回落,这可能与其盈利的可持续性具有较大不确定性以及仍处于去产能过程中有关。展望明年,随着房地产销售回落、政府财政资金来源面临约束、欧洲复苏步伐放缓,预计总需求难以扩张,而环保、去产能等政策的延续将使得上中游产品价格难以明显回落,下游制造业仍将继续受困于高企难下的成本,预计下游制造业盈利增速较低的局面难以扭转,而中游过剩产能制造业去产能的延续将继续拉低其投资增速,因此预计今年投资增速有所回落的子行业到了明年,其投资增速仍难有起色。

14个固定资产投资增速有所回升的子行业中,有3个子行业投资增速回升幅度小于1个百分点,这3个子行业均是传统产能过剩行业,预计明年仍将继续处于去产能过程中,投资增速难以明显反弹。有7个子行业的投资增速回升幅度较大,但这7个子行业的投资规模均较小,合计投资规模占制造业总投资比例仅约7%,对整体制造业投资影响不大。剩余4个子行业投资增速回升幅度较明显,且投资规模较大,但预计明年有所回落,其中汽车制造业投资受新能源补贴政策影响或有所回落;电子设备制造业明年盈利增速大概率回落,其投资增速将随之回落;通用设备制造、专用设备制造业仍处于去产能进程中,预计明年投资增速仍难明显反弹。

1、2017年投资增速下滑的子行业分析

16个固定资产投资增速有所下滑的子行业中,一半是下游制造业,例如食品制造业、医药制造业、农副食品加工业、饮料和精制茶制造业、皮毛制品和制鞋业、纺织业等,这些下游制造业投资增速的回落可能与其利润增速回升速度较慢、目前利润增速仍处于较低水平有关。另一半是中游制造业,且均是传统产能过剩的中游制造业,这些中游制造业虽然盈利恢复很快,但其固定资产投资增速仍然在回落,例如黑色金属冶炼、电器机械及器材制造业、化工、金属制品业、造纸等,这可能与其盈利的可持续性具有较大不确定性以及仍处于去产能过程中有关。

展望明年,随着房地产销售回落、政府财政资金来源面临约束、欧洲复苏步伐放缓,预计总需求难以扩张,而环保、去产能等政策的延续将使得上中游产品价格难以明显回落,下游制造业仍将继续受困于高企难下的成本,预计下游制造业盈利增速较低的局面难以扭转,而中游过剩产能制造业去产能的延续将继续拉低其投资增速,因此预计今年投资增速有所回落的子行业到了明年,其投资增速仍难有起色。

2、2017年投资增速回升的子行业分析

14个固定资产投资增速有所回升的子行业中,有3个子行业投资增速回升幅度小于1个百分点,5个子行业投资增速回升幅度在4-10个百分点之间,剩余6个子行业的投资增速回升幅度超过10个百分点。

3个子行业投资增速回升幅度小于1个百分点的行业分别是有色金属冶炼、非金属矿物制品业、纺织服装服饰业,这些行业均是传统产能过剩行业,预计明年仍将继续处于去产能过程中,投资增速难以明显反弹。

6个投资增速回升幅度超过10个百分点的子行业的投资规模均较小,对整体制造业投资的影响不大。这6个子行业投资金额总和占制造业总投资比例仅约6%,而其中投资金额占比最大的是家具制造业,占制造业总投资比例约为2%。家具制造业虽然受益于这两年国内房地产销售的火爆以及出口明显改善,因此行业盈利增速有所回升,但整体来看,家具制造业的盈利增速仍较低,2017年前10月利润增速为11.2%,仅好于最差的2016年,若明年国内房地产销售明显放缓、国外需求有所回落,则家具制造业的盈利增速回升势头将受阻,预计其固定资产投资增速将随之回落。

5个投资增速回升幅度在4-10个百分点之间的子行业中,1个子行业为仪器仪表制造业,其投资占比仅1%,影响较小;其余4个子行业分别是通用设备制造、专用设备制造、汽车制造、计算机通信和其他电子设备制造业,其投资占比分别为6.8%、6.3%、6.8%、6.5%,占比合计26.5%。

从历史数据情况来看,汽车制造业的投资增速明显呈现一年上一年下的规律,与其利润增速的变化关系反而不大,这可能与汽车制造业投资受地方政府政策影响较大有关,而今年政府对新能源汽车补贴总额的缩减预计对汽车制造业的固定资产投资将有较大负面影响,因此明年汽车制造业投资增速大概率将有所回落。

而计算机、通信和其他电子设备制造业的固定资产投资增速与其盈利增速基本同步。从历史上看,计算机、通信和其他电子设备制造业的盈利增速具有较稳定的中枢,但有明显的大小年之分,一般盈利增速在20%以上为盈利大年,出现盈利大年后,盈利增速将出现回落,投资增速也随之回落。自2016年以来,计算机、通信和其他电子设备制造业的盈利增速不断提升,2017年前10月计算机、通信和其他电子设备制造业的盈利增速为19.3%,预计2017年全年盈利增速大概率超过20%,因此2017年将成为计算机、通信和其他电子设备制造业的盈利大年,2018年计算机、通信和其他电子设备制造业的盈利增速大概率有所回落,其投资增速也将随之回落。

通用设备与专用设备制造主要为其他行业的投资提供装备,其需求依赖于整体投资的景气情况,同时,国内通用设备与专用设备制造业产能亦过剩,当前仍处于去产能过程中。2017年1-11月通用设备与专用设备制造业投资增速分别为2.5%、3.2%,仍然很低,今年这两个行业的投资增速仅是在极低位置有所反弹,若明年整体投资需求没有大的好转,则去产能仍将延续,预计这两个行业的投资增速亦难有大的起色。