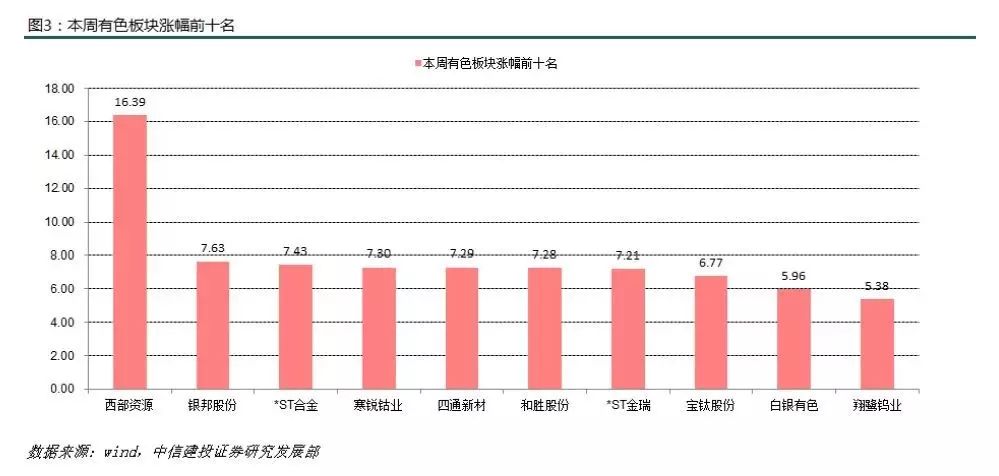

导读

重要变化:

1)工信部发布第十批《免征车辆购置税的新能源汽车车型目录》;2)海外大型钴矿巨头淡水河谷Vale和加拿大Sherritt 2017Q1钴产量相较于去年同期出现10%以上减产,另刚果GTL冶炼厂开工受原料供给限制,钴产出或将受阻;3)国家发改委在召开去产能会议,对地方部委强调加强电解铝的供给侧改革要严格执行;同时,氧化铝价格已跌至大型企业生产成本线。

投资建议:

趁着震荡期,继续加仓!

1)因担心4月份新能源汽车销量,上周新能源汽车锂电材料板块震荡明显;而电解铝板块也一直整体“横盘”,与供给侧改革政策不断推进不相称,一方面是对供给侧改革政策执行力度存疑,另一方面则是对经济见顶的担忧。

2)而在我们看来,对于我们重点推荐的两大主线,5月是可能未来半年最关键的一个“加仓期”。

-

锂电材料供需两端现在绷的都很紧,比如锂在4月已经无货可处,停止报价;在沉寂了5个月之后,锂电铜箔也局部出现了上调加工费;而需求“逐月向好”确定无疑,免购置税也实时发布,这也就意味着5月份电池需求的改善将很可能一举使得供需天平进一步向供给端倾斜。

-

5月15日就是电解铝违规产能清理中的第一步,即企业自查,的最后期限,我们不怀疑去产能的决心和执行力。电解铝是典型的“消费型”金属,经济平稳运行就足以使得电解铝消费实现8%左右的增长。

市场担忧或将逐步得到缓解,趁着震荡期,继续加仓买入!

维持前期观点,重申锂电产业链(铜箔、氢氧化锂、钴)和电解铝产业链的投资机会:

1)铜箔产业链核心企业:诺德股份、铜陵有色等;2)氢氧化锂产业链核心企业:赣峰锂业、雅化集团、天齐锂业等;3)钴产业链核心企业:华友钴业、洛阳钼业等;4)铝产业链核心企业:云铝股份、中国铝业、南山铝业等

锂电材料:免购置目录出台,5月份国内新能源汽车放量再添保障

4月锂电池需求整体偏稳,动力电池并未发力。动力电池偏弱的重要原因来自于一季度新能源汽车政策发布的不协调,而随着在免购置税目录适时出台后,5月份国内新能源汽车放量再添保障,锂电池需求也将得到明显改善。铜箔、氢氧化锂、钴等三大锂电上游原材料,或将迎来“红五月”!

1.锂电池:电芯隐有跌势,免购置目录出台有望提升新能源汽车销量

本周电芯隐有跌势。

数码电芯方面,主流厂家价格维持平稳,2000mAh产品维持在5.3-5.5元/颗,而出货情况与三月相比并无太大变化;车用动力电池方面,主流电池厂仍在以接受询价为主,实际订单量较少,目前电池包成交价已低至1.6元/wh,对于动力电池的利润造成严重影响,但厂家考虑到下半年仍有不少企业新增产能释放,不得不被迫降低报价希望多签订单求生存。

2017年4月27日晚工信部发布了第十批《免征车辆购置税的新能源汽车车型目录》

,也是今年以来的第一批,涵盖了包括纯电、插电 、燃料电池在内的776款新能源汽车型。政策发布步骤的不协调是一季度新能源汽车未大幅放量的重要原因,免购置目录的适时出台,有利于明显降低用户购车成本,这为5月份国内新能源汽车放量再添保障,这无疑将推动动力电池需求的改善。

2.锂电铜箔:局部提价已经开始,产品结构升级进行时

随着新能源汽车新一轮补贴政策、目录车型等的不断发布,4月份以来锂电铜箔需求状况不断好转,部分锂电铜箔厂也逐渐对个别客户上调了加工费,当然大规模的调价还需下游动力电池需求的进一步释放,这一进程或许并不太远。

除了供不应求,铜箔产品的另一大特征便是“轻薄化”

——据悉CATL、沃特玛等龙头电芯企业已经成功实现采用6μm铜箔提升电池能量密度,并且已经可以大规模使用。这一进程远超原市场预期,预计未来1-2年,主流锂电铜箔从8μm变为6μm,为大势所趋。考虑到高加工费(6μm7.5万/吨 vs.8μm4.5万/吨),具备技术优势的龙头铜箔企业盈利能力也将因此再次提升。

3.氢氧化锂:国外需求率先发力,国内即将打破供需平衡

本周电池级氢氧化锂中间价格维持在145500元/吨,

由于氢氧化锂提炼技术要求高,盐湖卤水形成周期长,矿石开采政府限制紧等各种不利因素的影响,氢氧化锂市场已经显现出有价无市的状态,后期随着电池材料市场需求进一步放大,预计市场供应将更为紧张。根据我们和相关公司的交流,业内人士预计随着海外高镍正极材料企业在9月份前后放量,打破氢氧化锂的平衡,氢氧化锂价格将在下半年开始上涨,明年将大幅上涨。

目前,海外氢氧化锂的需求已经率先发力。

根据亚洲金属网的统计,3月份中国氢氧化锂出口量环比大增234%至1900吨,同比增长392%。1-3月份,中国氢氧化锂出口量约3800吨,同比增长228%。主要原因为中国生产商产能逐步释放,国际市场3月份正极材料需求增长较快,因此当月出口量大幅增长,日本和韩国依然是我国出口的主要国家,3月份中国出口约1000吨至日本,环比增长243%,除此之外欧洲市场正极需求量也大幅增加,中国对德国出口380吨,居当月第二。

4.钴:钴原料供给收缩之势延

国际钴业巨头淡水河谷Vale和加拿大Sherritt公司近日发布2017年一季度矿产生产情况报告,两者钴产量相较于去年同期都有10%以上的减产

,另刚果GTL冶炼厂开工受阻,钴产出恐受影响。国际巨头一季度钴产量下降叠加冶炼厂开工受阻,钴原料供给收缩之势延。

在价格方面,据亚洲金属网的报价,本周金属钴小幅下降3000元至408500元/吨,四氧化三钴维持在395500元/吨,相较金属钴依然溢价明显,下游采购意愿较低,市场成交较为冷清。硫酸钴价格本周下降3000元至87500元/吨,主要原因为下游需求商自3月开始,现货采购量下滑,生产商库存目前较为充足,为维护客户开始让利。

基本金属:电解铝供给侧改革为核心焦点,氧化铝或将企稳

-

4月25日,国家发改委在召开去产能会议,对地方部委强调加强电解铝的供给侧改革,并且要严厉执行;我们预计,5-6月也或将是电解铝政策一个很重要的执行期,政府推进供改的决心和执行力毋庸置疑,若政策被严格执行或将带来超过500万吨的运行产能被强制关停。

-

同时,受供给侧改革影响,电解铝厂继续采取低库存策略抑制氧化铝现货成交,氧化铝价格已下跌不仅迫使小型企业全线亏损,也逐渐逼近大型企业的生产成本,氧化铝价格或将企稳。

1.铝:电解铝供给侧改革力度持续加强,氧化铝下降推升电解铝企业盈力

受益于氧化铝价格下跌带动电解铝盈利能力回升至1400元/吨附近,5-6月或将是电解铝供给侧政策重要的执行期。

本周SMM周内现货铝价均价14106元/吨,环比上周均价下跌74元/吨,但受益于原材料端氧化铝价格继续下跌带来的成本中枢下移,吨铝平均盈利水平提升至1400元/吨附近。

辅料方面价格方面:

由于4月初山东开始的环保检查,以至煅后焦生产企业开工率较低,煅后焦供应紧张,山东小于3% 硫含量煅后焦已上涨至2300元/吨以上。同样,由于环保问题,山东改质沥青价格也是上涨至4000元/吨以上。有山东平阴碳素企业反映5月魏桥预焙阳极定价上涨89元/吨至3630元/吨。

库存方面:据SMM统计,本周铝锭库存环比减少1.2万吨至120.6万吨。

后期核心关注点仍在电解铝供给侧改革政策落地,4月25日,国家发改委在召开去产能会议,对地方部委强调加强电解铝的供给侧改革,并且要严厉执行;我们预计,5-6月也或将是电解铝政策一个很重要的执行期,政府推进供改的决心和执行力毋庸置疑,若政策被严格执行或将带来超过500万吨的运行产能被强制关停。

氧化铝价格持续下跌至大型企业生产成本线附近。

本周中铝氧化铝价格下跌5.66%至2500元/吨,亚洲金属网氧化铝报价下跌13.02%至2305元/吨,氧化铝价格持续下跌不仅迫使小型企业全线亏损,也逐渐逼近大型企业的生产成本,特别是山东地区因铝土矿皆为进口,生产成本较高。4月以来氧化铝价格不断回落的主要原因在于:

短期来看,近期地区电解铝复产及新增产能较多,

据SMM调研统计主要为:中铝遵义铝业计划于5月1日复产16万吨/年的电解铝产能;重庆天泰铝业有限公司将于5月20日复产 6万吨/年的电解铝产能;广西华磊新材料有限公司新增的50万吨/年的电解铝产能将于8月28日投产,此部分新增产能为中铝广西的置换产能。广投25万吨新增产能和15万吨的复产产能也将分别于5月份和7月份投产。

同时,鉴于冶炼厂的氧化铝库存已处危险水平,故而认为氧化铝价格下跌趋势或将企稳。

2.铜:进口铜精矿TC触底回升,铜管开工率持续大涨

SHFE铜库存持续下滑,电线电缆企业开工率持续上涨。

SHFE库存连续3周大幅下降,4月份已累计减少77237吨,SMM预计4月铜库存大幅下降验证下游消费的旺盛,据其调研数据显示,4月电线电缆企业开工率为88.31%,同比上升8.83%,环比提高7.13%;并且,SMM预计5月电线电缆企业开工率或将持续上涨至89.06%。同时,根据SMM调研,4月电线电缆企业原料库存比为18.54%,环比减少2.65%。

全球铜精矿供应或将稳重有升,本周国内进口铜精矿TC持稳。

自由港、必和必拓等大型矿企公布一季度铜矿产暈。受罢工影响,必和必拓下调Escondida的计划产暈,2017年铜矿总产量从162万吨下调至133-136万吨。但自由港已自Grasberg矿场装载船货出口,据外媒报道Grasberg或将增加矿日产量;必和必拓也表示,Escondida接下来将正常运行,保证铜精矿供应。整体而言,随着铜精矿现货继续转充裕,TC或将稳中有升;对本周而言,国内进口铜精矿TC持稳,SMM现货TC报74- 80美元/吨,但由于4 月冶炼厂检修较多导致供应减少,SMM预计检修共影响供应3.2万吨,并且生产商的采购意愿也不强,铜精矿现货市场成交较少。

3.锌:海内外锌精矿加工费或将企稳,国内锌精矿库存继续下滑

海内外锌精矿加工费或将企稳。

本周国内市场50品味锌精矿到厂主流成交价为3700-4100元/金属吨,较上周持稳;海外进口锌精矿加工费报价30-50美元/千吨,依然较为坚挺。随着春季回暖,北方地区矿山陆续开工,除湖南、云南、广西、四川等地部分矿山仍受安全和环保问题影响,其余开工稳定,产量小幅上升,但锌精矿依然存在缺口,矿加工费稳定。

2017年全球精炼锌供应料或将短缺22.6万吨,本周国内锌精矿库存下滑。

据ILZSG研究数据表明,2017年全球精炼锌供应料将短缺22.6万吨;其预计精炼锌需求将增长2.6%至1430万吨,相比2016年增长3.1%增速略减。全球锌矿产量预计2017年将增长6.7%至1370万吨,精炼锌产量将增长2.6%至1408万吨。同时,国内库存方面,据SMM数据显示,本周沪粤津三地锌精矿库存下降3.21万吨至16.81万吨;主要为上海、广东地区降幅较大,因为部分炼厂仍在检修,入库量不足,同时压铸锌合金板块需求平稳,部分企业节前补库。

其他小金属:

锑市观望浓重,未来走势还看环保政策的力度

1 稀土:下游观望心态浓厚,政策推动仍是关键

根据百川资讯的调研,本周稀土价格维持稳定,原材料市场坚挺,持货商心态偏强。

市场询盘虽然活跃,不过临近假期,有加之上游惜售,下游观望,市场实际成交依旧寥寥。下游磁材厂表示,目前终端需求依旧没有起色,想要上调磁材价格存在困难,未来价格涨价还需政策推动。中重稀土行情继续向好发展,主要是受国储利好及南方稀土集团上调挂牌价影响影响。业内人士表示,二季度是稀土传统的需求旺季,多数市场参与者看好后市。

2 锑:未来走势还看环保政策的力度

本周锑市价格维稳运行,整体成交低迷。

之前由于行业受环保停产的预期,刺激了价格的上涨,如今价格已经进入平稳,整体买卖双方处于博弈阶段。

原料方面,因为前期“环保”因素,矿企开工率不高,

加上主产地湖南地区的鼓风炉停产有一段时间,铅厂能够生产锑氧粉的企业也同样有“环保”的影响,现在市场上包括锑矿和锑氧粉在内的原料不多,锑矿的采购虽然比较紧张,但相对锑氧粉来说要轻松一些。

本周99.65%min锑锭中间价格小幅提高500元至59500元/吨,

除了个别贸易商有“低价抛货”行为外,更多的企业报价依旧坚挺。氧化锑99.5%min价格维持稳定在53500元/吨,下游消费商按需采购,成交较为平淡。由于之前环保的压力,下游和投机贸易商中多少会备有库存,当前继续补库存意愿不强,目前市场已观望为主,未来看环保政策走向,如果环保政策执行超预期,未来价格恐会进入新一波的攀升。

贵金属:经济复苏预期上升及风险事件降温致避险资产吸引力下滑,关注下周美国非农就业数据

本周伦敦金价小幅下跌1.2%至1266.45美元/盎司大,伦敦现货白银大跌3.17%至17.41美元/盎司,金价表现为连续七周以来最糟糕的一周,

核心影响金价走势的美国10年期国债真实收益率从上周0.40小幅回调到0.37,整体变化不大。此次,下跌的主要原因在于全球对经济复苏的预期上升以及风险性事件的降温带来对避险资产的抛压所导致:

-

1)4月26日法国大选第一轮结束,马克龙以23.82%得票率和首轮获胜,结果基本与民调预期的一致后,市场风险情绪回归;并且,由于马克龙倾向于支持欧盟,因此欧洲的前景会增强;同时,本周前期的朝鲜危机也逐渐趋于平静,市场的避险情绪也进一步弱化。

-

2)4月27日, 特朗普政府公布“规模最大的减税计划”,如果实施,这也将成为美国历史上最大的税改计划,将有效—削减了企业、中产阶级和某些高收入人士的税负;市场对全球经济复苏的预期或将增强。

目前市场的着眼点开始转向于六月份是否加息,关注美联储政治口风,

后期关注下周美国非农就业数据、美联储FOMC公布利率决议及政策声明及法国后续大选的进程等。

宏观三因素:中国金融去杠杆进行时,特朗普税改方案史无前例,欧洲仍将继续维持宽松货币政策

1.中国:金融去杠杆进行时,工企利润情况良好

资金面:本周累计净投放700亿元。

货币政策继续保持中性稳健。下周央行公开市场将有2400亿逆回购到期,此外周三还有2300亿MLF到期。金融机构或主动或被动地去杠杆正在出现,叠加传统季节性、突发事件性因素的冲击,未来流动性隐忧犹存,而货币政策明显放松仍难看到,因此,紧平衡并伴随时点波动仍会是未来资金面的常态。

基本面:1-3月份,全国规模以上工业企业实现利润总额17043亿元,同比增长28.3%,比1-2月份回落3.2个百分点;

煤炭开采和洗选业、石油和天然气开采业由同期亏损转为盈利;统计局称,3月利润增速虽有所放缓,但总体仍处于较快增长水平,是向利润增长常态的回归;企业效益总体状况继续得到改善,消费品和装备制造业新增利润比重上升。

2.美国:一季度GDP不及预期,特朗普税改方案史无前例

美国商务部周五公布数据显示,美国一季度实际GDP年化季环比初值增0.7%,创3年新低,一系列经济数据公布后,摩根大通再次将美国增速预期下调到了0.3%。但有专家指出,一季度经济疲软包含了极端寒冷天气和报税日期延后等诸多临时因素的影响,预计二季度起美国经济将迎头赶上,今年GDP增速有望达到2.1%。

特朗普政府周三公布税改方案,号称“史无前例”,包括大幅降低企业所得税、个人所得税,对美国企业的海外现金回流进行一次性征税,鼓励资金流回美国。预计该法案通过将推迟到2018年,这或将在全球范围内掀起一番“减税潮”。

3.欧洲:欧洲央行仍将继续维持宽松货币政策

欧元区4月CPI初值同比升1.9%,预期升1.8%,前值升1.5%;核心CPI初值同比升1.2%,创2013年以来新高。

欧洲央行周四(4月27日)公布新一期货币政策,维持主要再融资利率0.0%不变,隔夜贷款利率0.25%不变,隔夜存款利率-0.4%不变,符合预期。欧洲央行随后公布的声明指出,今年4月至12月,每月量化宽松(QE)规模将为600亿欧元。如有必要将进一步延长购债。欧洲央行利率料在未来一段时间内维持在当前或更低水平,一直到QE结束后。若前景恶化,可以提高QE规模和延长持续时间。行长德拉基随后召开记者招待会,其对于通胀的态度偏向鸽派。业内人士指出,随着一些不确定因素暂时降温,欧央行短期将采取观望战略,特别是立即加息的可能性较小。

金属价格方面:

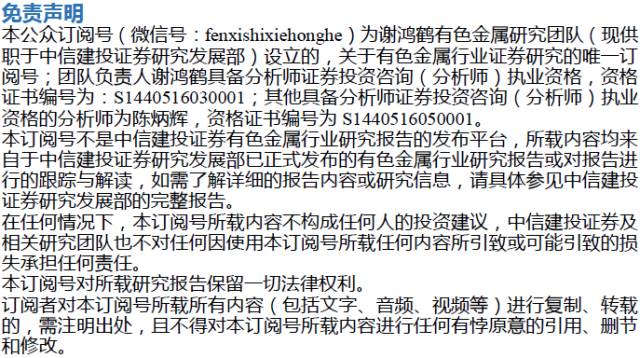

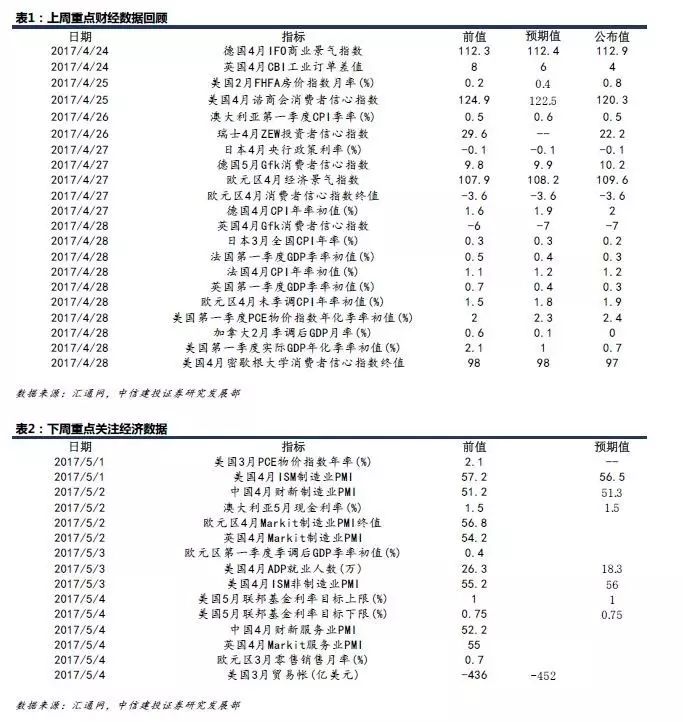

LME三月铜、锌、铅、镍、锡本周分别上涨1.73%、1.55%、5.04%、0.8%、0.99%,而铝下跌0.9%;贵金属中,伦敦现货黄金-1.20%,伦敦现货白银-3.17%;小金属品种中,。二级市场方面:有色行业指数下跌1.72%,沪深300指数下跌0.63%;锂板块上涨3.34%,小金属和稀土板块领跌。

1、基本金属报价:

LME三月铜、锌、铅、镍、锡本周分别上涨1.73%(5735美元/吨)、1.55%(2626美元/吨)、5.04%(2250美元/吨)、0.8%(9456美元/吨)、0.99%(19950美元/吨),而铝下跌0.9%(1918美元/吨)

2、贵金属报价:

伦敦现货黄金-1.20%(1266.45美元/盎司),伦敦现货银-3.17%(17.41美元/盎司)。美元指数下跌0.71%至99.04。

3、小金属报价

-

本周小金属价格上涨:锑精矿0.85%,三氧化二锑2.26%,电解锰2.34%,海绵钛2.26%,APT1.63%,钨精矿1.23%,氧化钨1.07%,钽矿0.84%,金属钽0.52%,五氧化二钽0.75%,五氧化二铌1.01%,五氧化二钒1.63%,海绵锆0.72%,锆英砂3.59%,氧氯化锆2.55%,氧化镨钕0.70%。

-

本周小金属价格下跌:金属砷-1.35%,铋锭-3.42%,电解钴-0.73%,金属镓-3.75%,金属镁-0.34%,钼精矿-1.65%,钼铁-1.20%,铬矿-5.08%,中铝氧化铝-5.66%,百川氧化铝-13.02%。

4、二级市场走势

-

有色金属VS沪深300:有色行业指数下跌1.72%,沪深300指数下跌0.63%。

-

分子行业来看:锂板块上涨3.34%,小金属和稀土板块领跌。

-

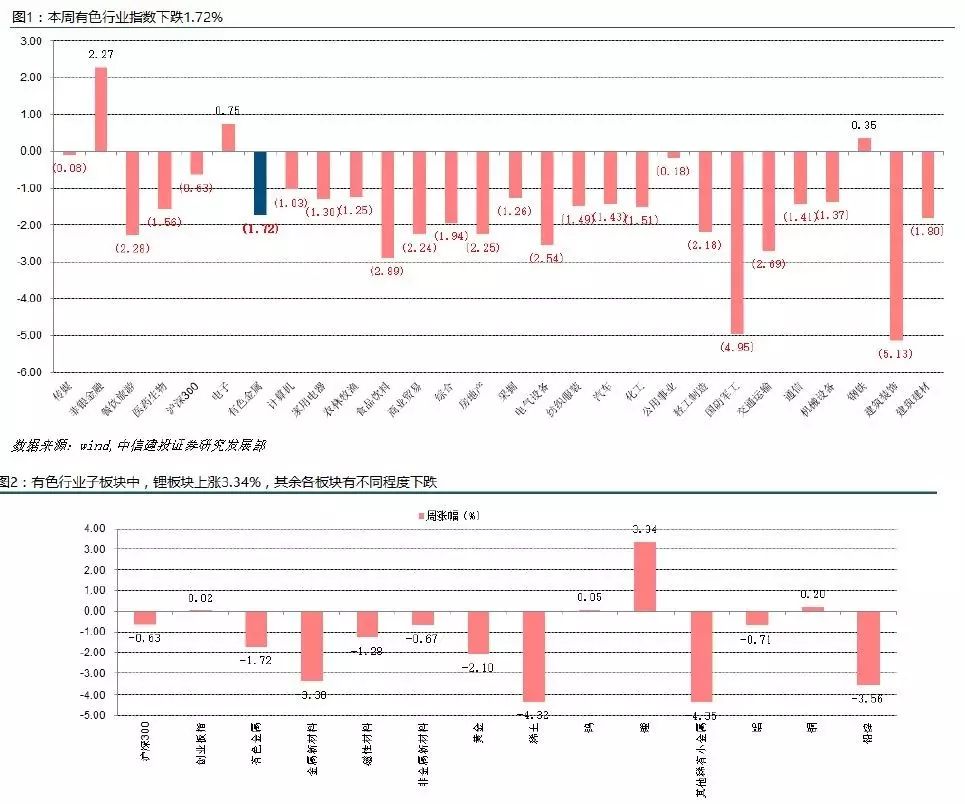

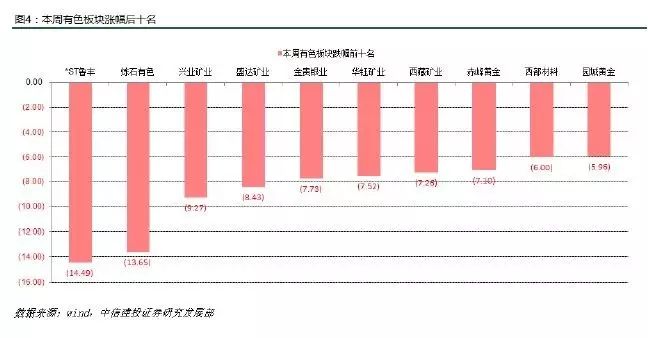

分股票来看(除去停牌股票):涨幅前三名为:西部资源(16.39%)、银邦股份(7.63%)、*ST合金(7.43%),跌幅前三名为:*ST鲁丰(-14.49%)、炼石有色(-13.65%)、兴业矿业(-9.27%)

震荡了,怎么办?-建投有色一周市场汇总(04.17-04.22)

2017.04.

23

有

色投资,这两条思路一定要抓紧!-建投有色一周市场汇总(04.03-04.09)

2017.04.09

三大变化,看买入“铜箔、钴

、氢氧化锂”的更多支撑 -建投有色一周市场汇总(03.27-04.02)

2017.04.02

关

注

海外锂

电材料需求变化-建投有色一周市场汇总(03.20-03.26)

2017.03.26

“

铜

箔、钴、氢氧化锂”投资逻辑缘何进一步得到强化? -建投有色一周市场汇总(03.13-03.19)

2017.03.19

建投有色团队:

谢鸿鹤、陈炳辉

建投有色微信公众号

(fenxishixiehonghe)

欢迎关注!