添信资本(www.tiancap.com)

深耕资本市场,一直秉持与企业家在一起的发展理念,为企业持续提供资金和专业支持,包括协助企业建立资本战略、推进交易和融资,以及基金投资合作。

合作需求请联系汪老师,或微信/电话18519783108。

交易对方为包括山东罗欣控股有限公司(以下简称“罗欣控股”)、克拉玛依珏志股权投资管理有限合伙企业、Ally Bridge Flagship LX (HK) Limited等33位持有罗欣药业99.65476%股权的股东。

置出资产:

东音股份除保留 2.6791 亿元的货币现金、

可转债

外,在扣除东音股份 2018年度现金分红后,将不超过 10 亿元的其余资产及负债作为拟置出资产。

置出资产最终受让方:

方秀宝指定的主体。

置出资产作价:

尚未确定,预估值为8.9亿元。

置入资产:

罗欣药业 99.65476%股权中的等值部分。

置入资产交易对方:

全体交易对方。

置入资产作价:

尚未确定,预估值为75.43亿元。

转让方:

上市公司控股股东、实际控制人方秀宝及其一致行动人李雪琴、方东晖、方洁音。

受让方:

克拉玛依欣华、克拉玛依恒佳、成都欣华。

转让股份数:

合计60,260,900 股东音股份股票,占上市公司总股本的比例为 29.9999%。

转让价格:

14.2712元/股.

交易对价:

859,995,356 元。

交易对方:

罗欣控股及其一致行动人克拉玛依珏志、Giant Star,Ally Bridge、前海投资等33名持有罗欣药业99.65476%的股东。

发行股份价格:

10.48元/股。

发行股份数量:

拟置入资产与拟置出资产的差额66.53亿元估算,约6.35亿股。

交易前控股股东:

方秀宝。

交易前实际控制人:

方秀宝。

交易后控股股东:

罗欣控股。

交易后实际控制人:

刘保起、刘振腾父子。

是否构成重组上市:

是。

罗欣药业在 2019 年度、2020 年度和2021 年度实现的净利润分别不低于 5.5 亿元、6.5 亿元和 7.5 亿元,相关净利润为经审计的扣非归母净利润。

承诺方:

全体交易对方。

2018年静态PE:

约为14.9倍。

2019年动态PE:

约为13.8倍。

罗欣药业主营业务系医药产品的研发、生产和销售,分为医药工业和医药商业两大板块。

医药工业板块以化学药品制剂及原辅料药的研发、生产和销售为主,主要产品为消化类用药、呼吸类用药、抗生素类用药等;

医药商业板块以药品及医疗器械的物流配送为主。

东音股份停牌前股价(2019年3月6日):

12.61元/股。

总股本:

200,869,282 股。

市值:

25.33 亿元。

加上本次发行股份,新增股本约6.35亿股,完成借壳后,原股东持股比例降至1.41亿股,上市公司总股本约为8.36亿股。

本次借壳的

摊薄率约为17%

,标的罗欣药业估值75亿,上市公司停牌市值25亿,保持摊薄在20%以下,主要是由于受让了东音股份原实控人持有的近30%老股。

罗欣药业17年时私有化估值:

10,363,200,000港元,按照当时港元兑人民币汇率0.8882折算,约为人民币92.05亿元。

根据东音股份发布公告,本次交易的评估基准日为2018年12月31日,拟置入资产罗欣药业99.65476%股权截至评估基准日的未经审计的账面净资产值为 31.74 亿元,拟置入资产的预估值为 75.43 亿元,预估值增值率为 137.65%。

参考预估值,上市公司与拟置入资产交易对方初步协商的交易价格为 75.43 亿元。

罗欣药业百分之百股权估值约为75.69亿元.

本次交易估值比私有化时估值减少18%。

山东罗欣药业自2005年12月在港交所创业板上市,2017年6月实现私有化,从港股退市。

退市理由是“由于投标价格持续下降、药品比例、医疗保险费用控制以及仿制药质量一致性评价、化学药品注册分类改革及药品审评审批改革等政策的推出,制药企业的经营环境自2015年以来变得艰难。

集团亦因此面临不断上升的销售及盈利压力。

”

通过对比2010年至2016年几个盈利指标,小汪@添信并购汪发现,2007年后罗欣药业净资产收益率从最高时的40%降至14%,销售净利率从2009年的最高值30%降至10%,毛利率在这期间持续上涨,2016年时为78%。

根据2015、2016年的年报,罗欣药业归母净利润分别为4.93亿元、3.79亿元,2016年归母净利润同比减少23.07%。

我们从本次预案中看到罗欣药业2016年的归母净利润有所调整,近两年的归母净利润增长率分别为20%和2%,

增长放缓

。

(数据来源:

东音股份预案,尚未经过审计)

本次交易不仅在估值上与2017年私有化相差略大,在股权结构上也出现了较大变化,一起来看一下当时的私有化过程。

总股本:

609,600,000股。

内资股:

445,040,000 股。

私有化估值:

10,363,200,000港元。

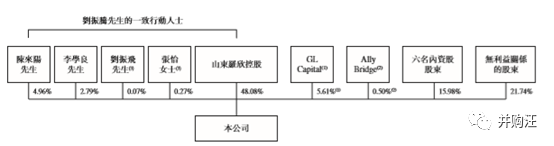

公司控股股东为山东罗欣控股有限公司,持股比例为48.08%,实际控制人刘振腾及其一致行动人共计持股比例56.17%。

私有化前股权架构如下:

2017年 3 月 13 日,Giant Star和 Ally Bridge 作为联合要约人,就罗欣药业全部已发行的 H 股提出

自愿有条件的要约

。

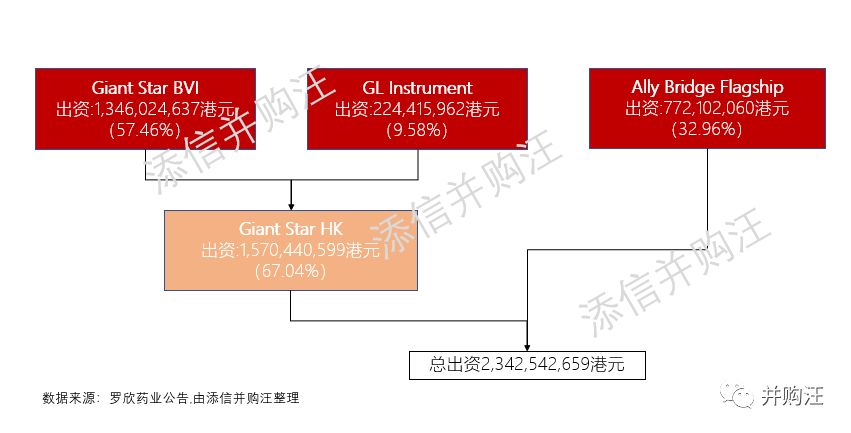

拟现金收购H股东持有的137,796,627股H股,对H股提出自愿有条件要约,约占总股本22.60%,价格为17港元/股,现金对价合计为2,342,542,659港元。

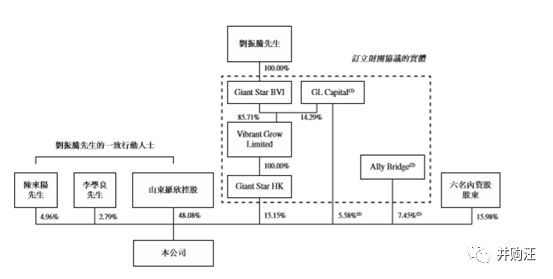

假设要约悉数接纳后的股权架构如下:

具体出资图如下:

小伙伴们会注意到,除了两位联合要约人,此次收购还有一位出资方,GL Instrument。

这位出资方,在私有化时,以224,415,962港元出资认购了Giant Star HK母公司Vibrant Grow Limited14.29%的股份,这笔钱被Giant Star HK用来支付要约对价。

下文小汪@添信并购汪还会简单介绍一下它。

通过私有化要约,GiantStar 和 Ally Bridge在私有化退市完成后,分别持有罗欣药业 8,763.06万股(14.37%)、4,308.33万股股份(7.07%)。

私有化退市完成后,罗欣药业股权结构如下:

要约价为每股H股

17港元

现金。

该要约价较H股于最后交易日(2017年3月6日)在联交所之收市价每股12.90港元溢价约31.78%;

较集团于2016年12月31日的每股经审核综合资产净值人民币4.62元溢价约223.81%。

要想达成私有化要约,需要召开两各股东大会:

H股类别股东大会和股东特别大会。

并在会议上获独立H股股东/独立股东通过批准退市之决议案,独立H股股东/独立股东( 无论是亲身或委派代表投票 )持有的H股/股份所附带的表决权当中

至少75%

表决权予以批准;

以投票表决方式就决议案所投的反对票数目,不超过独立H股股东/独立股东持有的全部H股/股份所附带表决权的

10%

。

财团协议签订时一共是5方,不过其中Giant Star HK 、Vibrant Grow Limited及Giant Star BVI由刘振腾(罗欣药业实控人)所有。

因此财团投资者共三方:

Giant Star BVI、GL Instrument及Ally Bridge Flagship。

(1)

Giant Star BVI:

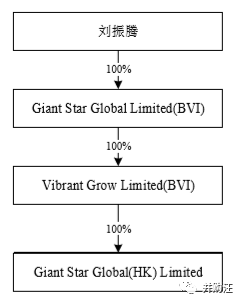

由刘振腾拥有全部股权。

是于英属处女群岛注册成立的有限公司,Giant Star HK于2017年2月13日在香港注册成立为有限公司,其主营业务纯粹为要约的投资实体。

在2017年3月13日联合公告前, GiantStar HK 由 Vibrant Grow Limited持有全部股权,Vibrant Grow Limited为一间于英属处女群岛注册成立的有限公司,纯粹为要约的投资实体,由Giant Star BVI 持有全部股权,而Giant Star BVI最终由刘振腾拥有全部股权。

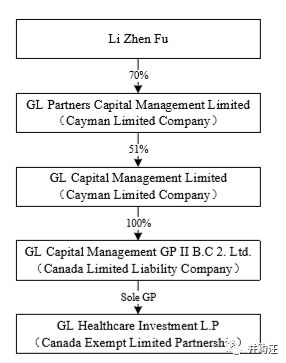

具体股权结构如下:

(2)

GL Instrument:

Li Zhen Fu最终控制。

为于加拿大阿尔伯塔注册的有限合伙企业,为GL Capital的投资主体。

GL Capital(德福资本)是中国医疗保健领域的著名投资机构。

德福资本自2013年以来,一直是罗欣药业的重要股东,亦为本次私有化之发起方。

在私有化前持有罗欣药业5.61%的股份,私有化结束后持股比例降至4.39%。

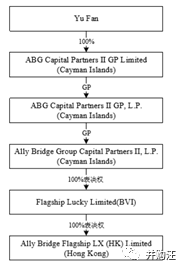

(3)

Ally Bridge Flagship实控人于凡先生

,于香港注册成立为有限公司,为要约的投资实体,产权控制关系如下:

要约的总代价约2,342,542,659港元。

其中67.04%,约1,570,440,599港元将由Giant Star HK以现金或平安贷款融资下可用的信贷融资或以上两者结合的方式提供资金,这部分中224,415,962港元由GL Instrument提供,其余由Giant Star BVI提供。

余下32.96%,约772,102,060港元将由Ally Bridge Flagship透过新鸿基融资函件下可用的信贷融资及来自其内部资源的现金提供资金。

本次私有化耗时仅3个月,小汪@添信并购汪认为主要是因为财团要约溢价高,大量中小股东在股东大会上投出赞成票,让要约得以顺利推进。

虽然德福资本是本次私有化的发起人,但它并没有增持罗欣药业股份的意图,主导方其实是刘振腾控制的Giant Star,在私有化完成后,刘振腾及其一致行动人对罗欣药业的持股比例大幅提升。

这么高的溢价私有化回来,控股股东应该也需要较为有效和便捷的A股证券化路径,至于为什么选择东音股份,小汪@添信并购汪在下文简单了分析了东音股份的情况。

港股私有化、A股证券化等问题比较复杂,一篇文章无法说透。

资本会员

中,我们用大量的经典案例系统分析了可转债条款设计,私有化海外上市公司方案安排、会计处理、财务影响、潜在风险等问题。

欢迎感兴趣的小伙伴们加入

资本会员

。

股权架构:

公司控股股东和实际控制人方秀宝,直接持股37.54%,通过大任投资间接持股3.07%,共计40.61%。

李雪琴、方洁音、方东晖为其一致行动人,即方秀宝与其一致行动人共持有公司67.16%的股权。

这么高的持股比例下,大股东肯定有提升市价的动力,所以有很强的意愿促成本次的交易。

另外小汪@添信并购汪也关注了一下东音股份的财务情况:

一方面东音股份营业收入不断增加,另一方面18年的归母净利润比17年略有下降,降幅为4.5%, 毛利率也下降17.33%,说明利润空间正在缩小。

公司实际控制人方秀宝及其一致行动人李雪琴、方洁音、方东晖共计配售东音转债1,850,277张(人民币185,027,700元),占发行总量的65.77%,占总市值的13.4%。

东音转债在下修前大股东及一致行动人持有65.77%的转债,为发行时优先配售所得,配售资金约1.85亿元,当时其股权质押比例已达40.54%,后又增加到45.25%。

一方面东音转债破发,上市后始终低于面值,大股东持续处于浮亏状态。

另一方面,股价下跌也对大股东股权质押带来冲击,资金成本上升。

为配合大股东减持转债获取现金流,缓解资金压力,发行人有选择提前下修转股价的诉求。

2019年3月26日公告,东音股份实际控制人方秀宝的一致行动人方洁音及方东晖累计减持东音转债合计460,797张,占发行总量的16.38%。

截至公告披露日,公司实际控制人及其一致行动人仍合计持有东音可转债1,389,480张,占发行总量的49.39%。

本次减持,作为公司大股东的方洁音及方东晖共获利约700万元。

在此之前,东音可转债未到转股期,就下修转股价。

2018 年 8 月27 日,东音可转债在深交所挂牌交易。

2018年11月5日,距离东音转债发行不足4个月,董事会就发布公告提议下修转股价。

按照下修条款“公司股票在任意连续三十个交易日中有十五个交易日的收盘价低于当期转股价格的80%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会审议表决。

上述方案须经出席会议的股东所持表决权的三分之二以上通过方可实施。

股东大会进行表决时,持有本次发行的可转债的股东应当回避。

修正后的转股价格应不低于前述的股东大会召开日前二十个交易日公司 A 股股票交易均价和前一个交易日公司 A 股股票交易均价。

”

2018 年 11 月20 日召开了公司 2018 年第二次临时股东大会,审议通过了《关于向下修正可转换公司债券转股价格的议案》。

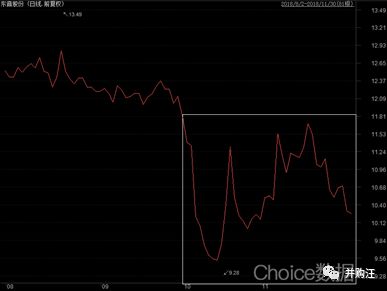

公司股价出现任意连续三十个交易日中有十五个交易日的收盘价低于当期转股价格(13.47元/股)的 80%(10.78元/股),修正后的转股价格不低于本次股东大会召开日前二十个交易日公司 A 股股票交易均价(11.08元/股)和前一交易日公司 A 股股票交易均价(11.43 元/股)。

公司董事会确定东音转债转股价格向下修正为 11.43元/股。

下图是东音股份从2018年8月2日到11月30日的股价情况:

下图列示了东音股份从2018年10月1日到11月30日的股价情况:

从上图中,共有18个交易日上市公司股票价格满足低于当期转股价格的 80%的标准。

刚达到下修条件,董事会就急于行使权利了,

这也从侧面反映了大股东想要增加东音转债对投资者的吸引力,提升可转债价格。

具体计算方法和案例解析,小汪@添信并购汪就不在这里赘述,感兴趣的小伙伴可以选择我们的200节公开课,里面有详细的分析~

通过梳理一系列上市公司的公告,不难看出“卖壳方”上市公司东音股份的控股股东,对于公司的股价市值有着极强的诉求。

控股股东对于可转债的发行认购、条款博弈与增减持,虽然未必具有决定性作用,却有着极大的影响。

在本案例中,最为值得关注的,就是上市公司可转债发行不到4个月,尚未进入转股期,公司就行使下修条款,将转股价下修了15%,转股稀释率由原定转股价下的10%,变为下修后的转股稀释率12%。

这说明控股股东有着极强的通过CB减持获利的需求。

而此后控股股东的较快减持,也确实表现出了极强的通过CB减持获利的需求。

另一方面,罗欣药业作为港股上市公司,在2017年私有化时,三方财团合计耗资23亿港元对于港股流通股高溢价要约收购,应该也需要较为有效和便捷的A股证券化路径。

因此,就不难理解为什么双方这一交易可能在此时出现了。

正如我们前文所说,并购市场的温度计一直是标杆性的“重组上市”。

较好的企业、体量较大的标的、或者成长性较优秀的公司在A股寻求借壳重组,说明A股的吸引力较高,也说明IPO较难。

反之,则说明A股的吸引力不足,或者IPO的性价比更高。

回顾A股的借壳市场,在低迷了一年多以后,最近也迎来了一些较大体量的港股私有化和中概股回归的借壳标的。

这说明A股的并购市场春江水暖了嘛?

科创板与A股市场借壳市场花开两朵,各表一枝,这是未来的常态,还是昙花一现呢?

这个问题,小汪@添信并购在本文先不做解答。

欢迎准备登陆A股的企业家们前来咨询,也欢迎小伙伴们来与我们讨论。

可转债条款背后的利益诉求问题比较复杂,尤其是小市值上市公司的CB值得关注,一篇文章无法说透。

200节线上课

中,我们用大量的经典案例系统分析了可转债条款设计,私有化海外上市公司方案安排、会计处理、财务影响、潜在风险等问题。

欢迎感兴趣的小伙伴们加入

200节线上课

。

小汪@添信并购汪特别推出

添信资本会员

,包括:

【200节线上课】教给你资本市场的制度经济、经典案例与组局方式。

内容涵盖企业资本论、控制权转让、并购基金策略思维、估值方法论。

【资本实操精研社】你的线上商学院,更加随行就市、紧跟市场热点,剖析最热点专题与最具影响力交易与公司。

【内参会员】让你寻找资源、机会与项目的私密社群。