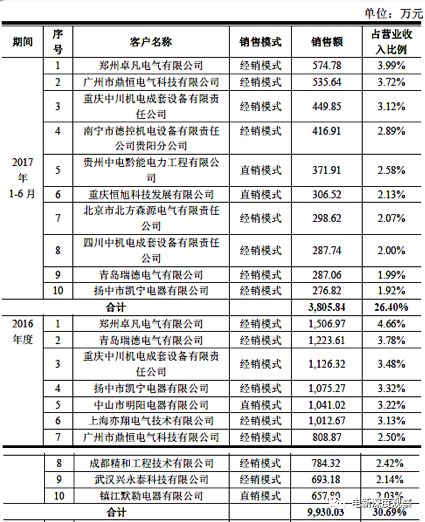

近一年来,电力设备新能源行业新股上市较多,国君电新团队为您解读,新股系列之十一:泰永长征

(

002927.SZ),64%毛利率的电源电器。

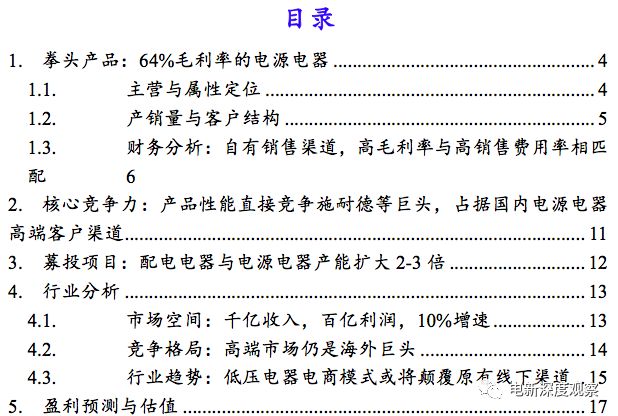

公司主要销售的产品包括配电电器、电源电器、终端电器、控制电器及成套设备五类,业绩贡献点主要是配电电器和电源电器,

2017

年

3.3

亿营收中,配电电器

1.13

亿元营收,

47.6%

毛利率;电源电器

1.08

亿营收,

64%

毛利率。

低压电器以交流1200V、直流1500V为界,定位是低电压等级、贴近配电用户端、下游应用广泛,属性是与GDP中低速增长相匹配的底层电气设备。低压电器大行业增速总体与各经济部门GDP增速一致,但下游子领域或有超额增长,如地产领域的建筑终端电器等。

公司各项低压电器产销量较稳定,未有大幅增长或下滑,前面我们对行业属性有所说明,低压电器属性是与

GDP

中低速增长相匹配的底层电气设备。低压电器大行业增速总体与各经济部门

GDP

增速一致,但下游子领域或有超额增长,如地产领域的建筑终端电器等。

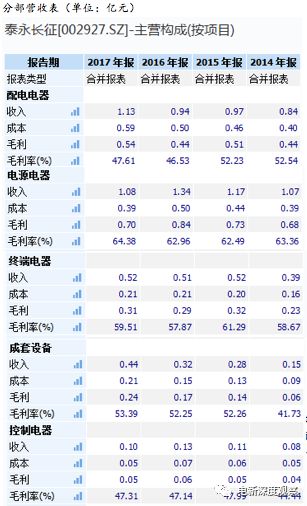

公司招股书披露产品最终应用于中高端市场的标杆性项目,如中国移动、深交所、水立方、深圳湾体育馆以及众多城市地铁等壁垒较高的公用事业高端项目。

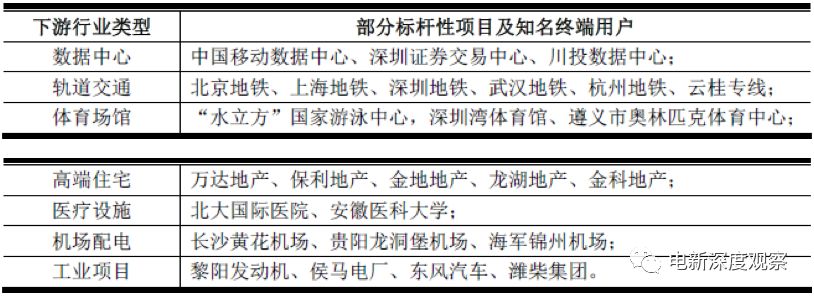

从前十大客户来看,客户集中度分散,前十大客户销售额营收占比30%左右,且前十大客户主要以经销商为主。

财务分析:自有销售渠道,高毛利率与高销售费用率相匹配

毛利率净利率

:

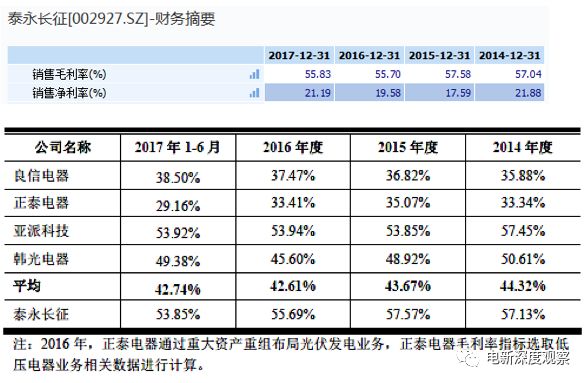

公司近两年毛利率维持

55%

,显著高于同行

42%

水平。

高毛利原因在于自有销售渠道,减少了经销商的利润分成。

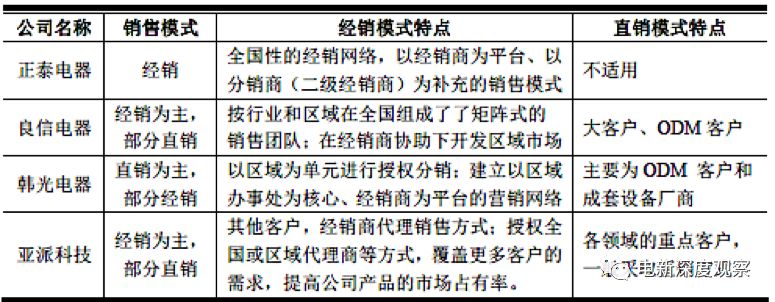

公司无论采用直销还是经销模式,均依靠自有营销渠道,自主进行下游客户技术接洽及业务拓展,产品得到终端用户的认可,维持了高售价和高毛利,销售过程中公司议价能力相对较强。公司的经销商由于不承担销售拓展,而分得的利润较少,但此种模式下,公司承担了技术接洽、销售拓展的职能,高毛利率所对应的销售费用率也相对较高。

经销商模式需要给予经销商分成,因此毛利率较低。

在经销商模式下,依靠经销商渠道进行业务拓展,则经销商取得的产品利润空间相对较大,导致产品毛利率较低。同时,产品制造商自身提供的销售投入就相对较小,销售费用率相对较低。

毛利率减去销售费用后,公司与同行毛利率水平有所平滑。

由于销售模式不同,导致各家公司毛利率、销售费用率差异较多;扣除销售费用率后,公司毛利率水平与同行差异有所平滑,同时叠加公司电源电器在地铁及通讯数据等高端领域应用,因此公司毛利率高于同行。

期间费用:

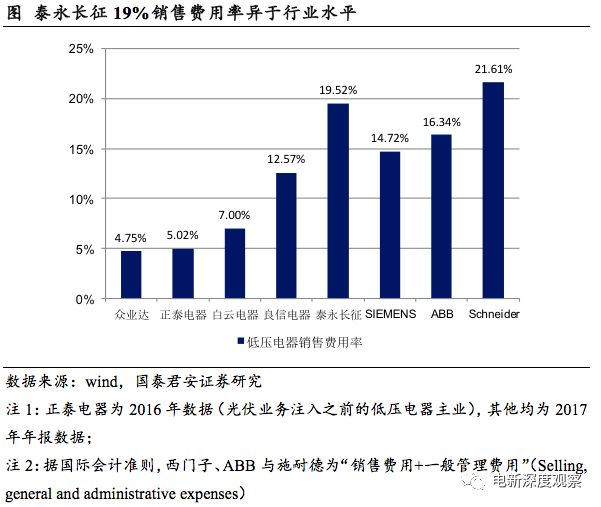

众业达和正泰为代表的分销、经销模式4%-5%销售费用率较低,泰永长征19%销售费用率显著高于行业水平,主要是自有渠道拓展市场。

经销商不承担销售市场拓展,因此公司销售费用较大,高销售费用率与高毛利率相匹配。

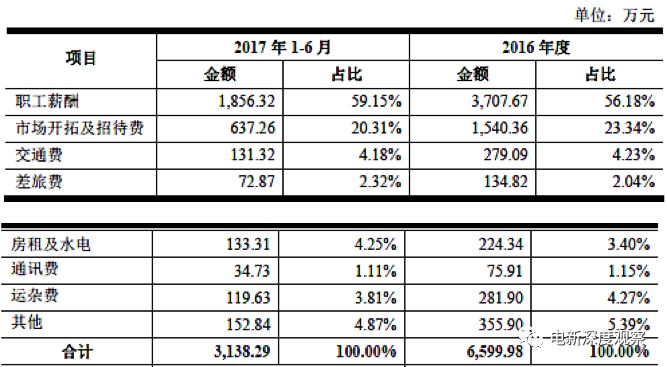

泰永长征销售费用中,职工薪酬和市场开拓及招待费占比80%。

ROE

:

2017

年公司

ROE

略微下滑至

19%

,与资产周转率的下滑相匹配,资产负债率

20%

近年较为稳定,净利率

21%

近年均有

2pct

提升。

营运能力:

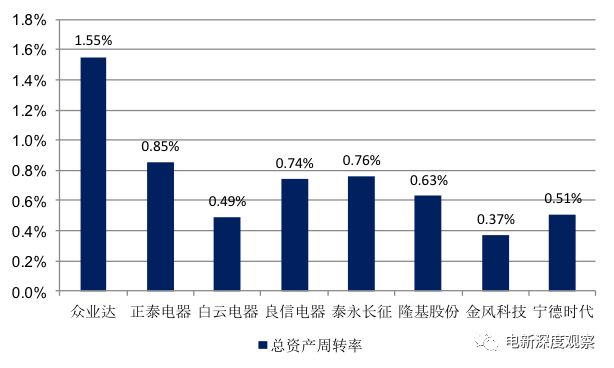

正泰和众业达为代表的低压电器分销、经销模式在制造业中具有显著的高周转特征。

低压电器的总资产周转率(营业收入/总资产)普遍在0.7%左右,泰永长征0.7-0.8%的资产周转率在制造业中处于正常水平。

经营性现金流净额

:

经营性现金流量净额不如正泰经销商模式占比高。

2.核心竞争力:

产品性能直接竞争施耐德等巨头,占据国内电源电器高端客户渠道

公司电源电器的主要产品系列是双电源自动转换开关。当常用电源出现失压、欠压、过压等故障时,双电源自动转换开关能够根据预先设置的转换要求将负载迅速地从常用电源自动换接到备用电源,从而确保用电的连续性、可靠性。

公司销量最大的TBBQ3 系列双电源自动转换开关产品

在各个细分市场中与施耐德、ASCO等电源电器行业的领先企业直接竞争,

优于国内同行业企业的同类产品的性能指标,能够在常用电源出现故障时,更快、更稳定、更安全的将负载转换至备用电源,充分保障如交通枢纽、实时计算机网络、消防设施等对连续用电和用电安全性、稳定性和连续性要求极高的重要场所的用电安全。公司推出了抽出带旁路式TBBQ3-W系列产品,其售价从几万至几十万元不等,技术等级较高,安全性、可靠性较强,运用于中国移动、上海北京地铁等大型企业或项目,提升了产品的品牌价值,盈利能力较高。

3. 募投项目:配电电器与电源电器产能扩大2-3倍

除

2017

年

1-6

月下游行业大部分配电工程于下半年启动并结算的季节性因素导致产能利用率较低,

2014

年至

2016

年,在电源电器及配电电器产能未大幅增长的背景下,发行人产能利用率稳定在

90%

以上,持续处于较高水平,需发行人通过募投项目实施扩大产能规模,提高发行人从产品在低压电器中高端市场的占有率,增强发行人持续经营能力。

投产第3年公司配电电器产能扩大3倍至62万台,电源电器扩大2倍至18万台。

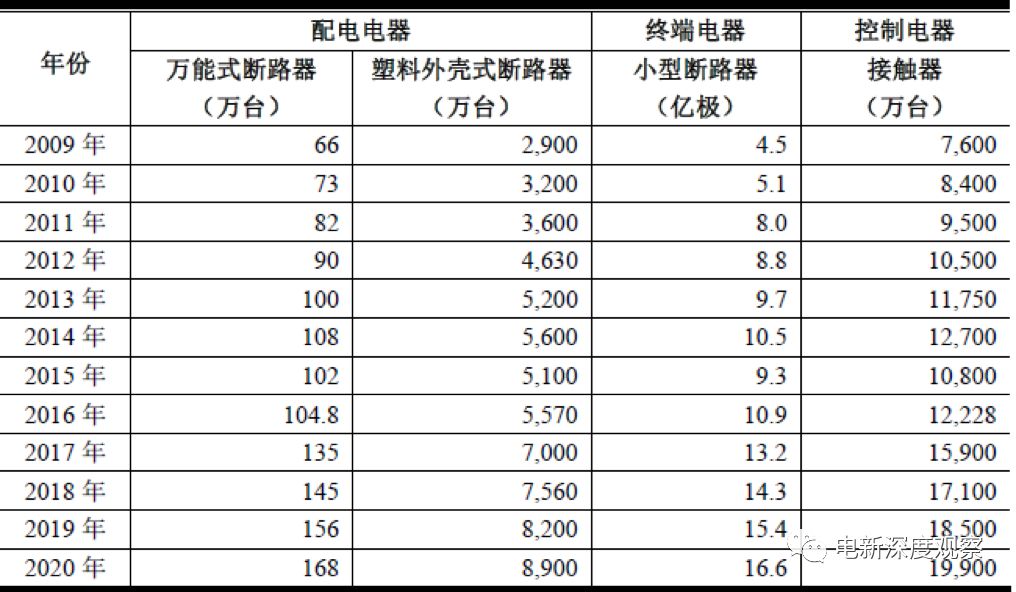

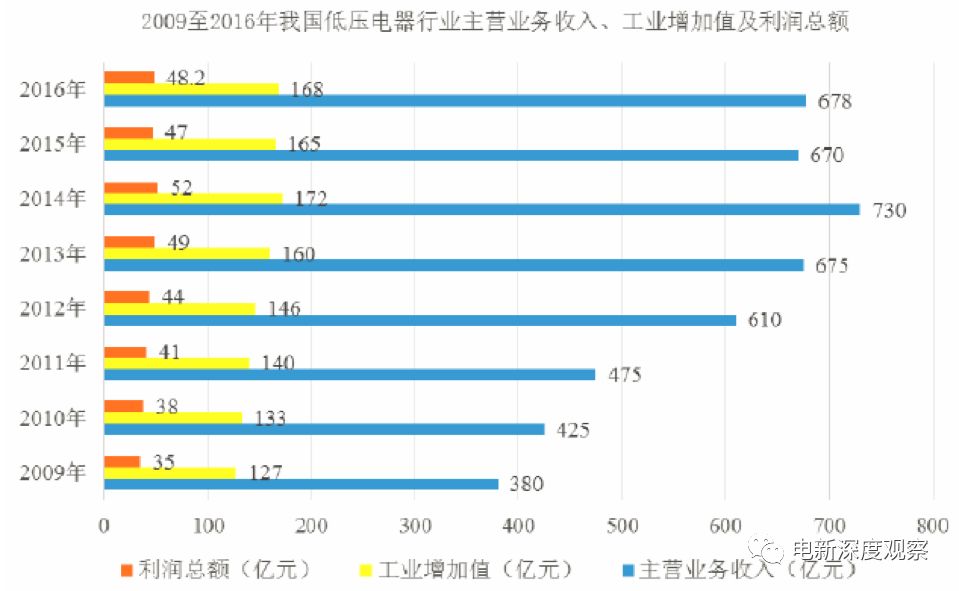

据中国电器工业协会通用低压电器分会针对 2009年至2016年我国低压电器市场的统计数据,及2017年至2020年的预测数据,除双电源自动转换开关未公布统计数据之外,低压电器行业总产量情况如下:

根据中国电器工业协会通用低压电器分会的相关预测,“十三五”期间我国低压电器行业企业主营业务收入将继续增长,保持8%左右的增长速度。预计到2020年,行业主营业务收入将达到1,150亿元左右。按照7%的行业利润率测算,2020年行业利润总额将达到81亿元左右。

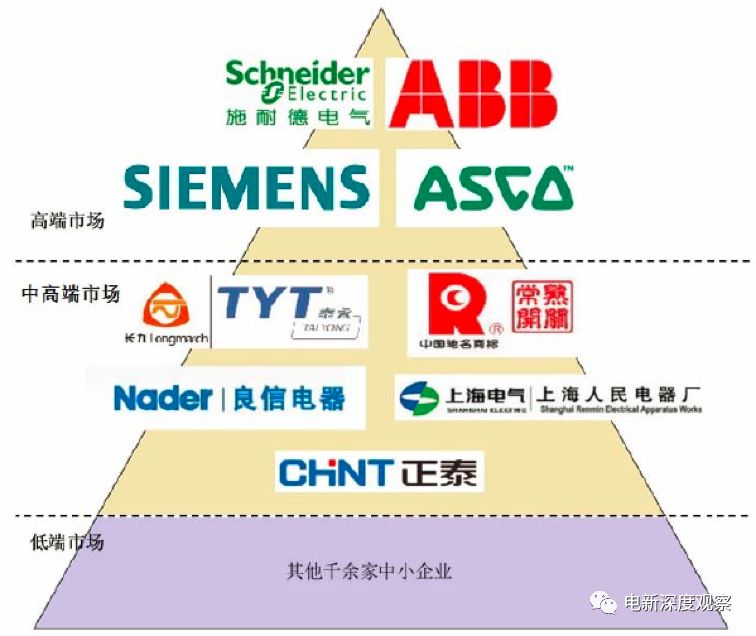

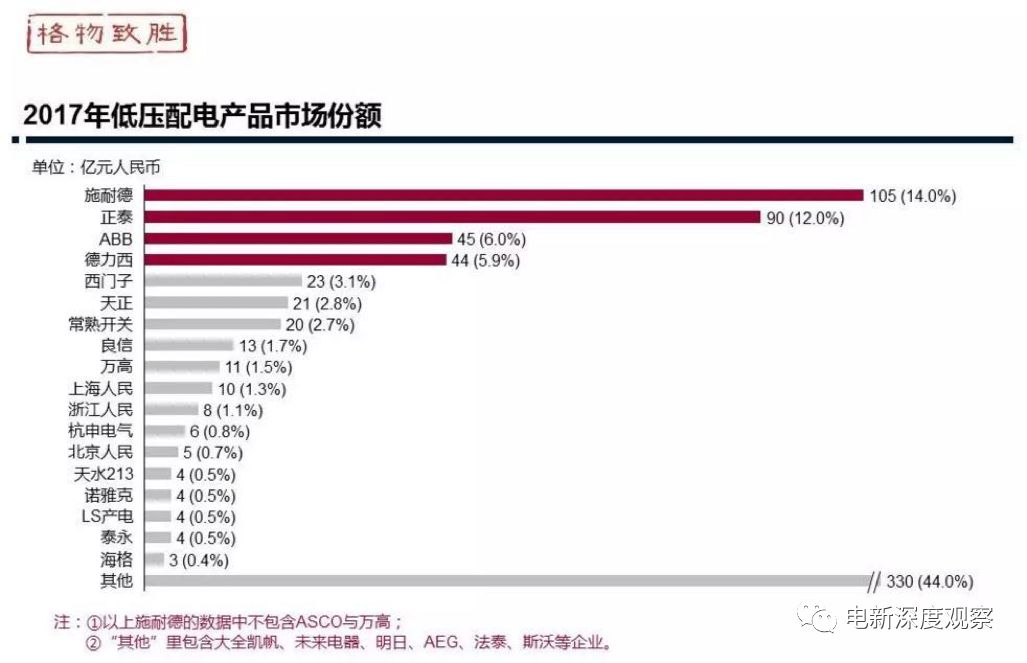

我国低压电器市场格局呈现金字塔,高端市场主要是海外巨头,施耐德、

ABB

、西门子、

ASCO

等,在国内的销售渠道主要是众业达等分销商,中端市场主要是正泰电器、上海人民电器、良信电器、常熟开关等,低端市场则充斥较多小企业。

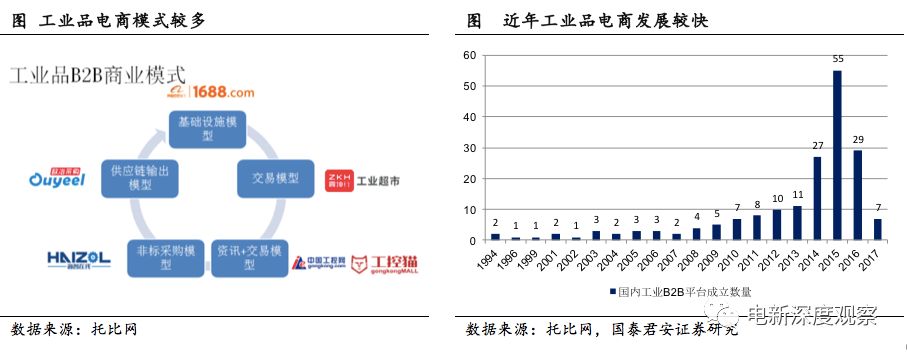

企业购

B2B

市场交易规模增速

20%+

。

据《中国企业电商化采购发展报告(

2017

)》,

2017

年我国

B2B

电商市场交易规模为

17.5

万亿元,同比增长

22.1%

。电商化采购在企业级电商市场表现活跃,其中京东企业购以

48.6%

的份额占据企业级电商市场首位,领跑企业级电商采购市场。

从制造行业来看,京东企业购在世界500强企业中,对制造企业的覆盖率超70%,居行业前列。通过电商化采购解决方案,京东企业购帮助制造企业实现成本节省15%,效率提升30%。特别是2017年京东企业购与三一集团的合作,不仅仅是物资采购,而是通过提供体系化的工业电子商务服务,实现制造企业“在电商买,在电商卖”,借助电商平台实现供应链升级,切实推进制

造业转型升级,对本土传统制企业的转型升级意义重大。

据eBay引用Forrester research的数据,全球B2B电商市场规模有望从2015年7800亿美元增长到2020年的1.13万亿美元。截止2018年3月,托比网企业数据库共收录184家运营模式以交易为主的工业品B2B电商平台,按照主营业务的不同,可分为MRO、紧固件、低压电气、轴承、工程机械、非标零部件以及综合品类电商平台等。近年来,我国工业品B2B平台成立数量呈现井喷式增长。

低压电器以交流

1200V

、直流

1500V

为界,定位是低电压等级、贴近配电用户端、下游应用广泛,属性是与

GDP

中低速增长相匹配的底层电气设备。低压电器大行业增速总体与各经济部门

GDP

增速一致,但下游子领域或有超额增长,如地产领域的建筑终端电器等。

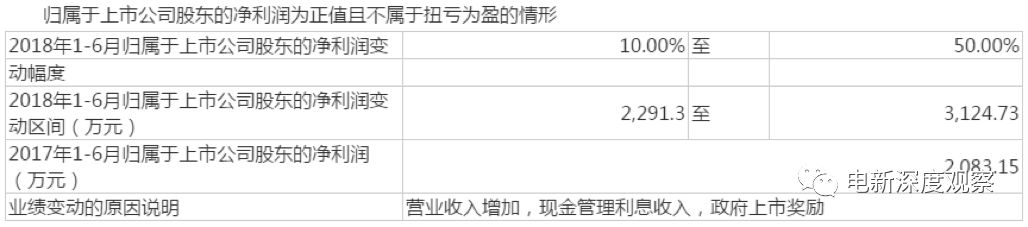

业绩:公司近年业绩增长稳定,近两年维持7000万业绩规模,一季报业绩51%大幅增长,中报业绩指引10%-50%增长,2291万元-3124万元归母净利润。

估值:公司2018年2月上市至今48亿市值,若50%高速增长情景预计18年业绩为1.05亿元,对应40+PE。

近期报告:

风电小组赛-新股点球之一:江苏新能(江苏国资委旗下风电运营商,苏东风)

风电小组赛-新股点球之三:禾望电气(风电变流器龙头,毛利率是光伏逆变器一倍)

风电小组赛-新股点球之四:双一科技(世界顶级风电豪门的零部件供应商)

光伏小组赛-

新股点球之五:捷佳伟创(光伏电池生产设备,东南亚市场崛起)

光伏小组赛-

新股点球之六:芯能科技(工业屋顶光伏开发运营商)

光伏小组赛-

新股点球之七:振江股份(西门子风机结构件供应商)

光伏小组赛-

新股点球之八:岱勒新材(光伏降本增效催生金刚线改造)

电力设备小组赛-新股点球之九:

捷昌驱动(医疗办公驱动产品:定制化消费属性)

电力设备小组赛-新股点球之十:

伊戈尔(佛山照明电源制造商:海外巨头ODM渠道)