还有一个交易日,我们就将进入6月。有意思的是,就在昨天,看到了两篇文章,分析角度相似,结论却截然相反,放在一起看相当耐人寻味。

观点一:6月,小心!

来源:博闻财经(tttmoney)

作者:刘晓博

2017年的6月,对于投资者来说值得高度警惕,因为这个月份极度危险。

首先,美联储将在6月13日到14日召开议息会议,会后极有可能宣布加息(北京时间6月15日凌晨2点左右)。在新闻发布会上,美联储很有可能更加清晰地谈到

“缩表”

。对于全球经济来说,这是一个非常重要的时刻。

美联储之后,轮到中国央行上场。

6月下旬,是上半年的最后两周,也是中国金融市场习惯性的“资金紧张的时刻”。由于此前连续几个月央行都收紧货币,所以2013年6月的钱荒有可能会重演。

在2013年6月那场惊天动地的钱荒中,银行间隔夜回购利率曾达到了史无前例的30%,7天回购利率最高达到28%。而此前相当长的时间里,这两项利率往往不到3%。

受那场钱荒的影响,上证指数一度从2013年5月31日收盘的2300点,最多下跌到6月25日的1849.65点,最大跌幅达到19.6%。2013年的6月,股市变成了屠宰场!(见下图)

造成钱荒的重要原因,是银行收紧了流动性。

当时的背景跟现在非常相似,都是一波宽松之后,带来很多问题,包括资产价格上涨过快,于是央行开始变脸,收紧流动性。有统计显示,2013年上半年央行通过公开市场操作实现货币净回笼4780亿元。

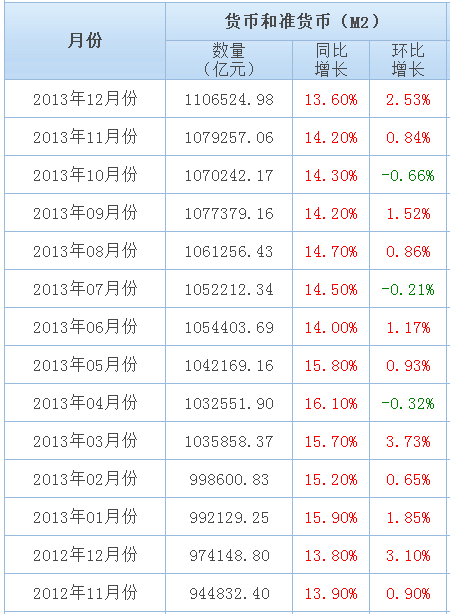

上图就是当时广义货币M2的走势,可以看出从2013年3月之后,央行踩刹车非常明显,M2在四月出现了少见的环比下滑。5月和6月,同比增速继续显著下降,终于在6月闹出钱荒。

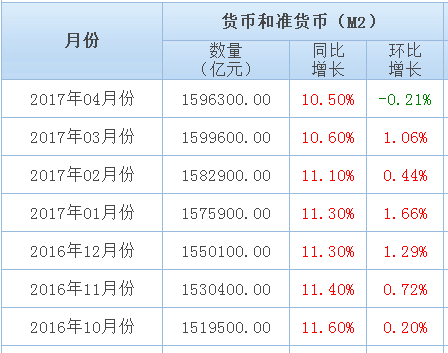

上图是最近的广义货币M2的走势,同比增速从2016年11月开始下降,在4月出现了环比下降。目前,大家正在等着央行公布5月的数据,连续两个月M2环比下降的情况,至少从2008年以来从来没有出现过。

如果此次出现,则意味着货币政策紧张程度是空前的。

6月末,是央行对金融机构重要的考核时间点,大家都需要回笼资金,满足央行MPA大考。如果考试成绩不理想,会影响未来一段时间金融机构从央行获取资金的成本、机会。如果太差,央行还会有惩罚性措施,比如你交给央行的存款准备金,其利率会被降低等等。

所以,

今年6月末银行拆借利率飙高是必然的。如果央行掉以轻心,则完全可能闹出钱荒。跟2013年6月相比,今年多了美联储加息和缩表的因素。

不过从目前情况看,央行意识到了危险,在5月27日通过“金融时报”提前传递了正面信息:

记者从市场利率定价自律机制秘书处了解到,在5月25日自律机制座谈会上,央行表示已关注到市场对半年末资金面存在担忧情绪,考虑到6月份影响流动性的因素较多,拟在6月上旬开展MLF操作,并择机启动28天逆回购操作,搭配好跨季资金供给,保持流动性基本稳定,稳定市场预期。

有媒体认为,这构成了重大利好。

其实没有那么乐观

,能在6月避免市场利率,以及股市、债市、汇市、期市的大起大落就不错了。

在整个6月的投资中,大家要非常小心,一不留神就可能被“薅羊毛”。

要每天关注央行公开市场操作情况,以及市场利率的变动情况,最好不要满仓操作。

观点二:突发!6月,大利好惊天乍现!

来源:中金在线(cnfol-com)

正所谓久旱逢甘霖!就在市场饥渴难耐之际,

央行表态将在6月上旬“供水”!

同时,证监会给市场发了三个大红包,亮剑清仓式减持。

哀嚎一片的5月即将结束,6月,老乡别走!

6月流动性扰动因素较多

据中国金融时报消息,5月25日自律机制座谈会上,央行表示已关注到市场对半年末资金面存在担忧情绪,考虑到6月份影响流动性的因素较多,拟在6月上旬开展MLF操作,并择机启动28天逆回购操作!

在央行努力执行去杠杆的关口,货币政策已然收紧,为何在6月要为市场重新补充流动性呢?

一,

6月份是继4、5月之后,又一个MLF到期高峰期

据彭博统计,6月份MLF的到期规模仅此于4月份,是今年第二高峰的月份。前三个月曾出现过季节性自然"缩表",造成市场一定的紧张气氛。为了避免因自然到期引发的市场恐慌,有必要增加一些MLF操作。

二,

6月份又面临到银行体系MPA大考

考虑到近期银行体系的监管强度较大,6月的MPA对银行体系的严峻性不同以往。2017年3月末超储率从2016年的2%左右,迅速下滑至1.3%,为2011年三季度以来最低水平。

超储率在流动性紧张的时候往往会用到,通俗理解为,在商业银行没有借出的存款中,刨去央行规定的必须存在央行的那部分外,商业银行可以相对自主动用的“救命钱”。

超储率降至6年来最低水平,说明商业银行在最大限度释放可动用的流动性。在其“努力”下,货币乘数(货币派生效应)从3月末的5.29上升到4月份的5.33,几乎已快到极限值。

三,6月美联储可能加息

随着6月份,加息的预期进一步升温,人民币可能又会面临较大压力。为了减轻外汇占款对基础货币及其衍生的广义货币带来的负面作用,有必要通过央行的货币政策工具进行对冲。

央行除了打算用MLF工具带给市场喘息之机外,还特别提到会择机启动28天逆回购。

为何择机启动28天期逆回购?

去年9月份后,央行曾经迅速增加过28天逆回购比例,有意“锁短放长”,提高短期利率。随着债市风险的释放以及美联储加息出现真空期,“锁短放长”逐渐回归“锁长放短”,28天期逆回购比例重新降低。

如今,6月又面临美联储加息,且近期同期限Shibor和LPR出现倒挂,在面粉贵过面包的情况下,商业银行可能会自主调整贷款利率。尽管一季度的经济增长亮眼,但在货币收紧、需求回落等因素下,二季度经济可能出现回稳。

因此,为避免美联储加息再度引起资本外流的压力,有必要提高短期利率;为了缓解实体经济的借贷成本压力,为二季度经济增长注入活力,有必要降低中长期利率;两者结合在一起恰好就是“锁短放长”,即提高28天期逆回购的比例!

6月市场或难平静

人民币

增加流动性意味着必须通过更强的管控,减少流动性外溢给人民币造成的更大贬值压力。

恰好最近商务部在《关于中美经贸关系的研究报告》主动进行人民币的预期管理;央行又在昨天提出调整人民币中间价的定价机制。两者应都是在综合考量货币政策和汇率政策之后做出的选择。

股市

对股市来说,

6月可能是是介入的大好时机。

一来因为流动性即将得到缓解;二来A股会再度闯关MSCI,无论成功与否,情绪上都会产生积极作用。

另外,26日市场上有种乐观说法,

说证监会给市场发了三个大红包:

第一个:

对减持将做规范,是昨晚证监会新闻发布会的最重磅内容,也成了这个周末的讨论焦点。

国泰君安证券副总裁谢荣兴表示,以往大股东所持股份在上市三年后就可以解禁,此举对二级市场带来较大的压力,谢荣兴提出了一套方案:

一、控股股东上市后第7年才可以减持,第七年至第九年每年减持量不得超过10%。

二、控股股东第10年至第12年每年允许减持10%,但必须支付50%的对价。

三、第13年至16年,每年允许减持10%,但必须支付70%的对价。

四、对资产重组卖壳变现其股份同样按上述比例支付给其他流通股股东。

五、对亏损企业的控股股东减持,在时间上按上述年限全部顺延1年或者2年才能减。持,在对价上,在原有的基础上全部增加10%的对价给其他流通股东。

六、对上市前公司高管股份的约束不能因为辞职而允许提前减持。

第二个:

即核发IPO批文情况,本周共核发7家,筹资总金额不超过23亿元,有市场人士对此也给出了“节奏”上热情的想象,具体情况如何,还让我们拭目以待。