上市公司社群,已有

60

上市公司入驻

定向邀约

化工、智能制造

专家入驻

扫描文末二维码,联系我们

▼

6月1日,山东京博,创业板上市申请被否。

这个做农药的公司,年营收7.5亿、净利超5000万,曾参与多种产品的国标制定、获得过山东省科技进步奖、产品远销南美、东南亚、非洲,还偶尔能沾个三农的光,然而还是无奈止步A股。

本次IPO,京博农化的独立性、经销商真实性、收购前后的股权代持问题,成为了三座大山。

采用委托支付方式贷款、经销商大幅变动核查不足、股权代持问题不清,问题不多,但个个都颇具代表性。

虽然京博农化自己也披露了部分问题,但并没有进一步解释,这也给后来的企业提了个醒:遇到这些问题可不能回避!

股权代持要注意哪些?贷款方式要注意哪些?经销商模式要注意哪些?这几个问题,值得所有有类似问题的公司思考。

“要是遇到这些问题,那可长点心吧”

文:并购优塾团队

看点一

██

█

█

█

█

京博农化的前世今生

京博农化,是个做农药的。

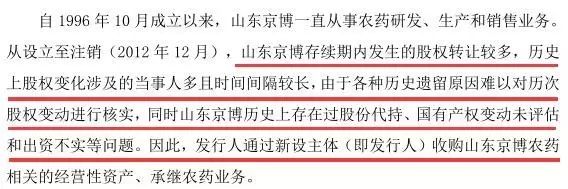

它成立于2011年5月,由马韵升等68未自然人共同设立,前身是山东京博。

这个山东京博曾经有过多次股权转让,也有股份代持、国有产权变动未评估、出资不实等“历史问题”。

所以大股东们决定再搞个京博农化,把山东京博的农药相关的经营资产装进来,用京博农化来上市。

▼

搞完了山东京博,京博农化为了保持资产完整性、独立性,并减少关联交易,又从京博控股(大股东马韵升控股的另一家公司)收购了部分生产所需的土地、房屋、包装设备、存货等。

这些资产整合完成后,京博农化成为了一个相对独立的公司(之所以说“相对”,是因为它的独立性后来在监管层的反馈中也被质疑)。它的控股股东、实控人是马韵升。

▼

值得注意的是,京博控股和实控人马韵升也有“历史问题”:在监管层的官方通报中,我们看到京博控股操作国通管业的股票时,曾因信息披露问题,被监管层作出行政处罚。

▼

(这也许是本次监管层如此关注股份代持问题的导火索之一)

不过,京博农化仍然带着这些“历史遗留问题”开始了上市之路。

看点二

██

█

█

█

█

股权代持是什么鬼?

本次京博农化被否,与它的前身——山东京博的股权代持问题有很大关系,在分析具体原因之前,我们再来简单解释下什么是股权代持,它可能引起哪些问题?

股权代持又叫委托持股、隐名出资,是指实际出资人(隐名股东)与他人(名义股东)约定,用他人名义替实际出资人持有股权,履行义务。

股权代持在实际操作中可以分为两种:

一是,以他人名义投资。

名义股东就办个手续,挂个名,之后的事(参与管理、领取股利分红等)都由隐名股东亲自完成,其他股东也知道这个隐名股东是谁,同意他这样玩。

二是,委托他人投资。

名义股东参与管理、行使权利,但是他和隐名股东背地有协议,没有自己独立意志,只是个“傀儡”,其他股东也不知道这是个“假股东”。

如果这个协议没有侵害其他人的利益,它就是有效的,即最高人民法院认可委托代持的存在

[1]

。

这样看来,股权代持也不是非法的事,但是它也并不完全合法,存在着以下几个风险

[2]

:

1)股权代持协议的法律效力被否定;

2)名义股东恶意侵害隐名股东权益;

3)隐名股东难以确立股东身份、无法向公司主张权益;

4)显名股东的债权人针对显名股东股权强制执行;

而本次京博农化恰恰是无法证明如何防范这些风险,被监管层狠狠质疑了一番。

雷区一

██

██

█

█

为啥就瞅准股权问题了?

本次监管层发出的第一个质疑,就是关于收购山东京博时的股权代持问题:

▼

根据申请文件,发行人主要经营资产来源于山东京博,山东京博历史上存在股权代持超过200人。

请发行人代表说明:发行人前身收购山东京博相关经营性资产和业务时,发行人和山东京博的股权结构是否有重大差异,山东京博有无不同意上述资产转让的中小股东,其利益如何保证,是否存在争议和潜在争议,发行人目前股权结构是否存在代持安排。

从本次反馈看,监管层主要对京博农化收购山东京博这事提出了三个问题:

1)你收购山东京博时,与山东京博的股权结构是否有重大差异?

2)你收购山东京博的时候,他们的中小股东都同意么,有没有争议?你又是怎么保障他们的中小股东利益呢?

3)现在,你自己的股权结构有没有代持情况?

在具体看这三个问题前,我们先来看看山东京博被收购时是怎么安排的?

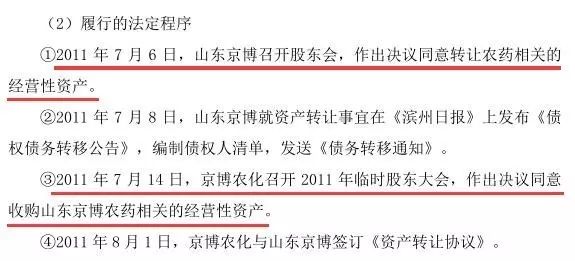

首先,2011年7月6日,山东京博召开股东会,同意转让农药相关资产。

之后,2011年7月14日,京博农化召开临时股东大会,统一收购山东京博的上述资产。

▼

这一来一去,收购就完成了,但是这里面的股权和利益安排、有哪些股东参与等,京博农化都没有披露。

而且我们也在“看点一”里看到,京博农化的股东只有68位自然人,那之前披露的股权代持的人都哪去了?这68人中还有没有代持的情况?

这些,京博农化都未说清。

所以,监管层问的这三个“小问题”的答案,也就无从得知了。

既然京博农化主动披露“前身”有代持问题,那不如就彻底解释清楚啊,可惜京博农化并没这么做。

通过这个事情,我们知道了,股权代持是监管层关注的一个重点,一旦碰上这个问题,一定要把历史问题彻底剖析清楚,不留死角。

雷区二

██████

为啥要采用受托支付?

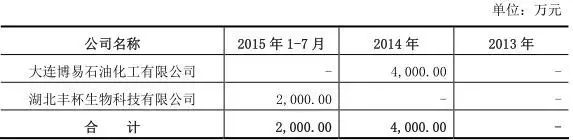

监管层还没搞清京博农化的股权代持问题,又看到它的关联方资金往来中也存在疑点:

▼

发行人2013年1月1日以来,银行向发行人发放贷款后,按借款合同约定受托将款项支付给京博控股、甘肃诺客达等关联企业,上述企业在收到银行付款后及时将该款项转至发行人银行账户。

请发行人代表从借款利率、贷款抵押、担保条件等进一步说明采用受托支付方式的必要性、相关整改及落实情况。

请保荐代表人就上述事项是否违规及对发行人独立性的影响发表核查意见。

这次又是贷款上出现问题了,我们可以看出话里有话:

1)你为啥要采用受托支付方式?利息更低?抵押担保需要?

2)你这样做影响公司的独立性吗?现在还这么玩吗?

在看这俩问题前,我们先来看看受托支付是啥。

受托支付,就是公司有业务资金需要后,向银行借款,银行一看,公司提供的贷款用途、支付对象、商务合同等材料没毛病,就把钱转给公司的支付对象。

虽然这个钱是经过公司账户转的,但是公司并无权使用,这样既可以减小公司挪用资金的风险,又能避免资金闲置支付过多利息。是

实贷实付

原则的体现。

不过,京博农化可不是这么玩的,根据它自己的披露,从2013年以来,京博农化贷到款后,银行把钱转给了京博控股、甘肃诺客达等企业,这些企业再把钱转回来。

▼

这么玩是不是利息、担保抵押条件更低,为什么要绕这么一个弯子,京博农化并没有解释。

而且,这么做合不合规暂时不说,监管层直接问了独立性。

这就好像,你去银行贷款,银行同意了,但是把钱转给了你哥哥,再让你哥哥给你,在外人看来,这个家里你说话没分量啊!哪天哥哥不开心了,你又要依赖谁?

不过,现在京博农化还是不是这样玩,它也没解释。

雷区三

██████

又是经销商,这次问题出在哪?

之前我们分析过的案例中,经销商问题是个“常客”,这次京博农化也碰上了。

▼

根据申请文件,发行人一般在全国各地县开发和扶持经销商,经销商大多为个体工商户。2014年度,经销商减少了1000个左右。

(1)2014年度经销商客户真实性核查比例,大大低于前后年度,请保荐代表人解释原因,并说明该核查比例是否足够;

(2)请保荐代表人说明:对广东盛世国丰农业发展有限公司承接发行人在广东省(除湛江、茂名、及阳江行政区域)694家小规模经销商的核查情况。

这个问题是监管层在申请文件中发现的,主要是对保代的核查产生了怀疑:

1)保代为啥在2014年突然减少经销商真实性的核查?

2)盛世国丰承接小经销商的情况你核查了吗?

这俩问题问下来,实际是问的经销商真实性。

我们先来看一组数据:

2013—2015年,京博农化经销模式收入为2.19亿、2.32亿、2.65亿,占主营收入比重为29.18%、29.12%、35.35%。

▼

但是,京博农化的申请文件显示,2014年的经销商数量减少了1000个,但是经销收入还是增长的。

这就有点蹊跷了,要知道,就算2015年底,京博农化的经销商才1200多,这2014年直接减少了1000个,真没啥影响?

▼

此外,盛世丰国也在2014年1月取得了京博农化农药制剂的独家经销权,这个真实性也需要核查。

▼

然而,保代偏偏对这一年的经销商降低核查比例,也没有说明对盛世丰国的核查情况,监管层也产生了怀疑。

在经销商问题上,真实性+合规性一直是重中之重,尤其是这种农药产品,批发商、零售商多如牛毛,如何管理他们、如何确认这些渠道的真实性,成为了一个重要问题。

PS:

股权代持在很多企业都存在,但是这个问题在IPO时应该更加注意。

我们查询了相关资料,发现监管层对拟上市企业的股权代持问题,主要是关注以下几点

[1]

:

1)拟上市公司存在代持的原因,是否存在违反或规避当时有关法律、法规和规范性文件的情形;

2)证明代持关系是否真实存在的相关协议或证明文件;

3)代持双方是否存在与其他第三方之间的争议,是否会造成公司股权及控制权的不稳定;

3)在解除持股过程中的纳税问题,如零对价转让公司股权是否存在税收缴纳风险;

4)代持关系的解除是否存在纠纷或潜在纠纷,如果存在工会持股、职工持股会的情况,工会、职工持股会的设立和解除代持过程中是否存在纠纷或潜在纠纷。

明白了这几点,存在股权代持的拟上市公司就可以针对性地披露、解释这些问题了,新避雷技能,get√。

关于

股权代持问题

,关于农药行业,小伙伴们有什么想法?欢迎留言,扶你上墙!

__________________

本案写作参考材料如下,特此鸣谢:

[1] 以律师视角透视公司IPO筹备中的委托持股、模拟持股、员工集资问题的认定和解决,国浩律师事务所,2014-7-15

[2] 股权代持的法律风险及其防范措施,投资与合作,2014-10-13

本文完