一、卓郎智能借壳新疆城建

1

、百亿借壳交易概况

新疆城建是新疆老牌国资企业。

新疆城建(集团)股份有限公司于1

993

年成立,2003年在上交所上市,借壳交易前,乌鲁木齐国有资产经营(集团)有限公司为第一大股东(持股

26.56%

),原主营业务为建筑施工和房地产开发业务。

重大资产重组,百亿资产注入新疆城建。

2016年

10

月,新疆城建发布重大资产重组公告:第一步,新疆城建以其置出资产与金昇实业持有的同等价值的卓郎智能机械有限公司股权置换;第二步,置出资产由乌鲁木齐国有资产经营(集团)有限公司承接,作为承接置换资产的交易对价,国资公司向金昇实业转让其持有的新疆城建

22.11%

股份;第三步,新疆城建以发行股份的方式购买资产置换后除上海涌云外的卓郎智能机械

17

位股东持有的剩余股权。

2017

年

9

月,该交易完成交割,新疆城建持有卓郎智能机械

95%

股权(作价

97

亿元)。

收购剩余5%股权,正式更名为卓郎智能。

2017年

11

月,上市公司公告以现金

7.15

亿元收购上海涌云持有的卓郎智能机械

5%

股权,收购完成后,卓郎智能

100%

股权注入上市公司。

11

月上市公司正式更名为卓郎智能技术股份有限公司,

12

月,上市公司证券简称正式变更为卓郎智能。

2

、卓郎智能历史沿革——百年欧洲品牌

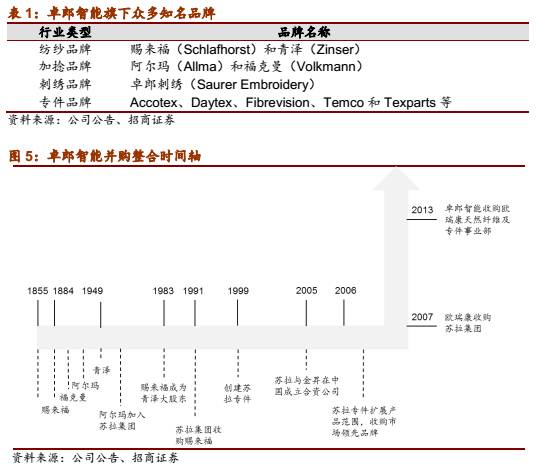

欧洲百年品牌。

卓郎智能(Saurer)是一家具有百年品牌历史、全球领先的高端纺织装备及解决方案提供商,主要从事智能化纺织成套设备及核心零部件的研发、生产。卓郎(

Saurer

)原译名为苏拉。截至目前,卓郎智能旗下拥有的具有悠久历史的全球纺织机械行业知名品牌包括纺纱行业品牌赐来福(

Schlafhorst

)和青泽(

Zinser

),加捻品牌阿尔玛(

Allma

)和福克曼(

Volkmann

)、刺绣品牌卓郎刺绣(

Saurer Embroidery

),以及专件品牌

Accotex

、

Daytex

、

Fibrevision

、

Temco

和

Texparts

等。赐来福、青泽等品牌均是百年以上的纺纱机品牌。

技术水平全球领先。

卓郎智能在智能化纺织装备领域拥有行业顶尖的技术水平和研发创新团队,在全球范围申请获得1149项注册专利,其中发明专利

1063

项。公司产品采用机械模块化理念的全产品链研发设计,通过不断研发创新,卓郎纺机的纺纱每万锭用工数量已经在

30

人以下,

预计在2019年下降到

10

人

,遥遥领先于其他竞争对手。

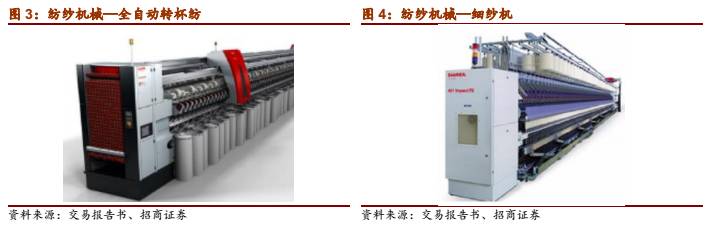

全产业链覆盖、全球布局。

卓郎智能是在天然纤维纺织机械领域少数能够提供从开清棉组、梳棉机、粗纱机、细纱机、络筒机、并线机、倍捻机及全自动化转杯纺纱机的整体解决方案提供商。依托高效、稳定的智能化、定制化产品,卓郎智能赢得全球行业客户普遍认可,用户遍布全球超过130个国家与地区,主要产品均在全球市场具备显著的竞争优势和领先的市场地位。

全产业链覆盖、全球布局。

卓郎智能是在天然纤维纺织机械领域少数能够提供从开清棉组、梳棉机、粗纱机、细纱机、络筒机、并线机、倍捻机及全自动化转杯纺纱机的整体解决方案提供商。依托高效、稳定的智能化、定制化产品,卓郎智能赢得全球行业客户普遍认可,用户遍布全球超过130个国家与地区,主要产品均在全球市场具备显著的竞争优势和领先的市场地位。

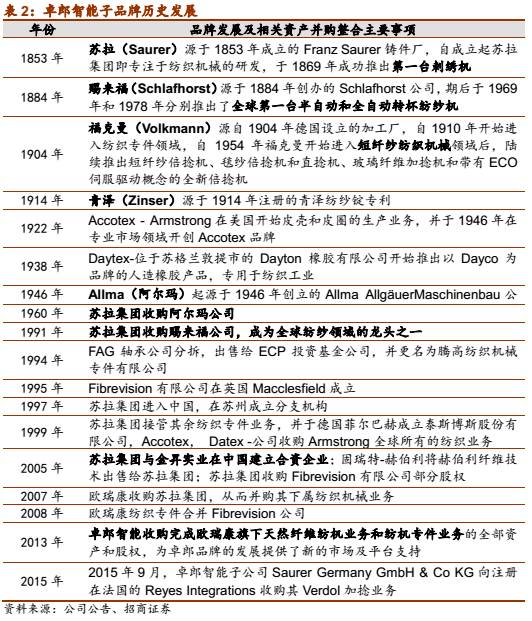

通过外延成功拓展领域。

卓郎智能旗下拥有众多具有悠久历史的全球纺织机械知名品牌。卓郎智能业务发展历程中,这些知名子品牌创建于全球范围不同经营主体,而后通过不同经营主体相关资产的并购整合,使品牌逐步集中并最终由卓郎智能拥有。

通过外延成功拓展领域。

卓郎智能旗下拥有众多具有悠久历史的全球纺织机械知名品牌。卓郎智能业务发展历程中,这些知名子品牌创建于全球范围不同经营主体,而后通过不同经营主体相关资产的并购整合,使品牌逐步集中并最终由卓郎智能拥有。

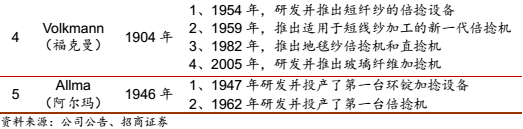

旗下品牌历史悠久,具有显著品牌优势。

卓郎智能旗下的赐来福(Schlafhorst)、福克曼(

Volkmann

)、青泽(

Zinser

)品牌拥有超过百年以上历史;阿尔玛(

Allma

)品牌拥有超过六十年历史;

Texparts

品牌原为隶属于世界著名轴承企业斯凯孚集团(

SKF

)的子品牌;

Accotex

品牌和

Daytex

分别源于知名企业阿姆斯壮(

Armstrong

)和

Dayton

橡胶公司。显著的品牌优势,有利于卓郎智能不断开拓市场,逐步在全球范围建立市场竞争优势。

3

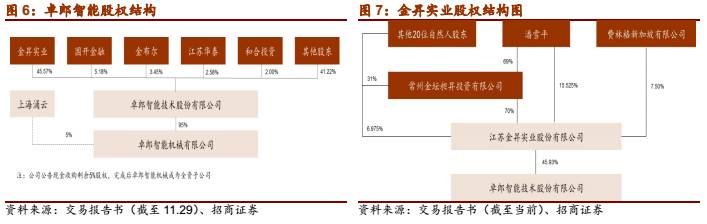

、卓郎智能股权结构

控股股东金昇集团,实控人具备多年纺机行业经验。

卓郎智能借壳交易完成后,金昇实业成为上市公司的控股股东,潘雪平先生实际控制金昇实业,为上市公司实际控制人。潘雪平先生专注纺机领域几十年,拥有多年纺机领域企业管理与战略决策经验,创立金昇实业之前,曾任太平洋集团上海纺织机件总厂总经理、金坛市纺织机械总厂厂长等。在金昇实业收购卓郎智能前,就曾担任瑞士苏拉(卓郎)纺机集团前纺事业部首席执行官,对卓郎公司的历史、研发、经营情况都非常了解。潘雪平现担任中国纺织机械器材工业协会副会长、中国纺织工程学会副会长、中国纺织企业家联合会副会长等,在纺纱及纺机领域有较强的影响力。

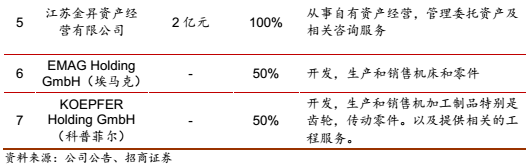

卓郎的大股东金昇实业是一家以高端装备制造为主的全球化产业集团。

在全球35个国家及地区拥有

12000

余名员工、

90

多家工厂及公司。除卓郎智能外,金昇实业旗下还拥有

德国埃马克机床

(总部在德国斯图加特)和

德国科普菲尔齿轮

(总部在德国黑森林)两个历史悠久的欧洲传统品牌企业:

德国埃马克机床拥有

140

年历史 ,主要为客户提供加工盘类件、轴类件和箱体类零件的机床和生产系统,为汽车制造、航空航天设备、农业机械设备企业提供高质量加工装备,也是世界上

CNC

倒立车机床排名前三的制造商,

2016

年埃马克销售额达

5.5

亿欧元,出口份额达

64%

。

德国科普菲尔齿轮拥有

150

年历史,是全球领先的汽车零部件供应商之一,产品范围涵盖了高质量发动机齿轮、链轮和齿轮箱组件。公司的主要客户包括戴姆勒、大众、奥迪、通用汽车、宝马等。

除埃马克和科普菲尔外,金昇集团旗下还有瑞士赫伯陶瓷(运营总部在瑞士苏黎世)及利泰纺织等行业地位领先的优质企业。

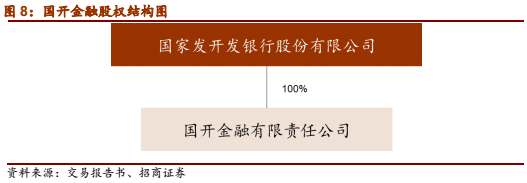

卓郎智能第二大股东

国开金融

有限责任公司,是国家开发银行旗下唯一股权投资平台,也是辐射海内外的综合性战略投资平台,

在“一带一路”推进中有重要作用

。自2009年成立以来,累计投资超过

400

个项目,目前投资并管理着包括中非发展基金、中国

-

比利时基金、中国

-

东盟基金等具有重大战略意义的涉外基金以及弘毅基金等国内优秀私募股权基金在内的

20

多支基金,基金总规模约

700

亿元人民币。截至

2015

年末,国开金融总资产近

1200

亿元,管理资产超过

1500

亿元。

二、全球纺机领军企业

1

、纺机巨头,全产品线

覆盖

卓郎旗下品牌创造多个全球第一。

在纺织机械行业发展过程中,卓郎智能下属品牌公司不断进行技术革新,推出全球首创产品,并凭借产品的高效和稳定性,逐步确立了公司的知名度。卓郎旗下品牌创造了多个全球第一,赐来福、青泽等都是全球最顶级的细分纺机领域品牌。

除上述品牌外,卓郎智能还拥有刺绣品牌卓郎刺绣(

Saurer Embroidery

),以及专件品牌

Accotex

、

Daytex

、

Fibrevision

、

Temco

和

Texparts

等,其中

Texparts

品牌原为隶属于世界著名轴承企业斯凯孚集团(

SKF

)的子品牌;

Accotex

品牌和

Daytex

分别源于知名企业阿姆斯壮(

Armstrong

)和

Dayton

橡胶公司。

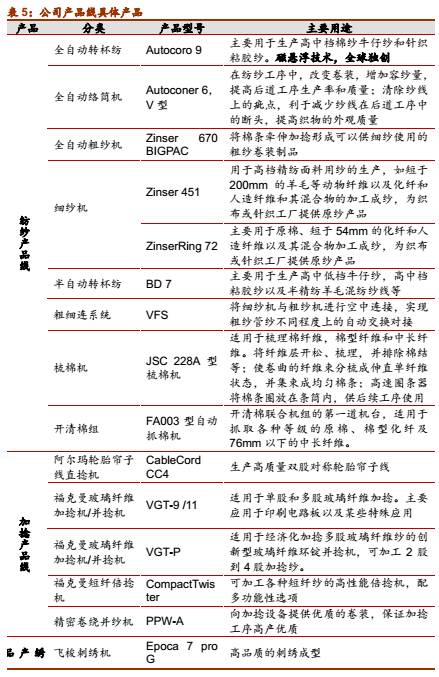

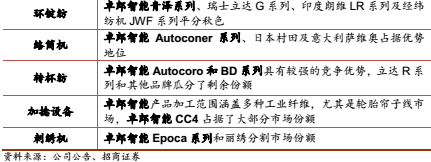

卓郎智能是少数能提供全产品链产品的纺机巨头。

卓郎智能是在全球范围天然纤维纺织机械领域少数能够提供从开清棉组、梳棉机、粗纱机、细纱机、络筒机、并线机、倍捻机及全自动化转杯纺纱机的整体解决方案提供商,

作为当之无愧的纺机巨头,

卓郎智能目前设立纺纱、加捻、刺绣和专件四大产品线,涵盖纺纱全产业链。

资料

来源:

公司公告、招商证券

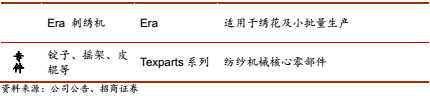

卓郎智能纺纱产品线主要包括清梳联合机、梳棉机、粗纱机、环锭纺细纱机、转杯纺纱机、自动络筒机;加捻产品线主要包括并线机、倍捻机;刺绣产品线主要为飞梭刺绣机;专件产品线主要包括锭子、摇架、细纱机皮辊等。

2

、经营情况分析

(

1

)完成整合后,利润率逐年提升

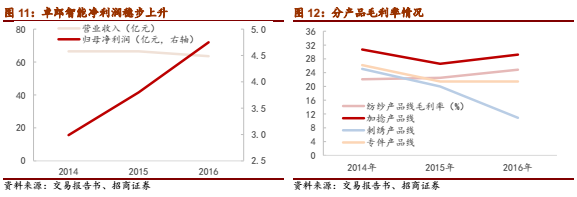

卓郎智能收入稳定,被收购后盈利能力逐年加强。

2014年、

2015

年及

2016

年,卓郎智能分别实现营业收入

66.50

亿元、

66.49

亿元和

63.53

亿元,实现归属于母公司股东的净利润分别为

2.99

亿元、

3.80

亿元和

4.75

亿元。近三年营业收入变动不大,而净利润则保持稳定增长,2015-

2016

年净利润同比增加27.10%、

25.03%

,这主要得益于金昇的管理。卓郎于

2013

年正式被金昇集团收购,在收购后,金昇优化了公司的营业成本和期间费用,通过全球化的采购,降低了产品成本,毛利率近年来有显著提升的趋势,

2017

年前三季度,公司毛利率

27.7

0

%,分产品来看,加捻产品的毛利率最高。

(

2

)全球纺机行业竞争格局

纺机行业充分竞争,由大型企业引领行业发展方向,众多中小企业并存。

目前,占据全球领先地位的纺织设备制造商主要来自德国、日本、意大利、瑞士、中国等国家,包括卓郎智能Saurer、瑞士立达

Rieter

、意大利萨维奥

Savio

、日本村田

Murata

、印度朗维

LMW

和中国经纬等。

由于纺机细分产品类型非常多,上述一线品牌制造商在不同的细分领域拥有各自独特的研发设计、加工工艺、监测控制和节能增效等竞争优势,在环锭纺领域,卓郎、立达实力最强,在络筒机领域,村田、卓郎具备较强实力。各公司在纺织产业链不同环节上拥有自己的优势产品。这几家企业共同占据了全球市场超过

80%

的份额。

从全流程、产品线领域来看,瑞士立达、经纬纺机、印度朗维是卓郎的主要竞争对手。三家竞争对手基本情况如下:

瑞士立达Rieter

为瑞士上市纺织机械企业(RIEN.SIX),于

1795

年成立于瑞士的温特图尔,其纺织系统业务板块主要开发生产纺织机械设备,产品包括前纺设备、环锭纺纱机设备、转杯纱纺机、涡流纺纱机等。该公司

2016

年销售收入为

9.45

亿瑞郎,约合人民币

62.26

亿元。

经纬纺机

目前以纺织机械和金融信托为主要业务,其纺织机械产品包括棉纺机械、织造机械、纺机专件、捻线机械、经编机械、印染机械等。经纬纺机纺织机械业务板块2016年营业收入为

26.93

亿元。

印度朗维LMW

为孟买证券交易所上市的纺织机械企业(500252.BO),主要产品为前纺设备、环锭纺纱机等,目前在印度市场处于领先地位,为印度大型的纺织机械制造商。印度朗维

2016

年(

2016

年

4

月至

2017

年

3

月)纺织机械业务板块的营业收入为

212

亿卢比,约合人民币20.98亿元。

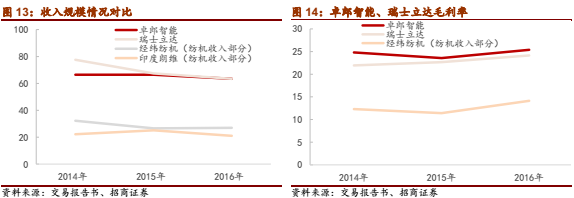

从收入规模来看,卓郎和立达的年收入规模在60亿元上下,是全球前两大的纺机设备生产商。

从产品毛利率看,2016年卓郎毛利率

25.39%

,立达毛利率

24

.

15%,卓郎毛利率较立达高

1%

左右。

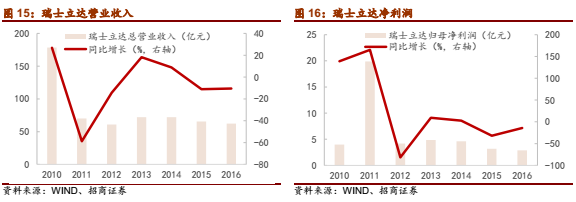

近年来瑞士立达经营情况较不理想。

2014-

2016

年瑞士立达营业收入分别为72.16亿元、

6

5.53

亿元、6

2.26

亿元,同比增长8.88%、

-

11.05%

、-10.54%,归母净利润分别为

4.60

亿元、

3

.18

亿元、2

.88

亿元,同比增长2.67%、

-

31.92

%、

-

14.29

%,净利润下滑幅度高于营业收入。

受益于中国等亚洲市场,卓郎焕发“第二春”,两巨头业绩分化趋势显著。

卓郎14-16年净利润复合增速

26%

,根据卓郎智能的盈利承诺,

2017-

2019

年归母净利润不低于5.83亿元、

7

.66

亿元、1

0.03

亿元,年复合增长30%。受到市场开拓不利因素影响,立达近年来收入利润均出现下滑,而卓郎在被金昇集团收购后,充分布局中国、东南亚、中亚等产棉大国,有望焕发“第二春”,两个纺机巨头的业绩分化趋势非常显著。

3

、卓郎智能核心竞争力

(

1

)欧洲基因,亚洲拓展

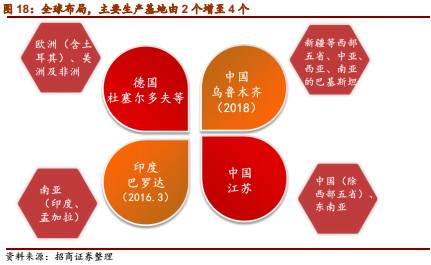

百年欧洲品牌,立足欧洲,向亚洲拓展。

卓郎智能主要业务来源于2013年收购完成的欧瑞康天然纤维纺机和纺机专件业务(苏拉于

2008

年被欧瑞康收购)。旗下的赐来福、福克曼、青泽等都有超过百年以上的历史,是“根正苗红”的欧洲传统老牌机械企业,卓郎智能逐步完成公司业务整合,近年来积极调整全球产业布局,充分利用各地区人力、采购成本优势,立足欧洲,向亚洲扩张,提升公司在全球范围业务盈利能力。

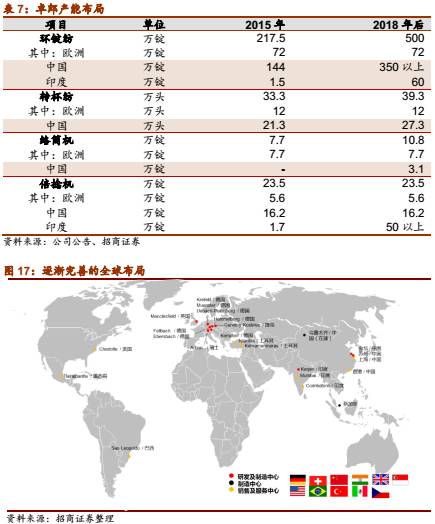

产能逐渐向中国、印度等亚洲国家转移。

在产业布局上,卓郎智能产品中开清棉组、梳棉机、粗纱机等前纺设备主要在中国生产为主,而转杯纺纱机、环锭纺纱机、络筒机、倍捻机和刺绣机及大多数专件等高端产品主要在德国生产,目前中国地区产能约占全球产能的20%。卓郎智能计划将部分欧洲高成本地区生产线转移至中国和印度低成本地区,而公司在欧洲经营主体将着重于产品研发及核心部件产品的生产。

近年来,卓郎智能产业布局调整及整合措施包括:

(1)

2015

年,卓郎智能在印度巴罗达建成环锭纺设备厂,把在印度前期已建成的专件厂合并为一处,服务印度、孟加拉等南亚市场,

目前卓郎在印度的产能约100万锭

;

(

2

)减少欧洲生产规模,如

2015

年关闭位于德国的

Oberviechtach

专件工厂;

(3)

2016

年

10

月,开始着手在乌鲁木齐市建设自动化纺纱设备生产线,目前正在建设中,计划于

2018

年投产,服务中国西部地区,中亚(乌兹别克斯坦等)和巴基斯坦市场。

新疆工厂规划产能200万锭

。随着新疆自动化纺纱设备生产线的建成,卓郎智能真正实现了全球化布局。

公司在保留欧洲原有产能不变的基础上,向亚洲逐步扩张:

在环锭纺、转杯纺及络筒机项目上,主要将产能投放在中国(苏州和新疆),在环锭纺项目上,部分产能投向印度,形成“欧洲基因,亚洲拓展”的新布局。

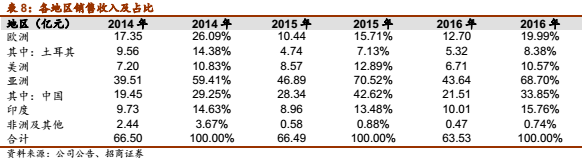

天时地利,卓郎销售收入向中国、印度转移趋势明显。

2014年公司欧洲地区销售收入约

17

.4

亿元(占比26.09%),亚洲地区约

39.5

亿元(占比

59.41%

),而

2016

年欧洲地区销售收入降至

12.7

亿元(占比

19.99%

),亚洲地区升至约

43.6

亿元(占比

68.70%

),收入由欧洲转向中国、印度为代表的亚洲国家的趋势越来越明显,而中国、印度及中亚这些发展中国家相比于欧洲,会是更加广阔的市场,大股东金昇实业本身是中国企业,更有利于公司亚洲业务的开展。

亚洲员工占比增加,降低工资等管理费用。

从人员结构上看,卓郎智能主要的生产职能集中于德国、中国、印度等地区。2015年,欧洲的生产人员占比高达

50%

。随着生产布局的整合,欧洲高成本地区的生产人员占比将逐步减少,而中国、印度等地区的生产人员占比将逐步上升。目前欧洲地区的生产人员平均年薪约是中国和印度的年薪

5-6

倍(欧洲平均年薪约

43

万元,中国、印度约

8

万元)。随着生产布局的调整,卓郎智能生产人员的整体平均工资将有所下降,相应将降低卓郎智能生产成本,提升卓郎智能盈利能力。

全球采购,严格控制成本。

卓郎智能向供应商采购的主要产品电子模块、传感器、电路板、钣金件等各种初级零配件。目前,这些初级零配件的供应商主要来自于德国(70%)、中国(

21%

)、瑞士(

4%

)、印度(

4%

)等地。卓郎智能计划将利用中国市场的本土化优势,在保证产品质量的前提下,着手进行供应链整合计划,同时配合生产布局向亚洲转移的战略,在中国、印度及其他低成本地区筛选优质供应商,逐渐取代部分在欧洲的零配件采购。供应商本土化的战略将首先从技术含量相对较低的零配件(如钣金件、塑料件、电路板等)开始实施,技术含量最高的传感器仍将继续从欧洲供应商采购。

2015

年,卓郎智能从德国的原材料采购已由

2014

年的

73%

降至

70%

,该计划将在未来几年内将全面推进。

(

2

)未来重要增长点——“一带一路”下的新疆及沿线国家

新疆成为一带一路核心地区。

发改委、外交部、商务部于2015年

3

月联合发布了《推动共建丝绸之路经济带和

21

世纪海上丝绸之路的愿景与行动》,标志着国家“一带一路”的战略正式启动。被中央赋予“丝绸之路经济带核心区”定位的新疆已进入了“一带一路”全面推进阶段。

新疆推出一系列补贴,成本优势显著。

政策同时,为发展当地纺织服装产业从而带动就业,新疆推出并实施了一系列相关的棉价补贴、运费补贴、电费补贴、就业社保补贴等多项实质性政策,鼓励新疆发展纺织服装,

根据我们大概统计,在新疆生产的每吨纱线的成本可以比沿海地区便宜3000元

。较大的成本优势将吸引棉纺产业进一步向新疆的产业转移及投资增加,从而促进智能化纺织装备行业同步发展。

纺纱企业纷纷到新疆投资建厂,但实际产能却远小于“名义”产能。

随着纺纱企业纷纷到新疆建厂,形成石河子、库尔勒、阿克苏、奎屯等几大棉纺产业聚集区。疆产棉花质量和产量均高于内地产棉花,根据监测系统预计2017年新疆棉花产量

440

万吨,占全国产能近

70%

。虽然目前新疆“名义”纺纱产能已达

1300

万锭,但是与之对应的棉纱产量却远小于“名义”产能应该生产的纱线。原因可能有二:

1

)产能利用率低下,

2

)实际产能远小于“名义”产能。

2017年新疆实际有效产能约

700

万锭

。从经验上说,10万锭的纺纱工厂产能对应年纺

1.3

万吨棉花。根据中国棉花网数据,预计

2017

年新疆地区棉纱产量约

90

万吨,以

1

吨棉花纺

0.85

吨棉纱折算比例,

2017

年新疆实际利用产能不足

7

00

万锭。而根据规划,2020年新疆棉纺产能将达到

1800

万纱锭,存在巨大的纺机设备需求。

卓郎智能已在新疆地区设立子公司卓郎新疆,服务新疆地区的产能转移。

并已经开始建设卓郎智能新疆产业园,预计2018年投入使用,新增

200

万锭纺纱全流程设备(包括清梳联、粗细联、细络联、转杯纺纱机)的产能,服务中国西部地区,乌兹别克斯坦和巴基斯坦等中亚市场。

“一带一路”沿线国家将产生巨大纺机设备需求量。

基于沿线国家(尤其是中亚5国,如乌兹别克斯坦)往往具有优质的棉花资源及相对较低的人力成本和电力资源成本,在本地建厂已经成为趋势,势必产生巨大的纺机设备需求量。未来亚洲的乌兹别克斯坦、越南、印尼等市场将是卓郎智能重点发展的市场。

卓郎智能大股东金昇实业已于

2015

年

1

月在乌兹别克斯坦设立

LT Textile International

,注册资本为

890

万美元,主要从事棉纺纱业务。

LT Textile International

已经在乌兹别克斯坦建设

1

个现代化纺纱车间,产能约

12

万锭。

(

3

)产业协同效应可期

金昇实业拥有自己的纺纱业务板块,与卓郎智能产生产业协同效应。

2008年,为进一步扩大生产规模,提升金昇实业在纺织产业地位,金昇收购具有百年品牌历史的太仓利泰,由此,金昇实业的纺织板块拥有了“百年利泰、醒狮名牌”的品牌效应,成为国内纺织行业领军型企业。

兄弟公司利泰正在进行IPO,将成为中国自动化程度最高的纺纱企业。

2015及

2016

年最大客户为兄弟公司利泰醒狮(太仓)控股有限公司及其控股子公司,分别占总收入

21.3%

,

16.3%

,

2017

年,这一比例下降到

11

.0

%。利泰纺纱致力于成为中国规模最大、自动化程度最高的纺纱企业,目前正在准备

IPO

,若成功上市,对行业上游兄弟公司卓郎智能将产生较强协同及促进作用。

三、纺纱产业升级,高端纺机最为受益

1

、纺机行业简介

纺织机械就是把天然纤维或化学纤维加工成为纺织品所需要的各种机械设备。

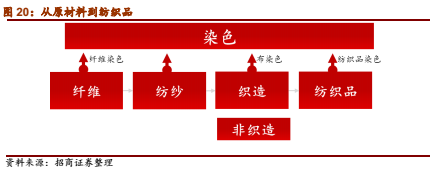

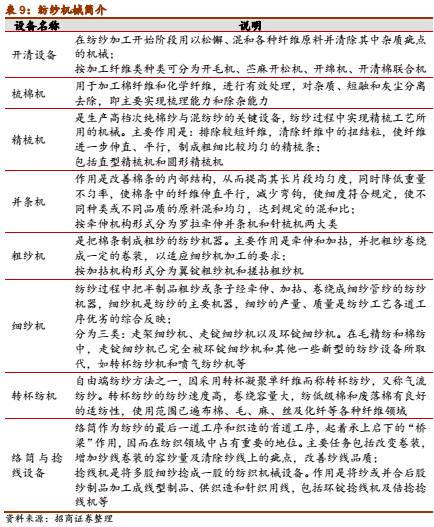

把棉、麻、丝、毛等不同的纤维加工成纺织品所需要的工序不尽相同,有的完全不同,所以需要的机器也各式各样,种类繁多。纺织机械通常按生产过程分类,分为:

纺纱设备

、织造设备、印染设备、整理设备、化学纤维抽丝设备、缫丝设备和无纺织布设备。

纺纱设备有较大差异性,不能通用。

纺纱设备又分为加工短纤维和加工长纤维两类。棉和棉型化纤属短纤维类,毛、麻、绢及其混纺化纤属长纤维类。两类纤维的加工工序不同,设备也不同,只不过某些机器的设计原理相近。即使同一类设备,机器的结构也相类似,但由于原料的性质和对织物的最终要求不同,一般也不能通用。与纺纱流程相对应,纺纱设备一般可分为开清设备、梳棉机、精梳机、并条机、粗砂机、细纱机、转杯纺机、络筒及加捻设备等。

一般来说,纺纱流程主要分两类。

包括:“开清棉—梳理—精梳—并条—粗纱—细纱—络筒”或者“开清棉—精梳—并条—转杯纺—络筒”,经过纺纱流程不断的除杂、混合、牵伸、加捻,最终使原棉变成具有一定强度、弹力和光泽的纱线并卷成纱筒,后接工序为织造。

纺纱过程中每道工序都需要相应的纺纱机械,并且随着原料材质变化或不同的纺纱工艺,每个工序的纺纱机械又分为不同种类。

2

、纺纱产业转移带动

500

亿量级设备投资

(

1

)纺纱大行业、人均纤维消费量稳步上升

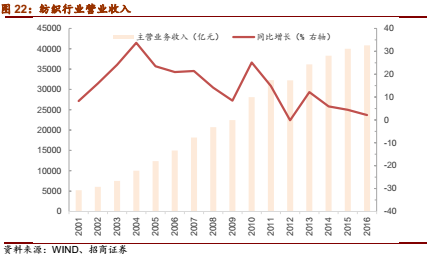

纺纱行业是纺机行业下游行业,主要生产活动为将棉花加工成纱线的全过程,

2016年我国纺织行业总营业收入

4.09

万亿元,其中纺纱行业产值约为

6000

亿元,是一个不折不扣的大行业。

下游纺织业的发展会形成对纺织机械产品的持续性需求。

人口的增长和人均消费水平的提高,推动纤维消费需求及纺织行业稳步增长,以中国、印度为代表的众多发展中国家人均年纤维消费量远低于美欧等发达国家,新兴经济体国民生活水平的提高带动的人均纤维消费量的提升将成为全球市场的重要增量。下游纺织业的发展会形成对纺织机械产品的持续性需求。

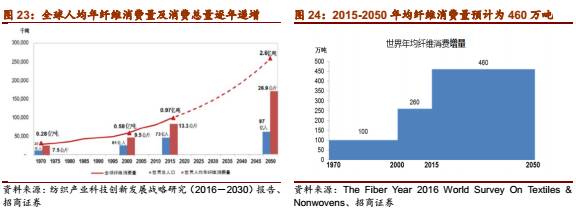

全球人均纤维销量逐年上升,有望由13公斤(

2015

年)上升到

26.9

公斤(

2050

年),总量增加至

2.6

亿吨,年均增长约

3%

。

根据相关统计数据,1970年全球人均纤维消费约为

7.5

公斤,到

2015

年人均纤维消费量已达到

13

公斤左右。根据相关预测,到

2050

年,包括服装用纤维、家用纺织品纤维和产业用纺织品纤维,全球人均纤维消费量将达到

26.9

公斤。

1970-2000

年间世界年均消费量增量为

100

万吨,

2000-2015

年间年均为

260

万吨,而

2015-2050

年间年均预计为

460

万吨。全球纤维消费总量有望增加至

2.6

亿吨,年均增长率约

3%

。

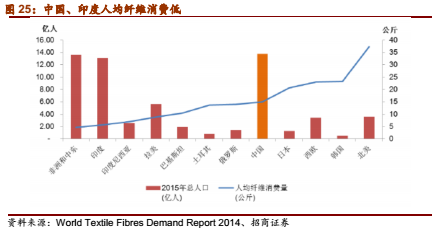

中国、印度人数体量巨大,人均年纤维消费量却远低于北美及西欧国家,纤维消费量有巨大增长空间,带动纺机市场增长。

根据PCI Fibres的研究报告,

中国人均年纤维消费量为15公斤,印度仅为

5.7

公斤,而北美人均年纤维消费量达

37.2

公斤,西欧国家为

23

公斤。

作为人口大国和世界主要经济体的中国和印度,随着人口的进一步增长和消费需求的提高,纤维消费量还有巨大的增长空间,同时也将带动纺机市场的稳步增长。

(2)纺纱产业转移至中亚、新疆——仅新疆设备空间超

200

亿元

纺纱行业是初级产品加工业,是成本敏感性行业。

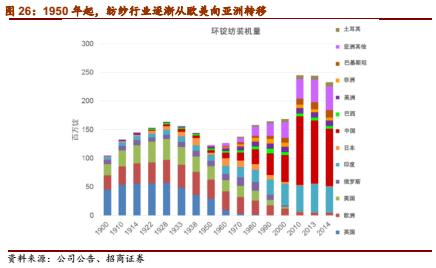

经济发展带来的人力成本的提高,经贸协定引起的贸易成本变化,均影响着纺纱行业的产业转移,而产业转移会带动生产用固定资产的资本性投入,提升纺纱行业对纺织机械的购置需求。以环锭纺装机量为例,自1950年以来,纺纱行业逐渐从欧美向更具成本优势的亚洲转移。

2010

年前后,纺纱行业产能分布出现在亚洲内部进行调整的格局。

中国、印度是天然纤维纺机全球最大的两个市场。

根据国际纺织制造商联合会统计,中国是天然纤维纺机全球最大的市场,2015年中国环锭纺交易量总数约占全球环锭纺交易总量的

36%

;印度是第二大市场,占比约为

25%

;此外,越南、孟加拉国、印尼、巴基斯坦和乌兹别克斯坦

5

国环锭纺交易总量占比约为

28%

;美洲、欧洲、非洲交易量占比依次为

4.5%

、

3.4%

和

0.7%

。

从全球范围看,纺纱行业经历了产业由欧美转向亚洲,即世界格局为“由西到东”。

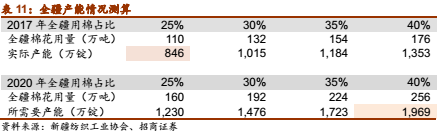

中国2001年加入

WTO

,承接纺纱产业转移,环锭纺装机量由

2001

年的

3500

万锭增至

2010

年的

1.2

亿锭,占全球比例由

23%

迅速提高至

49%

(中国人均

GDP

,

2001

年

1041

美元,

2010

年

4514

美元)。

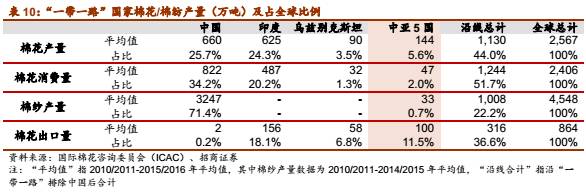

棉花产量与纺纱能力不匹配。

“一带一路”政策连接了我国新疆与中亚、南亚、东南亚等国家。不仅只是新疆,沿线国家同样存在对纺纱机械的巨大需求。沿线国家(除中国)棉花年均产量为

1130

万吨,占世界比重为

44.0%

,而棉纱产量仅为

1008

万吨,占世界比重为

22.2%

,由此可看出沿线国家棉花产量与棉纱产量存在“不匹配”现象。

中亚6国“棉花和棉纱产量不匹配”尤为明显。

包括哈萨克斯坦、乌兹别克斯坦、塔吉克斯坦、吉尔吉斯斯坦、土库曼斯坦在内的中亚5国毗邻新疆,是传统的优质植棉区域,中亚的光热和水资源条件比南疆更能满足棉花的自然生长需要。是世界上棉花单位面积生产成本最低的地区。中亚

5

国棉花年均产量占世界比重达

6%

,但棉纱产量仅占世界

0.7%

,棉纺产能急需提升。

未来三年仅中亚5国有望超

200

亿元纺机设备市场,“一带一路”整体带来需求将更为巨大。

我国纺机出口结构中,“一带一路”沿线国家占比已经超过

69%

,给纺机市场带来巨大需求。以中亚

5

国为例,

2015/2016

年棉花产量

130

万吨,而消费量仅为

50

万吨,预计到

2020

年中亚

5

国棉花产量将超过

200

万吨。乌兹别克斯坦等国具有优质的棉花资源及相对较低的人力成本和电力资源成本,在本地建厂扩产已经成为趋势。“一带一路”沿线国家整体(除中国)棉花消费量已经超过自身产量。中亚

5

国除乌兹别克斯坦外其余国家棉纺产能较小,目前约为

500

万锭,假设未来三年中亚

5

国棉花全部实现就地转化,则到

2020

年

5

国需要新增产能约

1000

万锭,对应投资额约

200

亿元。考虑到原有存量更新需求,未来三年仅中亚

5

国带来纺机设备市场需求就达到

220

亿元,“一带一路”整体带来的纺机需求将更为巨大。

从中国看,国内格局为“由东到西”。

由于中国承接纺纱转移的东部沿海地区,人均GDP已接近或超过

1

万美元,要素成本大幅提升。加上传统纺纱行业简单重复、三班倒,而经济发达省份人们有更多的就业选择,叠加“一带一路”政策的出台,新疆及中亚的区位优势凸显,依托当地优质的棉花资源,低人力及生产成本,棉纺纱产品竞争力较强,从而中国纺纱行业逐渐由东部地区向新疆倾斜,即国内格局为“由东到西”。

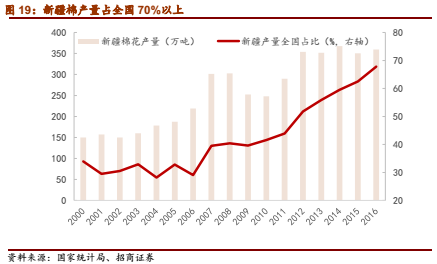

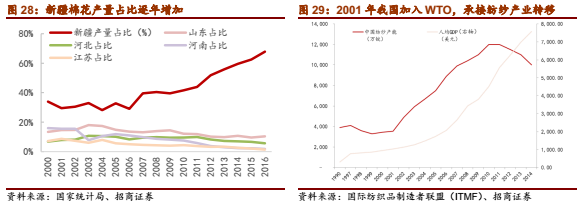

目前我国棉花产能主要集中在新疆,并且占比仍在提升中。

2006年新疆棉花产量占比约

30%

,山东占比约

14%

,河南占比约

11%

,而到了

2016

年,新疆占比约

68%

,山东占比约

10%

,河南占比约

2%

,新疆占比逐年增加并会继续维持上升趋势。

纺机主要产能的增加在亚洲,尤其是新疆。

从全球范围来看,人口增长、人均纤维消耗量的提升、纺纱企业的设备更新和技术升级,以及纺纱行业按成本梯度转移将是未来推动纺纱机械行业发展的重要驱动因素,而纺机主要产能的增长在亚洲,最主要是在我国“一带一路”核心区——新疆。

我国有4000万锭以上落后纺纱产能。

目前我国拥有1.2亿锭的纺纱产能,但这其中约有

4

,

000万锭以上是建于

90

年代左右建设的落后产能,有极大更新需求。从新增产能来看,未来主要集中在新疆地区。

未来三年新疆有望超1200万锭的纺纱产能投放,设备空间超过

200

亿元。

一般来说,10万锭的产能对应年产

1.3

万吨棉花,而产能

10

万锭的工厂所需要的设备投资大约在

1.5-2.5

亿元左右,根据中纤纤维网数据,

2017

年新疆棉花产量约为

440

万吨,但年棉纱纺纱量仅

80-100

万吨,用棉占比低于

25%

。预计到

2020

年,新疆的棉花产量将会达到

640

万吨。假设有

40%

的全疆用棉占比,则需要

2000

万锭左右的实际有效产能,根据我们预计,目前新疆的实际有效产能在

700

万锭左右,未来会有超过

1200

万锭的产能投放,对应设备投资

180-300

亿元。若假设未来新疆棉花

100%

实现就地转化,则需要新增纺机设备约

500

亿元。

3

、纺机存量更新市场超

200

亿元

纺织机械行业年营业收入超1000亿元。

2017年

1-6

月

,

纺机行业实现主营业务收入

610.48

亿元

,

同比增长

12.74%