1

.特别关注

:

站在全球视角,看当下周期品之系列二—

煤炭和钢铁篇

引言:自

6

月以来周期品的涨价成为投资者关注的焦点,周期品价格不仅受到国内因素的影响,同时与国际市场联动。本周我们继续推出周期品国际价格与国内价格的联动分析系列。具体而言,我们基于国内外供给、需求以及库存等基本面因素,探讨周期品国际价格对国内价格的影响以及未来演绎方向。继

9

月初我们发表专题报告《

站在全球视角,看当下周期品之系列一

——

铜和铝篇》

受到广大投资者好评后,本周推出系列二《站在全球视角,看当下周期品之系列二

——

煤炭和钢铁篇》

,

后续将推出系列三,敬请各位投资者关注。

1.1. 煤炭

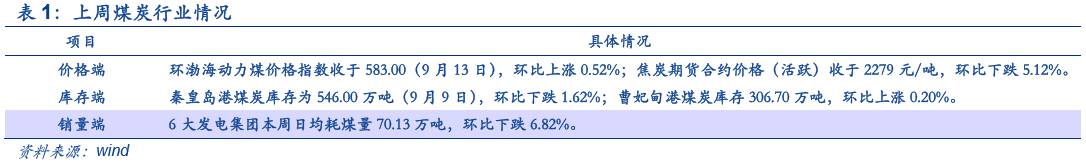

1.1.1. 动力煤

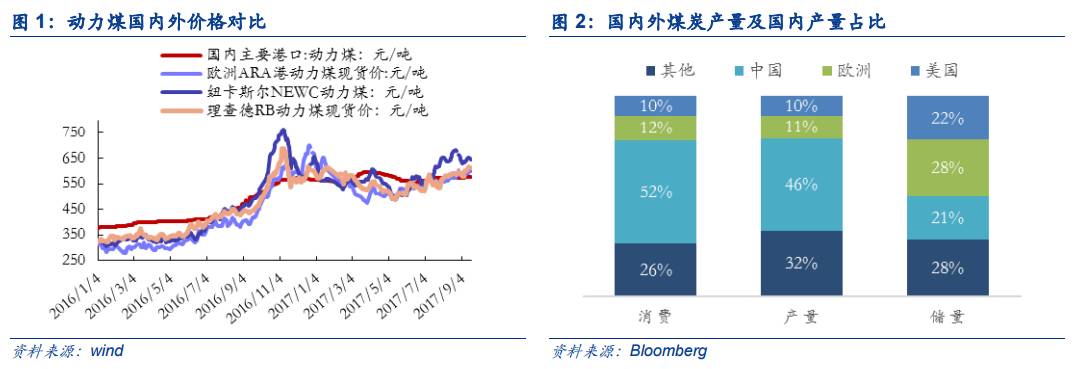

目前国内动力煤价格主要由国内供需决定,国内外价差持续扩大。

国内动力煤价和国际动力煤价变动趋势具有较好的联动性。

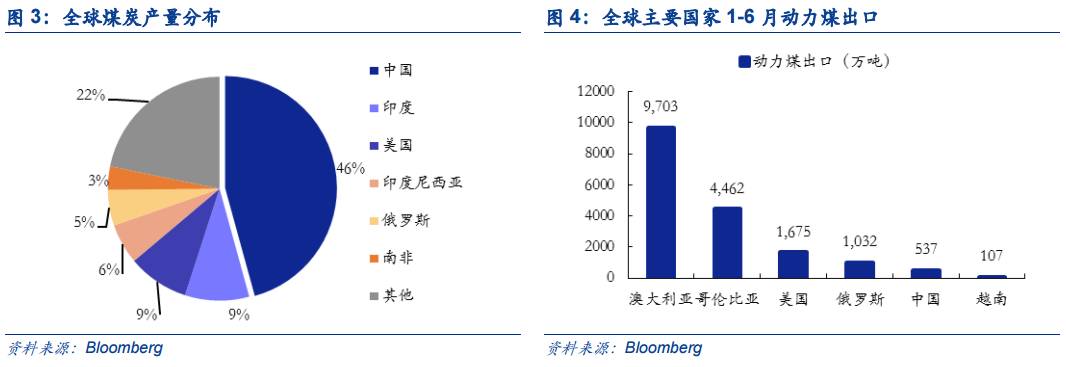

全球动力煤供给主要来着澳大利亚、哥伦比亚等,需求端主要来自中国(

51%

)、美国(

10%

)、印度(

11%

)等国家。由于澳大利亚作为全球动力煤主要供给国,因此其出口价格往往代表国际价格水平。同时,澳大利亚动力煤主要出口至日本(

40%

)、中国(

32%

)等国家,因此价格很大程度上受到中国进口及需求的影响,

供给端和需求端较大重合导致国内外动力煤价具有一定的联动性,尤其是澳大利亚纽卡斯尔港口和秦皇岛港口动力煤价走势吻合度高。

值得注意的是

自2016年以来,国内外价格的变动出现分化,2017年5月以来价差持续扩大。

-

2016

年受益于全球大宗商品回暖,国内外动力煤价均经历大幅上涨,欧洲

ARA

港、澳大利亚纽卡斯尔港、南非理查德动力煤价涨幅分别为

99%

、

92%

和

75%

,国内港口价格涨幅仅为

49%

。

-

进入

2017

年以来,国内外煤价走势继续分化,国际煤价先跌后涨,国内煤价相对波动较小。

1-5

月国际煤价一路下行,

5

月底欧洲

ARA

港、澳大利亚纽卡斯尔港、南非理查德动力煤价为

523

、

508

、

508

元

/

吨,较年初跌幅为

16%

、

14%

和

9%

;同期国内动力煤价为

560

元

/

吨,较年初上升

4%

,这主要是由于国内煤炭供给侧改革去产能对动力煤价形成支撑。

5

月至今,欧洲

ARA

港、澳大利亚纽卡斯尔港、南非理查德动力煤价

5

月至今上涨为

23%

、

25%

、

23%

,国内动力煤自

6

月开始上涨,涨幅仅为

6%

,国际动力煤价上涨先于国内,且涨幅大于国内,主要由于全球煤炭需求下降趋缓。随着

5

月以来国际煤价大幅上行,目前国内煤价相对国际煤价更便宜,且价差在不断扩大,截止

9

月

18

日,国内动力煤价格为

578

元

/

吨,三个港口的价格为

600

、

646

、

611

元

/

吨(按当日汇率换算)。

由于国内动力煤进出口占比较低,且当前进口受到限制,因而国际价格输入性影响相对较小。国内价格主要受国内供需的影响,受内蒙古、山西等产地供给收缩,叠加下游需求淡季不淡,有望进一步支撑动力煤价,有望修复国内外价差。

1.1.1.1. 动力煤供给

动力煤供给:澳大利亚是全球最大的动力煤出口国

全球供给方面

,澳大利亚

1-6

月动力煤出口量为

9703

万吨,居全球首位,是全球主要的动力煤供给国;其次为哥伦比亚,出口量为

4462

万吨,美国出口量为

1675

万吨,居第三位,其余俄罗斯、中国、越南分别为

1032

万吨、

537

万吨、

107

万吨,占比相对较小。

中国供给:动力煤供给主要受去产能政策影响

产量方面

,今年我国动力煤产量同比回升,

1-7

月累计产量

1644.85

百万吨,供给同比上涨

6.3%

。不难看出动力煤产量呈现明显的季节特征,

2

月份产量最低,

11-12

月冬季采暖季产量明显处于高位。

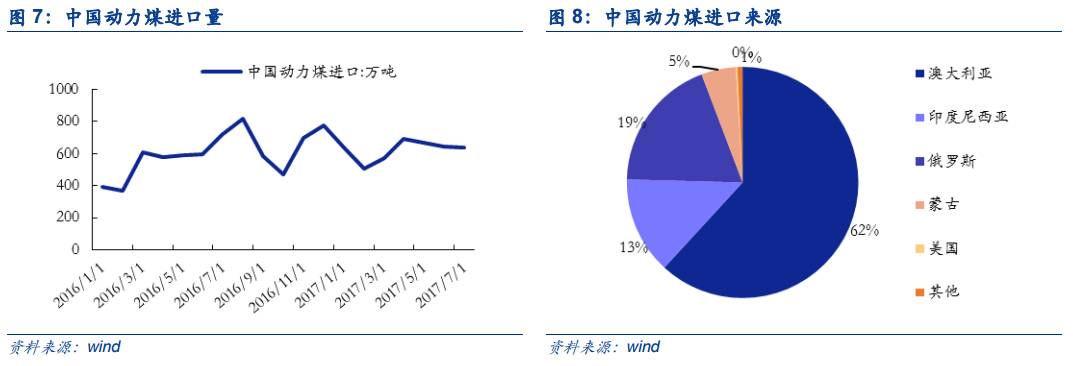

进出口方面

,中国动力煤出口占全球比例较低,仅为澳大利亚动力煤总出口的

5.5%

,且出口量和国内产量之比为

1

:

281

,因此中国动力煤出口量对国际供给和国内供给的影响均较小;同时,中国

1-7

月动力煤进口累计

4358.41

万吨,同比增长

12.76%

,主要来自澳大利亚、俄罗斯、印度尼西亚等,

1-7

月动力煤进口占比为

62%

、

19%

和

13%

。此外,

库存方面

,截止

9

月

19

日,秦皇岛港口库存为

549.50

万吨,库存处于相对低位。

中国动力煤供给主要受到供给侧改革去产能影响

,

2017

年行业计划去产能

1.5

亿吨以上,截至

7

月底全国退出煤炭产能

1.28

亿吨左右,完成年度目标任务

85%

。值得注意的是近期内蒙古、山西等煤炭产地生产受到限制,国内煤炭供应偏紧;另外,进口煤炭受到限制,从上半年月均

2200

万吨回到

1500

万吨,并对沿海二类口岸停止接卸煤炭,

7

月份煤炭进口量

1946

万吨,同比下降

8.3%

,

8

月份进口煤炭

2527

万吨,同比减少

5%

,预计

9

月以后煤炭进口量或继续收缩。总体而言,预计未来国内动力煤供应依旧偏紧。

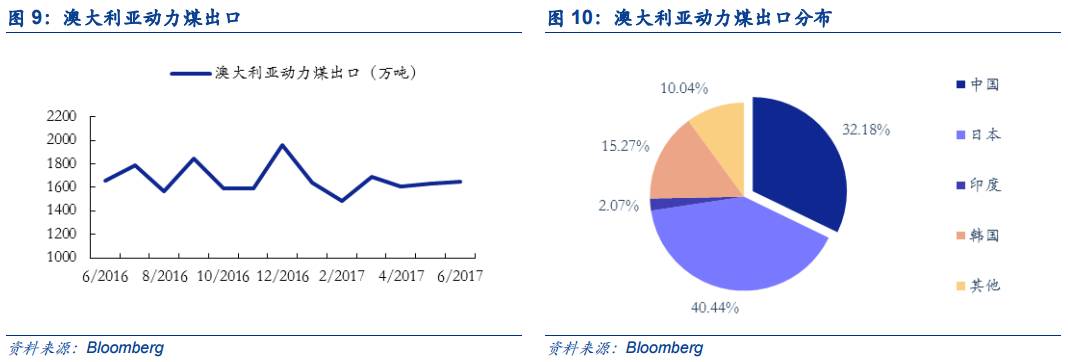

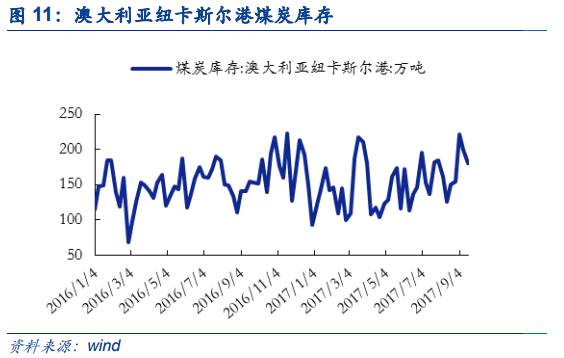

澳大利亚供给:中国进口煤炭削减减少澳大利亚出口

出口方面

,澳大利亚是全球最主要的动力煤出口国,远超过其他国家的出口,

1-7

月累计出口

16485

万吨,今年以来澳大利亚动力煤出口量总体保持平稳,维持在

1600

万吨左右。澳大利亚出口的动力煤主要去向为日本(

40%

)、中国(

32%

)、韩国(

15%

)等。库存方面,纽卡斯尔港煤炭库存整体波动较大,库存自

9

月初以来不断下滑,截止

9

月

19

日,纽卡斯尔港煤炭库存为

180

万吨。由于中国作为澳大利亚煤炭的主要出口国,中国进口煤炭削减在一定程度上减少澳大利亚的出口额,

预计未来随着中国进口政策的推行,将对澳大利亚煤炭出口带来压力。

1.1.1.2. 动力煤需求

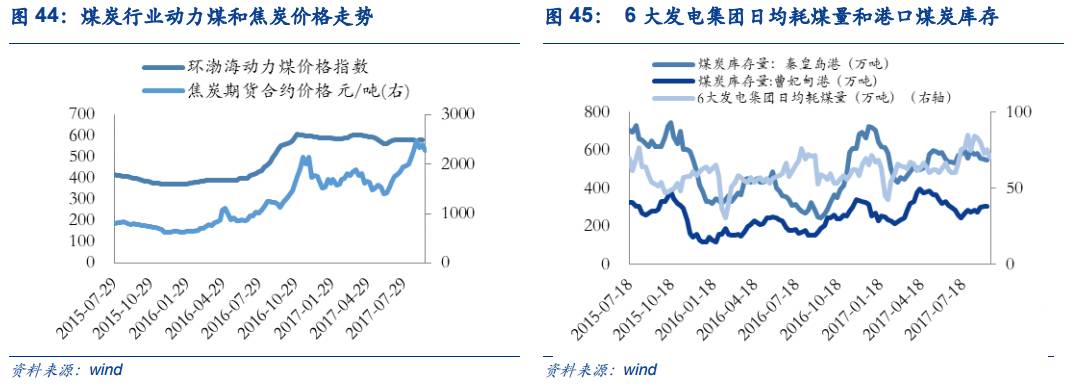

中国需求:电力高位支撑,动力煤需求淡季不弱。

1-7

月我国动力煤消费累计

18.10

亿吨,同比上涨

2.8%

,受夏季高温天气影响,自

5

月以来动力煤需求量明显回升。就动力煤下游需求来看,

1-7

月份电力行业动力煤消耗占比最高(

61%

),为

1067.46

百万吨,同比上涨

1%

。其中,

7

月份用煤为

2010

年以来同期电力行业用煤最高;同时,受环保限产影响,今年建材(占比

16%

)、化工(占比

7%

)煤耗大幅下降,

1-7

月消费量累计分别为

173.66

、

101.63

百万吨,同比分别下降

38.73%

、

18.76%

;另外,供热、冶金占比为

7%

和

5%

,消费量为

138.29

、

85.46

百万吨,同比增加

7.23%

和

3.64%

。值得注意的是今年动力煤需求淡季不淡。

9

月

19

日电厂平均日耗煤量

66.30

万吨

/

天,高出上年同期的

58.70

万吨

/

天近

8

万吨

/

天,为

2014

年以来同期最高。截至

9

月

15

日,电厂库存可用天数

15

天,秦皇岛港库存

556

万吨,均处于偏低水平。考虑到由于内蒙古、山西等产地供应持续偏紧、下游补库需求增加等因素,动力煤价格不跌反升。进入四季度,

随着电厂补库和冬季旺季来临,动力煤需求有望继续维持高位。

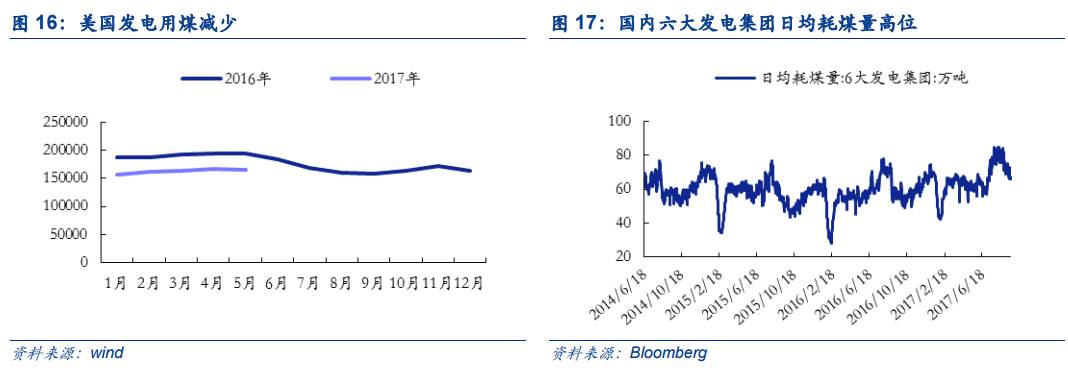

美国需求:1-6月美国动力煤需求同比提升5.2%

1-6

月美国动力煤需求累积

315.40

百万美吨,同比提升

5.2%

。就下游需求而言,动力煤下游需求主要用于发电,其次是工业、生产和分销、终端使用行业和居民及商用,

1-5

月(最新)各行业库存分别为

814

、

173

、

30

、

28

、

2

百万美吨,占比分别为

78%

、

16%

、

3%

、

3%

、

0.2%

。下游需求整体保持平稳。

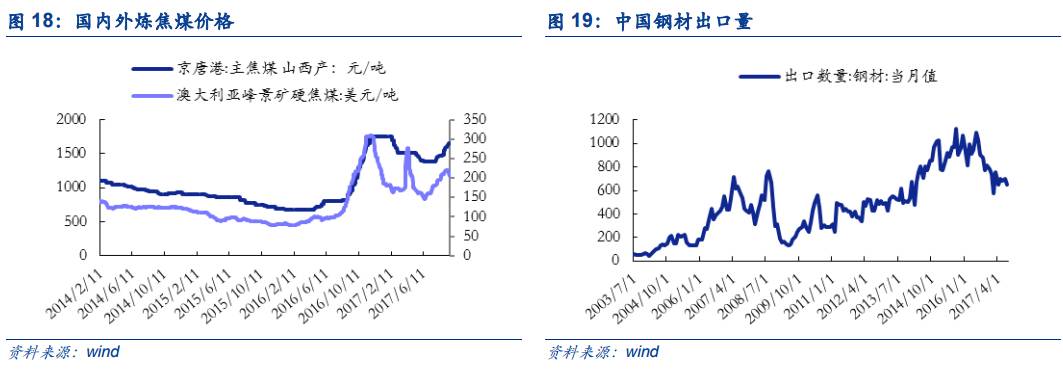

1.1.2. 炼焦煤

国内外炼焦煤价格价格走势大体一致,海外需求是上涨主因。

澳大利亚是全球最大的炼焦煤供给国,

1-6

月出口量占全球

55%

,因此以澳大利亚峰景矿硬焦煤价格代表国际炼焦煤价格。同时,以山西产京唐港主焦煤价格代表国内炼焦煤价格,

我们发现国内外炼焦煤价格变动趋势较为一致,主要归于全球供给主要来自澳大利亚,需求主要来自中国。

从国际供需来看,澳大利亚是全球主要的炼焦煤供给方(

55%

),中国(

38%

)、日本(

36%

)是主要的炼焦煤进口国家。其中,中国作为澳大利亚主要出口国将影响国际炼焦煤价格,因而国内外价格具有一定的联动性。就国内供需而言,我国进口的炼焦煤主要来自澳大利亚和蒙古,分别占比

44%

和

40%

,由于炼焦煤进口占产量比值分别为

16%

,国外炼焦煤供给对国内炼焦煤的影响相对较大,国际价格的变动也对国内价格产生影响。

2017

年

6

月以来,国内外炼焦煤价大幅上行,截止

9

月

19

日,国内和国外价格分别为

1650

元

/

吨和

204

美元

/

吨,较

6

月

19

日最低点分别上涨

20%

和

35%

,

海外需求大增是拉动焦煤价格上涨的核心原因。

具体而言,煤炭上半年供给侧改革已阶段性完成,在全行业处于满产状态、产能收缩或释放的空间几乎没有的背景下,全球性需求好转提振焦煤价格上涨。国内方面,国内钢铁行业迎来旺季,目前钢铁产量维持高位。国外方面,为弥补中国钢材出口缺口,

8

月份至未来半年内海外钢铁产量预计呈逐月上升态势。

2015

、

2016

年我国每年出口钢材约

1.2

亿吨,全球(除中国以外)钢材总产量约

8

亿吨,我国出口占全球其他国家消费量(约

9

亿吨)比重

15

%。

2017

年上半年我国出口锐减,下滑

3000

万吨,

7

月份下滑

50

%,

8

、

9

月份预计逐渐下降。面临中国出口大幅下降带来的供给缺口,海外高炉复产驱动海外原料焦煤、铁矿石价格在两个月内暴涨

50

%,

6

月底至今中国到岸价由

146

美金上升至

216

美金,进口焦煤由每吨便宜

200

元变为每吨贵

300

元。在我国对焦煤进口(占比

16

%)依赖度较高的背景下,价格倒挂导致进口量下滑,驱动国内价格焦煤价格大幅上涨。

1.1.2.1. 炼焦煤供给

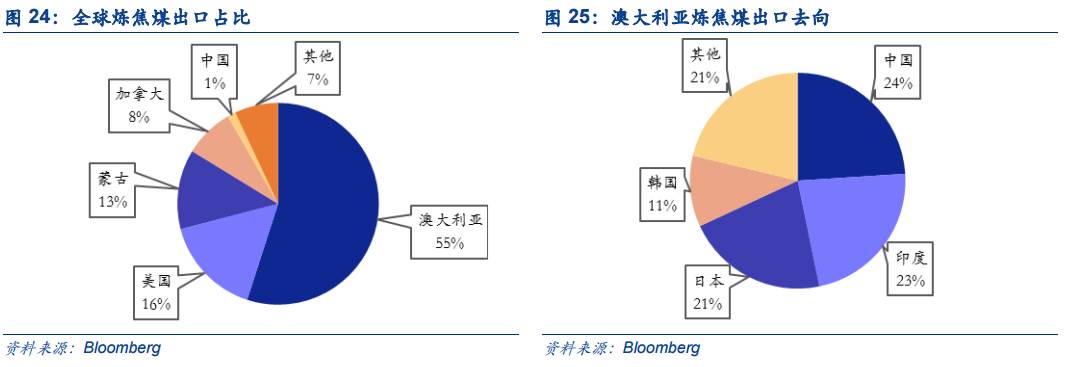

炼焦煤供给:澳大利亚是全球最大的供给国

全球供给方面

,

1-6

月份全球炼焦煤供给为

13390

万吨,同比下滑

9%

,

6

月出口下滑较为明显,环比

5

月下滑

51%

。全球炼焦煤出口中,澳大利亚仍是全球最大的炼焦煤的供给国,出口占全球

55%

,其次为美国(

16%

)、蒙古(

13%

)、加拿大(

8%

)、中国(

1%

)等。

中国供给:1-7月同比上涨4.54%

产量方面

,今年我国炼焦煤产量较去年也出现回升,

1-7

月累计产量

258.60

百万吨,同比上涨

4.54%

;

进出口方面

,

1-7

月进口累计

41.39

百万吨,同比大幅增长

31.6%

;

1-7

月出口累计

188.45

亿吨,同比大幅增长

131.51%

。我国进口的炼焦煤主要来自澳大利亚和蒙古,分别占比

44%

和

40%

,俄罗斯、加拿大、美国占比

7%

、

6%

和

3%

,由于炼焦煤进口占产量比值分别为

16%

,国外炼焦煤供给对国内炼焦煤的影响相对较大。

澳大利亚供给:6月澳大利亚炼焦煤出口环比回升

出口方面

,澳大利亚是全球最大的炼焦煤供给国,

1-6

月出口量占全球

55%

。

6

月澳大利亚炼焦煤出口

1560

万吨,环比有所回升。其中,

4

月份澳大利亚炼焦煤出口大幅下降,仅为

685

万吨,主要是由于受飓风

Debbie

影响,迫使很多港口和采矿关闭以及铁路停运,同时炼焦煤价格一度上涨

15%

。澳大利亚炼焦煤主要出口至中国(

24%

)、印度(

23%

)、日本(

21%

)、韩国(

11%

)。

1.1.2.2. 炼焦煤需求

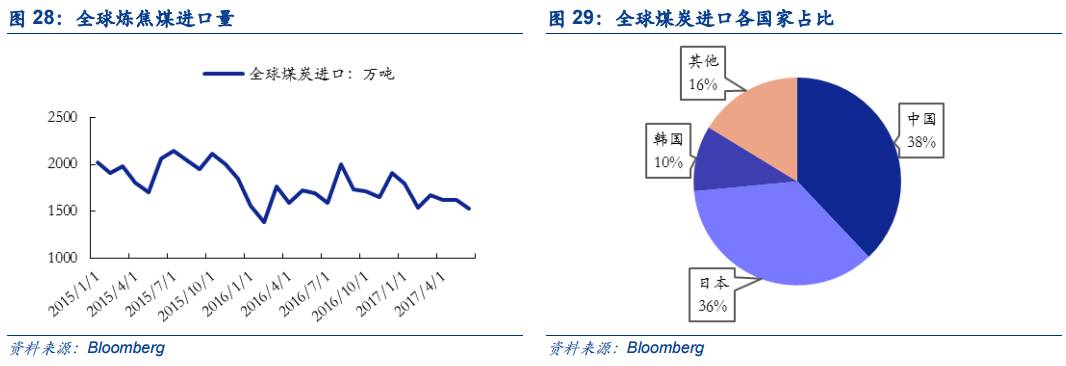

炼焦煤需求:中国和日本是为焦煤需求大国

进口方面

,全球炼焦煤进口量整体保持平稳,

1-6

月全球累计进口

9783

万吨,同比基本持平,

4

月以来进口量有所下降,

6

月进口总量环比减少

5.6%

。进口最多的国家是中国、日本、韩国,占比分别为

38%

、

36%

、

10%

。

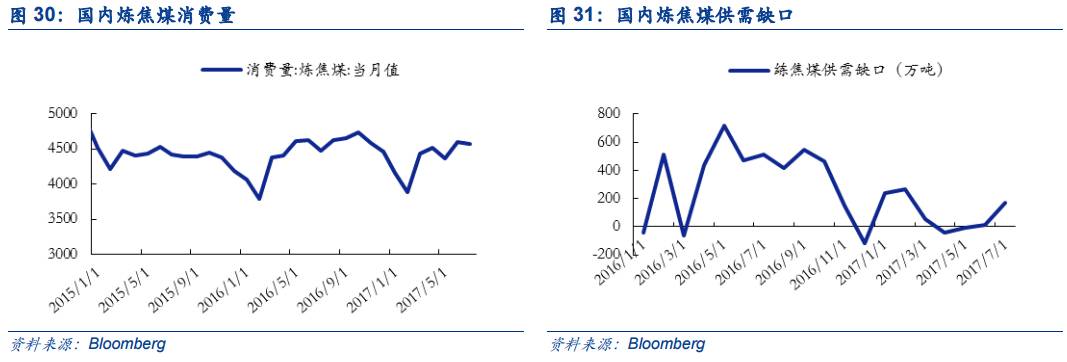

中国需求:需求旺盛,供需缺口大幅提升。

中国需求:需求旺盛,供需缺口大幅提升。

需求方面

,

1-7

月炼焦煤消费累计

305.09

百万吨,同比小幅上涨

0.5%

,需求保持高位。具体而言,焦炭方面,产量累计为

295.69

百万吨(截止

2017

年

8

月),同比增长

1.1%

;钢铁方面,上半年产量同比增长

5%

,

7

月份同比增长

10%

,

8

月份粗钢产量同比增长

8.7%

,创历史记录。需求稳定叠加供给回升,

4

月以来供需缺口逐渐由负转正,

7

月供需缺口达到

173.56

万吨,相比

6

月供需缺口

16.09

万吨大幅增加近

10

倍,说明需求增加大于供给增加,炼焦煤需求旺盛。此外,下游钢厂受环保限产影响,采暖季来临之前扩大生产,

预计短期内炼焦煤需求将继续保持高位。

值得注意的是国内独立焦化厂炼焦煤存

835.29

万吨(截止

2017

年

9

月

15

日),自

6

月底以来处于不断上升区间,较

8

月初增加

22.27%

;同时,目前炼焦煤六港口库存处于历史相对低位,

9

月

15

日库存为

174.80

万吨,较

8

月初大幅下滑

39.14%

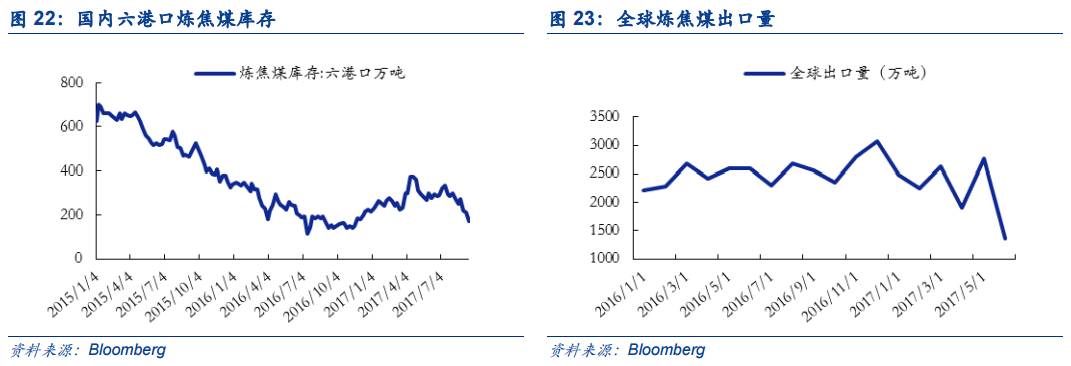

,焦化厂和港口库存背向而行说明当前炼焦煤供给偏紧,焦化厂主动补库意愿强烈。

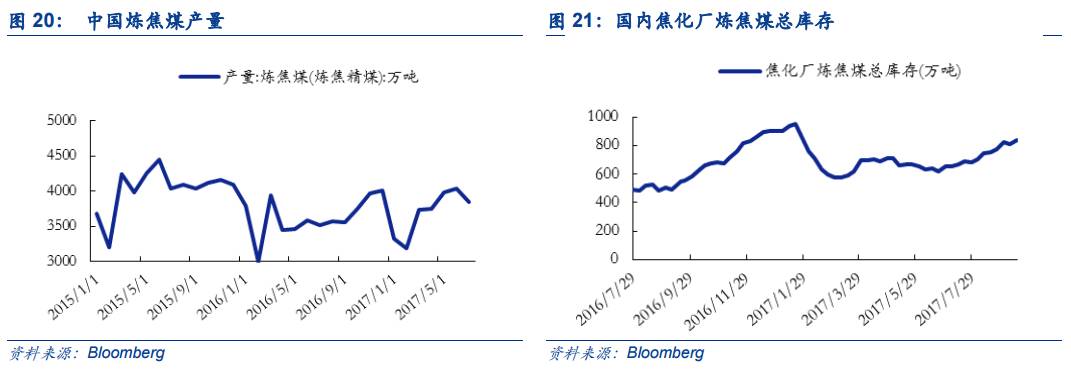

1.2. 钢铁:国内价格涨幅高于

国际

国际价格和国内价格具有较强联动性,国内价格涨幅高于国际。

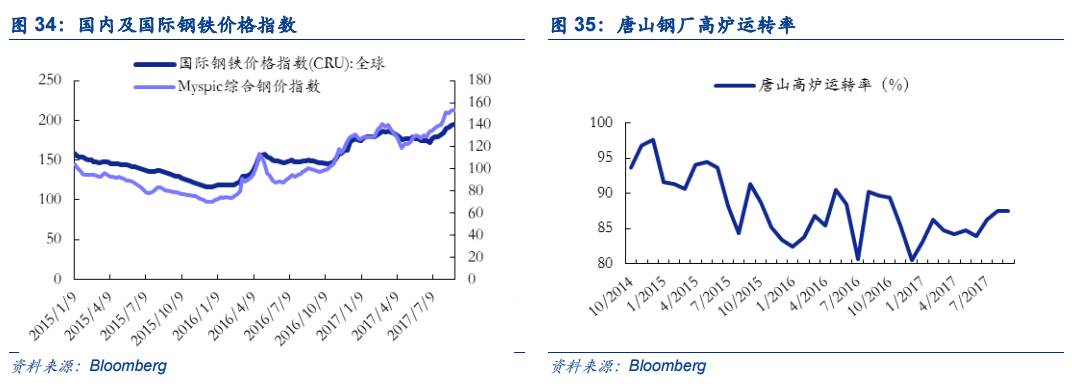

对比国内及国际钢铁价格指数,

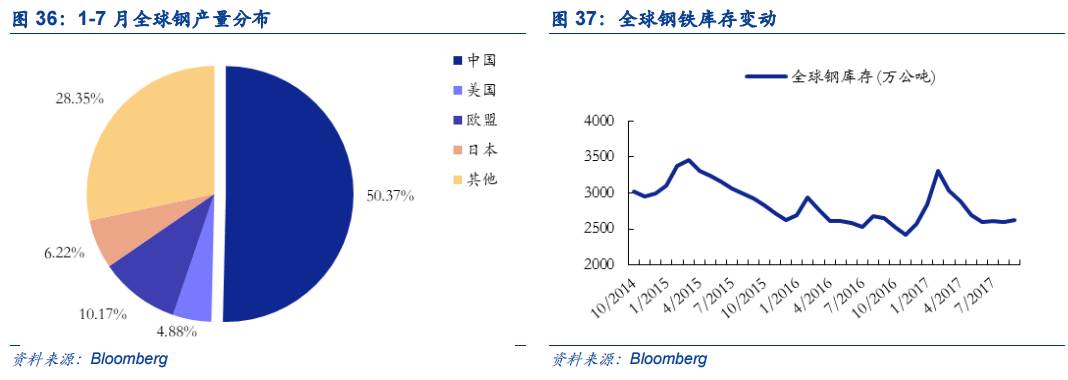

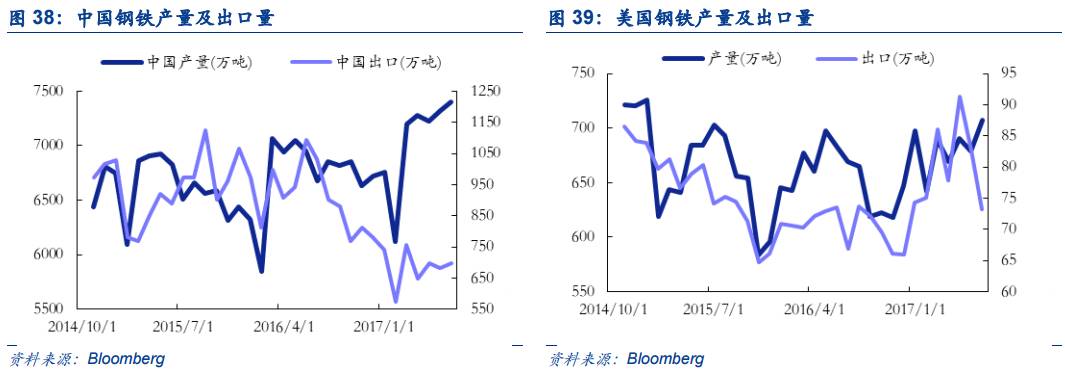

我们发现二者之间具有较强的联动性,这主要是由于我国是全球最大的钢铁供给国和需求国,钢材价格主导性主要源于我国在钢铁贸易方面的国际影响力。

其中,供给方面,

1-6

月份中国钢铁产量占全球比例为

50.37%

,出口

4101

万吨远远超过第二名日本(

1909

万吨)和第三名欧盟出口量(

1090

万吨)。需求方面,中国需求量占比远超过全球其他国家,且其需求增速维持高位,中国、欧盟、美国、日本

1-6

月累计钢铁需求量分别

38482

、

8907

、

5367

、

3737

万吨,同比提升

9.65%

、

6.72%

、

7.35%

和

5.88%

。另外,尽管目前我国钢材出口量位居世界首位,出口量仍不足生产量的

10%

,说明我国钢材生产主要用于内需。因此,中国的供需决定国内的钢铁价格,进而影响国际价格,国际价格对国内价格的输入性影响相对较小。值得注意的是

Myspic

综合钢价指数自

4

月底以来开始上升,

CRU

国际钢铁价格指数

5

月走平,

6

月才开始上涨。截止

9

月

15

日,

Myspic

综合钢价指数和

CRU

国际钢铁价格指数分别为

154.60

和

198.30

,

5

月至今涨幅分别达

23%

和

13%

,可见国内价格上涨领先于国际价格并且涨幅高于国际价格,

其

主要是由于国内库存低位叠加供给侧去产能导致。

短期来看,螺纹钢吨钢毛利维持高位(

982.55

元

/

吨,截止

9

月

18

日),

8

月粗钢产量延续

7

月涨势,同比增长

8.7%

至

7459

万吨,再创历史最高纪录;上周

163

家钢厂高炉产能利用率

83.15%

较上周增

0.18%

,唐山高炉运转率仍维持高位

87.5%

,预计采暖季之前钢铁产量边际继续增加。国内需求方面,随着高温天气的逐渐消退,国内钢材市场进入传统季节性需求旺季且库存依然处于低位(

2017

年

8

月全社会钢材库存

821

万吨,近

7

个月持续下滑),短期内国内需求并不差,预计短期钢铁价格维持高位震荡。

1.2.1. 钢铁供给

钢供给:中国供给侧改革对全球形成一定压力

产量方面

,全球

1-7

月钢铁产量为

9.78

亿吨,其中产量较大的为中国(

50.37%

)、欧盟(

10.17%

)、日本(

6.22%

)和美国(

4.88%

),中国为世界第一大钢铁生产国,

1-7

月钢铁产量为

4.93

亿吨,超过全球产量的一半。

出口方面,

中国

1-6

月钢铁出口量为

4101

万吨,居全球首位;其次为日本,出口量为

1909

万吨,欧盟出口量为

1090

万吨,居第三位。

库存方面

,全球钢库存自

2

月以来不断下跌,

9

月

8

日为

2628.74

公吨,目前仍维持在相对低位。值得注意的是受全球主要钢铁生产国生产同比持续回升拉动,近一年来全球产量同比增长趋势明显,

7

月全球产量达

1.43

亿吨,同比增速为

6.51%

;全球

67

个国家的粗钢产能利用率为

72.1%

,同比增长

3.2%

,环比增长

1.5%

。

全球经济复苏叠加产能利用率走高,预计下半年钢铁产量同比有望持续回升。

另外,在环保限产政策持续推动下,

8

月

21

日《京津冀及周边地区

2017-2018

年秋冬季大气污染综合治理攻坚行动方案》 出台规定各省市应于

2017

年

9

月底前制定错峰限停产方案,

预计中国钢铁供给或加速收缩,或为全球钢铁 供给提供一定压力。

中国供给:目前低库存支撑钢价上行

产量方面

,受供给侧改革产能去化的显著影响,

2015

年

10

月至

2016

年

7

月,我国钢铁产量持续出现负增长;

2016

年

8

月以来,我国钢铁产量同比有所回升,

2017

年

7

月产量为

7402

万吨,同比增长

5.23%

。同时,高利润促使钢厂产能利用率有所回升,

8

月全国高炉开工率

77.38%

, 处于高位。值得注意的是,由于秋冬季钢铁限产,钢铁产量呈现出明显的季节性特征;

随秋季渐临,大部分钢厂将面临限产,叠加环保督查愈演愈烈、取缔“地条钢”进程持续推进,预计未来钢铁产量将不断下滑

。

库存方面

,今年一季度以来,我国库存持续走低,截止

8

月

31

日为

821

万吨,近

7

个月持续下滑;同时,国内大中型钢厂进口铁矿石库存可用天数

26

天(截止

8

月

30

日),环比下跌

3.70%

,

低位库存对钢价形成有力支撑。出口方面

,近一年来我国钢铁出口数量下滑趋势明显,

2

月出口量仅为

575

万吨,创近年来新低;

8

月份我国出口钢材

652

万吨,同比、环比分别下降

32.99%

、

6.32%

,预计出口量仍将维持低位震荡。

我国钢材出口量位居世界首位,出口量不足生产量的10%,说明我国钢材生产主要用于内需。

欧盟供给:目前产量和出口回升

产量方面

,

2016

年

9

月以来,欧盟钢铁产量有所回升,同比持续正增长,

7

月产量为

1366

万吨,同比增长

3.92%

。

出口方面

,

2017

年上半年欧盟钢铁出口同比持续迎来负增长,

6

月钢铁出口量有所回升,出口总量达

213

万吨,同比增长

5.24%

。

日本供给:目前产量和出口回落

产量方面

,

2017

年上半年,日本钢铁产量同比有所回升,

6

月后产量同比持续回落,

7

月产量为

859

万吨,同比下滑

4.23%

。

库存方面

,

2017

年

6

月总库存

8223.84

千公吨,环比下跌

2.35%

。

出口方面

,

2017

年以来,出口同比持续下滑,

7

月出口量为

293

万吨,同比下滑

17.36%

。

美国供给:目前产量和出口上行

产量方面

,美国钢铁供给自年初呈震荡上行趋势,

7

月产量为

707

万吨,同比上涨

5.58%

。

8

月美国钢产能利用率为

74.87%

,

9

月以来为

74.90%

,处于历史相对高位,未来供给有望增加。

出口方面

,

2017

年美国钢铁出口持续上升,

7

月出口

560

吨,同比增长

9.27%

。

库存方面

,

2016

年以来,美国服务中心库存持续下滑趋势明显,同比持续负增长;

2017

年以来,库存有所回升,同比跌幅有所收窄,

7

月底库存为

7542.4

千公吨。

1.2.2. 钢铁需求

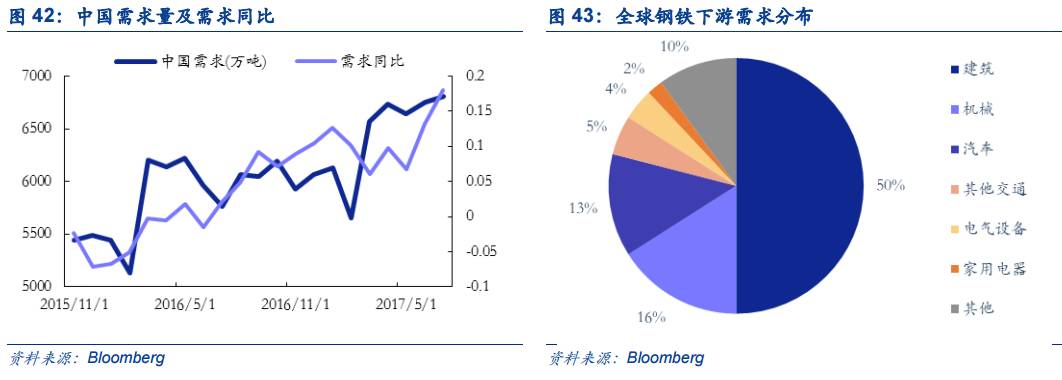

世界钢需求:

全球经济复苏拉动下,全球钢铁需求量上升,全球钢需求最多的国家和地区为中国、欧盟、美国、日本等,

1-6

月累计钢铁需求量分别

38482

、

8907

、

5367

、

3737

万吨,同比提升

9.65%

、

6.72%

、

7.35%

和

5.88%

。其中,中国需求量占比远超过全球其他国家,且其需求增速维持高位。世界钢的下游需求中,建筑(

50%

)占比最高,机械(

16%

)和汽车(

13%

)次之,其他交通(

5%

)、电气设备(

4%

)、家用电器(

2%

)占比较低。欧盟、美国、日本下游需求向好,中国经济增速放缓,其占全球钢铁需求比重较大,下游需求放缓或拖累全球需求。

中国需求:下半年需求预计环比放缓

今年

6

月以来,受建筑、器械及汽车行业钢铁采购价格带动,

下游采购经理指数触底回升,8月底收于52.25,涨幅达11.34%,重回荣枯线之上;

7

月中国钢需求

6804.12

万吨,同比上升

18.05%

,环比上升

0.73%

;

8

月累计进口钢材

877

万吨,同比增长

0.8%

,

指示下游钢需求出现回暖。

同时,

9

月

14

日国家统计局数据显示,中国

8

月经济指标全面放缓,规模以上工业增加值同比增长

6%

;

1-8

月房地产开发投资增速

7.9%

(持平前值),商品房销售面积和销售额累计同比增长跌至

2015

年

12

月以来最低,

经济数据放缓或或预示下半年社会总需求环比上半年收缩,拖累需求端表现。

欧盟需求:表观需求今年或将增加1.9%

6

月欧盟钢需求

1426.99

万吨,同比上升

5.76%

,环比下降

7.14%

,其中,钢铁进口量则呈波动上行趋势,

6

月进口总量为

219

万吨,同比增长

31.12%

。钢的下游需求中建筑

(35%)

占比最高,其次是汽车

(18%)

、机械工程(

14%

)、金属制品(

14%

)、软管(

13%

)、家电(

3%

)等。其中,欧盟

27

国建筑生产指数(经季调)年初以来升至三年以来的相对高位,

6

月为

99.2

,环比上涨

3.44%

。随欧盟经济超预期复苏,钢铁下游需求提振,汽车、建筑和家电行业钢材需求持续增长。

7

月,欧洲钢铁协会上调

2017

年欧盟钢铁需求预测,

称包括库存变动在内的欧盟钢铁表观需求今年将增加

1.9%

至

1.59

亿吨,

暗示欧洲需求或持续上行。

日本需求:下半年钢铁需求预计将继续上行

7

月日本钢需求

636.09

万吨,同比上升

5.84%

,环比上升

6.47%

,其中,进口同比持续回升,

7

月进口量为

70

万吨,同比增长

21.38%

。日本钢的下游需求中,建筑占

24.5%

,汽车占

22.6%

,船舶与水上设施占

10.4%

,其余为电气设备(

3.7%

)、加工(

3.3%

)、工业机械(

3.2%

)、家用办公设备(

1.0%

)及其他。

2017

年

1-8

月,日本汽车累计销量为

232.06

万辆,同比增长

8.09%

。

7

月份日本建筑用普碳钢需求

170

万吨,同比将增

7.5%

,为今年以来最高水平。建筑用钢增长叠加汽车销量拉动,

预计下半年钢铁需求将继续上行。

美国需求:下半年预计钢铁需求将稳中有升

7

月美国钢需求

948.88

万吨,同比上升

5.54%

,环比下降

0.39%

。其中,美国钢铁的下游需求中,建筑

(42%)

占比最高,汽车

(27%)

次之,其余为机械与设备

(9%)

、能源(

7%

)、电器(

5%

)、容器(

4%

)、国防(

3%

)等。

2017

年

5

月以来,

FW Dodge

建筑指数呈上升态势,

7

月收于

154

;在建新建住房数量自年初以来维持高位,

7

月同比上涨

3.40%

。由于钢材需求增长,二季度美国钢铁公司钢材交货周期相应延长:热轧卷交货周期约为四周半,冷轧卷交货周期约为八周,涂镀卷交货周期约为七周半。

非住宅建设拉动建筑业钢材需求增长、石油天然气行业钻探数量增加叠加家电行业钢材需求回升,下半年预计钢铁需求将稳中有升。

2.1.

上游行业数据追踪

2.1.1. 煤炭行业:上周动力煤价格继续回升、焦炭价格回落

上周动力煤价格继续回升、焦炭价格回落,总体库存偏低。

上周环渤海动力煤价格指数为

583

,环比上涨

0.52%

,焦炭期货合约价格(活跃)环比下跌

5.12%

。库存方面,秦皇岛煤炭库存环比下跌

1.62%

,曹妃甸港煤炭库存环比上涨

0.20%

,总体库存偏低。焦炭需求不及预期,供给侧仍在收紧,叠加环保、十九大等事件限制,短期内产量将继续下降,预计焦煤价格短期下跌空间有限。动力煤方面,受淡季影响,上周六大发电集团上周日均耗煤量

70.13

万吨,环比下跌

6.82%

。目前,重点电厂最低库存为

15

天(正常应维持在

15-20

天),

预计近期电厂会继续有补库行为,动力煤价格或趋稳。

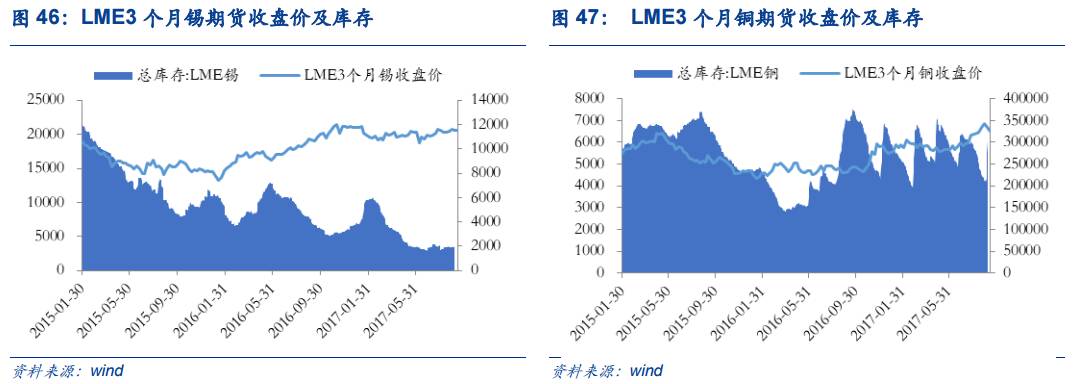

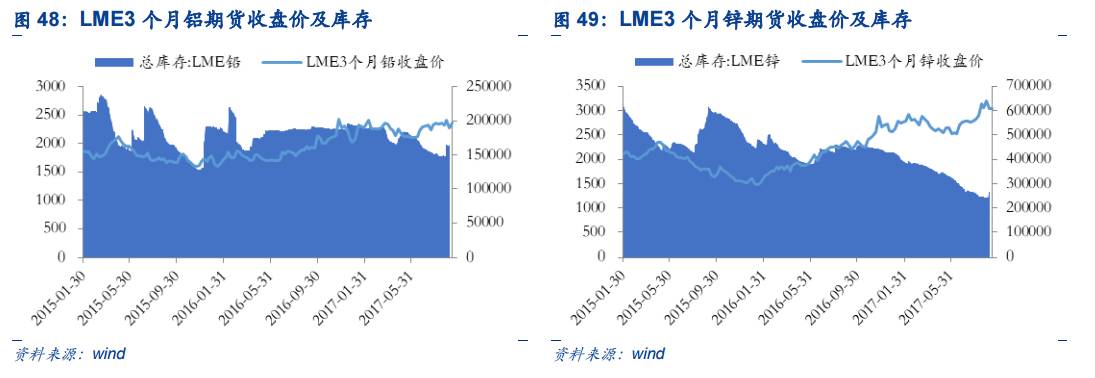

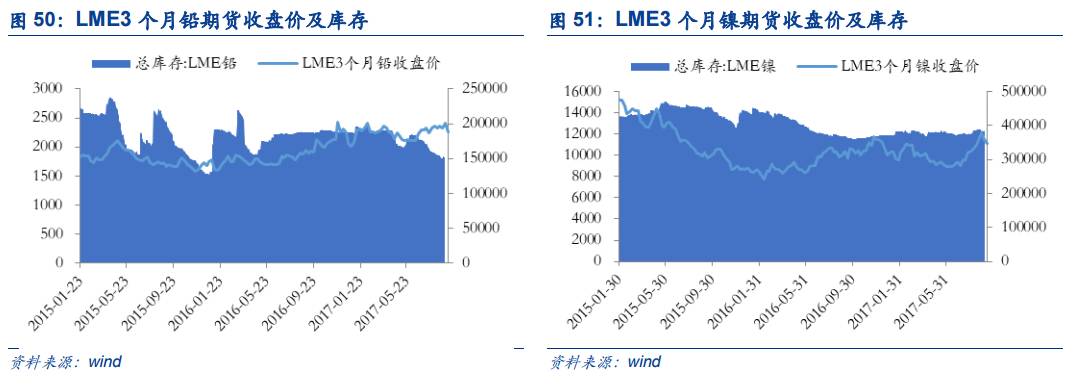

2.1.2. 有色行业:上周铅、锡止跌回升

上周铅、锡

止跌回升,

金价回落。

铜、铝、镍价格分别环比下跌

2.88%

、

0.10%

和

3.30%

,铅和锡分别环比上涨

4.48%

、

0.02%

。库存端,铜、锌、锡库存止跌回升,分别较上周上涨

42.77%

、

9.08%

和

2.09%

;铅、镍库存小幅回落,环比下跌

0.76%

、

0.23%

;铝库存继续下跌

0.61%

。考虑到采暖季环保限产已亮起信号灯,电解铝供给受限,叠加成本支撑,

未来铝价有望继续上升。

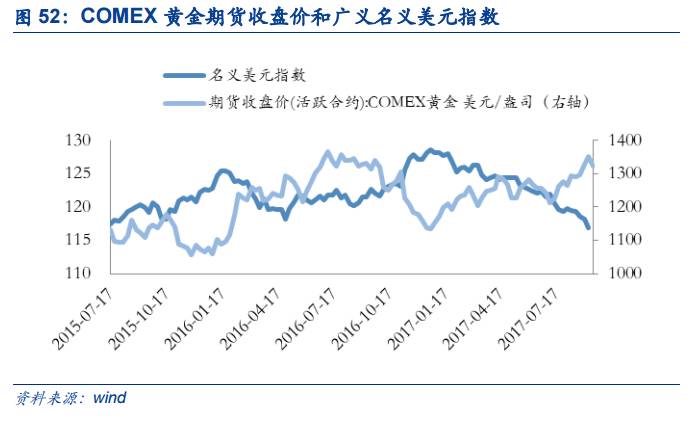

此外,

9

月

13

日白宫预算办公室主任米克

·

穆尔瓦尼表示将会再

9

月

25

日提前公布税改细节,美元随之飙升,上周

COMEX

黄金收于

1323.50

美元

/

盎司,环比下跌

2.04%

。

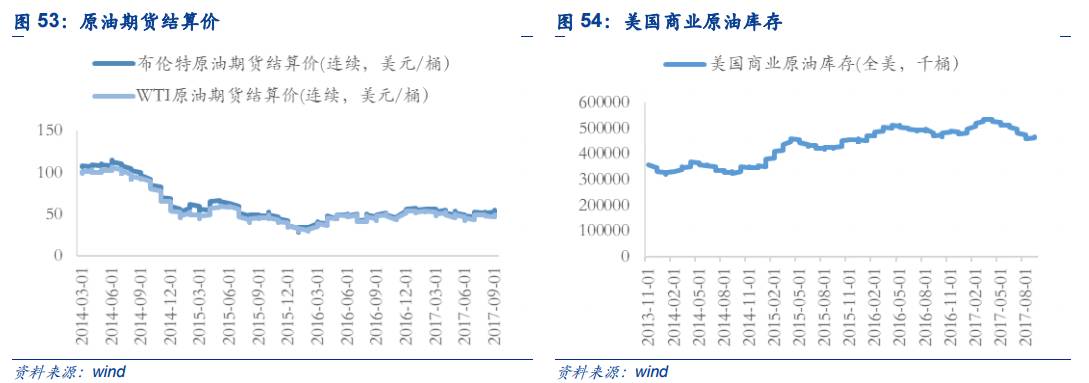

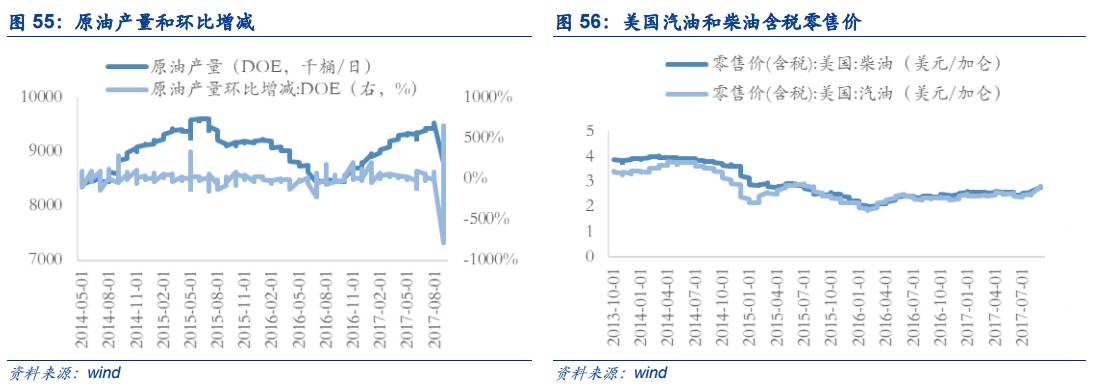

2.1.3. 石油石化行业:上周原油价格继续回升

上周原油价格继续回升,美国原油库存上涨。

受

OPEC

月报和

IEA

月报利好消息提振持续发酵影响,布伦特原油、

WTI

原油期货结算价继续回升,分别环比上涨

3.42%

、

5.08%

。上周美国原油产量(

DOE

统计数据)

9353.00

千桶

/

日,环比上涨

6.51%

。一方面,朝鲜于

9

月

15

日再次向太平洋发射一枚飞越日本的导弹,或引发金融市场避险情绪,拖累美元表现,支撑油价上行;另一方面,即将公布的特朗普税改与美联储利率决定或使美元飙升,从而使油价承压,

预计油价短期内仍将维持震荡走势。

2.2. 中游行业数据追踪

2.2.1. 钢铁行业:上周钢价全线回调

上周钢价全线回调。

上周

Myspic

综合钢价指数环比下跌

0.71%

,

MyIpic

综合矿价指数环比下跌

1.76%

。目前,京津冀地区已明确采暖季限产的执行,叠加去产能继续推进,促进钢铁供给或收缩;需求端钢铁行业

“

金九银十

”

旺季将至,钢材需求将迎上升,基本面总体向好对钢价形成一定支撑。现货方面,螺纹钢建筑钢材企业库存环比下降

4.71%

(

9

月

6

日),产量小幅下降

0.02%

(

9

月

6

日),价格环比下跌

0.89%

,整体库存仍处于低位。

短期钢价或将震荡运行。

2.2.2. 化工行业:上周化工产品继续上行

上周化工产品上行趋势不减,甲醇价格继续上扬。

全国轻质纯碱市场价较上周上涨

7.06%

,重质纯碱市场价较上周上涨

7.06%

,烧碱(离子膜)市场价环比上涨

4.33%

。受环保影响,多数纯碱企业开工受限,货源紧缩;叠加下游浮法玻璃价格连续上升,采购情况较好,市场供不应求,纯碱价格不断上扬。同时,