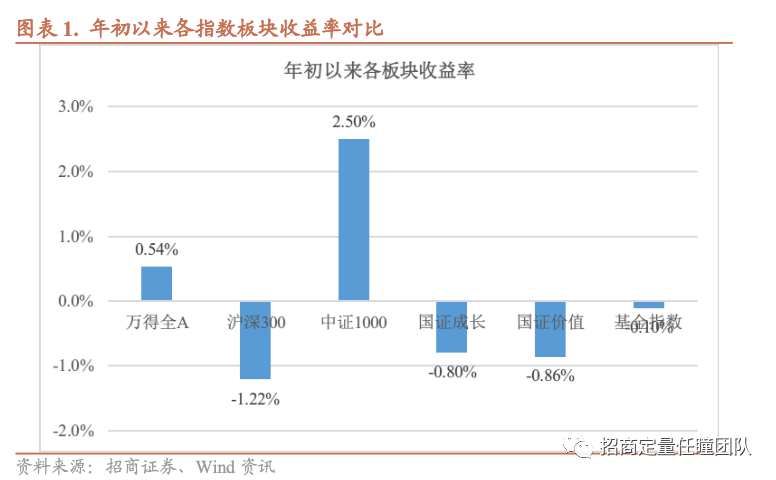

节假日之后A股市场整体呈现窄幅波动的走势,市场向上的节奏、斜率有所放缓下降,但整体的成交活跃度还维持在较高的水平,各类风格指数的表现来看,仍然维持小盘和成长风格略占优的状态。在前期的报告中,我们强调年度层面A股市场在整体和结构层面都积极可为,短期会维持乐观的判断,虽然市场短线呈现的纠结的状态,但结合模型最新的观点来看,盈利预期和市场情绪评分依然较高,市场的机会大于风险。

具体来说,我们从两方面数据观察,当前市场的调整风险较小:第一,从市场投资者的交易结构风险偏好来观察。我们可以看到短期依然是小盘及小盘成长风格占据相对收益优势,而传统的低beta、避险行业的相对收益较差,反映出整体投资者的风险偏好还维持在积极的水平;第二,从各类指数的隐含波动率走势来观察。在年初的时候我们强调各类指数的隐含波动率接近历史底部有反转的风险,事后来看各指数的隐含波动率均出现了不同幅度的反弹,当前最新各类指数隐含波动率再次触顶回落,处于中等偏低水平,投资者避险情绪较低且短期波动率没有反转的风险,有利于将权益资产维持在较高的仓位水平。

在上周的报告中,我们强调节前市场的上涨更多来自于多方面市场风险偏好的提升,但结合最新的数据来看,短期市场延续强势的推动力有所增加,会同时受到盈利预期改善和风险偏好提升两方面因素的驱动。一方面,结合PMI及细分项数据来看,综合指数重回50以上,新订单指数时隔半年后重归50以上,短期经济的景气度有明显提升,除此之外最新的信贷数据反映出新增贷款和新增中长期贷款同比都明显提升,宽信用环境下有利于提升基本面修复的预期;另一方面,风险偏好的评分继续处于乐观区域,无论是反映结构性风险的beta分离度指标,还是反映市场赚钱效应的趋势指标,均处于显示当前处于低风险赚钱效应好的阶段,有利于市场延续前期的强势。

值得关注的是风格层面,从自上而下的角度,我们可以观察到短期成长风格占优的两个信号:一方面来自于宏观流动性指标的改善,无论是新增贷款还是社融指标,同比边际上都处于改善的状态,有利于提升成长板块的估值;另一方面,我们跟踪的通胀预期差指标来看,新发布的cpi和ppi同比数据都显示出低预期的水平,通胀数据持续走低有利于利润从上游向下游传导,从盈利的角度对成长板块更为有利。综合来看,短期市场积极可为,尤其成长风格有望阶段性继续占优。

回归A股市场的定期模型跟踪,从市场中期视角观察,市场盈利角度,结合已披露的2021年报、2022Q1季报数据来看,再次确认了A股盈利逐步下行的趋势。在前期的市场分析报告中,我们提到对2021全年盈利增速的预期在20%附近,从测算的实际值来看为18.67%基本符合预期,而2022Q1至Q3的实际盈利增速为3.29%、1.92%和1.15%,盈利增速有相对明显的下降,结合最新宏观数据观察,预期Q4盈利增速仍存在一定的下滑压力,全年市场整体盈利增速仍面临负增长的风险,我们对A股2022全年盈利增速的预测为-4%。

市场估值层面,当前市场PB中位数处于历史40%分位数,在三季报业绩风险释放期结束后市场情绪出现了触底反弹,整体估值水平得到一定修复,不过当前从长期视角来看市场整体估值处于略偏低水平。另外,针对盈利增速较为稳定的价值股板块,ERP指数仍处于接近历史极值水平(一方面体现了稳定板块的配置优势与价值,另外一方面反映了当前利率债估值处于相对偏贵的水平)。当前中期择时模型2023年的收益为4.59%,对应区间内基准收益7.96%。

中长期来看当前权益资产未来三年的复合预期收益中位数处于10%附近,伴随估值修复后,市场的估值正逐步趋向于历史中位数水平。风格层面可以观察到,成长价值板块的估值差显示价值板块仍具有一定的估值优势,小盘大盘板块的估值差显示小盘板块同样估值优势明显,对于中期投资者而言超配小盘价值风格有较好的赔率性价比。

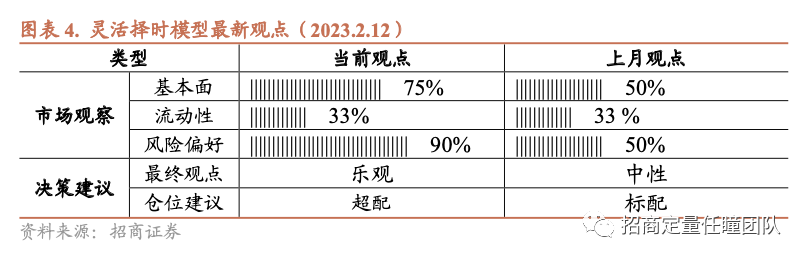

从短期(月度)维度来看,当前灵活择时模型对市场评分处于较高水平,具体来看当前盈利预期仍处于偏乐观水平,流动性评分处于中等偏低水平,风险偏好评分维持在乐观水平。

企业盈利层面,短期来看盈利增速预期呈现边际改善迹象。一方面,从最新的PMI指数来看,指数一改前期持续回落的态势,重归50枯荣线以上,尤其是反映需求的新订单项时隔半年回归枯荣线以上,反映出短期市场对基本面边际修复的乐观判断;另一方面,从最新信贷数据来看,无论人民币新增贷款还是中长期新增贷款同比增速均超过20%,反映出基本面的强劲修复。虽然当前处于年报业绩的披露期,对自下而上投资者的盈利增速预判会有所扰动,但从自上而下的经济指标及调查数据来看,当前阶段增长预期整体边际转暖,对权益市场而言相对有利。

流动性层面,但当前国内PPI处于底部区域、CPI同比增速在2%附近,国内温和通胀数据对当前货币政策的约束较小,且结合宏观分析师的一致预期数据来看,通胀预期差持续处于低预期的状态,当前货币市场利率整体维持在偏宽松的水平上,市场利率对权益资产定价的阶段性影响相对较小。但另一方面,值得关注的是当前无论货币市场利率还是汇率数据,整体的波动有所加剧,一定程度上影响权益市场的估值判断。综合来看,流动性层面综合对市场的影响评分回归到中性偏低水平。

风险偏好层面,在前文中已提到呈现出多维度多指标改善的特征,无论是市场的结构性风险弱化、市场赚钱效应走强还是信用利差反映的投资者信心抬升,都体现出了风险偏好的修复,市场情绪层面的评分相对乐观。

2023年以来择时模型收益率为4.78%,市场收益率为7.96%。总体来看,当前市场择时模型评分处于乐观水平,择时模型对当前市场持乐观判断,建议短期投资者超配权益资产,未来将继续动态跟踪市场盈利预期、流动性和风险偏好的变化。