导读:

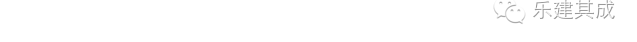

国君建筑韩其成团队认为:PPP中长期逻辑未变,园林基本面最强;继续关注国改、装配式钢构、一带一路等;推荐葛洲坝/铁汉生态/棕榈股份/东方园林/美晨科技/龙元建设/杭萧钢构。

投资要点:

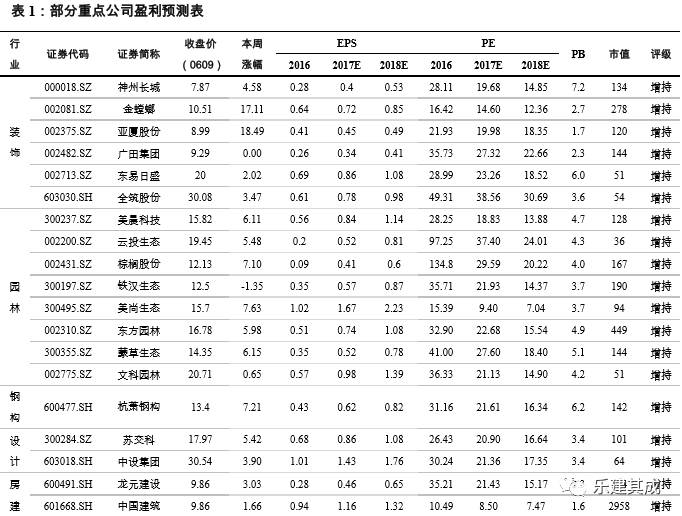

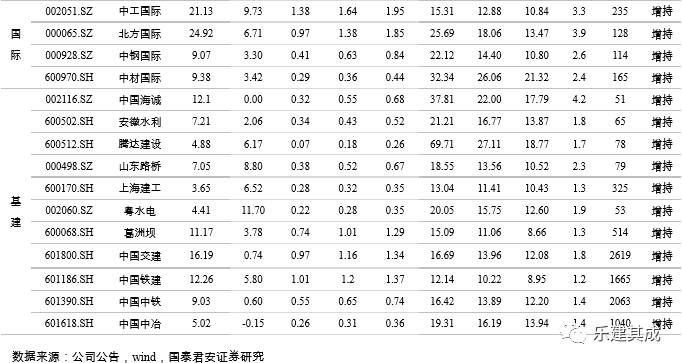

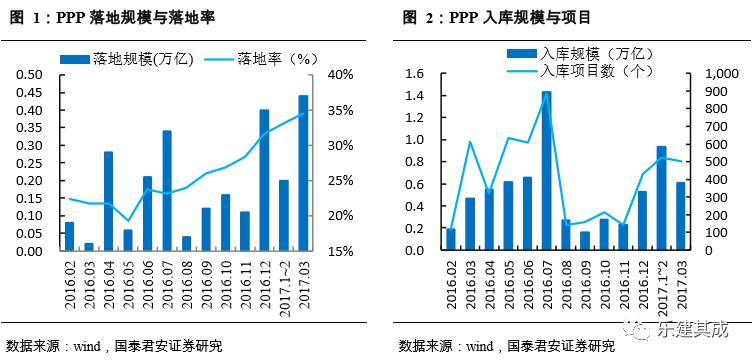

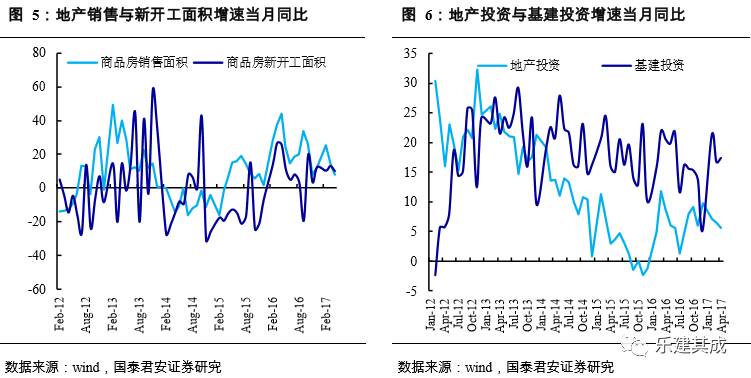

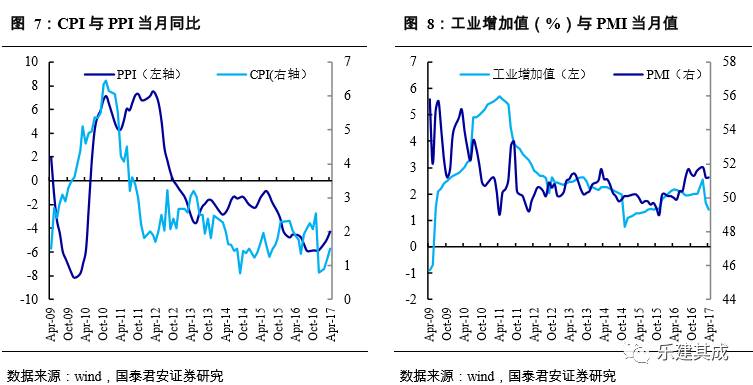

1、PPP作为“稳增长”工具的中长期逻辑未变。1)利率上行、金融监管趋严不改PPP良好基本面的中长期逻辑:①15万多亿存量PPP项目中仍有超12万亿项目未落地②PPP仍是银行信贷的优先投向③地产销售增速放缓传导投资逐步下行,Q3经济下行压力将显现;2)PPP仍是当前政府推进的重点工作,PPP资产证券化、PPP立法进程提速,财政部第四批PPP示范项目申报准备工作进行中;3)Q2起PPP业绩加速释放,首推PPP园林八大金刚;推荐PPP央企蓝筹葛洲坝(首推)/中国建筑/中国铁建/中国交建/中国中冶,轨交腾达建设,平台龙元建设(首推)/苏交科。

2、园林板块(最看好)成长性好、业绩高爆发,生态环保战略层次再拔高。1)雄安规划方案编制预计6月底告一段落,将提交中央审查,千年大计坚持绿色发展、生态优先,水系治理有望成为全国标杆和重要催化;2)水流域治理仍是重点:①京津冀将设立跨区域环保机构,流域治理或将最先受益②江西投资370亿元治理鄱阳湖水系抚河(全长384km)流域生态;3)南方多省市遭暴雨侵袭,海绵城市建设再成热点;4)多省积极推进黑臭水体治理,河南133条黑臭水体已开工整治107条、初步完成整治66条。

3、园林板块基本面最强,特色小镇建设正推进。1)第二批300个国家级特色小镇将在6月30日前申报完成(较上年127个增加136%),国家发改委大规模调研强调规范引导,产业立镇是正途;2)地方/公司层面支持力度不减:①安徽出台意见增加特色小镇建设用地规模②兵工特色小镇落户西安(总投资150亿)③绿地成立京津冀区域管理总部将聚焦特色小镇(尤其河北地区);3)推荐八大金刚:铁汉生态(首推)/棕榈股份(首推)/东方园林(首推)/美晨科技/蒙草生态/文科园林/云投生态/美尚生态。

4、国改暖风频吹。1)国务院国资委主任肖亚庆召开部分省份国企改革专题座谈会强调,当前国改已进入施工高峰期/落实攻坚期,各地要以钉钉子精神扎实推进国改各项任务落地;2)地方国改加速推进:①上海鼓励非公资本参与国改②山西印发国改意见将积极开展资本运作、推进混改;3)第三批混改扩至地方国企,6月改革方案或全部报出;4)国改核心标的多是行业龙头且具PPP、一带一路等多重特质,推荐葛洲坝/中国铁建/中国建筑/山东路桥/安徽水利,受益华建集团。

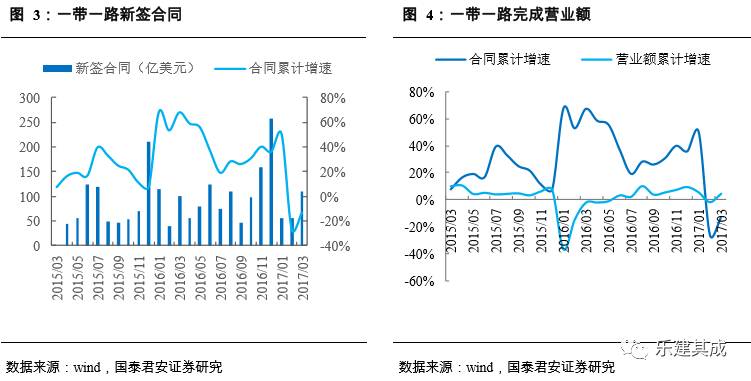

5、继续关注装配式钢构及一带一路。1)装配式钢结构成本具优势+2020年15%有压力也有动力(目前5%)+雄安提倡绿色节能建筑,棚改新政利好,推荐杭萧钢构;2)一带一路板块性行情将过度到个股机会,推荐双国际(中钢国际/北方国际)和三央企(葛洲坝/中国铁建/中国建筑)。

6、风险提示:订单落地不及预期,PPP/园林/一带一路行情不及预期等。

公司逻辑:

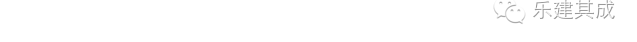

1、葛洲坝(61%空间):2017-18年EPS1.01/1.29元,增速38%/27%,目标价18元。

①业绩具确定性+持续性:管理层参与母集团激励,解锁条件对应增速约20%;剩余合同保障倍数3倍;2017年营收目标20%;高管等持股195万股具动力,2016年净利增速27%(中国建筑15%/中国交建7%);Q1业绩不具指向性,近3年Q1净利占比约20%;2014-16年净利增速均值32%,Q1均值14%。②最被低估:中国交建/中国中铁市值2292/1916亿元,PE估值为20/16倍,公司市值514亿元,PE估值为12倍;近5年平均PE估值为17倍;PEG估值仅0.4倍,央企最低。③估值体系重构,复合题材可持续:高效扩张环保/高端装备,营收增速111%/149%,估值未反映行业切换(葛洲坝/格林美PE估值为11/29倍);非单纯的带路题材,叠加PPP(PPP占比央企前列)+国改+雄安环保。

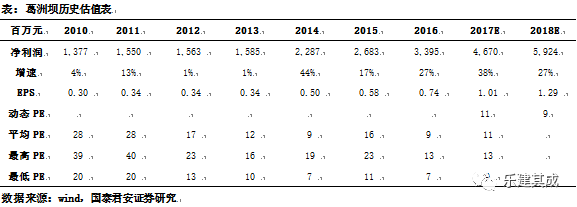

2、铁汉生态(52%空间): 2017-18年EPS 0.57/0.87元,增速67%/52%,目标价19元。

①订单充足促业绩高增:2016年签订合同122亿元同增260%,2017年80亿元(同增61%),收购星河园林布局北方市场享受雄安新区生态治理/市政绿化增量市场红利;②发力生态环保/特色小镇:2016年以来新签生态治理订单超77亿元占比约44%;③并表增厚业绩:2017年星河园林对赌1.1亿元;④有活力:管理层激励计划提取激励基金要求增速50%以上;9亿元员工持股计划(已买部分成本约12元)充分彰显信心;⑤引入中植系等战略投资者:中植持股4%成本约12元。

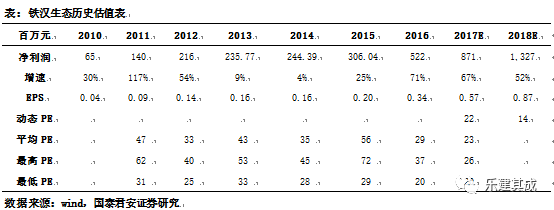

3、棕榈股份(31%空间):2017/18 EPS 0.41/0.60元,增速365%/47%,目标价15.84元。

①订单充足:2016年公告订单超60亿元(+208%),17年公告订单107亿元,订单收入比4倍,2015年即布局保定可充分享受雄安新区生态绿化市场红利;②特色小镇龙头最受益:近期中标梅州雁洋镇等三个国家级特色小镇领先市场;③定增6月1日拿到批文:以8.8元/股定增募资9.95亿元,募资到位将加快在建PPP项目;④管理层持股:董秘增持122.48万股(均价8.25元)/总经理增持1724.71万股(均价9.30元)彰显信心;⑤目标2017年净利5.07亿元(+319%),预告中报净利增速50~100%,业绩大幅反转高增长确定性极高。

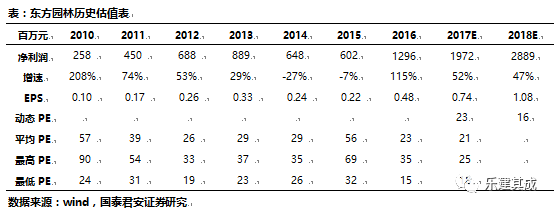

4、东方园林(43%空间):2017/18年EPS 0.74/1.08元,增速52%/46%,目标价24元。

①拓展水生态环保/特色小镇:2015-16年承接PPP订单90%为水系治理类,持续受益生态文明/雄安新区/特色小镇建设;2017年中山环保(100%股权)/上海立源(100%股权)对赌业绩为1.02/0.5亿元,并表增厚业绩;②订单充足:2015年以来累计新签订单超930亿元,2017年以来新签订单240亿元;③15亿员工持股彰显信心;④第三期股权激励(2017年9月15日,1044万股,首批行权261万股占比25%,价格8.89元)要求2016-19年净利润同比增速不低于105/37/39/30%,2017-19年业绩有保障;⑤2017年11月11日定增解禁,募配增发7522万股,成本13.91元;收购资产增发解禁2660万股,成本8.34元。

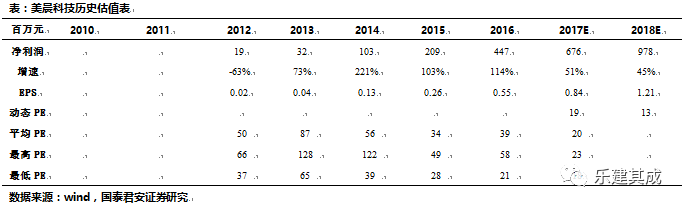

5、美晨科技(58%空间):2017-18年EPS 0.84/1.21元,增速51%/45%,目标价24.96元。

①加速布局生态环保/特色小镇:1)增资赛石园林4亿元/参股绿城环境/完成法雅园林收购,并与浙江衢州柯城政府合作打造5A级旅游景区/与张纪中合作开发制作电影和电视剧,加快布局文旅及生态环保;2)2016年以来公告订单(含框架协议)约82亿元,在手订单饱满;②向汽车后市场延伸:1)提升EPDM/NBR+PVC/CSM/FKM等混炼胶性能并增资4000万元子公司“先进高分子”,持续推动产品升级;2)拓展乘用车大客户,与北汽福特等合作持续深入;3)增资“云中歌”持续布局互联网+汽车后市场;4)2017年9月22日定增(2014年增发收购赛石园林原股东股权)8559万股解禁,成本3.73元/股。

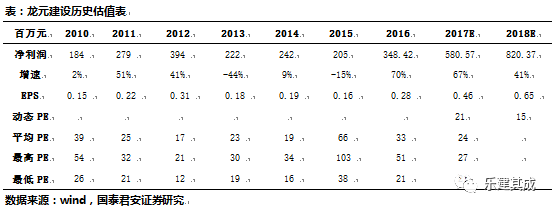

6、龙元建设(44%空间):2017-18年EPS 0.46/0.65元,增速66%/42%,目标价14.2元。

①PPP订单高增:1)Q1新承接业务48.8亿元(+38%),PPP业务19.1亿元(+49%),占比39%(+3pct);2)4月25日公告预中标约44亿元澧县城区路网建设PPP 项目,2016年以来中标(含预中标)超490亿元,订单保障比3.4倍;3)PPP人才储备及业务架构完善,全周期平台型模式稀缺。②拟定增价倒挂:拟以不低于10.74元/股(当前倒挂约14%)非公开发行≤2.8亿股,募资≤30.3亿元,锁一年(尚需证监会核准),拟投入PPP项目。

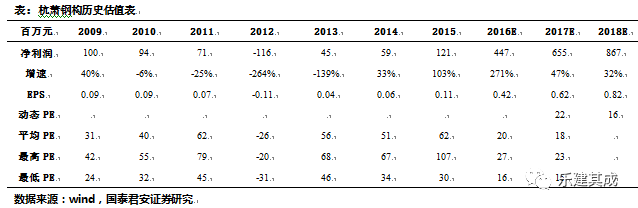

7、杭萧钢构(36%空间):2017/18年EPS为 0.62/0.82元,增速47%/31%,目标价18.29元。

①第三代技术综合性能优。1)该技术壁垒较高:技术具专利池保护+钢结构住宅项目经验丰富、合作方众多+已投入巨额资金且拟定增募资7亿元(首日定价)将继续投入钢结构技术研发;2)公司专注技术服务,未来将进一步扩展钢结构装配式全方位服务。②技术授权模式签单超预期。1)2014年签1单,2015年签9单,2016年签29单(Q1-Q4分别4/6/8/11单),2017年以来签16单5.7亿元(上年同期10单3.4亿元);2)截至目前累计55单约19亿元遍布超20省市,合作方中36家完成工商设立手续并取得营业执照,15家钢构公司已完成厂房建设(改造),9家已投产;3)该模式后续空间大、毛利率极高、长期盈利能力突出。

相关图表:

微信号: