【西藏财税政策解读】

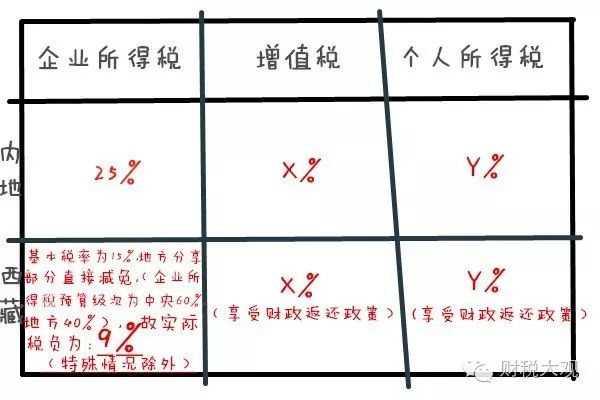

【企业所得税、增值税、个人所得税政策一览表】

【政策解读】

【企业所得税】

1、暂免征收除采矿业和矿业权交易行为外,西藏自治区在企业所得税15%的税率基础上减免地方分享的部分。(实际税负为9%,)

2、总机构和分支机构均在西藏的,总机构和分支机构均可以享受我区企业所得税地方分享优惠政策。

3、企业的总机构在西藏而分支机构不在,其分支机构不得享受我区企业所得税地方分享优惠政策。

4、总机构在区外而分支机构在西藏的,该分支机构也不得享受我区企业所得税地方分享优惠政策。

5、民族自治地方的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分,可以决定减征或者免征。自治区国税局紧紧抓住国家对民族自治地方赋予的特殊稅权,确定以企业所得税地方分享部分减免为优惠政策的路径选择,研究制定符合我区实际的优惠政策。

【其他税种】

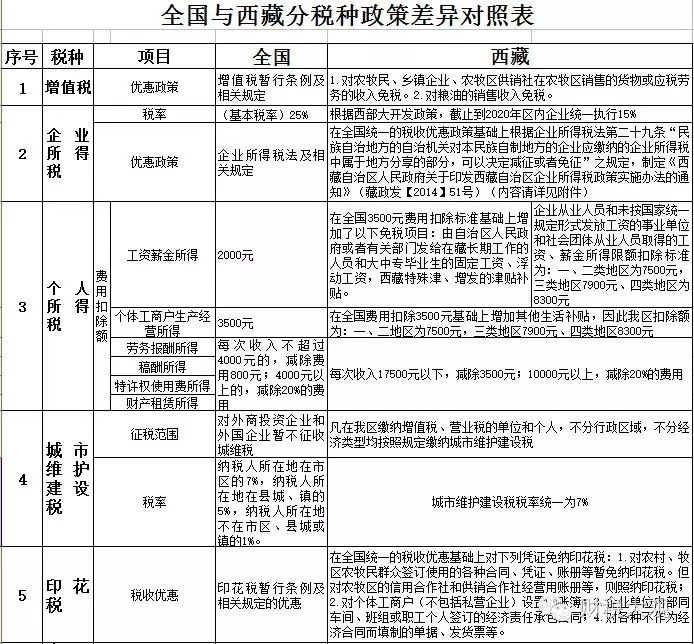

个人所得税:

各类税目扣除标准高于全国。比如工资薪金扣除标准、休假路费补贴扣除标准等。

契税:

免征。

消费税:

只征卷烟批发环节消费税。

城镇土地使用税:

中小企业免征其他税收优惠政策。

【财政政策】

1、西藏对年纳税额超过500万元以上的招商引资企业奖励一定数额的企业发展金,此项扶持比例远远高于国内其他地区。此年纳税额包括企业所得税、增值税和个人所得税。

2、企业所缴纳的增值税和个人所得税,予以财政返还。

【金融政策】

1、享受中央赋予西藏的贷款利率低于全国商业利率的2.472个百分点的特殊优惠政策。

2、投资企业自有资金率达到30%以上的,可向西藏金融机构申请贷款。

3、对于享受边境贸易经营权的投资者,按拉萨市招商引资现行政策,允许在边境贸易中可兑换货币或人民币计价结算,准许其在区内外指定银行开立外汇结算账户。

【全国与西藏分稅种政策差异对照表】

三、【案例分析】

【例1、企业所得税】某A企业和B企业于2016年1月1日分别在内地和西藏注册成立,A企业和B企业2016年第一季度企业所得税应纳税所得额均为1000万元,按照A企业和B企业当地适用企业所得税税率计算如下:

内地 A企业:1000万元*25%(内地适用税率)=250万元;

西藏 B企业:1000万元*15%(西藏适用税率)=150万元,由于西藏财税政策在企业所得税的表现为,直接全额减免企业所得税地方征收部分40%的纳税额,故,B企业实际纳税额为,

150万元-150万*40%=90万元;

由此可见,A企业和B企业由于地方税收政策的不同,在同样的前提下缴纳企业所得税,B企业比A企业节税160万元。

【例2、增值税】某A企业和B企业于2016年1月1日分别在内地和西藏注册成立,A企业和B企业2016年5月份增值税应纳税所得额为1000万元,按照A企业和B企业当地适用增值税税率计算如下:(此案例中企业适用17%的税率,其他适用税率类似)

内地 A企业:1000*17%=170万元;

西藏 B企业:1000*17%=170万元,由于西藏财税政策在增值税上的表现为,西藏财政最高返还增值税纳税额的50%,故,B企业实际纳税额为:

170万元-170万元*50%=85万元;

由此可见,A企业和B企业由于地方税收政策的不同,在同样的前提下缴纳增值税,B企业比A企业最高节税85万元。

【例3、个人所得税】某A企业和B企业于2016年1月1日分别在内地和西藏注册成立,A企业和B企业2016年5月份股权减持个人所得税应纳税所得额为1000万元,按照A企业和B企业当地适用个人所得税税率计算如下:(此案例中企业适用20%的税率)

内地 A企业:1000*20%=200万元;

西藏 B企业:1000*20%=200万元,由于西藏财税政策在个人所得税上的表现为,西藏财政最高返还个人所得税纳税额的50%,故,B企业实际纳税额为:

200万元-200万元*50%=100万元;

由此可见,A企业和B企业由于地方税收政策的不同,在同样的前提下缴纳个人所得税,B企业比A企业最高节税100万元。

蓝德理稅 | 西藏最专业的财税政策解读专家

西藏财税政策咨询、西藏招商引资政策落实、税收筹划、代理记账、专业咨询团队、优惠政策落实团队、税收筹划团队、会计团队。